Artiklen blev oprettet baseret på en række indlæg fra OpexBot Telegram-kanalen , suppleret med forfatterens vision og AI’ens mening. Investeringer i obligationer i Den Russiske Føderation 2026: et kort uddannelsesprogram, såvel som forfatterens idé om, hvorfor indlån er værre end obligationer under de nuværende forhold.

- Investering i obligationer

- Du kan ikke tjene penge på indlån, men der er et overkommeligt alternativ: obligationer

- Under inflationen: dette er, hvor meget du kan “tjene” på et indskud i Rusland

- Et alternativ for alle: investering i obligationer

- Finhack: stigende obligationsrenter

- Hvorfor er det godt at indtaste obligationer, når styringsrenten stiger?

- Lån og indlån

- Det er mere rentabelt at beholde penge på indskud

- Obligationer

- Lager

- Så hvad skal jeg gøre?

Investering i obligationer

Investeringer i obligationer (obligationer) i Rusland er et af de populære værktøjer til at generere indkomst og diversificere en portefølje. Obligationer er finansielle instrumenter, der udstedes af en regering eller et selskab for at skaffe finansiering i en bestemt periode.

Investoren bliver långiver og modtager renter i form af kuponbetalinger i løbet af obligationens levetid.

Du kan ikke tjene penge på indlån, men der er et overkommeligt alternativ: obligationer

Min mening: du skal være skør for at åbne et indskud i et år, 5 eller 10 år. Især i rubler. Jeg fortæller dig også, hvordan du øger obligationsrenterne.

Under inflationen: dette er, hvor meget du kan “tjene” på et indskud i Rusland

Inflationen i Den Russiske Føderation udgjorde ved udgangen af 2022 12 %. De bedste satser på kortfristede indskud (6 måneder) op til 10% om året. De bedste renter på langfristede indskud (12 måneder eller mere) er op til 7-9%. Og tidlig tilbagetrækning af penge er umulig uden at miste renter. Og endnu et argument imod: Skattesatsen på renter på indlån er 13%.

Et alternativ for alle: investering i obligationer

Obligationer er gode for konservative investorer. Disse er værdipapirer til langsigtet investering. Statsobligationer, så obligationer fra store statsejede virksomheder og store private virksomheder er de mest pålidelige. Jo mere pålidelig en obligation er, og jo højere dens rating, jo lavere indkomst. Obligationer med øget risiko giver højere afkast. Pålidelige obligationer giver en kuponrente på 12-14%. Hvilket er højere end depositum. Lidt, men højere end inflationen. Den største fordel ved obligationer: afkastet er højere end på indlån. Og også:

- Alle voksne bosiddende i Rusland kan investere i obligationer.

- Lav tærskel for indrejse – 600-1000 rubler.

- Ved at tilføje obligationer ved investoren i første omgang, hvor meget han vil modtage i sidste ende.

- Obligationer kan sælges til enhver tid uden at miste den akkumulerede rente.

- Diversificering – du kan købe obligationer fra en lang række forskellige virksomheder. Fra OFZ til mere risikable obligationer med gennemsnitlig risiko. For eksempel 75 til 25 % i en investeringsportefølje.

Finhack: stigende obligationsrenter

Åbn en individuel investeringskonto. Tjen penge på investeringer og modtag + 13 % fra staten på beløbet indsat i IIS*. Ingen svindel, kun fingerfærdighed. * Der er en nuance. Betaling op til et maksimum på 400.000 rubler. Holder mindst 3 år. Og hele denne tid har pengene været indefrosset. Det vil sige, at udbyttet er 13/3 + 13/2 + 13%. ✔Som en del af langsigtet investering tilføjer jeg i stedet for et indskud obligationer med udsigt til indtægt om 10-20 år. Cirka 25 % af værdipapirbeholdningen. Flere obligationer betyder mindre risiko og omvendt. Ikke alle obligationer er skabt lige . Obligationer for begyndere: hvordan man tjener penge, rentabilitet, kuponer, typer af obligationer: https://youtu.be/Fk1QrZmE9KM

Hvorfor er det godt at indtaste obligationer, når styringsrenten stiger?

Hvad er den vigtigste indsats for os, hvordan påvirker det os? Styringsrenten er den minimumsrente, som centralbanken låner til andre banker i Den Russiske Føderation til, og dem igen til borgere og virksomheder. Hvilket har indflydelse på hele markedet.

Lån og indlån

Hvis kursen stiger, hvilket er præcis, hvad analytikerne forventer, så bliver lån dyrere for privatpersoner og virksomheder. I vores tilfælde op til 8%. ⬇ At hæve kursen gør rublen dyrere, inflationen og økonomien bremses. ⬇ Befolkningen bruger mindre, optager færre lån: ikke rentabelt. Realkreditmarkedet er faldende, billån og forbrugslån er mindre tilgængelige.

Det er mere rentabelt at beholde penge på indskud

Kursen bestemmer den maksimale procentdel, hvormed penge kan indsættes. Erhvervslivet lider, finansielle indikatorer falder. Forgældede og urentable virksomheder befinder sig i en særlig risikozone. Der er ingen billige penge, og gældssanering er urentabel. Det er sværere at åbne en ny virksomhed.

Obligationer

Når renten stiger, giver nye statsobligationer højere renter. Tiltrækningskraften af tidligere udstedte obligationer falder, og det samme gør kursen. Derfor falder RGBI med 1,6 % i løbet af måneden. Priserne falder, renterne stiger. Renterne på statsobligationer er steget den seneste måned. For eksempel om året fra 9,3 % til 10,2 %. https://youtube.com/shorts/ali067TZe9o?feature=share

Lager

Lån bliver dyrere, virksomheder investerer mindre i udvikling. Aktierne mister likviditet. Der er en udstrømning af kapital til mindre risikable instrumenter – obligationer og indlån.

Så hvad skal jeg gøre?

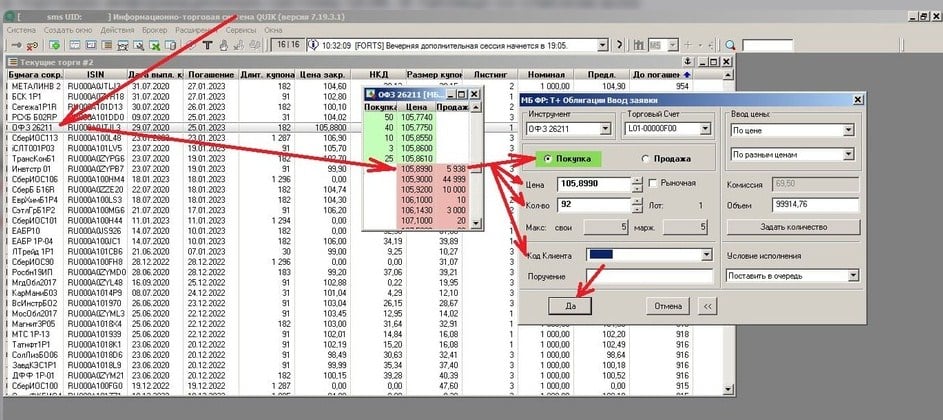

Vi går ikke i panik; når styringsrenten stiger, køber vi korte og mellemlange statsobligationer, så vi kan købe mere rentable udstedelser, næste gang renten stiger. Vi tager ikke lån, vi kan tage indskud.