L’article es va crear a partir d’una sèrie de publicacions del canal OpexBot Telegram , complementades amb la visió de l’autor i l’opinió de l’IA. Inversions en bons a la Federació Russa 2026: un programa educatiu breu, així com la idea de l’autor de per què els dipòsits són pitjors que els bons en les condicions actuals.

- Invertir en bons

- No pots guanyar diners amb els dipòsits, però hi ha una alternativa assequible: els bons

- Per sota de la taxa d’inflació: això és quant podeu “guanyar” amb un dipòsit a Rússia

- Una alternativa per a tothom: invertir en bons

- Finhack: augmentar els rendiments dels bons

- Per què és bo entrar en bons quan puja el tipus clau?

- Préstecs i dipòsits

- És més rendible mantenir els diners en dipòsits

- Bons

- Estoc

- Llavors què hauria de fer?

Invertir en bons

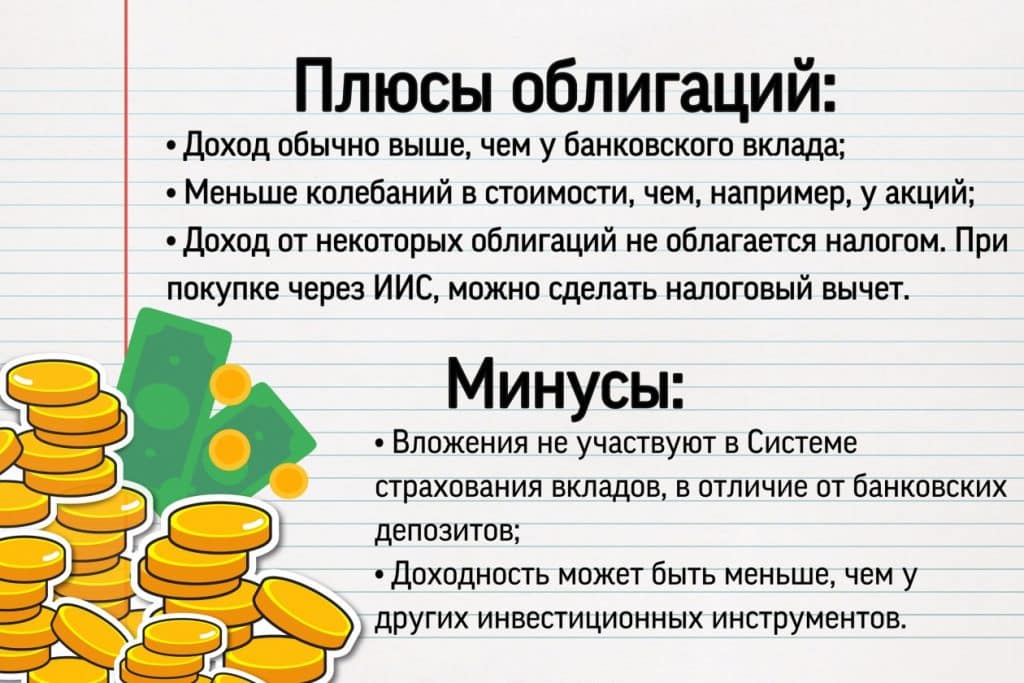

Les inversions en bons (bons) a Rússia són una de les eines populars per generar ingressos i diversificar una cartera. Els bons són instruments financers que són emesos per un govern o una corporació per obtenir finançament durant un període determinat.

L’inversor es converteix en el prestador i rep interessos en forma de pagaments de cupó durant la vida del bon.

No pots guanyar diners amb els dipòsits, però hi ha una alternativa assequible: els bons

La meva opinió: cal estar boig per obrir un dipòsit durant un any, 5 o 10 anys. Sobretot en rubles. També us explico com augmentar els rendiments dels bons.

Per sota de la taxa d’inflació: això és quant podeu “guanyar” amb un dipòsit a Rússia

La inflació a la Federació Russa a finals de 2022 va ser del 12%. Les millors tarifes en dipòsits a curt termini (6 mesos) fins al 10% anual. Les millors taxes dels dipòsits a llarg termini (12 mesos o més) són de fins al 7-9%. I la retirada anticipada de diners és impossible sense perdre els interessos guanyats. I un argument més en contra: el tipus impositiu dels interessos dels dipòsits és del 13%.

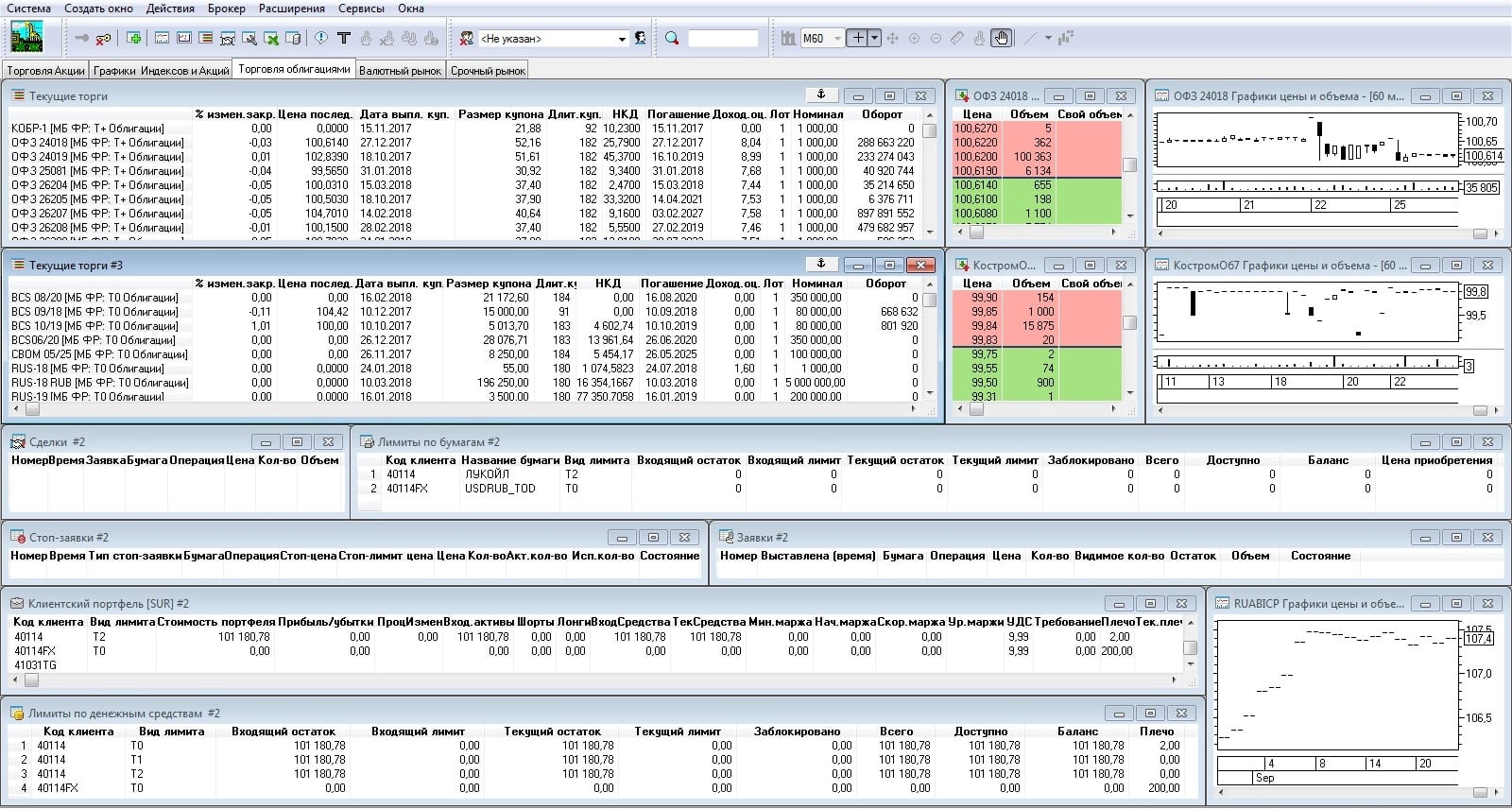

Una alternativa per a tothom: invertir en bons

Els bons són bons per als inversors conservadors. Són valors per a inversions a llarg termini. Els bons públics, després els bons de grans empreses estatals i grans empreses privades són els més fiables. Com més fiable sigui un bon i com més alta sigui la seva qualificació, menors són els ingressos. Els bons amb major risc ofereixen rendiments més alts. Els bons fiables donen un rendiment del cupó del 12 al 14%. Que és més alt que el dipòsit. Una mica, però superior a la inflació. El principal avantatge dels bons: el rendiment és superior al dels dipòsits. I també:

- Tots els adults residents a Rússia poden invertir en bons.

- Llindar baix d’entrada – 600-1000 rubles.

- En afegir bons, l’inversor sap inicialment quant rebrà al final.

- Els bons es poden vendre en qualsevol moment sense perdre els interessos acumulats.

- Diversificació: podeu comprar bons d’un gran nombre d’empreses diferents. De OFZ a bons més arriscats amb risc mitjà. Per exemple, del 75 al 25% en una cartera d’inversió.

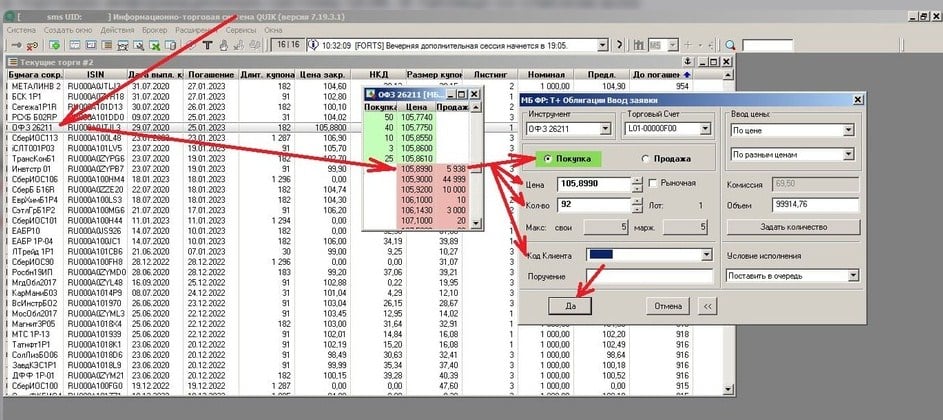

Finhack: augmentar els rendiments dels bons

Obrir un compte d’inversió individual. Guanyeu diners amb inversions i rebeu + 13% de l’estat sobre l’import dipositat a IIS*. Cap frau, només joc de mà. * Hi ha un matís. Pagament fins a un màxim de 400.000 rubles. Dura com a mínim 3 anys. I durant tot aquest temps els diners s’han congelat. És a dir, el rendiment és de 13/3 + 13/2 + 13%. ✔Com a part de la inversió a llarg termini, en comptes d’un dipòsit, afegeixo bons amb perspectiva d’ingressos en 10-20 anys. Aproximadament el 25% de la cartera de valors. Més bons significa menys risc, i viceversa. No tots els enllaços es creen iguals . Bons per a principiants: com guanyar diners, rendibilitat, cupons, tipus de bons: https://youtu.be/Fk1QrZmE9KM

Per què és bo entrar en bons quan puja el tipus clau?

Quina és l’aposta clau per a nosaltres, com ens afecta? El tipus clau és el tipus d’interès mínim al qual el Banc Central presta préstecs a altres bancs de la Federació Russa i, al seu torn, a ciutadans i empreses. La qual cosa té un impacte en tot el mercat.

Préstecs i dipòsits

Si la taxa augmenta, que és exactament el que esperen els analistes, els préstecs es tornen més cars per a particulars i empreses. En el nostre cas, fins a un 8%. ⬇ L’augment de la taxa fa que el ruble sigui més car, la inflació i l’economia s’alentiren. ⬇ La població gasta menys, contracta menys préstecs: no és rendible. El mercat hipotecari està caient, els préstecs per a cotxes i els de consum són menys accessibles.

És més rendible mantenir els diners en dipòsits

La taxa determina el percentatge màxim al qual es poden dipositar diners. El negoci pateix, els indicadors financers cauen. Les empreses endeutades i no rendibles es troben en una zona de risc especial. No hi ha diners barats i el refinançament del deute no és rendible. Obrir un nou negoci és més difícil.

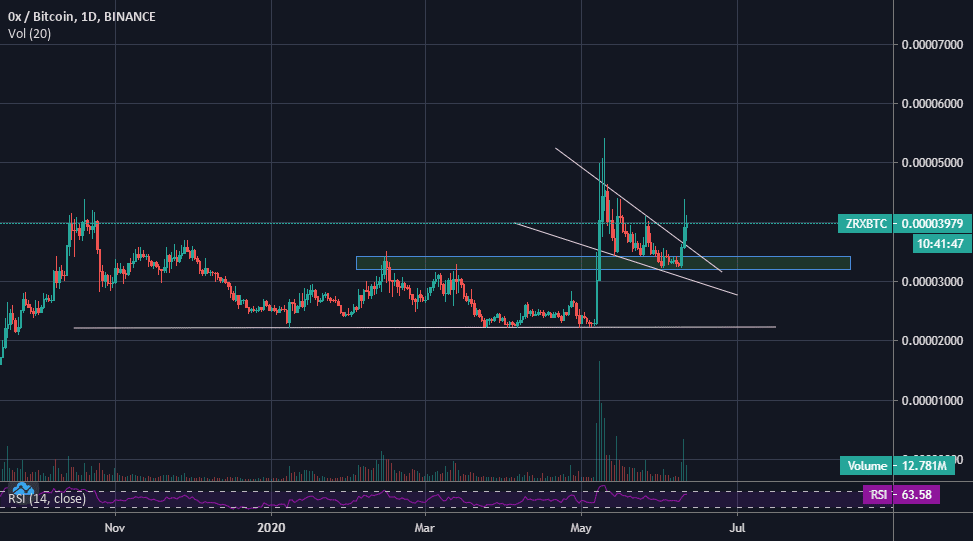

Bons

Quan pugen les taxes, els nous bons governamentals tenen rendiments més alts. L’atractiu dels bons emesos anteriorment disminueix, igual que el preu. Per tant, el RGBI cau un 1,6% durant el mes. Els preus baixen, els rendiments augmenten. Les taxes dels bons públics han augmentat durant l’últim mes. Per exemple, anual del 9,3% al 10,2%. https://youtube.com/shorts/ali067TZe9o?feature=share

Estoc

Els préstecs són cada cop més cars, les empreses estan invertint menys en desenvolupament. Les accions estan perdent liquiditat. Hi ha una sortida de capital cap a instruments menys arriscats: bons i dipòsits.

Llavors què hauria de fer?

No ens espantem; quan puja la taxa clau, comprem bons governamentals a curt i mitjà termini perquè puguem comprar emissions més rendibles la propera vegada que pugi la taxa. No prenem préstecs, podem agafar dipòsits.