It artikel is makke op basis fan in searje berjochten fan it OpexBot Telegram-kanaal , oanfolle troch de fyzje fan ‘e skriuwer en de miening fan’ e AI. Ynvestearingen yn obligaasjes yn ‘e Russyske Federaasje 2026: in koart edukatyf programma, lykas it idee fan’ e auteur fan wêrom’t ôfsettings slimmer binne as obligaasjes yn ‘e hjoeddeistige omstannichheden.

- Ynvestearje yn obligaasjes

- Jo kinne gjin jild meitsje op ôfsettings, mar d’r is in betelber alternatyf: obligaasjes

- Under de ynflaasje taryf: dit is hoefolle kinne jo “fertsjinje” op in boarch yn Ruslân

- In alternatyf foar elkenien: ynvestearje yn obligaasjes

- Finhack: tanimmende obligaasjes opbringsten

- Wêrom is it goed om obligaasjes yn te fieren as de kaairaten opkomt?

- Lieningen en ôfsettings

- It is mear rendabel te hâlden jild op ôfsettings

- Obligaasjes

- Stock

- Dus wat moat ik dwaan?

Ynvestearje yn obligaasjes

Ynvestearingen yn obligaasjes (obligaasjes) yn Ruslân binne ien fan ‘e populêre ynstruminten foar it generearjen fan ynkommen en diversifisearje in portefúlje. Obligaasjes binne finansjele ynstruminten dy’t wurde útjûn troch in regearing of korporaasje om finansiering te sammeljen foar in bepaalde perioade.

De ynvestearder wurdt de jildsjitter en ûntfangt rinte yn ‘e foarm fan kûponbetellingen yn’ e libben fan ‘e bân.

Jo kinne gjin jild meitsje op ôfsettings, mar d’r is in betelber alternatyf: obligaasjes

Myn miening: jo moatte gek wêze om in boarch foar in jier, 5 of 10 jier te iepenjen. Benammen yn roebels. Ik fertel jo ek hoe’t jo obligaasjerendementen kinne ferheegje.

Under de ynflaasje taryf: dit is hoefolle kinne jo “fertsjinje” op in boarch yn Ruslân

Ynflaasje yn ‘e Russyske Federaasje oan’ e ein fan 2022 bedroech 12%. De bêste tariven op koarte termyn ôfsettings (6 moannen) oant 10% per jier. De bêste tariven op ôfsettings op lange termyn (12 moannen of mear) binne oant 7-9%. En betiid weromlûken fan jild is ûnmooglik sûnder ferliezen rinte fertsjinne. En noch ien argumint tsjin: de belestingtaryf op rinte op boarchsom is 13%.

In alternatyf foar elkenien: ynvestearje yn obligaasjes

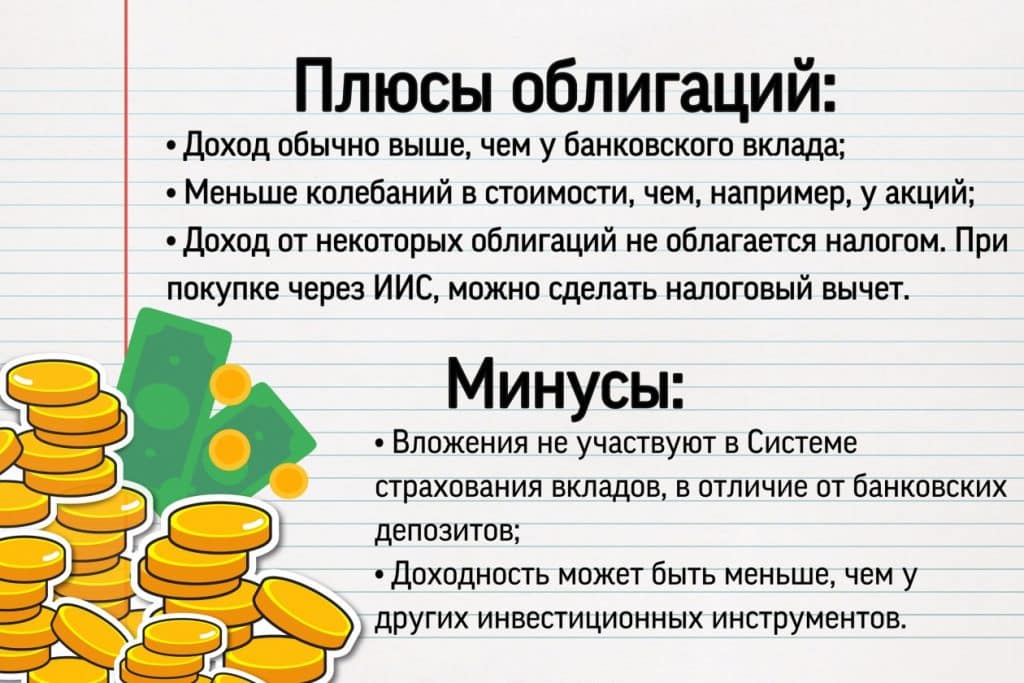

Obligaasjes binne goed foar konservative ynvestearders. Dit binne weardepapieren foar ynvestearring op lange termyn. Ryksobligaasjes, dan binne obligaasjes fan grutte steatbedriuwen en grutte partikuliere bedriuwen it meast betrouber. Hoe betrouberer in bân is en hoe heger de beoardieling, hoe leger syn ynkommen. Obligaasjes mei ferhege risiko biede hegere rendeminten. Betroubere obligaasjes jouwe in coupon-opbringst fan 12-14%. Wat heger is as de boarch. In bytsje, mar heger as ynflaasje. It wichtichste foardiel fan obligaasjes: de opbringst is heger as op ôfsettings. En ek:

- Elke folwoeksen ynwenner fan Ruslân kin ynvestearje yn obligaasjes.

- Lege drompel foar yngong – 600-1000 roebel.

- Troch it tafoegjen fan obligaasjes wit de ynvestearder yn earste ynstânsje hoefolle hy op it lêst krijt.

- Obligaasjes kinne op elk momint wurde ferkocht sûnder de opboude rinte te ferliezen.

- Diversifikaasje – jo kinne obligaasjes keapje fan in grut oantal ferskillende bedriuwen. Fan OFZ oant riskanter obligaasjes mei gemiddeld risiko. Bygelyks, 75 oant 25% yn in ynvestearringsportfolio.

Finhack: tanimmende obligaasjes opbringsten

Iepenje in yndividuele ynvestearringskonto. Fertsjinje jild op ynvestearrings en ûntfange + 13% fan ‘e steat op it bedrach dellein yn IIS *. Gjin fraude, gewoan sljochtwei. * Der is in nuânse. Betelling oant in maksimum fan 400k roebel. Duoret op syn minst 3 jier. En al dy tiid is it jild beferzen. Dat is, de opbringst is 13/3 + 13/2 + 13%. ✔As diel fan ynvestearjen op lange termyn, ynstee fan in boarch, foegje ik obligaasjes ta mei it útsicht op ynkommen yn 10-20 jier. Likernôch 25% fan ‘e weardepapierportefúlje. Mear obligaasjes betsjut minder risiko, en oarsom. Net alle obligaasjes binne gelyk oanmakke . Obligaasjes foar begjinners: hoe jild te fertsjinjen, profitabiliteit, kûpons, soarten obligaasjes: https://youtu.be/Fk1QrZmE9KM

Wêrom is it goed om obligaasjes yn te fieren as de kaairaten opkomt?

Wat is de kaai weddenskip foar ús, hoe beynfloedet it ús? De kaai taryf is de minimale rinte dêr’t de Sintrale Bank lient oan oare banken fan ‘e Russyske Federaasje, en dy, op syn beurt, oan boargers en bedriuwen. Wat in ynfloed hat op ‘e hiele merk.

Lieningen en ôfsettings

As it taryf ferheget, dat is krekt wat analysten ferwachtsje, dan wurde lieningen djoerder foar partikulieren en bedriuwen. Yn ús gefal, oant 8%. ⬇ It ferheegjen fan it taryf makket de roebel djoerder, ynflaasje en de ekonomy fertrage. ⬇ De befolking jout minder út, nimt minder lieningen út: net rendabel. De hypoteekmerk falt, autolieningen en konsumintelieningen binne minder tagonklik.

It is mear rendabel te hâlden jild op ôfsettings

It taryf bepaalt it maksimale persintaazje dêr’t jild kin wurde dellein. Bedriuw lijt, finansjele yndikatoaren falle. Skuldige en net rendabele bedriuwen binne yn in spesjale risikosône. D’r is gjin goedkeap jild, en skuldherfinansiering is net rendabel. It iepenjen fan in nij bedriuw is dreger.

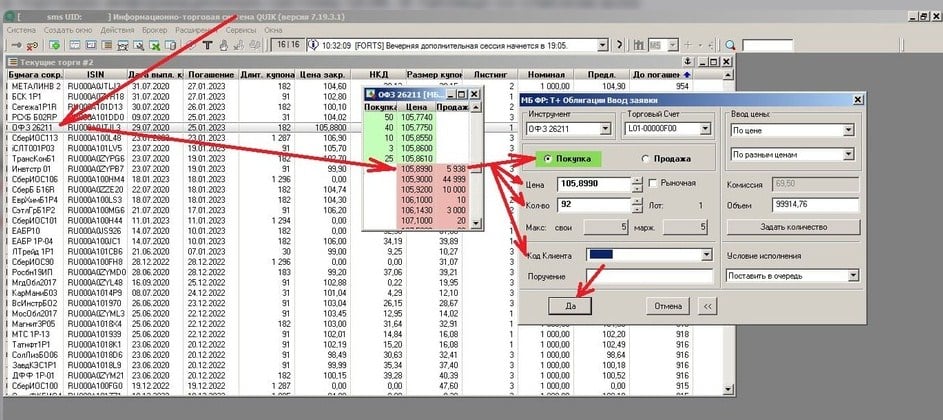

Obligaasjes

As tariven opkomme, hawwe nije oerheidsobligaasjes hegere opbringsten. De oantreklikheid fan earder útjûne obligaasjes nimt ôf, lykas de priis. Dêrom falt RGBI troch 1.6% oer de moanne. De prizen falle, de opbringst nimt ta. Tariven op oerheidsobligaasjes binne de ôfrûne moanne ferhege. Bygelyks, per jier fan 9,3% nei 10,2%. https://youtube.com/shorts/ali067TZe9o?feature=share

Stock

Lieningen wurde djoerder, bedriuwen ynvestearje minder yn ûntwikkeling. Oandielen ferlieze liquiditeit. D’r is in útstream fan kapitaal nei minder risikofolle ynstruminten – obligaasjes en ôfsettings.

Dus wat moat ik dwaan?

Wy geane net yn panyk; as it kaaitariven opkomt, keapje wy oerheidsobligaasjes op koarte termyn en middellange termyn, sadat wy mear rendabele problemen kinne keapje de folgjende kear dat it taryf opkomt. Wy nimme gjin lieningen, wy kinne boarch nimme.