Articolul a fost creat pe baza unei serii de postări de pe canalul OpexBot Telegram , completate de viziunea autorului și opinia AI. Investiții în obligațiuni în Federația Rusă 2026: un program educațional scurt, precum și ideea autorului de ce depozitele sunt mai rele decât obligațiunile în condițiile actuale.

- Investiție în obligațiuni

- Nu poți face bani din depozite, dar există o alternativă accesibilă: obligațiuni

- Sub rata inflației: acesta este cât de mult puteți „câștiga” pe un depozit în Rusia

- O alternativă pentru toată lumea: investiția în obligațiuni

- Finhack: creșterea randamentelor obligațiunilor

- De ce este bine să intrați în obligațiuni când rata cheie crește?

- Împrumuturi și depozite

- Este mai profitabil să păstrezi banii pe depozite

- Obligațiuni

- Stoc

- Si ce ar trebui sa fac?

Investiție în obligațiuni

Investițiile în obligațiuni (obligațiuni) în Rusia sunt unul dintre instrumentele populare pentru generarea de venituri și diversificarea unui portofoliu. Obligațiunile sunt instrumente financiare care sunt emise de un guvern sau de o corporație pentru a obține finanțare pentru o anumită perioadă.

Investitorul devine creditor și primește dobândă sub formă de plăți cupoanelor pe durata de viață a obligațiunii.

Nu poți face bani din depozite, dar există o alternativă accesibilă: obligațiuni

Parerea mea: trebuie sa fii nebun ca sa deschizi un depozit pe un an, 5 sau 10 ani. Mai ales în ruble. De asemenea, vă spun cum să creșteți randamentul obligațiunilor.

Sub rata inflației: acesta este cât de mult puteți „câștiga” pe un depozit în Rusia

Inflația în Federația Rusă la sfârșitul anului 2022 era de 12%. Cele mai bune rate la depozitele pe termen scurt (6 luni) până la 10% pe an. Cele mai bune rate la depozitele pe termen lung (12 luni sau mai mult) sunt de până la 7-9%. Și retragerea anticipată a banilor este imposibilă fără a pierde dobânda câștigată. Și încă un argument împotriva: rata de impozitare a dobânzii la depozite este de 13%.

O alternativă pentru toată lumea: investiția în obligațiuni

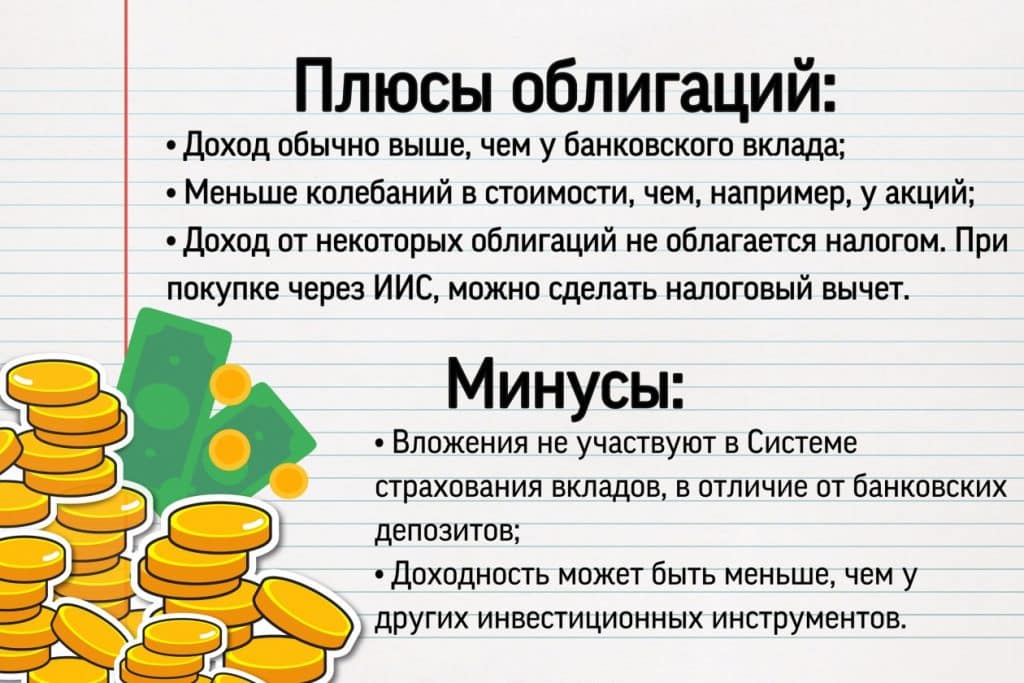

Obligațiunile sunt bune pentru investitorii conservatori. Acestea sunt titluri de valoare pentru investiții pe termen lung. Obligațiunile guvernamentale, apoi obligațiunile marilor companii de stat și ale marilor companii private sunt cele mai de încredere. Cu cât o obligațiune este mai fiabilă și cu cât ratingul este mai mare, cu atât veniturile sunt mai mici. Obligațiunile cu risc crescut oferă randamente mai mari. Obligațiunile de încredere oferă un randament al cuponului de 12-14%. Care este mai mare decât depozitul. Puțin, dar mai mare decât inflația. Principalul avantaj al obligațiunilor: randamentul este mai mare decât al depozitelor. Si deasemenea:

- Fiecare adult rezident al Rusiei poate investi în obligațiuni.

- Pragul scăzut de intrare – 600-1000 de ruble.

- Adăugând obligațiuni, investitorul știe inițial cât va primi în final.

- Obligațiunile pot fi vândute în orice moment, fără a pierde dobânda acumulată.

- Diversificare – puteți cumpăra obligațiuni de la un număr mare de companii diferite. De la OFZ la obligațiuni mai riscante cu risc mediu. De exemplu, 75 până la 25% într-un portofoliu de investiții.

Finhack: creșterea randamentelor obligațiunilor

Deschideți un cont individual de investiții. Câștigați bani din investiții și primiți + 13% de la stat din suma depusă în IIS*. Fără fraudă, doar mâna de joc. * Există o nuanță. Plată până la maximum 400.000 de ruble. Durează cel puțin 3 ani. Și în tot acest timp banii au fost înghețați. Adică randamentul este 13/3 + 13/2 + 13%. ✔Ca parte a investițiilor pe termen lung, în loc de depozit, adaug obligațiuni cu perspectiva de venit în 10-20 de ani. Aproximativ 25% din portofoliul de valori mobiliare. Mai multe obligațiuni înseamnă mai puțin risc și invers. Nu toate legăturile sunt create egale . Obligațiuni pentru începători: cum să câștigi bani, profitabilitate, cupoane, tipuri de obligațiuni: https://youtu.be/Fk1QrZmE9KM

De ce este bine să intrați în obligațiuni când rata cheie crește?

Care este pariul cheie pentru noi, cum ne afectează? Rata cheie este rata minimă a dobânzii la care Banca Centrală împrumută altor bănci din Federația Rusă și, la rândul lor, cetățenilor și întreprinderilor. Ceea ce are impact asupra întregii piețe.

Împrumuturi și depozite

Dacă rata crește, ceea ce este exact ceea ce se așteaptă analiștii, atunci împrumuturile devin mai scumpe pentru persoane fizice și companii. În cazul nostru, până la 8%. ⬇ Creșterea ratei face rubla mai scumpă, inflația și economia încetinesc. ⬇ Populația cheltuiește mai puțin, ia mai puține împrumuturi: nu este profitabilă. Piața creditelor ipotecare este în scădere, creditele auto și creditele de consum sunt mai puțin accesibile.

Este mai profitabil să păstrezi banii pe depozite

Rata determină procentul maxim la care se pot depune bani. Afacerile suferă, indicatorii financiari scad. Companiile îndatorate și neprofitabile se află într-o zonă de risc special. Nu există bani ieftini, iar refinanțarea datoriilor este neprofitabilă. Deschiderea unei noi afaceri este mai dificilă.

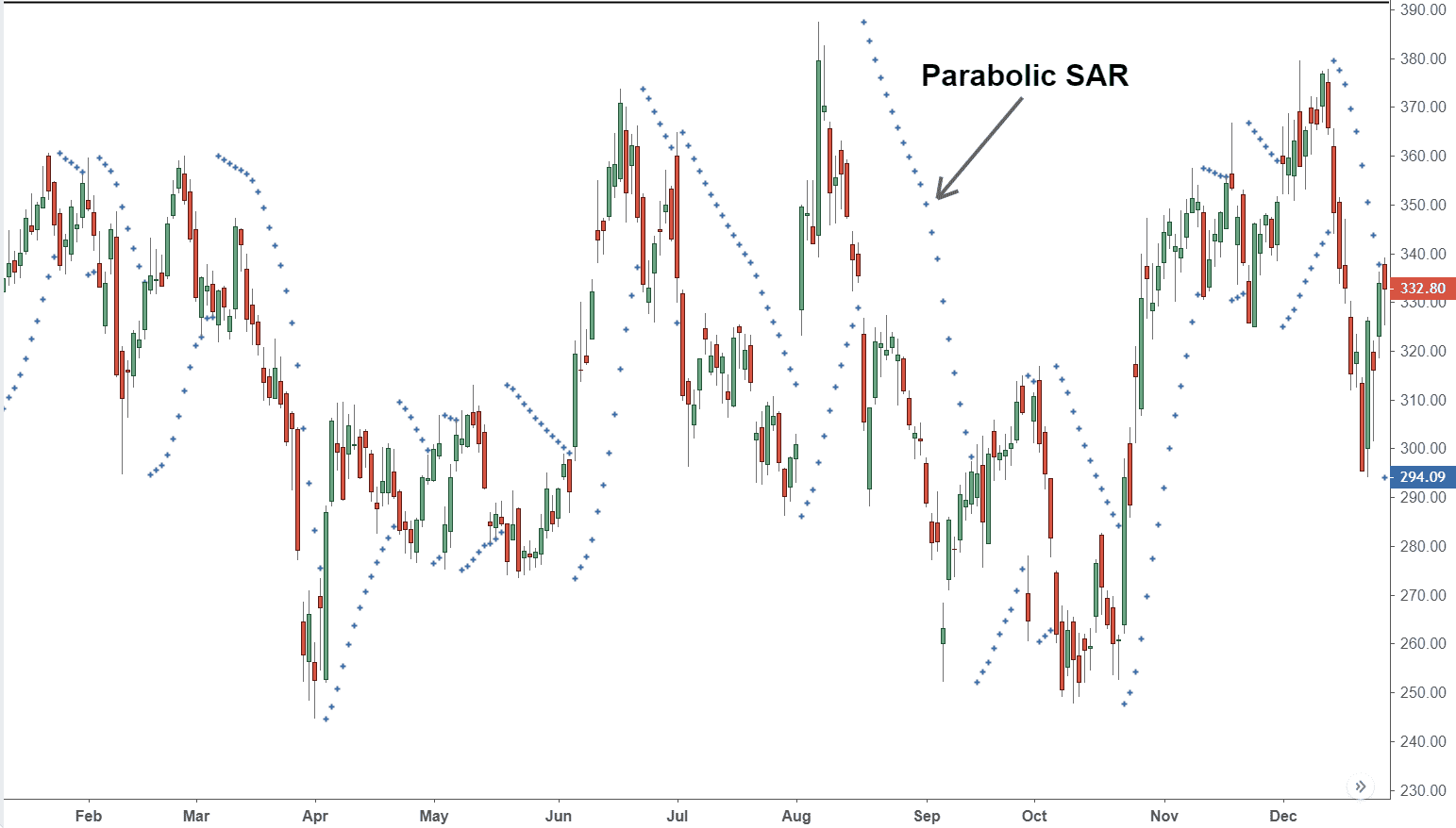

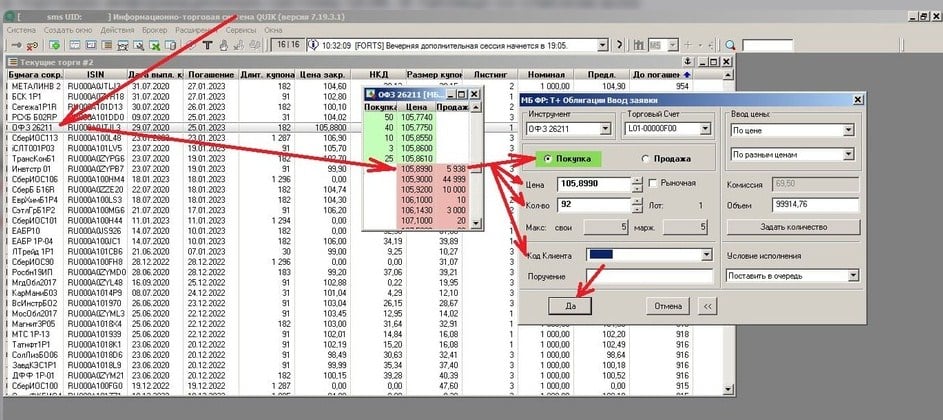

Obligațiuni

Când ratele cresc, noile obligațiuni guvernamentale au randamente mai mari. Atractivitatea obligațiunilor emise anterior scade, la fel ca și prețul. Prin urmare, RGBI scade cu 1,6% pe parcursul lunii. Prețurile scad, randamentele cresc. Ratele la obligațiunile de stat au crescut în ultima lună. De exemplu, pe an de la 9,3% la 10,2%. https://youtube.com/shorts/ali067TZe9o?feature=share

Stoc

Împrumuturile devin din ce în ce mai scumpe, afacerile investesc mai puțin în dezvoltare. Acțiunile își pierd lichiditate. Există o ieșire de capital către instrumente mai puțin riscante – obligațiuni și depozite.

Si ce ar trebui sa fac?

Nu intrăm în panică; atunci când rata cheie crește, cumpărăm obligațiuni guvernamentale pe termen scurt și mediu, astfel încât să putem cumpăra emisiuni mai profitabile data viitoare când rata crește. Nu luăm împrumuturi, putem primi depozite.