המאמר נוצר על סמך סדרת פוסטים מערוץ OpexBot Telegram , בתוספת חזון המחבר וחוות דעת של ה-AI. השקעות באג”ח בפדרציה הרוסית [שנה_נוכחית]: תוכנית חינוכית קצרה, כמו גם הרעיון של המחבר מדוע הפיקדונות גרועים מאג”ח בתנאים הנוכחיים.

- השקעה באג”ח

- אי אפשר להרוויח כסף על פיקדונות, אבל יש אלטרנטיבה משתלמת: אגרות חוב

- מתחת לשיעור האינפלציה: זה כמה אתה יכול “להרוויח” על פיקדון ברוסיה

- אלטרנטיבה לכולם: השקעה באג”ח

- Finhack: הגדלת תשואות האג”ח

- למה זה טוב להיכנס לאג”ח כשריבית המפתח עולה?

- הלוואות ופיקדונות

- יותר משתלם להחזיק כסף על פיקדונות

- קשרים

- המניה

- אז מה עלי לעשות?

השקעה באג”ח

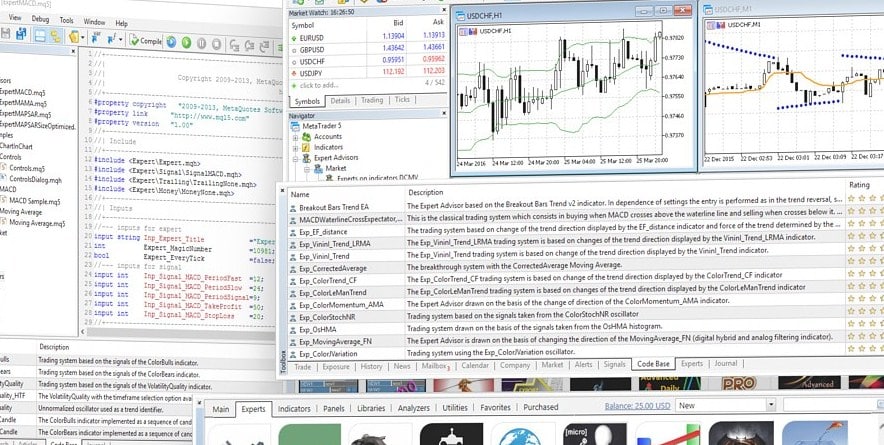

השקעות באג”ח (אג”ח) ברוסיה הן אחד הכלים הפופולריים ליצירת הכנסה ולפיזור תיק. אגרות חוב הן מכשירים פיננסיים המונפקים על ידי ממשלה או תאגיד כדי לגייס מימון לתקופה מוגדרת.

המשקיע הופך למלווה ומקבל ריבית בצורת תשלומי קופון במהלך חיי האג”ח.

![השקעה באג"ח ברוסיה [שנה_נוכחית]: מה שמתחילים צריכים לדעת](https://articles.opexflow.com/wp-content/uploads/2023/08/plmin-1024x683.jpg)

![השקעה באג"ח ברוסיה [שנה_נוכחית]: מה שמתחילים צריכים לדעת](https://articles.opexflow.com/wp-content/uploads/2023/08/kvik.jpg)

אי אפשר להרוויח כסף על פיקדונות, אבל יש אלטרנטיבה משתלמת: אגרות חוב

דעתי: צריך להיות משוגע כדי לפתוח פיקדון לשנה, 5 או 10 שנים. במיוחד ברובלים. אני גם אומר לך איך להגדיל את תשואות האג”ח.

מתחת לשיעור האינפלציה: זה כמה אתה יכול “להרוויח” על פיקדון ברוסיה

האינפלציה בפדרציה הרוסית בסוף 2022 הסתכמה ב-12%. השיעורים הטובים ביותר על פיקדונות לטווח קצר (6 חודשים) עד 10% לשנה. השיעורים הטובים ביותר על פיקדונות לטווח ארוך (12 חודשים או יותר) הם עד 7-9%. ומשיכה מוקדמת של כסף היא בלתי אפשרית מבלי לאבד ריבית שנצברו. ועוד טענה נגד: שיעור המס על ריבית על פיקדונות הוא 13%.

אלטרנטיבה לכולם: השקעה באג”ח

איגרות חוב טובות למשקיעים שמרניים. אלו ניירות ערך להשקעה לטווח ארוך. אג”ח ממשלתיות, ואז אג”ח של חברות ממשלתיות גדולות וחברות פרטיות גדולות הן האמינות ביותר. ככל שאג”ח אמינה יותר וככל שהדירוג שלה גבוה יותר, ההכנסה שלה נמוכה יותר. איגרות חוב עם סיכון מוגבר מציעות תשואות גבוהות יותר. אג”ח אמינות מעניקות תשואת קופון של 12-14%. שזה גבוה מהפיקדון. קצת, אבל גבוה מהאינפלציה. היתרון העיקרי של איגרות החוב: התשואה גבוהה יותר מאשר על פיקדונות. וגם:

- כל תושב בוגר של רוסיה יכול להשקיע באג”ח.

- סף נמוך לכניסה – 600-1000 רובל.

- על ידי הוספת איגרות חוב, המשקיע יודע בתחילה כמה הוא יקבל בסופו של דבר.

- ניתן למכור איגרות חוב בכל עת מבלי לאבד את הריבית המצטברת.

- גיוון – ניתן לרכוש אג”ח ממספר רב של חברות שונות. מ-OFZ לאגרות חוב מסוכנות יותר עם סיכון ממוצע. למשל, 75 עד 25% בתיק השקעות.

Finhack: הגדלת תשואות האג”ח

פתח חשבון השקעה בודד. להרוויח כסף על השקעות ולקבל + 13% מהמדינה על הסכום שהופקד ל- IIS*. בלי הונאה, רק קלות יד. * יש ניואנס. תשלום עד מקסימום של 400 אלף רובל. מחזיק לפחות 3 שנים. וכל הזמן הזה הכסף הוקפא. כלומר, התשואה היא 13/3 + 13/2 + 13%. ✔במסגרת השקעה לטווח ארוך, במקום פיקדון אני מוסיף אגרות חוב עם סיכוי להכנסה בעוד 10-20 שנה. כ-25% מתיק ניירות הערך. יותר אג”ח פירושו פחות סיכון, ולהיפך. לא כל הקשרים נוצרים שווים . אג”ח למתחילים: איך להרוויח כסף, רווחיות, קופונים, סוגי אג”ח: https://youtu.be/Fk1QrZmE9KM

למה זה טוב להיכנס לאג”ח כשריבית המפתח עולה?

מהו ההימור המרכזי עבורנו, כיצד הוא משפיע עלינו? שיעור המפתח הוא הריבית המינימלית שבה הבנק המרכזי מלווה לבנקים אחרים של הפדרציה הרוסית, ואלה, בתורם, לאזרחים ולעסקים. מה שיש לו השפעה על כל השוק.

הלוואות ופיקדונות

אם הריבית תעלה, וזה בדיוק מה שהאנליסטים מצפים, אז ההלוואות מתייקרות עבור אנשים וחברות. במקרה שלנו עד 8%. ⬇ העלאת השער מייקרת את הרובל, האינפלציה והכלכלה מאטה. ⬇ האוכלוסייה מוציאה פחות, לוקחת פחות הלוואות: לא משתלם. שוק המשכנתאות יורד, הלוואות רכב והלוואות צרכניות פחות נגישות.

יותר משתלם להחזיק כסף על פיקדונות

התעריף קובע את האחוז המרבי בו ניתן להפקיד כסף. העסק סובל, האינדיקטורים הפיננסיים נופלים. חברות חבות ולא רווחיות נמצאות באזור סיכון מיוחד. אין כסף זול, ומימון מחדש של חובות אינו משתלם. פתיחת עסק חדש קשה יותר.

קשרים

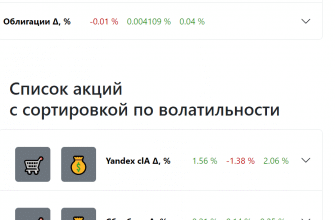

כאשר הריבית עולה, לאג”ח ממשלתיות חדשות יש תשואות גבוהות יותר. האטרקטיביות של איגרות חוב שהונפקו קודם לכן יורדת, וכך גם המחיר. לכן, RGBI יורד ב-1.6% במהלך החודש. המחירים יורדים, התשואות עולות. שיעורי האג”ח הממשלתיות עלו במהלך החודש האחרון. לדוגמה, בשנה מ-9.3% ל-10.2%. https://youtube.com/shorts/ali067TZe9o?feature=share

המניה

ההלוואות מתייקרות, עסקים משקיעים פחות בפיתוח. המניות מאבדות נזילות. ישנה יציאה של הון למכשירים פחות מסוכנים – אגרות חוב ופיקדונות.

אז מה עלי לעשות?

אנחנו לא נכנסים לפאניקה; כשריבית המפתח עולה, אנחנו קונים אג”ח ממשלתיות לטווח קצר ובינוני כדי שנוכל לקנות הנפקות רווחיות יותר בפעם הבאה שהריבית תעלה. אנחנו לא לוקחים הלוואות, אנחנו יכולים לקחת פיקדונות.