Артыкул створаны па матывах серыі пастоў з Тэлеграм канала OpexBot , дапоўнены бачаннем аўтара і меркаваннем ІІ. Інвестыцыі ў аблігацыі ў РФ 2026: кароткі лікбез, а таксама аўтарская думка, чаму дэпазіты горш бондаў у цяперашніх умовах.

- Інвеставанне ў аблігацыі

- На дэпазітах нельга зарабіць, але ёсць даступная альтэрнатыва: аблігацыі

- Ніжэй за ўзровень інфляцыі: столькі можна «зарабіць» на дэпазіце ў Расіі

- Альтэрнатыва для ўсіх і кожнага: інвестыцыі ў аблігацыі

- Фінхак: падвышаем прыбытковасць аблігацый

- Чаму ў аблігацыі добра ўваходзіць на росце ключавой стаўкі?

- Крэдыты і дэпазіты

- Выгадней трымаць грошы на дэпазітах

- Аблігацыі

- Акцыі

- Дык што рабіць тое?

Інвеставанне ў аблігацыі

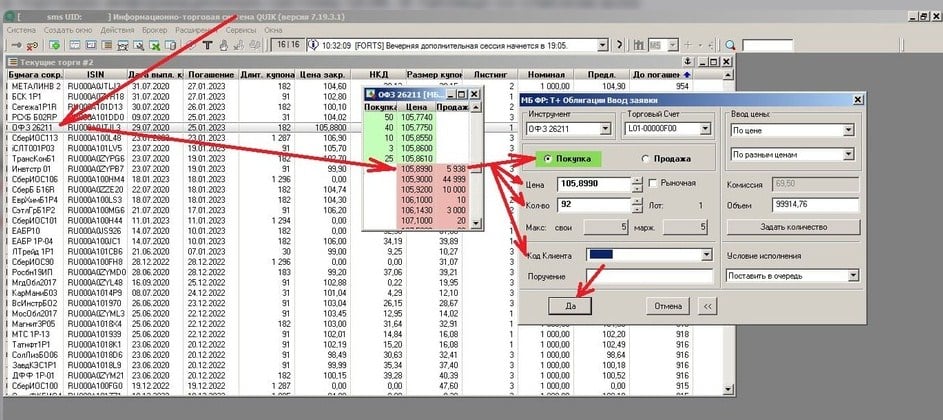

Інвестыцыі ў аблігацыі (бонды) у Расіі з’яўляюцца адным з папулярных інструментаў для генерацыі даходу і дыверсіфікацыі партфеля. Аблігацыі ўяўляюць сабой фінансавыя інструменты, якія выпускаюцца дзяржавай або карпарацыяй з мэтай прыцягнення фінансавання на пэўны тэрмін.

Інвестар становіцца крэдыторам і атрымлівае працэнты ў выглядзе купонных выплат на працягу тэрміну дзеяння аблігацыі.

На дэпазітах нельга зарабіць, але ёсць даступная альтэрнатыва: аблігацыі

Маё меркаванне: трэба быць вар’ятам, каб на год, 5 ці 10 гадоў адкрыць дэпазіт. Тым больш у рублях. А яшчэ расказваю, як павысіць даходнасць аблігацый.

Ніжэй за ўзровень інфляцыі: столькі можна «зарабіць» на дэпазіце ў Расіі

Інфляцыя ў РФ па выніках 2022 склала 12%. Лепшыя стаўкі па кароткіх укладах (6 месяцаў) да 10% гадавых. Лепшыя стаўкі па доўгіх укладах (12 месяцаў і больш) да 7-9%. А яшчэ датэрміновае зняцце грошай немагчыма без страты заробленых працэнтаў. І яшчэ адзін аргумент супраць: стаўка падатку на працэнты па ўкладах складае 13%.

Альтэрнатыва для ўсіх і кожнага: інвестыцыі ў аблігацыі

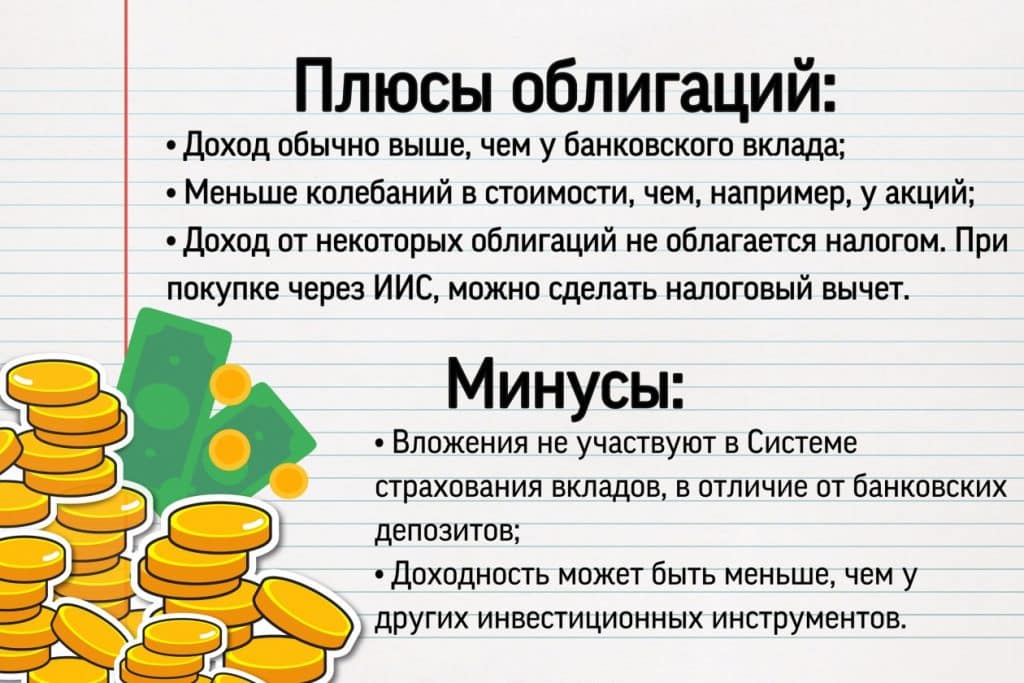

Аблігацыі добра падыходзяць для кансерватыўных інвестараў. Гэта каштоўныя паперы для доўгатэрміновага інвесціравання. Дзяржаўныя аблігацыі, далей аблігацыі буйных дзяржкампаній і буйных прыватных кампаній – самыя надзейныя. Чым надзейней аблігацыя і вышэй яе рэйтынг, тым меншы па ёй даход. Аблігацыі з падвышанай рызыкай мяркуе больш высокую прыбытковасць. Надзейныя аблігацыі даюць купонны даход 12-14 працэнтаў. Што вышэй за дэпазіт. Трохі, але вышэй за інфляцыю. Асноўная перавага бондаў: даходнасць вышэй, чым па дэпазітах. А яшчэ:

- Інвеставаць у аблігацыі можа кожны паўналетні рэзідэнт Расіі.

- Нізкі парог для ўваходу – 600-1000 рублёў.

- Дадаючы аблігацыі, інвестар першапачаткова ведае, колькі ён атрымае ў выніку.

- Аблігацыі можна прадаць у любы момант, не страціўшы назапашаныя працэнты.

- Дыверсіфікацыя – можна купіць аблігацыі вялікай колькасці розных кампаній. Ад ОФЗ да больш рызыковых бондаў з сярэдняй рызыкай. Напрыклад, 75 на 25 працэнтаў у інвестыцыйным партфелі.

Фінхак: падвышаем прыбытковасць аблігацый

Адкрываеце індывідуальны інвестыцыйны рахунак. Зарабляйце на інвестыцыях і атрымлівайце + 13% ад дзяржавы на суму, унесеную на ИИС *. Ніякага махлярства, толькі спрыт рук. * Ёсць нюанс. Выплата максімум да 400к рублёў. Ляжыць мінімум 3 гады. І ўвесь гэты час грошы замарожаны. Гэта значыць даходнасць 13/3 + 13 /2 + 13%. ✔У рамках доўгатэрміновага інвеставання я замест дэпазіту дадаю аблігацыі з перспектывай даходу гадоў праз 10-20. Прыкладна 25% ад партфеля каштоўных папер. Больш аблігацый – менш рызыка, і наадварот. Не ўсе аблігацыі аднолькава добрыя . Аблігацыі для пачаткоўцаў: як зарабіць, даходнасць, купоны, віды аблігацый: https://youtu.be/Fk1QrZmE9KM

Чаму ў аблігацыі добра ўваходзіць на росце ключавой стаўкі?

Што нам стаўка ключавая, як на нас яна ўплывае? Ключавая стаўка – мінімальная працэнтная стаўка па якой ЦБ крэдытуе астатнія банкі РФ, а тыя ў сваю чаргу грамадзян і бізнэс. Што ўплывае на ўвесь рынак.

Крэдыты і дэпазіты

Калі стаўка расце, чаго якраз чакаюць аналітыкі, то крэдыты становяцца даражэйшымі для насельніцтва і кампаній. У нашым выпадку да 8 працэнтаў. ⬇ Павышэнне стаўкі робіць рубель даражэйшым, інфляцыя і эканоміка тармозіцца. ⬇ Насельніцтва менш марнуе, менш крэдытуецца: не выгадна. Падае іпатэчны рынак, аўтакрэдытах і спажыўкрэдыты менш даступныя.

Выгадней трымаць грошы на дэпазітах

Велічыня стаўкі вызначае максімальны працэнт, пад які можна пакласці грошы на дэпазіт. Пакутуе бізнэс, падаюць фінансавыя паказчыкі. У асаблівай зоне рызыкі закрэдытаваныя і стратныя кампаніі. Няма танных грошай, а рэфінансаванне даўгоў невыгоднае. Адкрыць новы бізнэс складаней.

Аблігацыі

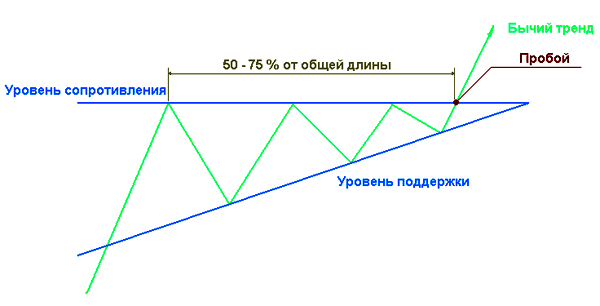

Пры росце стаўкі, у новых дзяржбондаў больш высокая даходнасць. Прывабнасць бондаў, выпушчаных ранняе, зніжаецца, як і кошт. Таму RGBI падае за месяц на 01/06%. Падае цана – растуць даходнасці. Выраслі стаўкі па дзяржаблігацыях за апошні месяц. Напрыклад, гадавыя з 9,3 працэнта да 10,2 працэнта. https://youtube.com/shorts/ali067TZe9o?feature=share

Акцыі

Крэдыты даражэюць, бізнэс менш укладвае грошай у развіццё. Акцыі страчваюць ліквіднасць. Ідзе адток капіталу ў бок менш рызыковых інструментаў – аблігацый і дэпазітаў.

Дык што рабіць тое?

Не панікуем, на росце ключавой стаўкі купляем кароткатэрміновыя і сярэднетэрміновыя дзяржбонды, каб можна было дакупіць схаднейшыя выпускі пры наступным росце стаўкі. Крэдыты не бярэм, у дэпазіты можам.