預託証券とは何ですか、またどのような目的で発行されますか。証券取引所で株式や債券を取引するときは、最も有望な証券を選択できる必要があります。各取引所は、この点で特定の機会を提供します。ただし、外国の株式や債券を購入する能力が制限されている場合があります。これは、それらが特定の取引所にリストされていないか、それらとの連携に法的な制限があるという事実が原因である可能性があります。株式は買い手が保有していません。たとえば、トレーダーが証券に投資した場合、それらは彼に引き渡されません。実際、この分野では、保管規則は銀行部門で使用されている規則と似ています。買い手には口座が設けられており、買い手が所有権を有する株式や債券が保管されています。

一般的な情報、説明、作業のメカニズム

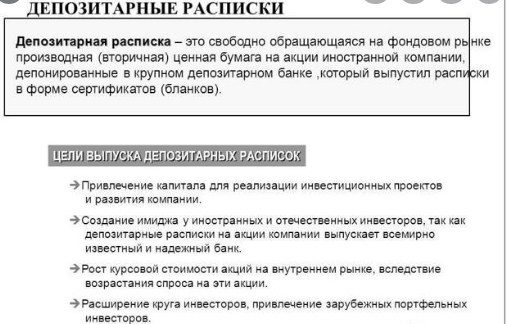

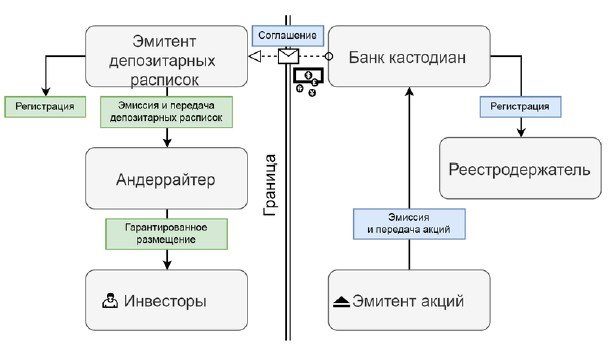

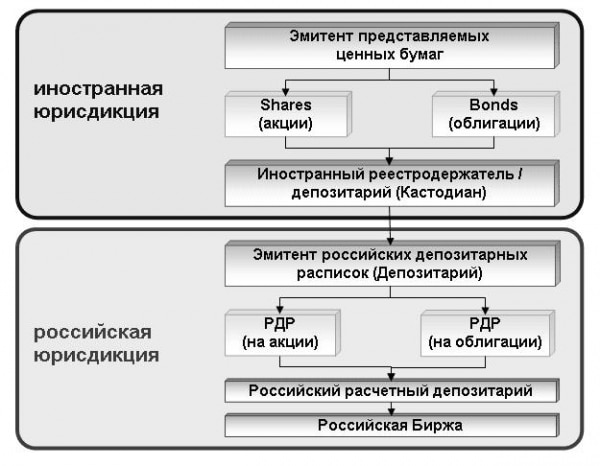

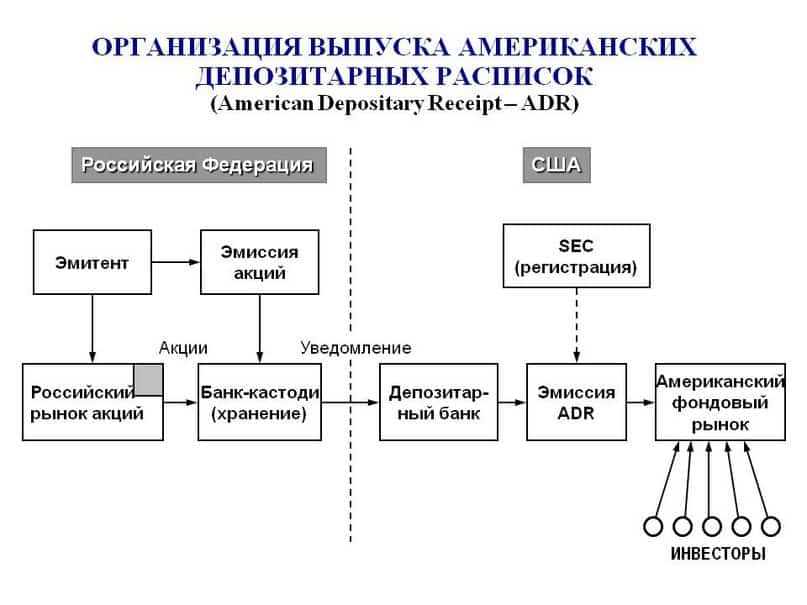

特定の取引所での作業を開始するには、企業は上場手続きを経る必要があります。結果を成功させるには、関連する法的要件を遵守するとともに、株式に注目を集めるための初期投資を行う必要があります。どの取引所で作業するかを選択するとき、会社はその可用性だけでなく、それからの潜在的な利益も考慮に入れます。ただし、預託証券を使用すると、証券の人気を高めることができます。例として、中国の会社を考えてみましょう。株式の預託証券を発行するには、預託銀行と合意する必要があります。この場合、後者が管理者として機能します。ロシアだけでなく、ヨーロッパやアメリカの株式もロシアの証券取引所に上場していることに注意してください。ただし、日本語または中国語にアクセスするためのオプションはほとんどありません。預託証券の取引を開始するために、カストディアンは必要な金額の有価証券を買い取り、発行された文書に従って所有者になります。上記の例では、購入は中国の法律に従って行われ、外国の法律の規範を考慮していないことに注意してください。 上記の例では、購入は中国の法律に従って行われ、同時に外国の法律の規範を考慮していませんでした。 上記の例では、購入は中国の法律に従って行われ、同時に外国の法律の規範を考慮していませんでした。

在庫との違い

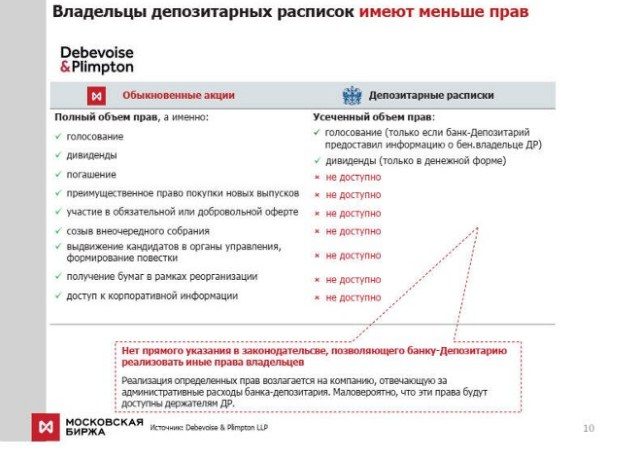

預託証券は株式とほぼ同じですが、独自の特徴があります。それらは次のとおりです。

- それらは二次的な性質のものです。

- トレーダーまたは投資家が他の方法では利用できない可能性のある証券を取引する機会を提供します。

- 仕事の過程で、異なる国にある預託銀行の間で協力があります。

預託証券の発行者

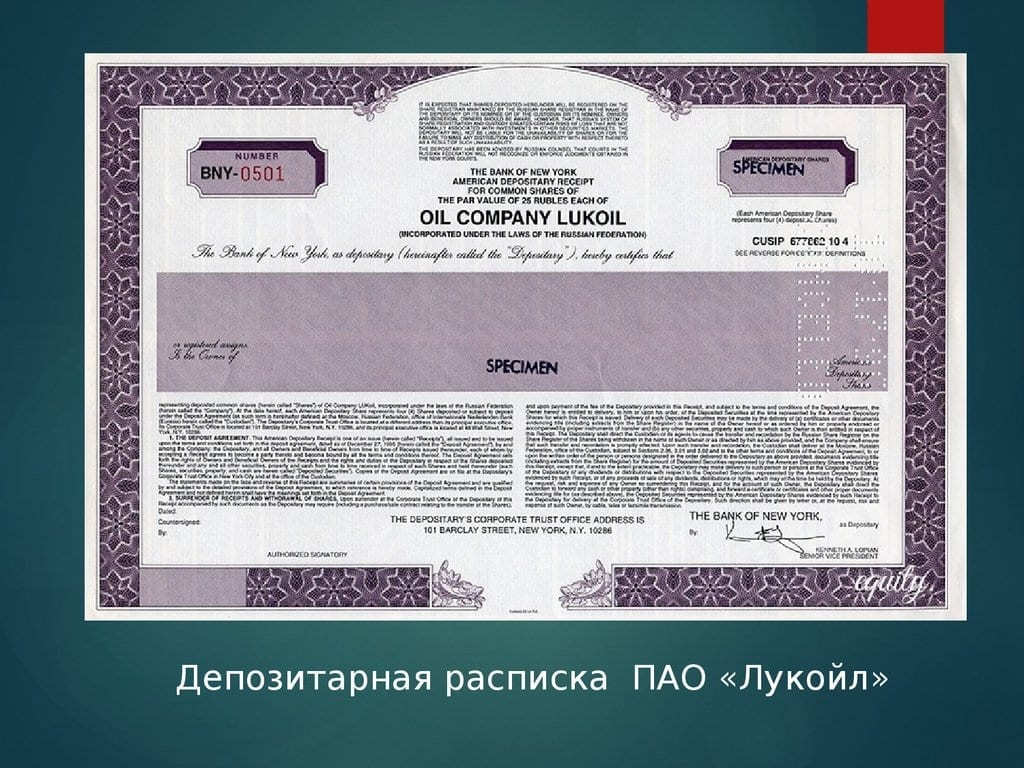

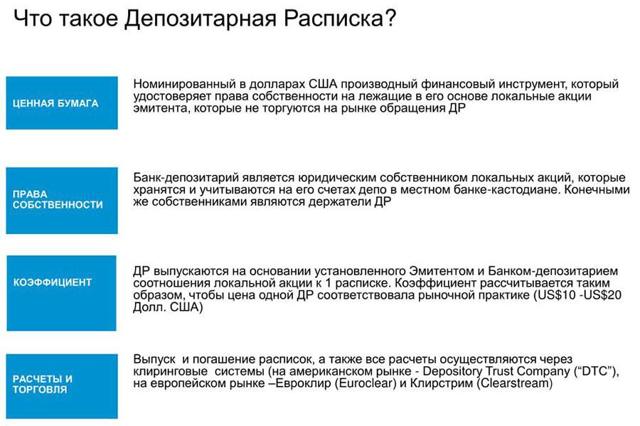

特定の証券を保有するカストディアン銀行は、それらを別の国のカストディアン銀行に売却します。後者は彼らのために預託証券を発行し、それは取引所で取引されます。投資家はそれらを取得し、必要なすべての権利を取得し、実際に別の国で発行された対応する証券の所有者になります。したがって、預託証券を使用することにより、彼は能力を拡張し、他の方法では証券取引所に上場されない証券を処理します。

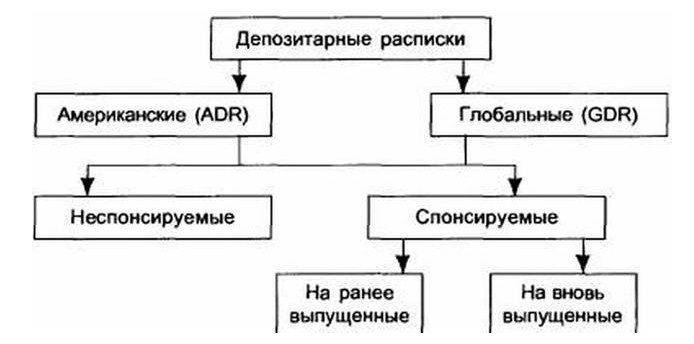

預託証券の種類-ADREDR GDR RDR

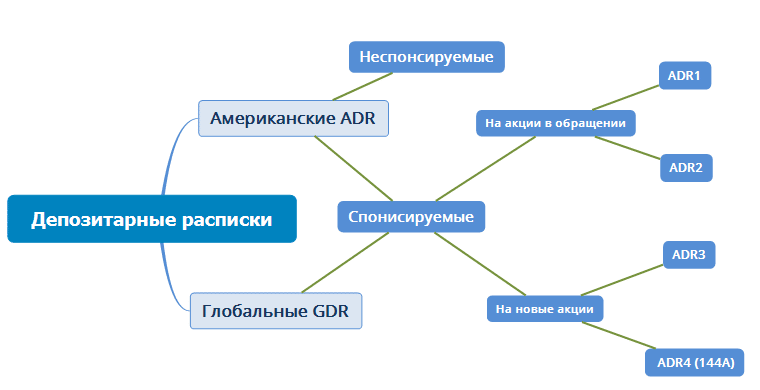

タイプへの分類は、どの銀行がそれらを発行し、どこで取引されているかに基づいています。いくつかの種類の預託証券が使用されます。

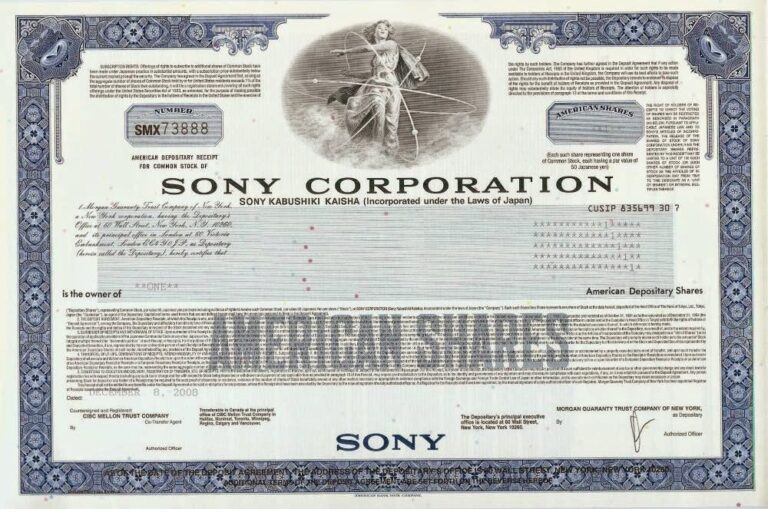

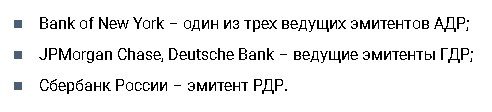

- ADR(American Depositary Receipt) -アメリカの銀行によって発行された領収書。彼らは、アメリカの証券取引所や世界の株式市場で彼らと協力するように設計されています。

- EDRはヨーロッパの銀行によって発行され、ヨーロッパの取引所で取引されています。

- GDRは、いくつかの国の取引所で取引されるグローバル預託証券です。

- RF法では、ロシア市場向けのRDRの発行が許可されていますが、その使用は一般的ではありません。

投資家による使用の長所と短所

預託証券の使用は、株式や債券の取り扱いと似ています。ただし、それらのアプリケーションは、トランザクションの参加者に追加の機会を提供します。そうすることで、発行者は次の利点を利用できます。

- 通常、彼は特定の取引所でのみ自分の株を提供することができます。預託証券を使用すると、海外を含む他の人がそれらを利用できるようになります。

- アクセシビリティを改善することにより、投資家の検索に追加の機会が現れます。

- 株式の供給の増加は、会社の評判の向上に貢献します。

投資家は、彼が使用できる商品のリストを拡大する機会を得ます。これにより、資産分散のレベルが向上します。そのような領収書の助けを借りて、外国の発行者から証券へのアクセスを取得または拡大することができます。海外で発行された証券を扱う場合、通貨リスクに直面する必要があります。為替レートの予測できない変化により、収益性が大幅に低下する場合があります。この場合の決済は自国通貨で行われるため、預託証券を使用することでこのような問題を解決できます。ただし、特定の欠点の存在も考慮する必要があります。

- 株式の所有者が配当を受け取った場合、外国為替リスクは残ります。

- 預託証券は、株式や債券ほど活発ではありません。

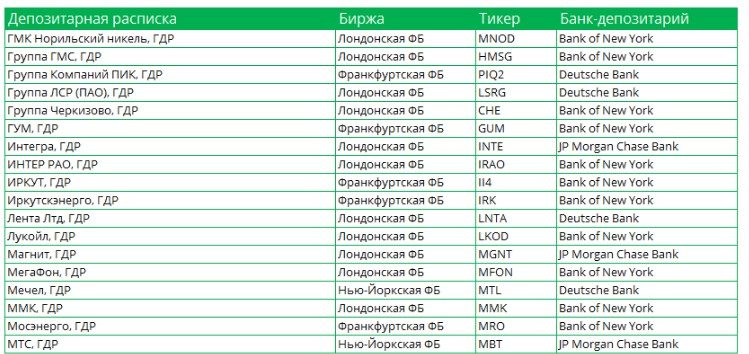

モスクワ証券取引所の預託証券に関する情報の入手先

株式と対応する預託証券が取引所で同時に取引される場合、一次資産を取引する方が収益性が高くなります。ただし、ほとんどの場合、1つの種のみが表示されます。この場合、これらの種類の証券の間で選択の余地はありません。取引所で取引されている資産を理解するには、商品のリストを確認する必要があります。タイトルはそれが何であるかを示します。「AO」の存在は、私たちが株式について話していることを意味します。たとえば、ADRまたはGDRが言及されている場合、預託証券は取引されます。

ロシア企業の預託証券、グローバル

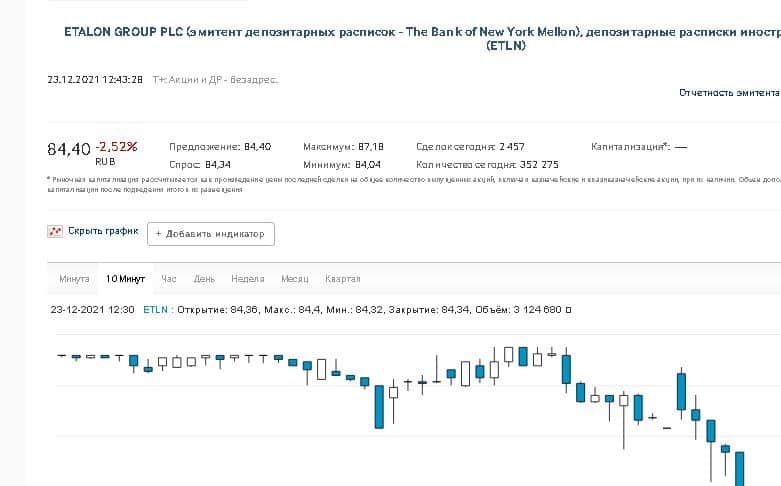

ロシアでは、預託証券の取り扱いは法律第39-FZ「証券市場で」によって規制されています。それらの定義はArtに記載されています。2、そして仕事のルールはアートで定式化されています。この法律の27.5-3。MOEXで2021年12月22日時点で取引が認められている証券(預託機関の領収書を含む)のリスト:https://www.moex.com/ru/listing/securities-list.aspxたとえば、外国の発行者の預託機関の領収書https://www.moex.com/ru/issue.aspx?code=ETLNのモスクワ証券取引所の株式(ETLN):

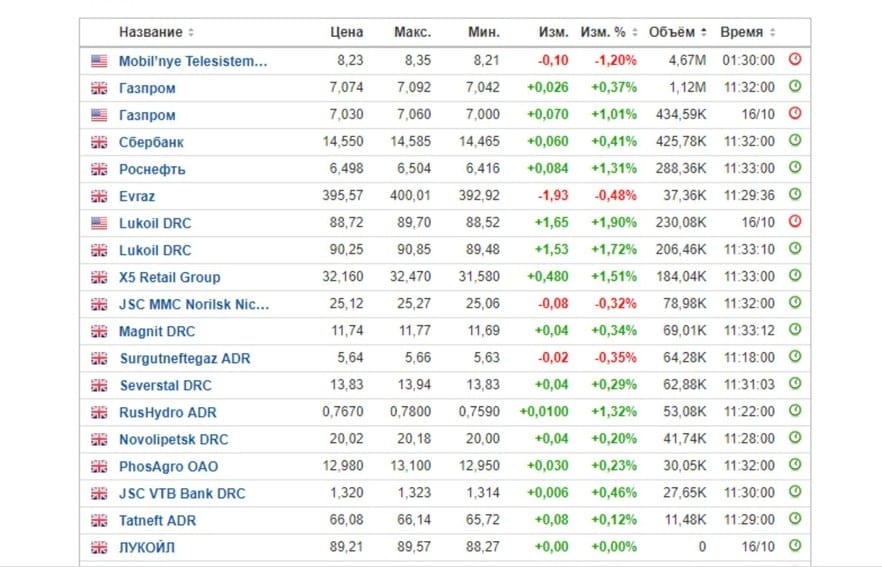

MOEXの預託金と国際株式

領収書に投資する時期

実際、預託証券の最大のメリットは、以前は投資家やトレーダーのために閉鎖されていた取引所に彼らの助けを借りてアクセスできる場合に存在します。たとえば、特定の国の企業や業界と協力するのが魅力的であると考えることができます。領収書を使用するもう1つの利点は、その額面金額が対応するシェアと異なる場合があることです。また、10株や100株だけでなく、株についても話すことができます。この状況は、シェアの額面が比較的大きい場合(たとえば、数千ドルの場合)に投資をより手頃な価格にします。

- 取引または投資する場合、将来の価格変動の不確実性に関連する重大なリスクがあります。あなたはポートフォリオ投資をすることによってそれを減らすことができます。同時に、計画されたリスクのレベルに応じて、さまざまな種類の証券の購入が行われます。

- 状況の将来の発展のためのオプションをより正確に評価するために、基礎的および技術的分析の方法を使用する必要があります。同時に、領収書を発行した会社の発展の特徴を研究し、その国の経済発展がどのように起こっているかを理解することが重要です。

- 必要に応じて、ポートフォリオの構成を調整する必要があります。これは、特定の領収書の見積もりが望ましくない方向に進んでいる場合に必要になることがあります。

- 高利回りの領収書の使用は、多くの場合、重大なリスクを伴うことを覚えておく必要があります。したがって、利用可能なすべての資金を1つのタイプだけに投資することはできません。分散化はリスクを減らし、利益を上げる可能性を高めます。

自分で交換するのではなく、信託管理のために資金を送金する方が有利な場合があります。この場合、適切な投資収益率を提供できる可能性が最も高い専門家のサービスを利用することが可能になります。

ロシア企業Tinkoff、Mail、YandexなどのGDR、ADR、RDRの預託証券。-課税、リスク、機能:https://youtu.be/9p2kxTo9A_U

実際にそれを行う方法

実際の取引所取引では、預託証券の売買の手続きは、株式を使って行われる取引と違いはありません。トレーダーは、商品の種類と名前によって、適切な資産を選択し、目的のアクションを実行できます。ブローカーがこれら2つのタイプの商品を区別することはめったにありません。これが株式であるか預託証券であるかを明確にするために、取引所のWebサイトで参照情報を確認できます。

課税

領収書の購入価格と販売価格の差額に対して個人所得税を支払うことができます。支払いの必要性と金額の正確な計算はブローカーによって行われます。通常、彼自身がアカウントから対応する金額を引き出し、支払いを作成します。配当金やクーポンの支払いを受け取るときは、常に個人所得税が支払われます。「3-NDFL」申告書に表示し、税務署に転送する必要があります。

質問と回答

質問:「どちらがより信頼できるか:株式または預託証券?」回答:「それらの信頼性はほぼ同じです。後者の場合、カストディアンとカストディアン銀行が取引の実行に関与しますが、ほとんどの場合、これらは信頼できる信頼できる組織です。」

質問:「これらの資産のうち、投資と取引でより収益性の高いものはどれですか?」回答:「証券取引所での作業は、本質的に異なる重大なリスクの存在と関連しています。状況に関係なく利益を上げることが保証されているツールはここにはありません。リスクにおける預託証券の使用は、対応する株式の使用とほぼ同じです。」