Ce sunt bonurile de depozit și în ce scop sunt emise.Când tranzacționați acțiuni și obligațiuni la bursă, trebuie să puteți alege cele mai promițătoare titluri. Fiecare schimb oferă oportunități specifice în acest sens. Cu toate acestea, uneori capacitatea de a cumpăra acțiuni și obligațiuni străine este limitată. Acest lucru se poate datora faptului că nu sunt listați la o anumită bursă sau că lucrează cu ei are restricții legale. Acțiunile nu sunt deținute de cumpărători. Dacă, de exemplu, un comerciant a făcut investiții în valori mobiliare, atunci acestea nu îi sunt predate. De fapt, în acest domeniu, regulile de stocare sunt similare cu cele folosite în sectorul bancar. Pentru cumpărător i s-a oferit un cont, pe care se păstrează acțiunile și obligațiunile asupra cărora are dreptul de proprietate.

- Informații generale, explicații, mecanism de lucru

- Diferența față de stocuri

- Cine emite certificat de depozit

- Soiuri de bonuri de depozit – ADR EDR GDR RDR

- Avantaje și dezavantaje ale utilizării de către investitori

- Unde puteți găsi informații despre certificatele de depozit la Bursa din Moscova

- Bonuri de depozit ale companiilor rusești, globale

- Când să investești în chitanțe

- Cum se face în practică

- Impozitarea

- Intrebari si raspunsuri

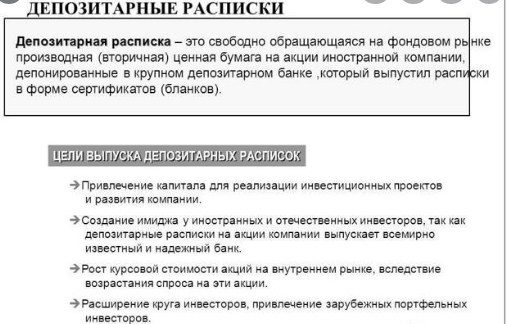

Informații generale, explicații, mecanism de lucru

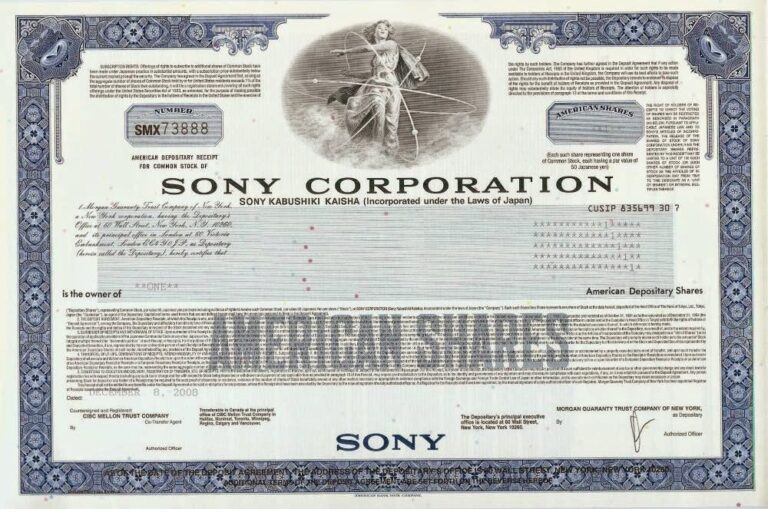

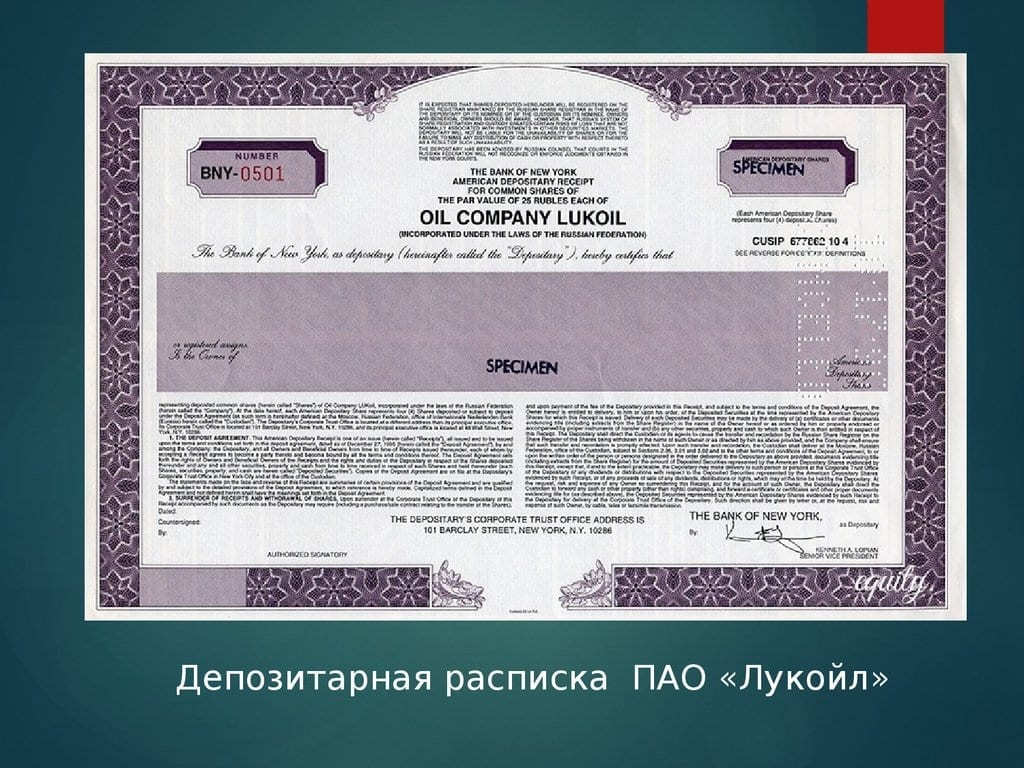

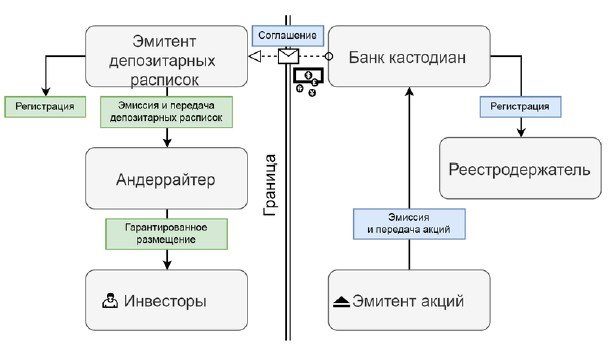

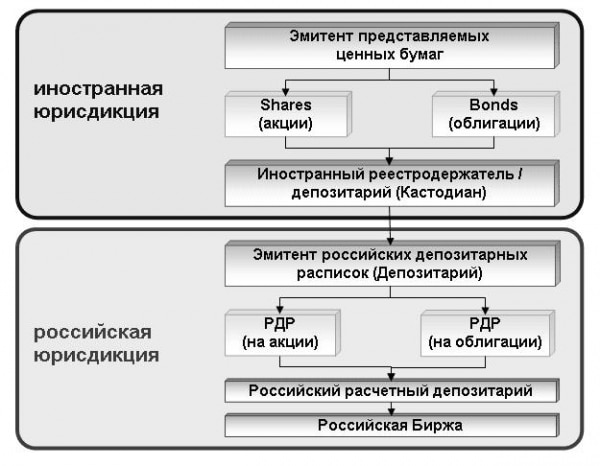

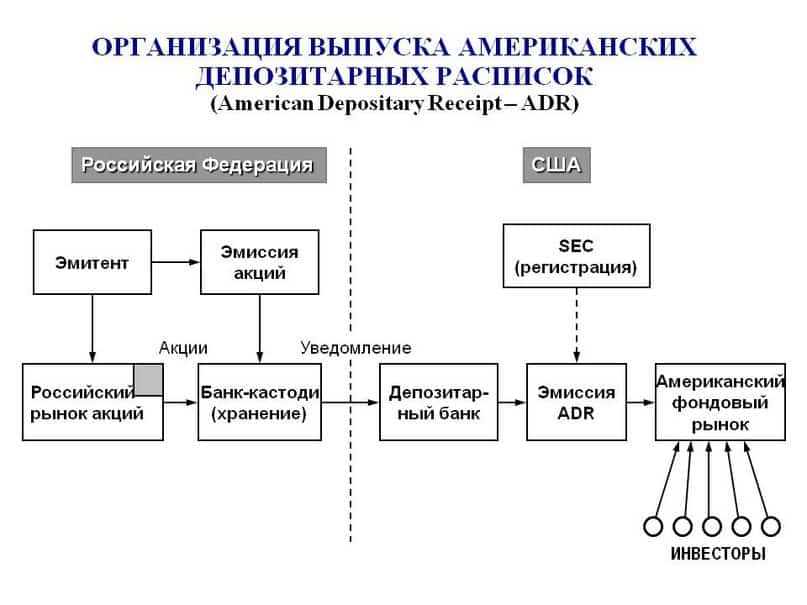

Pentru a începe să lucreze la o anumită bursă, o companie trebuie să treacă prin procedura de listare. Pentru ca rezultatul să aibă succes, trebuie să respectați cerințele legale relevante, precum și să faceți o investiție inițială pentru a atrage atenția asupra acțiunilor dumneavoastră. Atunci când alege bursa pe care să lucreze, compania ține cont nu numai de disponibilitatea acesteia, ci și de potențialul beneficiu de pe urma acestuia. Cu toate acestea, utilizarea certificatelor de depozit face posibilă ca titlurile dvs. de valoare să fie mult mai populare. Ca exemplu, luați în considerare o companie chineză. Acesta trebuie să convină cu banca sa depozitară să emită certificate de depozit pentru acțiunile sale. În acest caz, acesta din urmă va acționa în calitate de custode. Se poate observa că nu numai acțiunile rusești, ci și europene și americane sunt reprezentate pe bursele rusești,cu toate acestea, există foarte puține opțiuni pentru accesarea japoneză sau chineză. Pentru a începe tranzacționarea certificatelor de depozit, custodele cumpără suma necesară de titluri și devine proprietarul acestora în conformitate cu documentele emise. Rețineți că în exemplul de mai sus, achiziția a fost făcută conform legilor chineze și nu a ținut cont de nicio normă de legislație străină. că în exemplul de mai sus, achiziția s-a făcut conform legilor chineze și în același timp nu a ținut cont de nicio normă de legislație străină. că în exemplul de mai sus, achiziția s-a făcut conform legilor chineze și în același timp nu a ținut cont de nicio normă de legislație străină.

Diferența față de stocuri

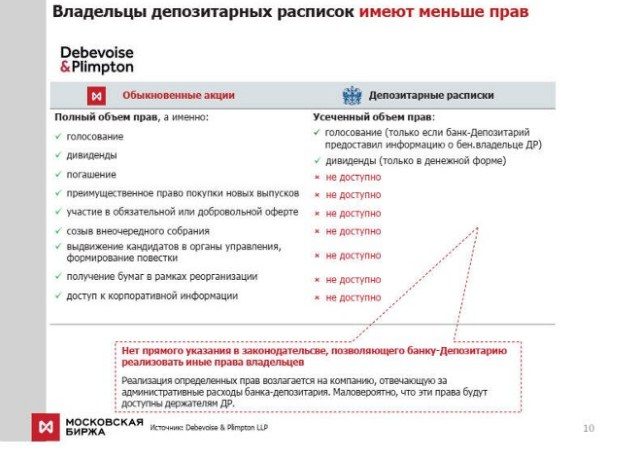

Bonurile de depozit sunt în mare măsură similare cu acțiunile, dar au propriile lor caracteristici distinctive. Acestea sunt după cum urmează:

- Ele sunt de natură secundară.

- Oferiți o oportunitate unui comerciant sau investitor de a tranzacționa valori mobiliare care ar putea să nu fie disponibile pentru el în niciun alt mod.

- În cursul activității, există o cooperare între băncile depozitare situate în diferite țări.

Cine emite certificat de depozit

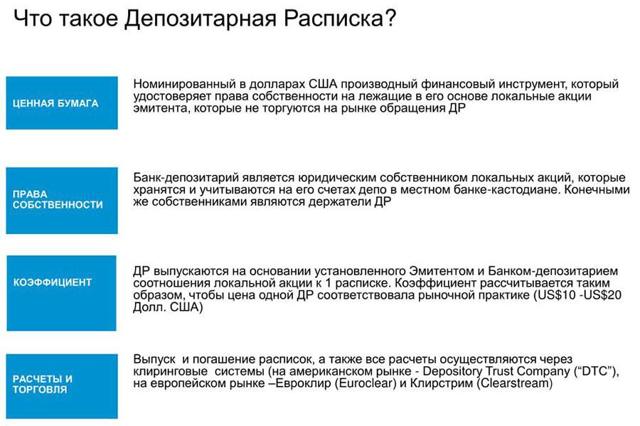

O bancă custode care deține anumite valori mobiliare le vinde unei bănci custode din altă țară. Acesta din urmă emite certificate de depozit pentru acestea, care sunt tranzacționate la bursă. Investitorul le achiziționează, dobândind toate drepturile necesare și devine efectiv proprietarul valorilor mobiliare corespunzătoare emise în altă țară. Astfel, prin utilizarea certificatelor de depozit, el își extinde capacitățile, lucrând cu valori mobiliare care altfel nu ar fi cotate la bursa sa.

Soiuri de bonuri de depozit – ADR EDR GDR RDR

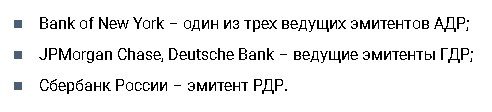

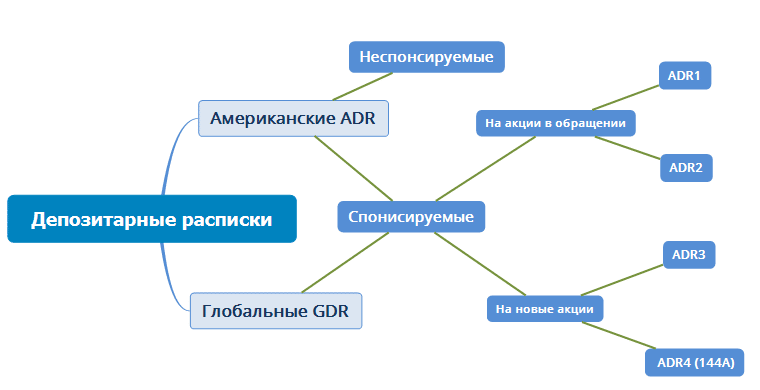

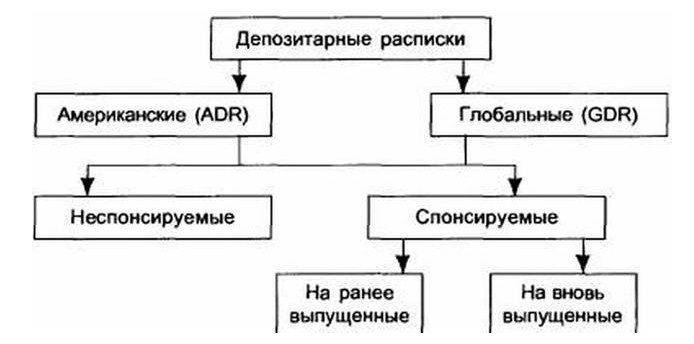

Împărțirea în tipuri se bazează pe băncile care le emit și cu unde sunt tranzacționate. Sunt utilizate mai multe tipuri de certificate de depozit:

- ADR (American Depositary Receipt) – chitanțe emise de băncile americane. Ele sunt concepute pentru a lucra cu ei la bursele americane și la bursa mondială.

- EDR-urile sunt emise de bănci europene și sunt tranzacționate la bursele europene.

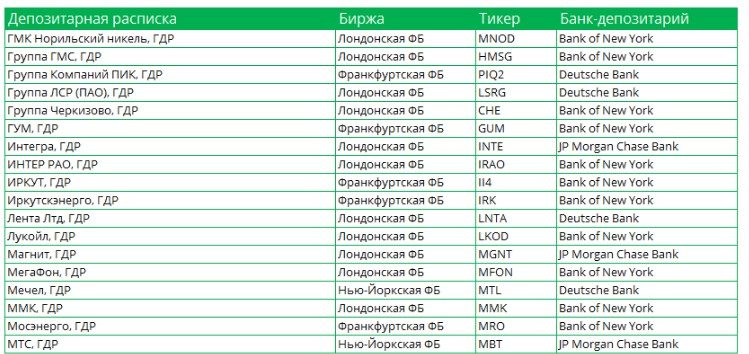

- GDR-urile sunt certificate de depozit globale tranzacționate la bursele din mai multe țări.

- Legea RF permite emiterea de RDR-uri destinate pieței ruse, dar utilizarea lor nu este obișnuită.

Avantaje și dezavantaje ale utilizării de către investitori

Utilizarea certificatelor de depozit este similară cu modul în care lucrați cu acțiuni și obligațiuni. Cu toate acestea, aplicația lor oferă participanților la tranzacții oportunități suplimentare. Procedând astfel, emitenții pot beneficia de următoarele avantaje:

- De obicei, el își poate oferi acțiunile doar pe anumite burse. Utilizarea certificatelor de depozit le pune la dispoziția altora, inclusiv în străinătate.

- Prin îmbunătățirea accesibilității, în căutarea investitorilor apar oportunități suplimentare.

- O creștere a ofertei de acțiuni contribuie la îmbunătățirea reputației companiei.

Investitorul are ocazia de a extinde lista de instrumente cu care poate lucra. Acest lucru îmbunătățește nivelul de diversificare a activelor. Cu ajutorul unor astfel de chitanțe se poate obține sau extinde accesul la valori mobiliare de la emitenți străini. Lucrând cu titluri emise în străinătate, trebuie să ne confruntăm cu riscuri valutare. O modificare imprevizibilă a cursului de schimb poate reduce uneori semnificativ profitabilitatea. Utilizarea certificatelor de depozit rezolvă astfel de probleme, deoarece decontările în acest caz se efectuează în moneda națională. Cu toate acestea, trebuie să țineți cont și de prezența anumitor dezavantaje:

- Riscurile valutare rămân atunci când proprietarul acțiunilor primește dividende.

- Bonurile de depozit sunt mai puțin active decât acțiunile și obligațiunile.

Bonuri de

Unde puteți găsi informații despre certificatele de depozit la Bursa din Moscova

Dacă o acțiune și certificatul de depozit corespunzător sunt tranzacționate la bursă în același timp, atunci este mai profitabilă tranzacționarea activului primar. Cel mai adesea, însă, este reprezentată o singură specie. În acest caz, nu există nicio alegere între aceste tipuri de titluri de valoare. Pentru a înțelege ce activ este tranzacționat la bursă, trebuie să vă uitați la lista de instrumente. Titlul va indica despre ce este vorba. Prezența „AO” înseamnă că vorbim de acțiuni. Dacă, de exemplu, este menționată ADR sau GDR, atunci se tranzacționează bonurile de depozit.

Bonuri de depozit ale companiilor rusești, globale

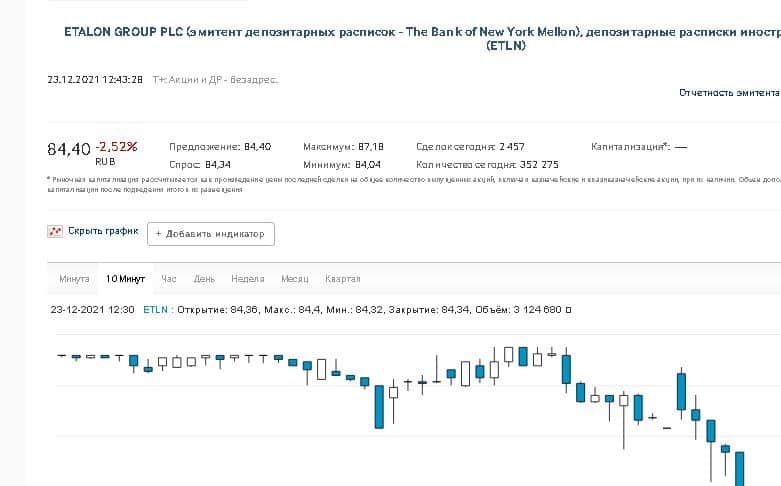

În Rusia, munca cu certificate de depozit este reglementată de Legea nr. 39-FZ „Cu privire la piața valorilor mobiliare”. Definiția lor este dată în art. 2, iar regulile de lucru sunt formulate în art. 27.5-3 din prezenta lege. Lista titlurilor de valoare (inclusiv certificate de depozit) admise la tranzacționare începând cu 22.12.2021 pe MOEX: https://www.moex.com/ru/listing/securities-list.aspx De exemplu, certificate de depozit ale unui emitent străin pentru acțiuni (ETLN) la Bursa din Moscova la https://www.moex.com/ru/issue.aspx?code=ETLN:

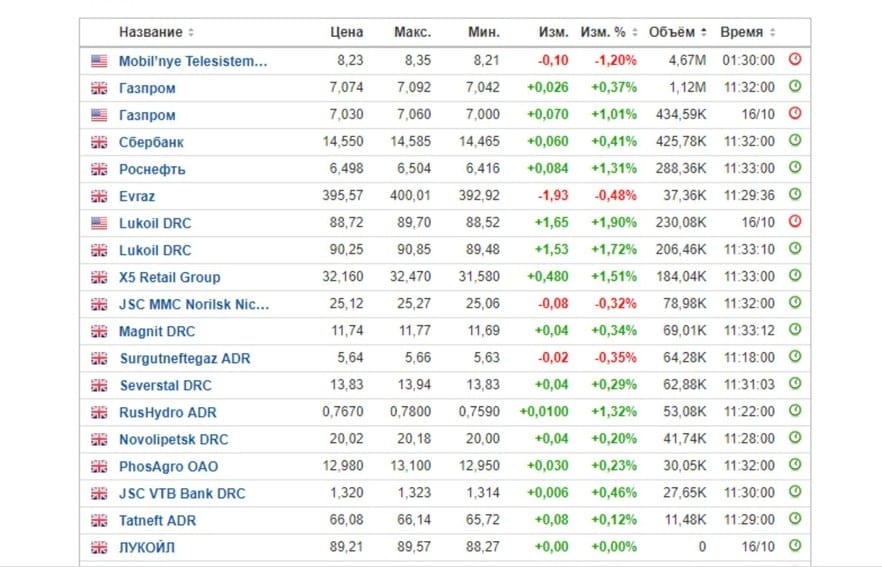

Bonuri de depozit și acțiuni internaționale pe MOEX

Când să investești în chitanțe

De fapt, cel mai mare beneficiu al certificatelor de depozit există în acele cazuri în care este posibil să obțineți acces cu ajutorul acestora la bursele care au fost închise anterior pentru un investitor sau comerciant. De exemplu, putem vorbi despre companii sau industrii din anumite țări care pot fi considerate atractive pentru a lucra cu ele. Un alt avantaj al utilizării chitanțelor este că valoarea nominală a acestora poate diferi de cota corespunzătoare. Mai mult, putem vorbi nu doar de 10 sau 100 de acțiuni, ci și de acțiuni. Această împrejurare face investiția mai accesibilă în cazurile în care acțiunea are o valoare nominală relativ mare (de exemplu, dacă este de câteva mii de dolari).

- Atunci când tranzacționați sau investiți, există un risc semnificativ asociat cu incertitudinea modificărilor viitoare ale prețurilor. Îl poți reduce făcând investiții de portofoliu. În același timp, achizițiile de diferite tipuri de titluri se fac în conformitate cu nivelul de risc planificat.

- Pentru a evalua mai precis opțiunile pentru dezvoltarea viitoare a situației, este necesar să se utilizeze metodele de analiză fundamentală și tehnică. În același timp, este important să studiem caracteristicile dezvoltării companiei care a emis chitanțele și să înțelegem cum are loc dezvoltarea economică a țării sale.

- Dacă este necesar, trebuie să ajustați compoziția portofoliului. Acest lucru poate fi necesar în cazurile în care cotațiile anumitor chitanțe se dezvoltă într-o direcție nedorită.

- Trebuie amintit că utilizarea încasărilor cu randament ridicat este adesea asociată cu un risc semnificativ. Prin urmare, nu puteți investi toate fondurile disponibile într-un singur tip. Diversificarea reduce riscurile și crește șansele de a obține profit.

Uneori este mai profitabil să lucrezi la bursă nu pe cont propriu, ci să transferi fonduri pentru gestionarea încrederii. În acest caz, se va putea apela la serviciile unor profesioniști care, cel mai probabil, vor putea oferi o rentabilitate adecvată a investiției.

Bonuri de depozit ale GDR-urilor, ADR-urilor, RDR-urilor companiilor rusești Tinkoff, Mail, Yandex etc. – impozitare, riscuri, caracteristici: https://youtu.be/9p2kxTo9A_U

Cum se face în practică

În practica de tranzacționare la schimb, tranzacțiile de cumpărare și vânzare de certificate de depozit nu diferă în procedura lor de cele care se desfășoară cu acțiuni. După tipul și numele instrumentului, un comerciant poate selecta un activ potrivit și poate efectua acțiunea dorită. Brokerii fac rar deosebirea între aceste două tipuri de instrumente. Pentru a clarifica dacă acesta este o acțiune sau un certificat de depozit, puteți consulta informațiile de referință de pe site-ul bursei.

Impozitarea

Impozitul pe venitul persoanelor fizice poate fi plătit pe diferența dintre prețul de cumpărare și prețul de vânzare a bonurilor. Necesitatea plăților și calculul exact al sumei sunt efectuate de către broker. De obicei, el însuși retrage suma corespunzătoare din cont și întocmește plata. Atunci când primiți dividende sau plăți cu cupoane, impozitul pe venitul personal este întotdeauna plătit. Acesta trebuie să fie afișat în declarația „3-NDFL” și transferat personal la biroul fiscal.

Intrebari si raspunsuri

Întrebare: „Ce este mai de încredere: acțiuni sau certificate de depozit?” Răspuns: „Fiabilitatea lor este aproape aceeași. În acest din urmă caz, custodele și banca custode sunt implicate în executarea tranzacțiilor, dar sunt aproape întotdeauna organizații de încredere și de încredere.”

Întrebare: „Care dintre aceste active este mai profitabilă pentru investiții și tranzacționare?” Răspuns: „Lucrul la bursă este asociat cu prezența unor riscuri semnificative, care sunt de natură diferită. Nu există instrumente aici care să fie garantate să facă profit, indiferent de circumstanțe. Utilizarea certificatelor de depozit în riscurile sale este în mare măsură similară cu utilizarea acțiunilor corespunzătoare.”