Hvað eru tryggingaskírteini og hvers vegna eru þau gefin út?Við viðskipti með hlutabréf og skuldabréf í kauphöllinni þarf að geta valið vænlegustu verðbréfin. Hver skipti bjóða upp á ákveðin tækifæri í þessu sambandi. Hins vegar er stundum takmarkaður möguleiki á að kaupa erlend hlutabréf og skuldabréf. Þetta getur stafað af því að þeir eru ekki skráðir í tiltekinni kauphöll eða það eru lagalegar takmarkanir á að vinna með þeim. Hlutabréf eru ekki í eigu kaupenda. Ef kaupmaður hefur til dæmis fjárfest í verðbréfum eru þau ekki afhent honum. Reyndar, á því svæði sem hér er til skoðunar, líkjast geymslureglunum þeim sem notaðar eru í bankakerfinu. Gerður er reikningur fyrir kaupanda þar sem geymd eru þau hlutabréf og skuldabréf sem hann á eignarrétt á.

- Almennar upplýsingar, skýringar, verkunarháttur

- Mismunur frá hlutabréfum

- Hver gefur út vörsluskírteini

- Fjölbreytni vörsluskírteina – ADR EDR DDR RDR

- Kostir og gallar við að nota fjárfesta

- Hvar á að finna upplýsingar um vörsluskírteini í Moskvu kauphöllinni

- Vörsluskírteini rússneskra fyrirtækja, alþjóðlegt

- Hvenær á að fjárfesta í kvittunum

- Hvernig á að gera það í reynd

- Skattlagning

- Spurningar og svör

Almennar upplýsingar, skýringar, verkunarháttur

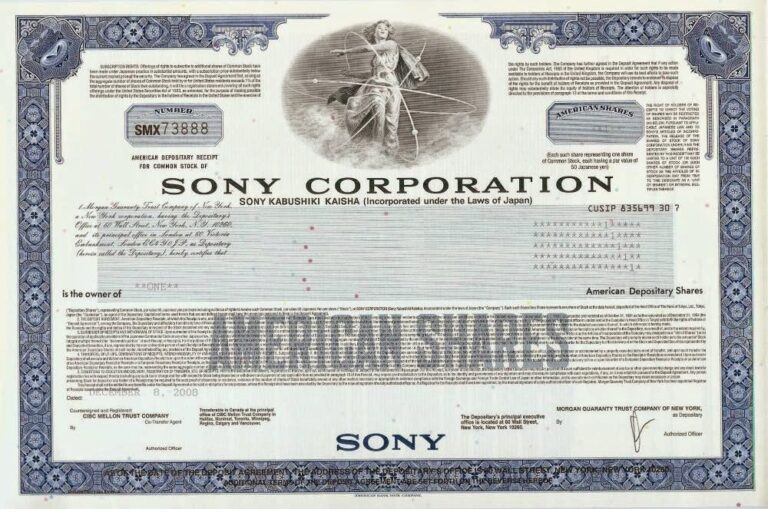

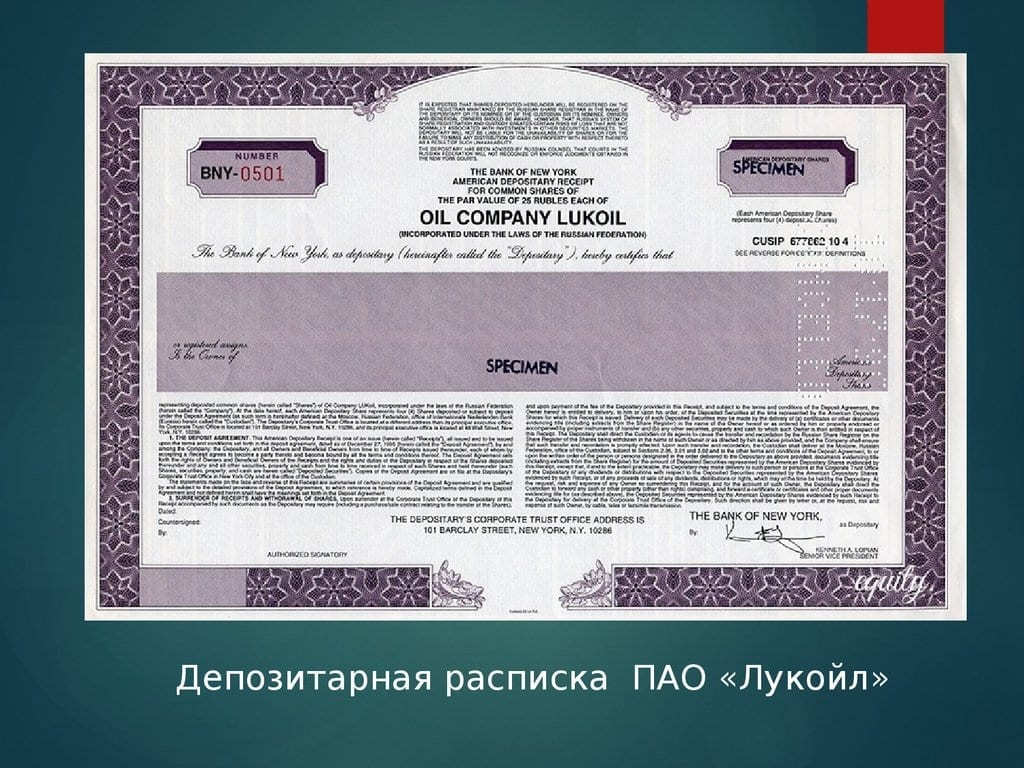

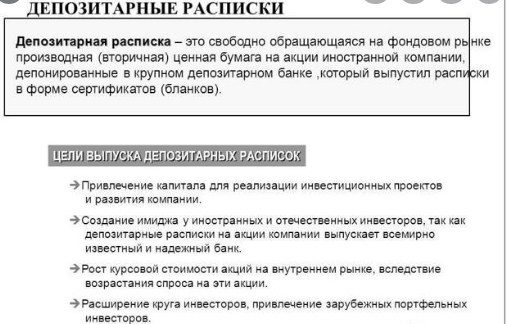

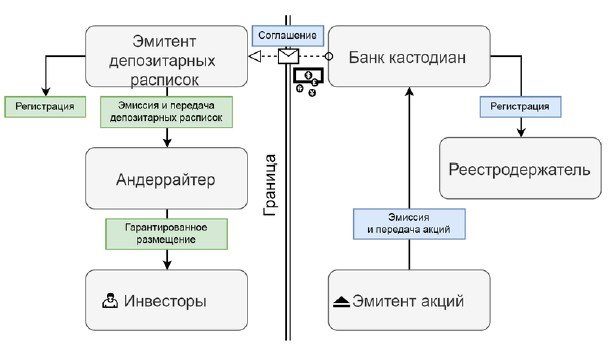

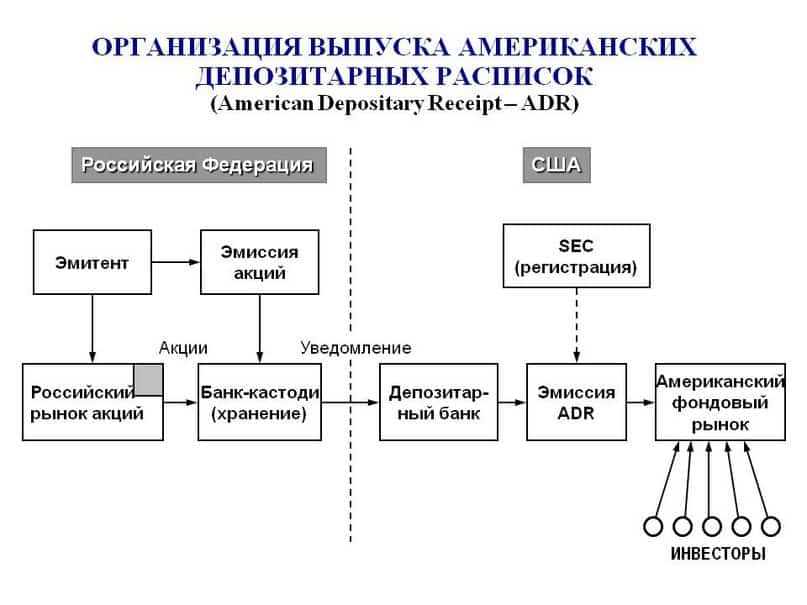

Til að hefja störf á tiltekinni kauphöll þarf fyrirtæki að fara í gegnum skráningarferlið. Til þess að niðurstaðan verði farsæl er nauðsynlegt að uppfylla viðeigandi lagaskilyrði, auk þess að gera frumfjárfestingu til að vekja athygli á hlutabréfum þínum. Þegar fyrirtækið velur hvaða skipti það vinnur tekur fyrirtækið ekki aðeins tillit til framboðs þess heldur einnig hugsanlegs ávinnings af því. Notkun innlánsskírteina gerir það hins vegar mögulegt að gera verðbréf þeirra mun vinsælli. Lítum sem dæmi á kínverskt fyrirtæki. Það verður að semja við vörslubanka sinn um útgáfu skírteina fyrir hlutabréfum sínum. Í þessu tilviki mun sá síðarnefndi starfa sem vörsluaðili. Það má sjá að ekki aðeins rússnesk, heldur einnig evrópsk og amerísk hlutabréf eru fulltrúar í rússneskum kauphöllum, Hins vegar eru mjög fáir möguleikar á að fá aðgang að japönsku eða kínversku. Til að hefja viðskipti með vörsluskírteini kaupir vörsluaðili tilskilinn fjölda verðbréfa og gerist eigandi þeirra í samræmi við útgefin skjöl. Athugið að í ofangreindu dæmi voru kaupin gerð samkvæmt kínverskum lögum og tóku ekki tillit til neinna reglna erlendra laga. [caption id = "attachment_11790" align = "aligncenter" width = "608"] að í ofangreindu dæmi hafi kaupin verið gerð samkvæmt kínverskum lögum og hafi ekki tekið tillit til neinna viðmiða erlendra löggjafar. [caption id = "attachment_11790" align = "aligncenter" width = "608"] að í ofangreindu dæmi hafi kaupin verið gerð samkvæmt kínverskum lögum og hafi ekki tekið tillit til neinna viðmiða erlendra löggjafar. [caption id = "attachment_11790" align = "aligncenter" width = "608"]

Mismunur frá hlutabréfum

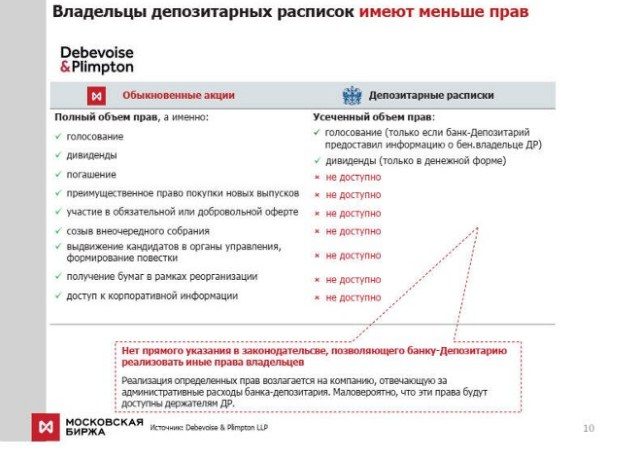

Vörsluskírteini eru að mestu lík hlutabréfum en hafa sín sérkenni. Þau eru sem hér segir:

- Þau eru aukaatriði.

- Þær gefa kaupmanni eða fjárfesti tækifæri til að eiga viðskipti með verðbréf sem annars gætu ekki staðið honum til boða.

- Í vinnuferlinu er samstarf milli innlánsstofnana sem staðsettir eru í mismunandi löndum.

Hver gefur út vörsluskírteini

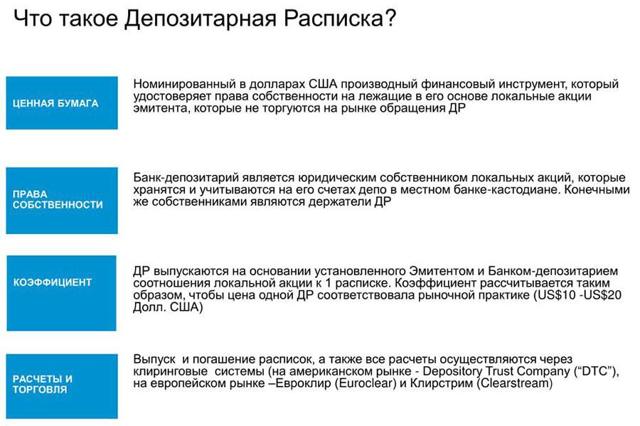

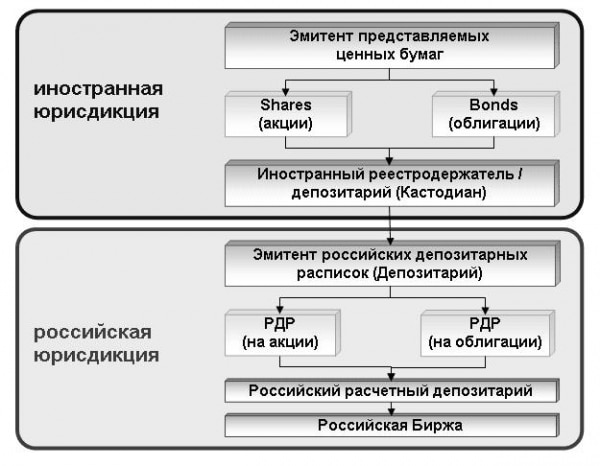

Vörslubanki sem geymir ákveðin verðbréf selur þau til innlánsstofnana í öðru landi. Þeir síðarnefndu gefa út vörsluskírteini á þeim sem verslað er með í kauphöll. Fjárfestirinn eignast þau, öðlast öll nauðsynleg réttindi og verður í raun eigandi viðkomandi verðbréfa sem gefin eru út í öðru landi. Þannig eykur hann möguleika sína með vörsluskírteinum og vinnur með verðbréf sem annars væru ekki skráð í kauphöll hans.

Fjölbreytni vörsluskírteina – ADR EDR DDR RDR

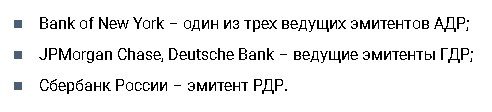

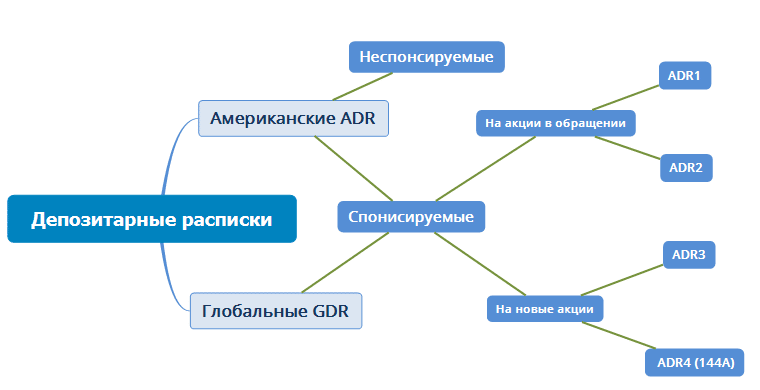

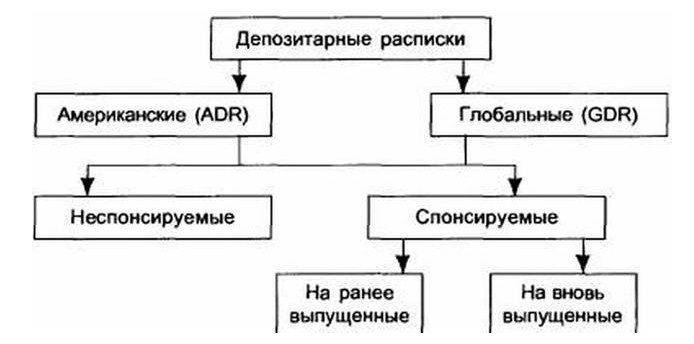

Skiptingin í tegundir byggist á því hvaða bankar gefa þær út og hvar viðskipti eru með þær. Nokkrar tegundir vörsluskírteina eru notaðar:

- ADR (American Depositary Receipt) – kvittanir gefnar út af bandarískum bönkum. Þau eru hönnuð til að vinna með þeim á bandarískum kauphöllum og á hlutabréfamarkaði heimsins.

ADR og DDR - EDR eru gefin út af evrópskum bönkum og verslað er í evrópskum kauphöllum.

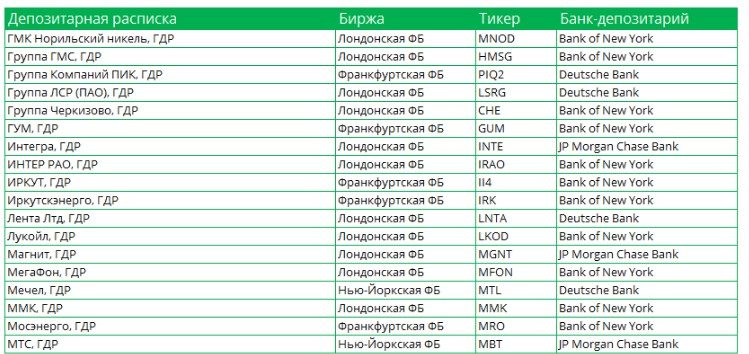

- GDR eru alþjóðleg vörsluskírteini sem verslað er með í kauphöllum í nokkrum löndum.

- Lög rússneska sambandsríkisins leyfa útgáfu RDR sem ætlað er fyrir rússneska markaðinn, en notkun þeirra er ekki útbreidd.

Kostir og gallar við að nota fjárfesta

Notkun innlánsskírteina er svipuð og hvernig farið er með hlutabréf og skuldabréf. Hins vegar veitir notkun þeirra fleiri tækifæri fyrir þátttakendur í viðskiptum. Útgefendur geta nýtt sér eftirfarandi kosti:

- Venjulega getur hann aðeins boðið hlutabréf sín í ákveðnum kauphöllum. Notkun vörsluskírteina gerir þær aðgengilegar öðrum, þar á meðal erlendis.

- Með því að bæta aðgengi eru fleiri tækifæri í leit að fjárfestum.

- Aukið framboð hlutabréfa stuðlar að því að bæta orðspor félagsins.

Fjárfestirinn fær tækifæri til að stækka lista yfir tæki sem hann getur unnið með. Þetta bætir dreifingu eigna. Með hjálp slíkra kvittana er hægt að fá eða auka aðgang að verðbréfum frá erlendum útgefendum. Þegar unnið er með verðbréf gefin út erlendis þarf maður að horfast í augu við gjaldeyrisáhættu. Ófyrirsjáanlegar gengisbreytingar geta stundum dregið verulega úr arðsemi. Notkun vörsluskírteina leysir slík vandamál, þar sem uppgjör í þessu tilfelli fara fram í innlendum gjaldmiðli. Hins vegar þarftu einnig að taka tillit til tilvistar ákveðinna ókosta:

- Gjaldeyrisáhætta er eftir þegar hluthafi fær arð.

- Innihaldsskírteini eru minna virk en hlutabréf og skuldabréf.

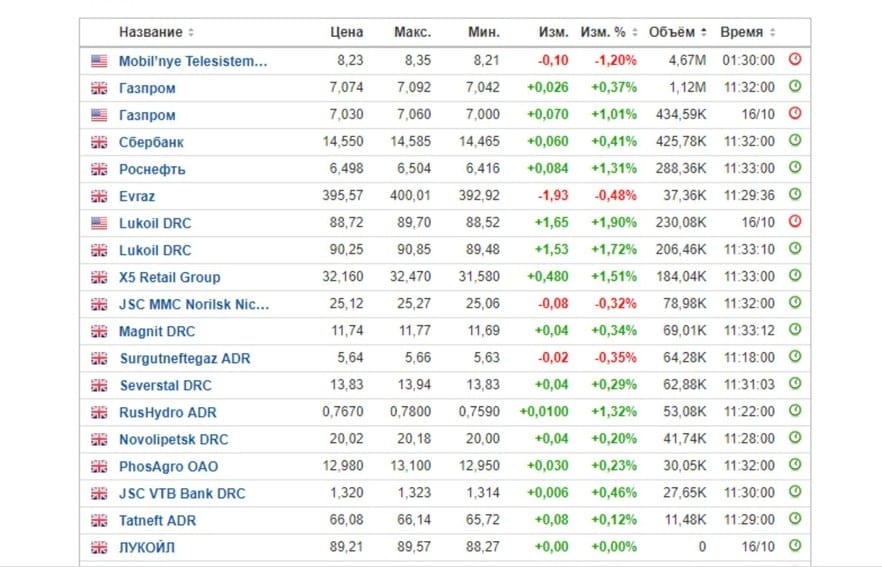

Hvar á að finna upplýsingar um vörsluskírteini í Moskvu kauphöllinni

Ef viðskipti eru með hlutabréf og samsvarandi vörsluskírteini í kauphöllinni á sama tíma, þá er hagkvæmara að eiga viðskipti með aðaleignina. Hins vegar er oftast aðeins ein tegund fulltrúa. Í þessu tilviki er engin tækifæri til að velja á milli þessara tegunda verðbréfa. Til að skilja hvaða eign er verslað í kauphöllinni þarftu að skoða lista yfir gerninga. Titillinn mun gefa til kynna um hvað það er. Tilvist “JSC” þýðir að við erum að tala um hlutabréf. Ef td ADR eða DDR er nefnt, þá eru viðskipti með vörsluskírteini.

Vörsluskírteini rússneskra fyrirtækja, alþjóðlegt

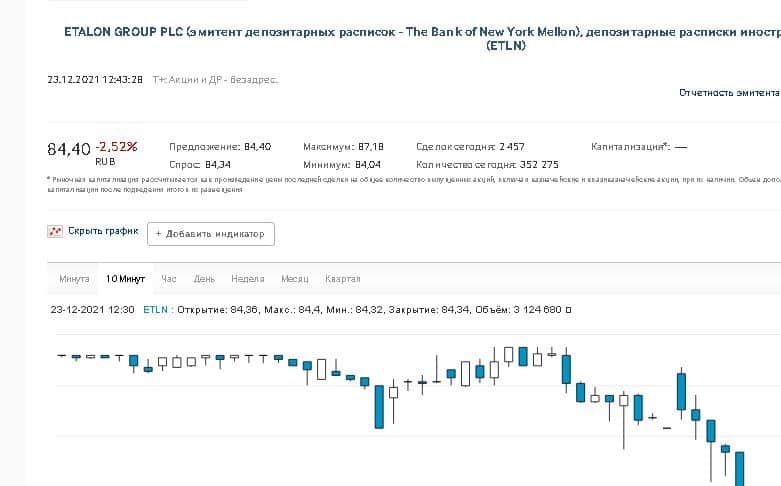

Í Rússlandi er vinnu með vörsluskírteini stjórnað af lögum nr. 39-FZ „Á verðbréfamarkaði“. Skilgreining þeirra kemur fram í gr. 2. mgr., og eru starfsreglur mótaðar í 2. gr. 27:5-3 laga þessara. Listi yfir verðbréf (þar á meðal vörsluskírteini) tekin til viðskipta frá og með 22. desember 2021 á MOEX: https://www.moex.com/en/listing/securities-list.aspx Til dæmis, vörsluskírteini erlends útgefanda á hlutabréfum (ETLN) í kauphöllinni í Moskvu á hlekknum https://www.moex.com/en/issue.aspx?code=ETLN :

Vörslubréf og alþjóðleg hlutabréf á MOEX

Hvenær á að fjárfesta í kvittunum

Í raun er mestur ávinningur af vörsluskírteinum í þeim tilvikum þar sem hægt er að komast með aðstoð þeirra að kauphöllum sem áður voru lokuð fjárfesti eða kaupmanni. Til dæmis má tala um fyrirtæki eða atvinnugreinar í ákveðnum löndum sem geta talist aðlaðandi að vinna með. Annar ávinningur af því að nota kvittanir er að nafngiftir þeirra geta verið frábrugðnar hlutum. Þar að auki getum við ekki aðeins talað um 10 eða 100 hluti, heldur einnig um hlutabréf. Þessar aðstæður gera fjárfestingu aðgengilegri í þeim tilvikum þar sem hluturinn hefur tiltölulega mikið nafnvirði (td ef það er nokkur þúsund dollara).

- Við viðskipti eða fjárfestingar er veruleg áhætta tengd óvissu um verðbreytingar í framtíðinni. Þú getur dregið úr því með því að fjárfesta í eignasafni. Jafnframt fara fram kaup á ýmsum tegundum verðbréfa í samræmi við fyrirhugað áhættustig.

- Til þess að meta betur valkostina fyrir framtíðarþróun ástandsins er nauðsynlegt að nota aðferðir grundvallar- og tæknigreiningar. Á sama tíma er mikilvægt að kanna eiginleika þróunar fyrirtækisins sem gaf út kvittanir og skilja hvernig efnahagsþróun landsins gengur.

- Ef nauðsyn krefur þarftu að laga samsetningu eignasafnsins. Þetta getur verið nauðsynlegt í þeim tilvikum þar sem tilvitnanir á tilteknar kvittanir þróast í óæskilega átt.

- Hafa verður í huga að notkun hávaxtakvittana fylgir oft veruleg áhætta. Þess vegna er ómögulegt að fjárfesta allt tiltækt fé í eina tegund. Fjölbreytni dregur úr áhættu og eykur líkur á hagnaði.

Stundum er arðbærara að vinna í kauphöllinni ekki sjálfur, heldur að flytja fjármuni til trauststjórnunar. Í þessu tilviki verður hægt að nýta sér þjónustu fagfólks sem líklegt er að geti skilað hæfilegri arðsemi af fjárfestingu.

Vörsluskírteini fyrir GDR, ADR, RDR rússneskra fyrirtækja Tinkoff, Mail, Yandex o.fl. – Skattlagning, áhættur, eiginleikar: https://youtu.be/9p2kxTo9A_U

Hvernig á að gera það í reynd

Í hagnýtum gjaldeyrisviðskiptum eru viðskipti vegna kaupa og sölu á vörsluskírteinum ekki frábrugðin verklagi þeirra sem fara fram með hlutabréf. Kaupmaður getur valið viðeigandi eign eftir gerð og nafni gerningsins og framkvæmt þá aðgerð sem óskað er eftir. Miðlarar gera sjaldan greinarmun á þessum tveimur gerðum gerninga. Til að skýra hvort um er að ræða hlutabréf eða vörsluskírteini er hægt að skoða tilvísunarupplýsingarnar á heimasíðu kauphallarinnar.

Skattlagning

Heimilt er að greiða einstaklingsskatt af mismun kaup- og söluverðs kvittana. Þörfin fyrir greiðslur og nákvæm útreikningur á upphæðinni er framkvæmt af miðlara. Venjulega tekur hann sjálfur út viðeigandi upphæð af reikningnum og tekur út greiðsluna. Við móttöku arðs eða afsláttarmiða greiðist ávallt tekjuskattur einstaklinga. Það verður að birtast í yfirlýsingunni “3-NDFL” og færa það sjálfstætt yfir á skattinn.

Spurningar og svör

Spurning: “Hvort er áreiðanlegra: hlutabréf eða vörsluskírteini?” Svar: „Áreiðanleiki þeirra er nánast sá sami. Í síðara tilvikinu koma vörsluaðili og innistæðubanki að framkvæmd viðskipta, en þau eru nánast alltaf áreiðanleg og traust samtök.

Spurning: “Hverja þessara eigna er hagkvæmara að fjárfesta og eiga viðskipti?” Svar: „Að vinna við kauphöllina tengist því að umtalsverð áhætta er fyrir hendi, sem er í eðli sínu ólík. Það eru engin tæki sem eru tryggð til að gefa hagnað, óháð aðstæðum. Notkun vörsluskírteina fyrir áhættu þeirra er að mestu leyti svipuð notkun samsvarandi hlutabréfa.