Co jsou depozitní certifikáty a proč se vydávají?Při obchodování s akciemi a dluhopisy na burze si musíte umět vybrat ty nejslibnější cenné papíry. Každá burza nabízí v tomto ohledu určité příležitosti. Někdy je však možnost nákupu zahraničních akcií a dluhopisů omezená. To může být způsobeno tím, že nejsou kotovány na konkrétní burze nebo existují právní omezení pro práci s nimi. Akcie nejsou v držení kupujících. Pokud obchodník například investoval do cenných papírů, pak mu nejsou předány. Ve skutečnosti se v uvažované oblasti pravidla skladování podobají pravidlům používaným v bankovním sektoru. Pro kupujícího je poskytnut účet, na kterém jsou uloženy ty akcie a dluhopisy, ke kterým má vlastnické právo.

- Obecné informace, vysvětlení, mechanismus činnosti

- Rozdíl oproti akciím

- Kdo vystavuje depozitní potvrzení

- Odrůdy depozitních certifikátů – ADR EDR NDR RDR

- Výhody a nevýhody použití investorů

- Kde najít informace o depozitních certifikátech na moskevské burze

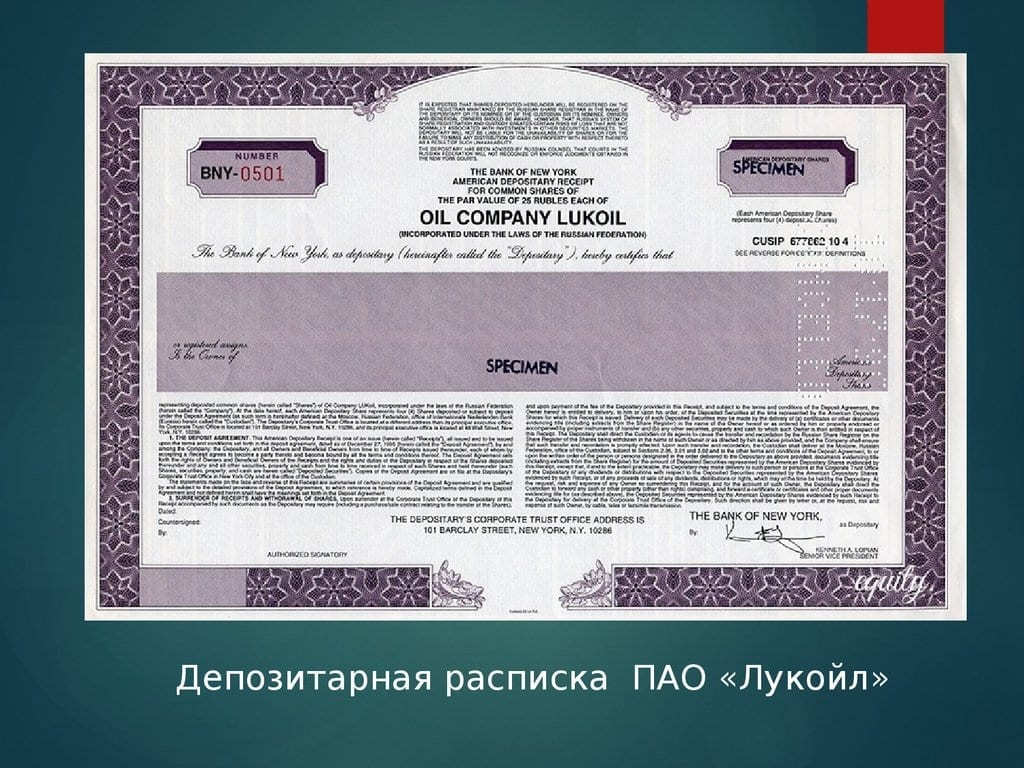

- Depozitní certifikáty ruských společností, globální

- Kdy investovat do účtenek

- Jak to udělat v praxi

- Zdanění

- Otázky a odpovědi

Obecné informace, vysvětlení, mechanismus činnosti

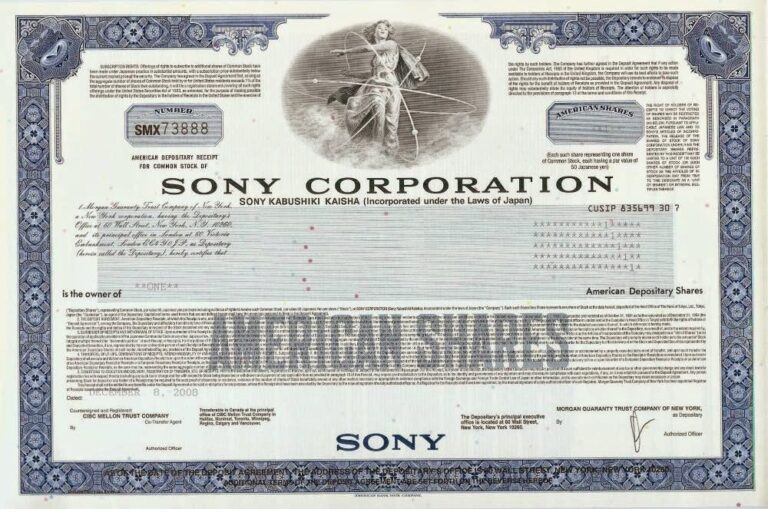

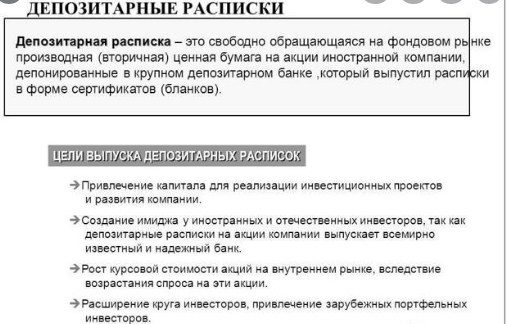

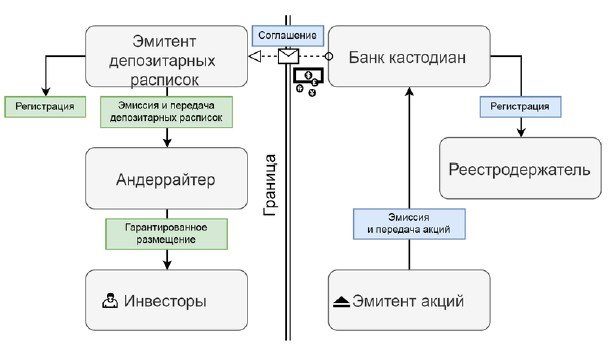

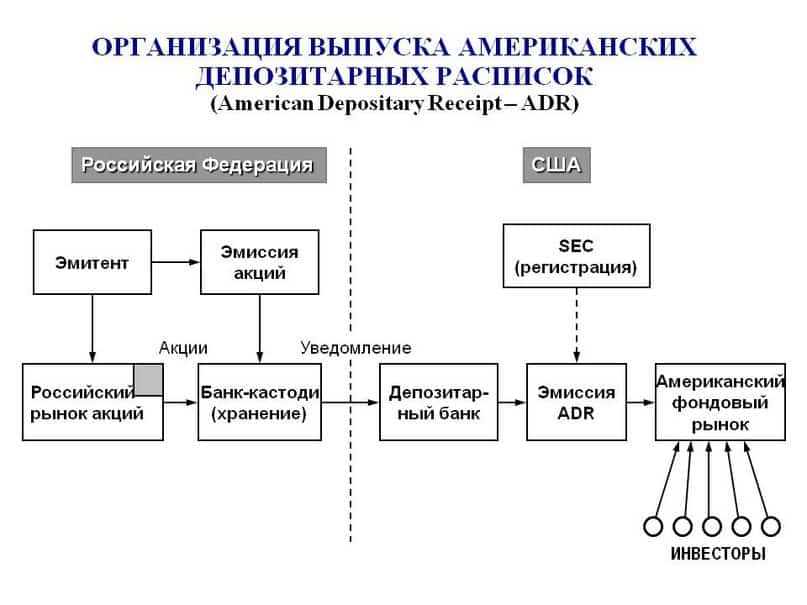

Aby mohla společnost začít pracovat na konkrétní burze, musí projít procesem kotace. Aby byl výsledek úspěšný, je nutné dodržet příslušné zákonné požadavky a také provést počáteční investici, abyste na své akcie upozornili. Při výběru burzy, na které bude společnost pracovat, bere v úvahu nejen její dostupnost, ale také potenciální přínosy z ní. Použití depozitních certifikátů však umožňuje učinit jejich cenné papíry mnohem populárnějšími. Jako příklad uveďme například čínskou společnost. Musí se se svou depozitní bankou dohodnout na vydávání depozitních certifikátů na její akcie. V tomto případě bude tento vystupovat jako opatrovník. Je vidět, že na ruských burzách jsou zastoupeny nejen ruské, ale i evropské a americké akcie, existuje však velmi málo příležitostí pro přístup k japonštině nebo čínštině. Pro zahájení obchodování s depozitními certifikáty custodian nakoupí požadovaný počet cenných papírů a stane se jejich vlastníkem v souladu s vystavenými dokumenty. Všimněte si, že ve výše uvedeném příkladu byl nákup proveden podle čínských zákonů a nezohlednil žádné normy zahraniční legislativy. [caption id="attachment_11790" align="aligncenter" width="608"] že ve výše uvedeném příkladu byl nákup uskutečněn podle čínských zákonů a nezohledňoval žádné normy zahraniční legislativy. [caption id="attachment_11790" align="aligncenter" width="608"] že ve výše uvedeném příkladu byl nákup uskutečněn podle čínských zákonů a nezohledňoval žádné normy zahraniční legislativy. [caption id="attachment_11790" align="aligncenter" width="608"]

Rozdíl oproti akciím

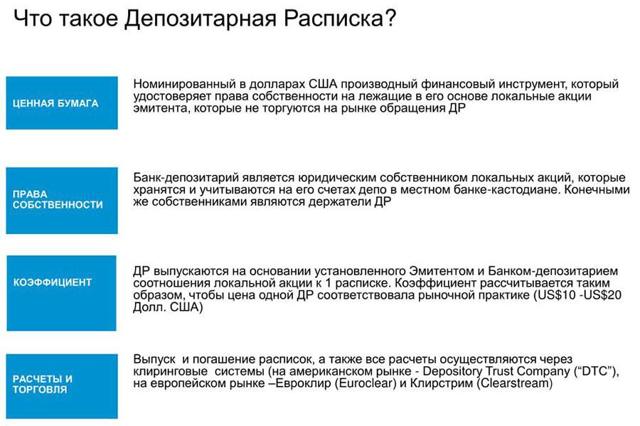

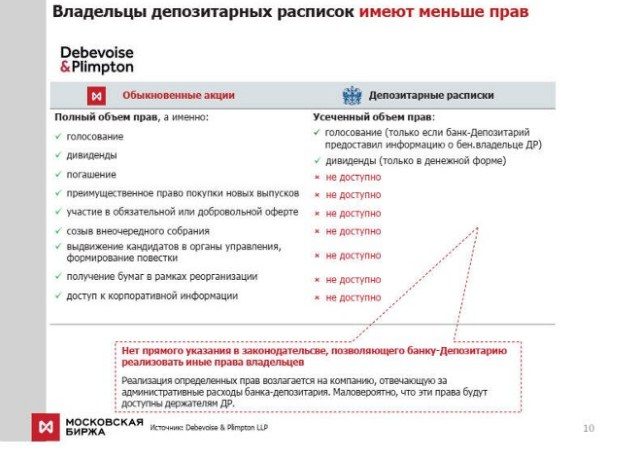

Depozitní certifikáty jsou do značné míry podobné akciím, ale mají své vlastní charakteristické rysy. Jsou následující:

- Jsou sekundární.

- Poskytují obchodníkovi nebo investorovi příležitost obchodovat s cennými papíry, které by mu jinak nemusely být dostupné.

- V procesu práce existuje spolupráce mezi depozitními bankami v různých zemích.

[caption id="attachment_11809" align="aligncenter" width="617"]

Kdo vystavuje depozitní potvrzení

Depozitní banka, která drží určité cenné papíry, je prodává depozitní bance v jiné zemi. Ten na ně vydává depozitní certifikáty, se kterými se obchoduje na burze. Investor je získá, získá všechna potřebná práva a fakticky se stane vlastníkem příslušných cenných papírů vydaných v jiné zemi. S využitím depozitních certifikátů si tak rozšiřuje možnosti, pracuje s cennými papíry, které by jinak na jeho burze nebyly kótovány.

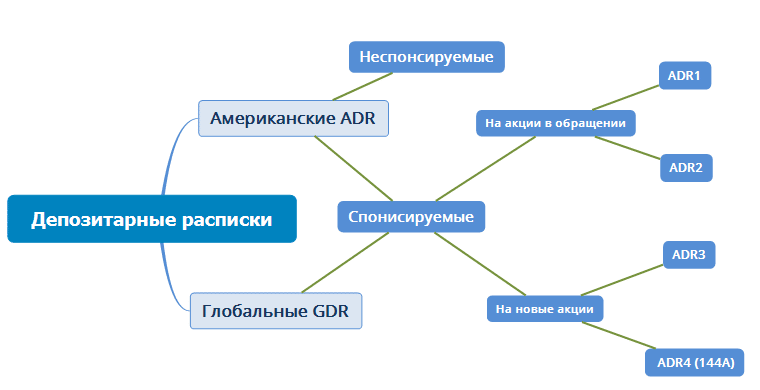

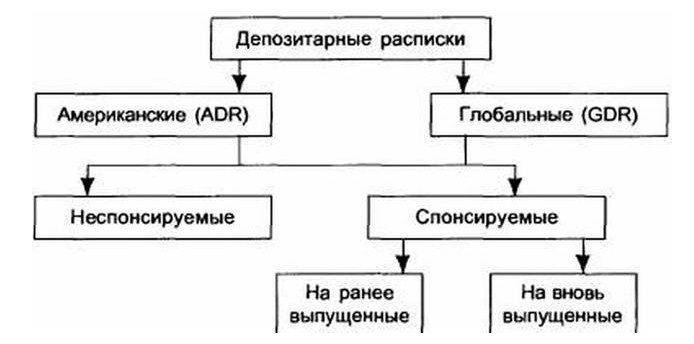

Odrůdy depozitních certifikátů – ADR EDR NDR RDR

Rozdělení na typy je založeno na tom, které banky je vydávají a kde se s nimi obchoduje. Používá se několik typů depozitních certifikátů:

- ADR (American Depositary Receipt) – účtenky vydané americkými bankami. Jsou navrženy tak, aby s nimi fungovaly na amerických burzách a na světovém akciovém trhu.

ADR a NDR - EDR jsou vydávány evropskými bankami a jsou obchodovány na evropských burzách.

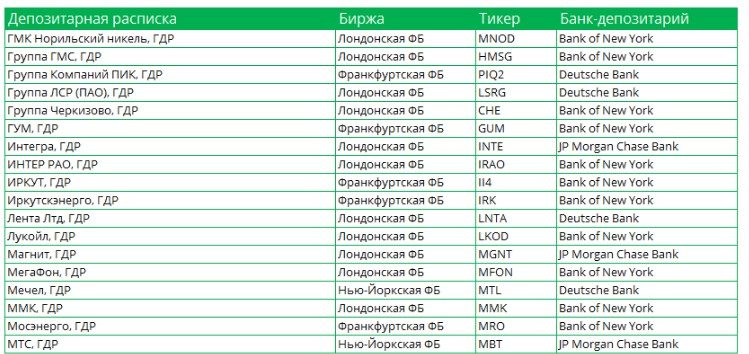

- GDR jsou globální depozitní certifikáty obchodované na burzách v několika zemích.

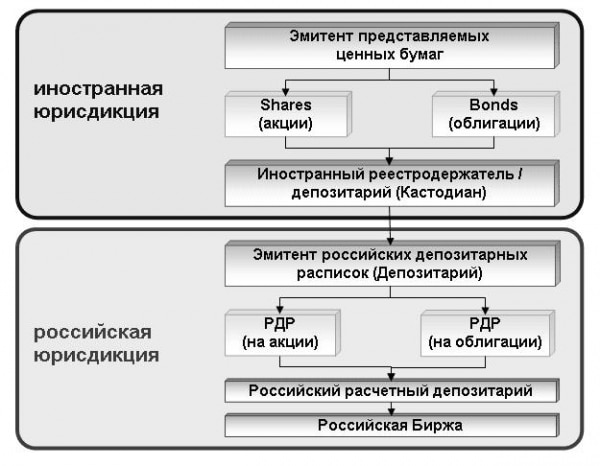

- Zákon Ruské federace umožňuje vydávání RDR určených pro ruský trh, ale jejich použití není rozšířené.

Výhody a nevýhody použití investorů

Použití depozitních certifikátů je podobné tomu, jak se nakládá s akciemi a dluhopisy. Jejich použití však poskytuje další příležitosti pro účastníky transakcí. Emitenti mohou využít následujících výhod:

- Obvykle může své akcie nabízet pouze na určitých burzách. Použití depozitních certifikátů je zpřístupňuje ostatním, včetně zahraničí.

- Zlepšením dostupnosti se otevírají další příležitosti při hledání investorů.

- Zvýšení nabídky akcií přispívá ke zlepšení pověsti společnosti.

Investor získá možnost rozšířit si seznam nástrojů, se kterými může pracovat. To zlepšuje úroveň diverzifikace aktiv. Pomocí takových účtenek je možné získat nebo rozšířit přístup k cenným papírům od zahraničních emitentů. Při práci s cennými papíry vydanými v zahraničí je nutné čelit měnovým rizikům. Nepředvídatelné změny směnných kurzů mohou někdy výrazně snížit ziskovost. Použití depozitních certifikátů takové problémy řeší, protože vypořádání se v tomto případě provádějí v národní měně. Musíte však také vzít v úvahu přítomnost určitých nevýhod:

- Měnová rizika přetrvávají, když akcionář obdrží dividendy.

- Depozitní certifikáty jsou méně aktivní než akcie a dluhopisy.

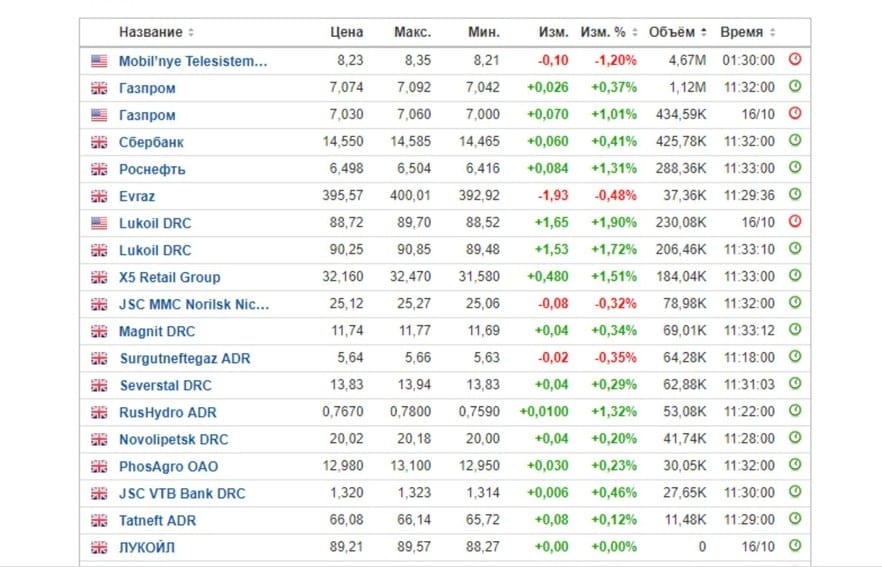

Kde najít informace o depozitních certifikátech na moskevské burze

Pokud se akcie a odpovídající depozitní stvrzenka obchodují na burze současně, pak je výhodnější obchodovat s primárním aktivem. Nejčastěji je však zastoupen pouze jeden druh. V tomto případě není možnost si mezi těmito druhy cenných papírů vybrat. Abyste pochopili, které aktivum se na burze obchoduje, musíte se podívat na seznam nástrojů. Název napoví, o co jde. Přítomnost „JSC“ znamená, že mluvíme o akciích. Pokud je uvedeno například ADR nebo GDR, pak se obchoduje s depozitními certifikáty.

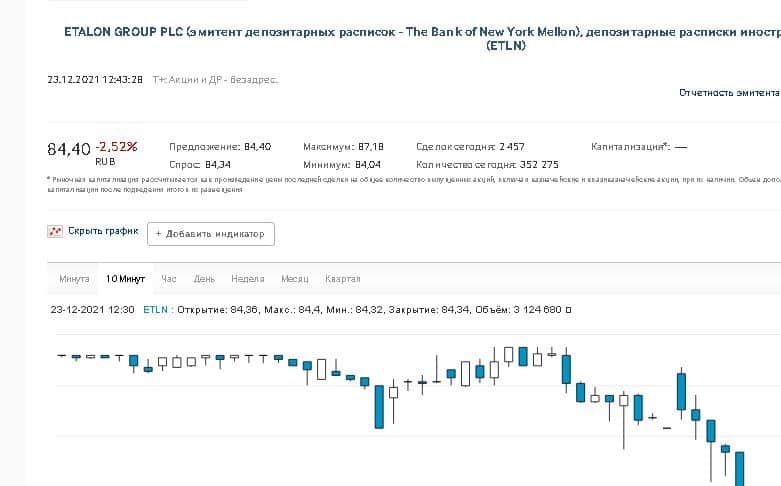

Depozitní certifikáty ruských společností, globální

V Rusku je práce s depozitními certifikáty upravena zákonem č. 39-FZ „O trhu cenných papírů“. Jejich definice je uvedena v Čl. 2 a pravidla práce jsou formulována v Čl. 27:5-3 tohoto zákona. Seznam cenných papírů (včetně depozitních certifikátů) přijatých k obchodování od 22. prosince 2021 na MOEX: https://www.moex.com/en/listing/securities-list.aspx Například depozitní certifikáty zahraničního emitenta na akcie (ETLN) na moskevské burze na odkazu https://www.moex.com/en/issue.aspx?code=ETLN :

Depozitní certifikáty a mezinárodní akcie na MOEX

Kdy investovat do účtenek

Ve skutečnosti největší přínos z depozitních certifikátů existuje v případech, kdy je možné s jejich pomocí získat přístup na burzy, které byly dříve pro investora nebo obchodníka uzavřeny. Můžeme například hovořit o společnostech nebo odvětvích v určitých zemích, se kterými lze pracovat jako atraktivní. Další výhodou používání účtenek je, že jejich nominální hodnota se může lišit od nominální hodnoty akcie. Navíc můžeme mluvit nejen o 10 nebo 100 akciích, ale také o akciích. Tato okolnost činí investici dostupnější v případech, kdy má akcie poměrně velkou nominální hodnotu (např. jde-li o několik tisíc dolarů).

- Při obchodování nebo investování existuje značné riziko spojené s nejistotou budoucích změn cen. Můžete jej snížit portfoliovými investicemi. Zároveň jsou prováděny nákupy různých druhů cenných papírů v souladu s plánovanou mírou rizika.

- Pro přesnější posouzení možností budoucího vývoje situace je nutné využít metod fundamentální a technické analýzy. Zároveň je důležité prostudovat rysy vývoje společnosti, která účtenky vydala, a porozumět tomu, jak probíhá ekonomický rozvoj její země.

- V případě potřeby je potřeba upravit složení portfolia. To může být nezbytné v případech, kdy se kotace určitých účtenek vyvíjejí nežádoucím směrem.

- Je třeba mít na paměti, že používání účtenek s vysokým výnosem je často spojeno se značným rizikem. Proto není možné investovat všechny dostupné prostředky pouze do jednoho typu. Diverzifikace snižuje rizika a zvyšuje šance na zisk.

Někdy je výhodnější pracovat na burze ne sám, ale převádět prostředky na správu trustu. V tomto případě bude možné využít služeb profesionálů, kteří budou pravděpodobně schopni zajistit vhodnou návratnost investice.

Depozitní certifikáty GDR, ADR, RDR ruských společností Tinkoff, Mail, Yandex atd. – zdanění, rizika, funkce: https://youtu.be/9p2kxTo9A_U

Jak to udělat v praxi

V praktickém obchodování na burze se transakce nákupu a prodeje depozitních certifikátů svým postupem neliší od transakcí prováděných s akciemi. Obchodník si může vybrat vhodné aktivum podle typu a názvu nástroje a provést požadovanou akci. Makléři zřídka rozlišují mezi těmito dvěma typy nástrojů. Chcete-li objasnit, zda se jedná o akcie nebo depozitní potvrzení, můžete si prohlédnout referenční informace na webu burzy.

Zdanění

Daň z příjmu fyzických osob může být zaplacena z rozdílu mezi nákupní a prodejní cenou účtenek. Potřebu plateb a přesný výpočet částky provádí makléř. Obvykle si sám vybere příslušnou částku z účtu a sestaví výplatu. Po obdržení dividendy nebo výplaty kupónů se vždy platí daň z příjmu fyzických osob. Musí být zobrazen v prohlášení “3-NDFL” a převeden do daně samostatně.

Otázky a odpovědi

Otázka: “Co je spolehlivější: akcie nebo depozitní certifikáty?” Odpověď: „Jejich spolehlivost je téměř stejná. V druhém případě se na provádění transakcí podílí custodian a depozitní banka, ale téměř vždy jde o spolehlivé a důvěryhodné organizace.

Otázka: “Které z těchto aktiv je výhodnější investovat a obchodovat?” Odpověď: „Práce na burze je spojena s přítomností významných rizik, která jsou různého charakteru. Neexistují žádné nástroje, které zaručují zisk, bez ohledu na okolnosti. Použití depozitních certifikátů pro jejich rizika je do značné míry podobné použití odpovídajících akcií.