Čo sú to vkladové listy a prečo sa vydávajú?Pri obchodovaní s akciami a dlhopismi na burze si musíte vedieť vybrať tie najperspektívnejšie cenné papiere. Každá burza ponúka v tomto smere určité príležitosti. Niekedy je však možnosť nákupu zahraničných akcií a dlhopisov obmedzená. Môže to byť spôsobené tým, že nie sú kótované na konkrétnej burze alebo existujú právne obmedzenia na prácu s nimi. Akcie nie sú v držbe kupujúcich. Ak napríklad obchodník investoval do cenných papierov, potom mu nie sú odovzdané. V skutočnosti sa v posudzovanej oblasti pravidlá skladovania podobajú pravidlám používaným v bankovom sektore. Pre kupujúceho je poskytnutý účet, na ktorom sú uložené tie akcie a dlhopisy, ku ktorým má vlastnícke právo.

- Všeobecné informácie, vysvetlenia, mechanizmus fungovania

- Rozdiel od akcií

- Kto vystavuje vkladový list

- Druhy vkladových certifikátov – ADR EDR NDR RDR

- Výhody a nevýhody využívania investorov

- Kde nájsť informácie o depozitných potvrdeniach na moskovskej burze

- Depozitné certifikáty ruských spoločností, globálne

- Kedy investovať do príjmov

- Ako to urobiť v praxi

- zdaňovanie

- Otázky a odpovede

Všeobecné informácie, vysvetlenia, mechanizmus fungovania

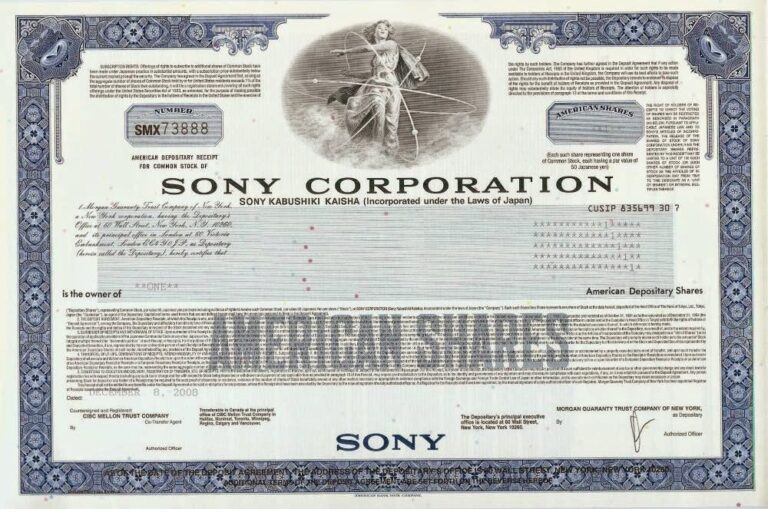

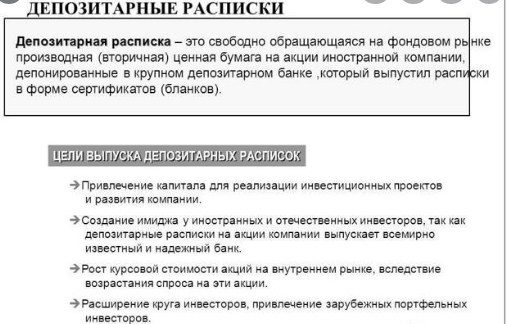

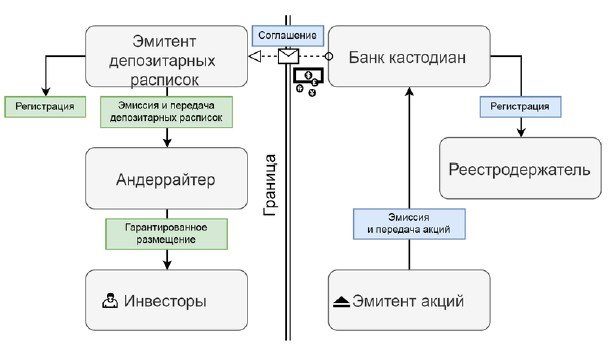

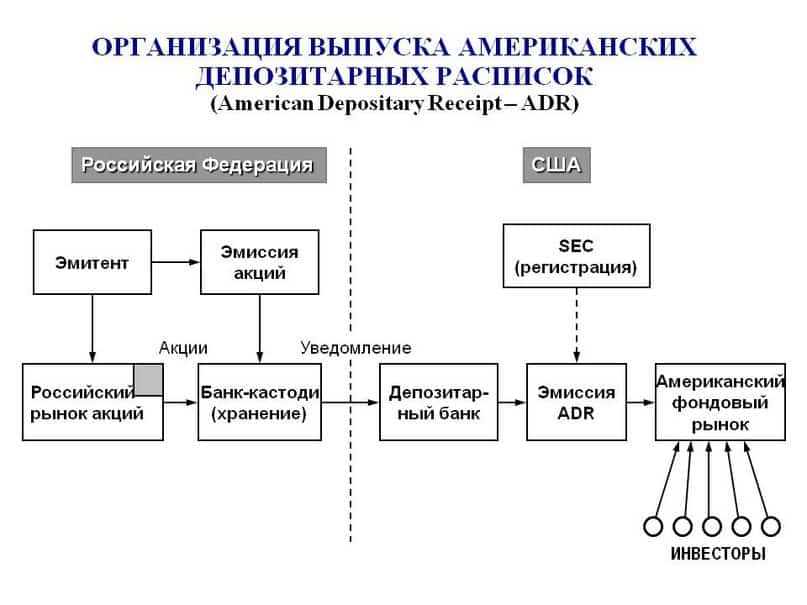

Aby mohla spoločnosť začať pracovať na konkrétnej burze, musí prejsť postupom kótovania. Na to, aby bol výsledok úspešný, je potrebné dodržať príslušné zákonné požiadavky, ako aj počiatočnú investíciu, aby ste na svoje akcie upozornili. Pri výbere burzy, na ktorej bude spoločnosť pracovať, berie do úvahy nielen jej dostupnosť, ale aj potenciálne výhody z nej. Používanie vkladových potvrdení však umožňuje, aby sa ich cenné papiere stali oveľa obľúbenejšími. Ako príklad uveďme napríklad čínsku spoločnosť. Musí sa so svojou depozitnou bankou dohodnúť na vydávaní vkladových certifikátov na svoje akcie. V tomto prípade bude tento vystupovať ako správca. Je vidieť, že na ruských burzách sú zastúpené nielen ruské, ale aj európske a americké akcie, existuje však veľmi málo príležitostí na prístup k japončine alebo čínštine. Na začatie obchodovania s vkladovými potvrdenkami nakúpi depozitár potrebný počet cenných papierov a stane sa ich vlastníkom v súlade s vydanými dokladmi. Upozorňujeme, že vo vyššie uvedenom príklade sa nákup uskutočnil podľa čínskych zákonov a nezohľadnil žiadne normy zahraničnej legislatívy. [caption id="attachment_11790" align="aligncenter" width="608"] že vo vyššie uvedenom príklade bol nákup uskutočnený podľa čínskych zákonov a nezohľadňoval žiadne normy zahraničnej legislatívy. [caption id="attachment_11790" align="aligncenter" width="608"] že vo vyššie uvedenom príklade bol nákup uskutočnený podľa čínskych zákonov a nezohľadňoval žiadne normy zahraničnej legislatívy. [caption id="attachment_11790" align="aligncenter" width="608"]

Rozdiel od akcií

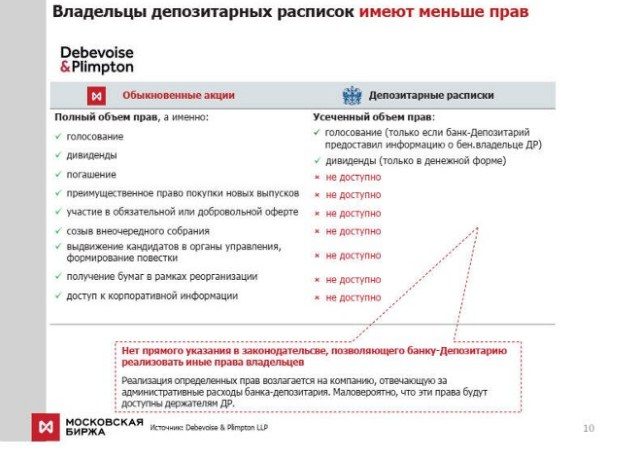

Vkladové potvrdenky sú do značnej miery podobné akciám, ale majú svoje vlastné charakteristické črty. Sú nasledovné:

- Sú druhoradé.

- Poskytujú obchodníkovi alebo investorovi príležitosť obchodovať s cennými papiermi, ktoré by mu inak nemuseli byť dostupné.

- V procese práce existuje spolupráca medzi depozitnými bankami v rôznych krajinách.

[caption id="attachment_11809" align="aligncenter" width="617"]

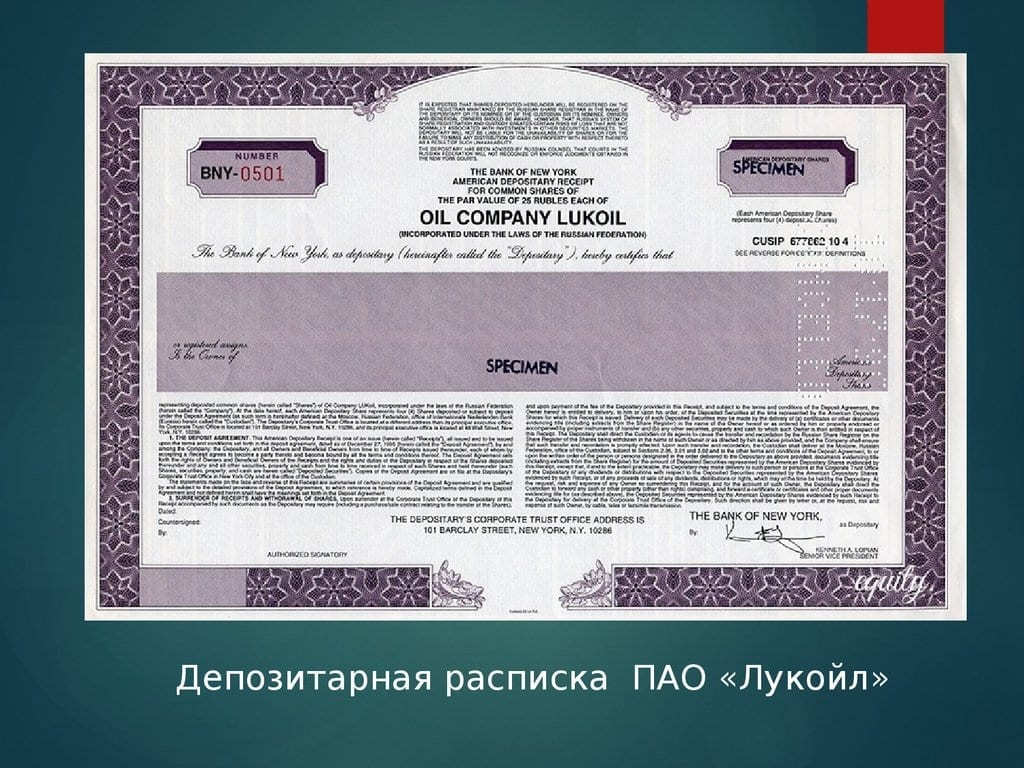

Kto vystavuje vkladový list

Depozitná banka, ktorá drží určité cenné papiere, ich predáva depozitnej banke v inej krajine. Tá na nich vydáva depozitné certifikáty, s ktorými sa obchoduje na burze. Investor ich nadobudne, získa všetky potrebné práva a skutočne sa stane vlastníkom príslušných cenných papierov vydaných v inej krajine. Využívaním depozitných certifikátov si teda rozširuje svoje možnosti, pracuje s cennými papiermi, ktoré by inak na jeho burze neboli kótované.

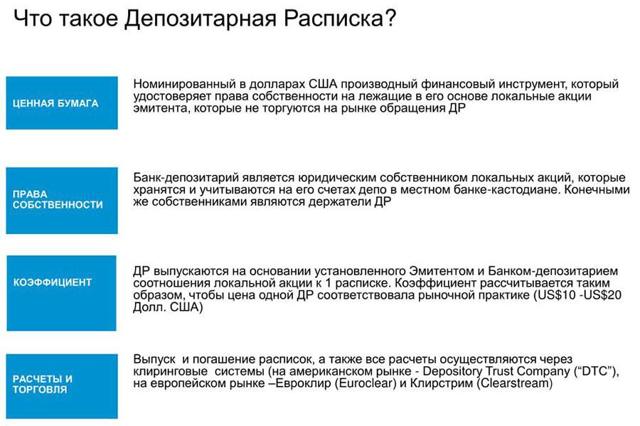

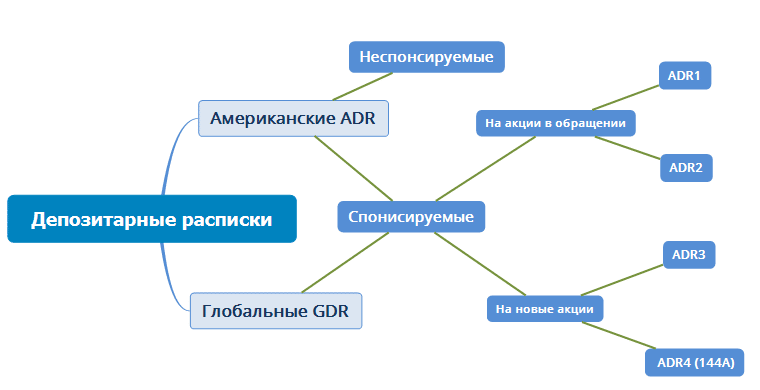

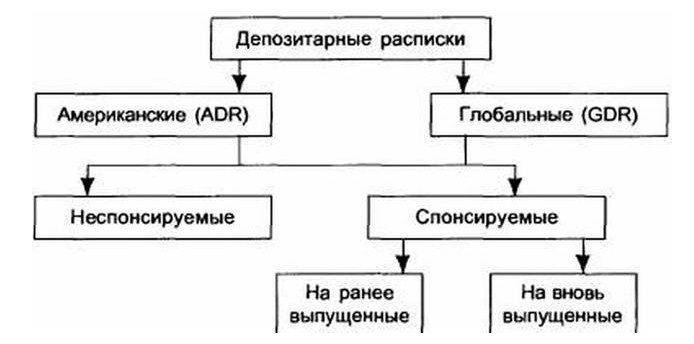

Druhy vkladových certifikátov – ADR EDR NDR RDR

Rozdelenie na typy je založené na tom, ktoré banky ich vydávajú a kde sa s nimi obchoduje. Používa sa niekoľko typov depozitných certifikátov:

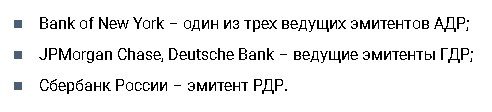

- ADR (American Depositary Receipt) – potvrdenky vydané americkými bankami. Sú navrhnuté tak, aby s nimi spolupracovali na amerických burzách a na svetovom akciovom trhu.

ADR a NDR - EDR vydávajú európske banky a obchoduje sa s nimi na európskych burzách.

- GDR sú globálne depozitné certifikáty obchodované na burzách v niekoľkých krajinách.

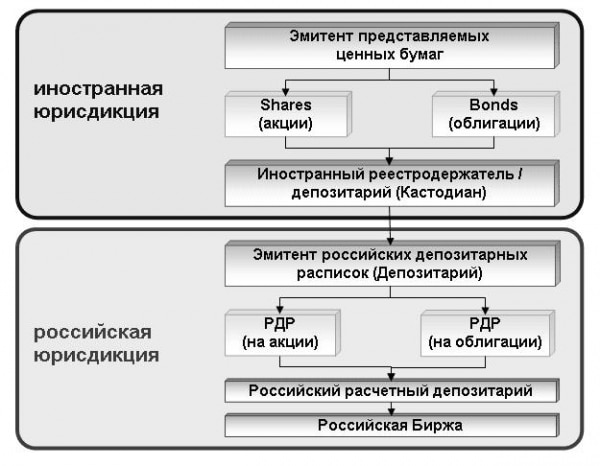

- Zákon Ruskej federácie umožňuje vydávanie RDR určených pre ruský trh, ale ich používanie nie je rozšírené.

Výhody a nevýhody využívania investorov

Používanie vkladových potvrdení je podobné ako s akciami a dlhopismi. Ich použitie však poskytuje ďalšie príležitosti pre účastníkov transakcií. Emitenti môžu využívať nasledujúce výhody:

- Zvyčajne môže svoje akcie ponúkať len na určitých burzách. Používanie vkladových potvrdení ich sprístupňuje iným, vrátane zahraničia.

- Zlepšením dostupnosti vznikajú ďalšie príležitosti pri hľadaní investorov.

- Nárast ponuky akcií prispieva k zlepšeniu dobrého mena spoločnosti.

Investor dostane možnosť rozšíriť zoznam nástrojov, s ktorými môže pracovať. To zlepšuje úroveň diverzifikácie aktív. Pomocou takýchto potvrdení je možné získať alebo rozšíriť prístup k cenným papierom od zahraničných emitentov. Pri práci s cennými papiermi vydanými v zahraničí je potrebné čeliť menovým rizikám. Nepredvídateľné zmeny výmenných kurzov môžu niekedy výrazne znížiť ziskovosť. Použitie depozitných potvrdení rieši takéto problémy, keďže vyrovnania sa v tomto prípade vykonávajú v národnej mene. Musíte však vziať do úvahy aj prítomnosť určitých nevýhod:

- Menové riziká zostávajú, keď akcionár dostane dividendy.

- Vkladové potvrdenky sú menej aktívne ako akcie a dlhopisy.

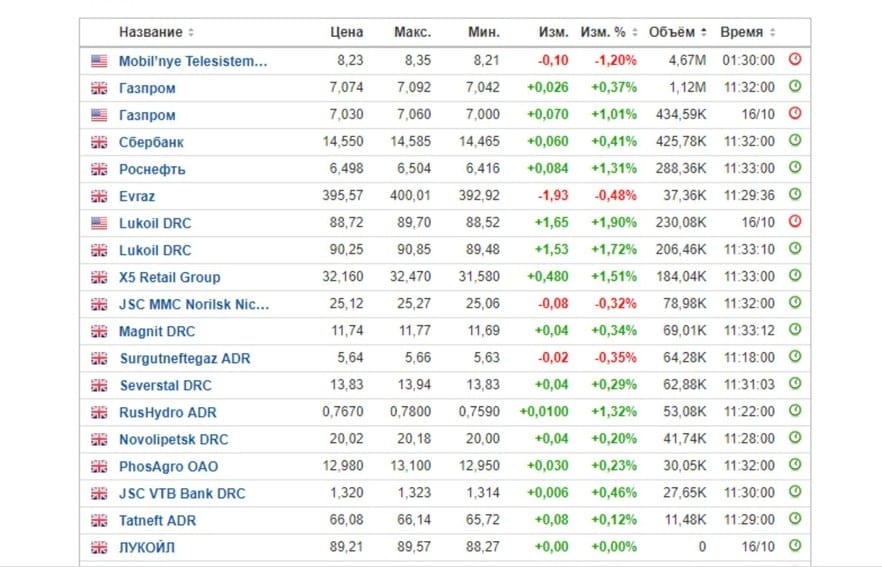

Kde nájsť informácie o depozitných potvrdeniach na moskovskej burze

Ak sa na burze obchoduje súčasne s akciou a príslušným vkladovým potvrdením, potom je výhodnejšie obchodovať s primárnym aktívom. Najčastejšie je však zastúpený len jeden druh. V tomto prípade nie je možnosť výberu medzi týmito druhmi cenných papierov. Aby ste pochopili, ktoré aktívum sa obchoduje na burze, musíte sa pozrieť na zoznam nástrojov. Názov napovedá, o čo ide. Prítomnosť „JSC“ znamená, že hovoríme o akciách. Ak sa povie napríklad ADR alebo GDR, tak sa obchoduje s vkladovými certifikátmi.

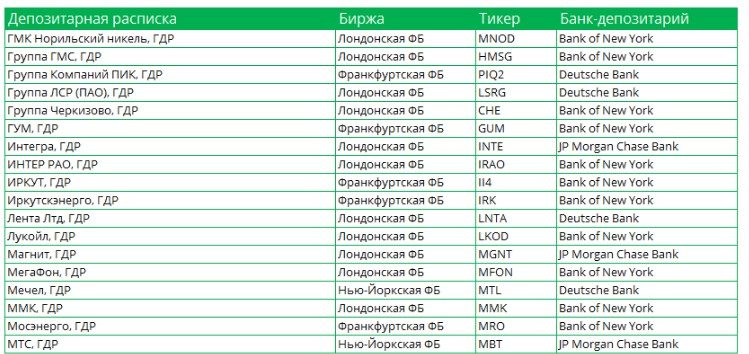

Depozitné certifikáty ruských spoločností, globálne

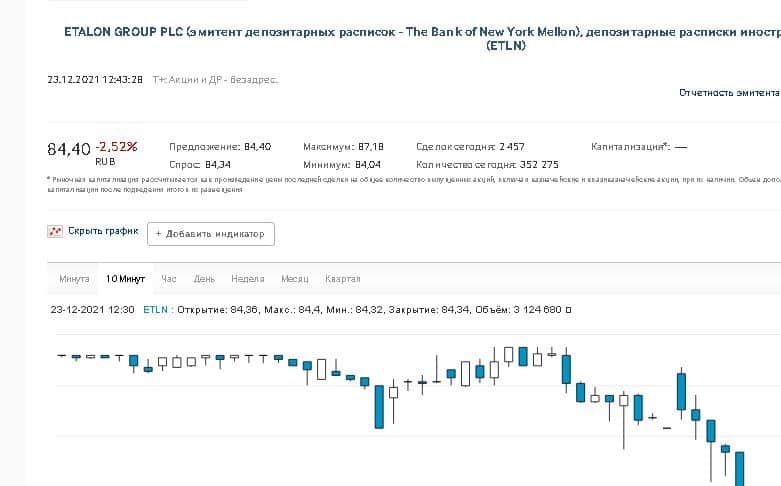

V Rusku je práca s vkladovými potvrdenkami upravená zákonom č. 39-FZ „O trhu s cennými papiermi“. Ich definícia je uvedená v čl. 2 a pravidlá práce sú formulované v čl. 27:5-3 tohto zákona. Zoznam cenných papierov (vrátane vkladových potvrdení) prijatých na obchodovanie od 22. decembra 2021 na MOEX: https://www.moex.com/en/listing/securities-list.aspx Napríklad vkladové potvrdenky zahraničného emitenta na akcie (ETLN) na Moskovskej burze na odkaze https://www.moex.com/en/issue.aspx?code=ETLN :

Depozitné certifikáty a medzinárodné akcie na MOEX

Kedy investovať do príjmov

V skutočnosti najväčší prínos z depozitných certifikátov existuje v prípadoch, keď je možné s ich pomocou získať prístup k burzám, ktoré boli predtým pre investora alebo obchodníka uzavreté. Môžeme napríklad hovoriť o spoločnostiach alebo odvetviach v určitých krajinách, ktoré možno považovať za atraktívne na spoluprácu. Ďalšou výhodou používania potvrdení je, že ich nominálna hodnota sa môže líšiť od nominálnej hodnoty akcie. Navyše môžeme hovoriť nielen o 10 alebo 100 akciách, ale aj o akciách. Táto okolnosť robí investíciu dostupnejšou v prípadoch, keď má akcia pomerne veľkú nominálnu hodnotu (napríklad ak ide o niekoľko tisíc dolárov).

- Pri obchodovaní alebo investovaní existuje značné riziko spojené s neistotou budúcich zmien cien. Môžete ho znížiť investovaním do portfólia. Zároveň sa uskutočňujú nákupy rôznych druhov cenných papierov v súlade s plánovanou mierou rizika.

- Pre presnejšie posúdenie možností budúceho vývoja situácie je potrebné použiť metódy fundamentálnej a technickej analýzy. Zároveň je dôležité študovať črty vývoja spoločnosti, ktorá vystavila potvrdenky, a pochopiť, ako prebieha ekonomický rozvoj jej krajiny.

- V prípade potreby je potrebné upraviť zloženie portfólia. Môže to byť potrebné v prípadoch, keď sa kotácie určitých príjmových dokladov vyvíjajú nežiaducim smerom.

- Je potrebné mať na pamäti, že používanie pokladničných dokladov s vysokým výnosom je často spojené so značným rizikom. Preto nie je možné investovať všetky dostupné prostriedky len do jedného typu. Diverzifikácia znižuje riziká a zvyšuje šance na zisk.

Niekedy je výhodnejšie pracovať na burze nie sám, ale previesť prostriedky na správu trustu. V tomto prípade bude možné využiť služby profesionálov, ktorí budú pravdepodobne schopní zabezpečiť primeranú návratnosť investície.

Vkladové listy GDR, ADR, RDR ruských spoločností Tinkoff, Mail, Yandex atď. – zdanenie, riziká, funkcie: https://youtu.be/9p2kxTo9A_U

Ako to urobiť v praxi

V praktickom obchodovaní na burze sa transakcie nákupu a predaja depozitných certifikátov svojím postupom nelíšia od tých, ktoré sa vykonávajú s akciami. Obchodník si môže vybrať vhodné aktívum podľa typu a názvu nástroja a vykonať požadovanú akciu. Makléri zriedka rozlišujú medzi týmito dvoma typmi nástrojov. Ak chcete objasniť, či ide o akcie alebo depozitný doklad, môžete si pozrieť referenčné informácie na webovej stránke burzy.

zdaňovanie

Daň z príjmov fyzických osôb môže byť zaplatená z rozdielu medzi nákupnou a predajnou cenou tržieb. Potrebu platieb a presný výpočet sumy vykonáva maklér. Zvyčajne si sám vyberie príslušnú sumu z účtu a zostaví výplatu. Pri prijatí dividend alebo výplaty kupónov sa vždy platí daň z príjmu fyzických osôb. Musí sa zobraziť vo vyhlásení „3-NDFL“ a previesť do dane samostatne.

Otázky a odpovede

Otázka: Čo je spoľahlivejšie: akcie alebo vkladové listy? Odpoveď: „Ich spoľahlivosť je takmer rovnaká. V druhom prípade sa na vykonávaní transakcií podieľa depozitár a depozitná banka, ale takmer vždy ide o spoľahlivé a dôveryhodné organizácie.

Otázka: Ktoré z týchto aktív je výhodnejšie investovať a obchodovať? Odpoveď: „Práca na burze je spojená s prítomnosťou významných rizík, ktoré sú rôzneho charakteru. Neexistujú žiadne nástroje, ktoré by zaručili zisk, bez ohľadu na okolnosti. Použitie depozitných certifikátov na ich riziká je do značnej miery podobné používaniu zodpovedajúcich akcií.