מהן תעודות פיקדון ולאיזה מטרה הן מונפקות.כאשר סוחרים במניות ואג”ח בבורסה, אתה צריך להיות מסוגל לבחור את ניירות הערך המבטיחים ביותר. כל החלפה מציעה הזדמנויות ספציפיות בהקשר זה. עם זאת, לפעמים היכולת לרכוש מניות ואגרות חוב זרות מוגבלת. ייתכן שהסיבה לכך היא העובדה שהם אינם רשומים בבורסה ספציפית או שלעבודה איתם יש הגבלות חוקיות. מניות אינן מוחזקות על ידי קונים. אם, למשל, סוחר ביצע השקעות בניירות ערך, אז הן אינן נמסרות לו. למעשה, בתחום זה, כללי האחסון דומים לאלה הנהוגים במגזר הבנקאי. לרוכש נערך חשבון שעליו נשמרות המניות והאג”ח שבהן יש לו זכות בעלות.

מידע כללי, הסברים, מנגנון עבודה

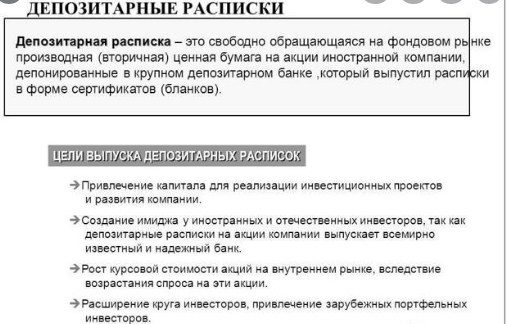

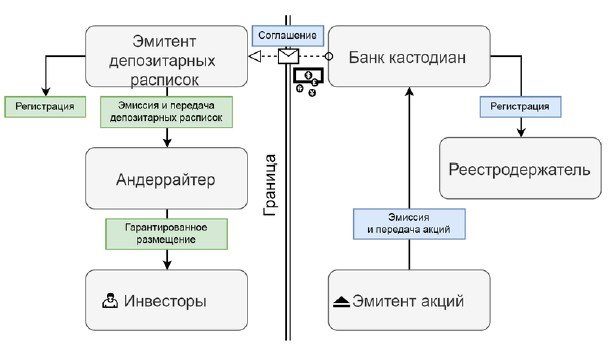

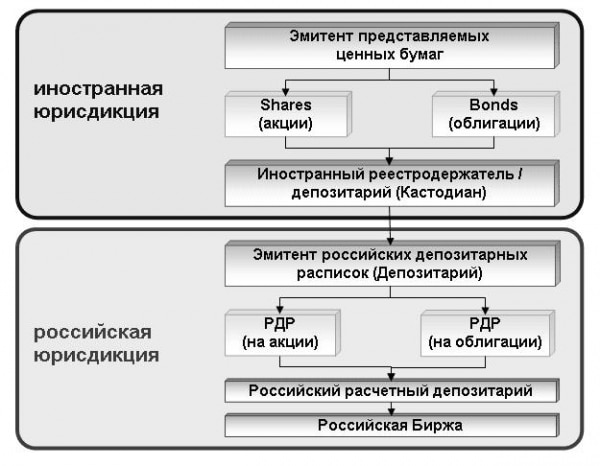

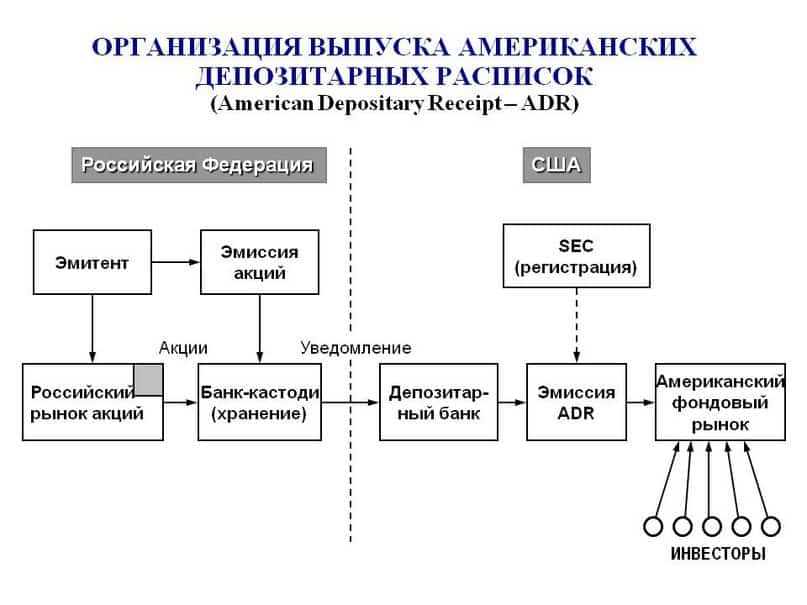

על מנת להתחיל לעבוד בבורסה מסוימת, חברה חייבת לעבור את הליך הרישום. על מנת שהתוצאה תהיה מוצלחת, עליך לעמוד בדרישות החוק הרלוונטיות, וכן לבצע השקעה ראשונית על מנת למשוך תשומת לב למניות שלך. כאשר בוחרת באיזו מרכזייה לעבוד, החברה לוקחת בחשבון לא רק את הזמינות שלה, אלא גם את התועלת הפוטנציאלית ממנה. עם זאת, השימוש באישורי פיקדון מאפשר להפוך את ניירות הערך שלך לפופולריים הרבה יותר. כדוגמה, שקול חברה סינית. עליו להסכים עם הבנק הפיקדון שלו להנפיק תעודות פיקדון עבור מניותיו. במקרה זה, האחרון ישמש כאפוטרופוס. ניתן לציין כי לא רק מניות רוסיות, אלא גם מניות אירופיות ואמריקאיות מיוצגות בבורסות רוסיות,עם זאת, יש מעט מאוד אפשרויות לגישה ליפנית או סינית. כדי להתחיל לסחור בתעודות פיקדון, האפוטרופוס קונה את כמות ניירות הערך הנדרשת והופך לבעליהם בהתאם למסמכים שהונפקו. שימו לב שבדוגמה לעיל, הרכישה נעשתה על פי החוקים הסיניים ולא לקחה בחשבון שום נורמות של חקיקה זרה. שבדוגמה לעיל, הרכישה נעשתה על פי חוקים סיניים ובמקביל לא לקחה בחשבון שום נורמות של חקיקה זרה. שבדוגמה לעיל, הרכישה נעשתה על פי חוקים סיניים ובמקביל לא לקחה בחשבון שום נורמות של חקיקה זרה.

הבדל ממניות

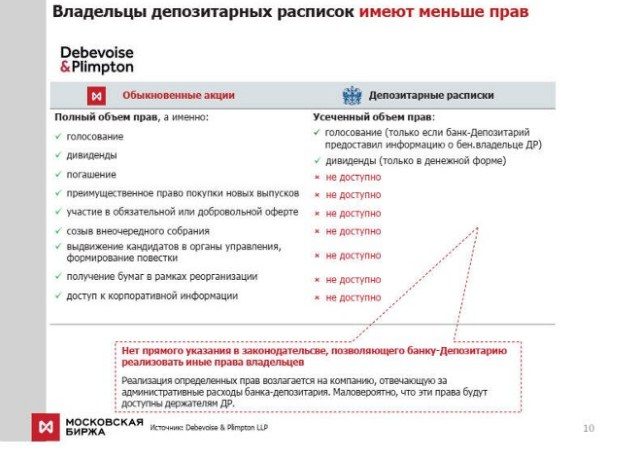

תעודות פיקדון דומות במידה רבה למניות, אך יש להן מאפיינים ייחודיים משלהן. הם כדלקמן:

- הם בעלי אופי משני.

- מתן הזדמנות לסוחר או משקיע לסחור בניירות ערך שאולי לא יהיו זמינים לו בדרך אחרת.

- במהלך העבודה מתקיים שיתוף פעולה בין בנקים פיקדון הממוקמים במדינות שונות.

יש זכויות מופחתות [/ caption] השימוש בקבלות יכול להיות הרבה יותר רחב ממניות. מניות או תעודות פיקדון – ההבדלים ביניהם, מיסוי, עמלות, השקעות: https://youtu.be/kjeZPKg3e-4

מי מנפיק אישור פיקדון

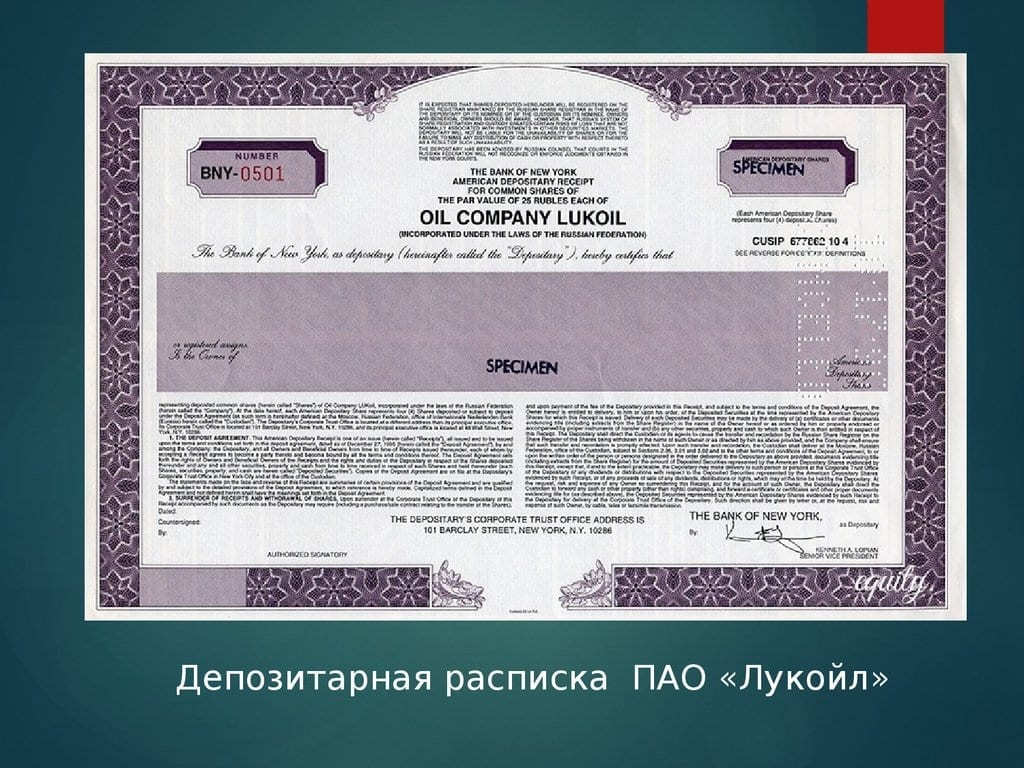

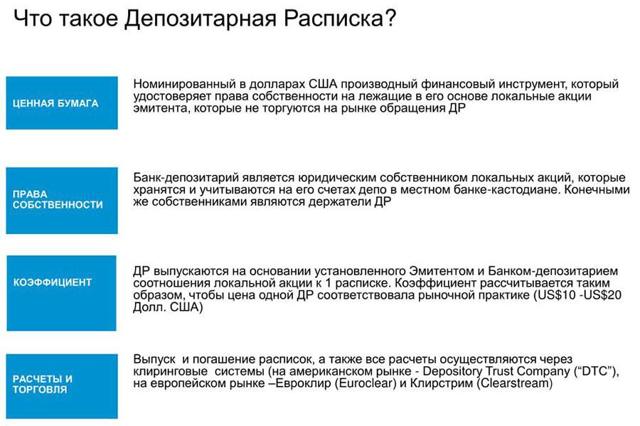

בנק שומר המחזיק בניירות ערך מסוימים מוכר אותם לבנק שומר במדינה אחרת. האחרונים מנפיקים עבורם תעודות פיקדון, הנסחרות בבורסה. המשקיע רוכש אותם, רוכש את כל הזכויות הדרושות ולמעשה הופך לבעלים של ניירות הערך המקבילים שהונפקו במדינה אחרת. כך, באמצעות תעודות פיקדון, הוא מרחיב את יכולותיו, תוך עבודה עם ניירות ערך שאחרת לא היו נסחרים בבורסה שלו.

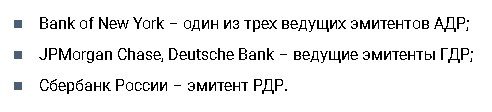

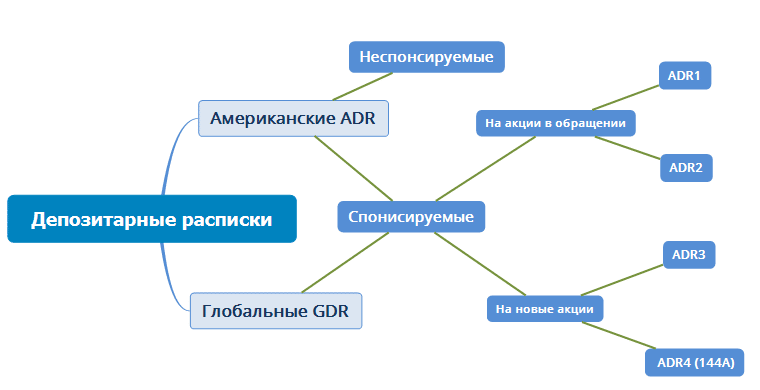

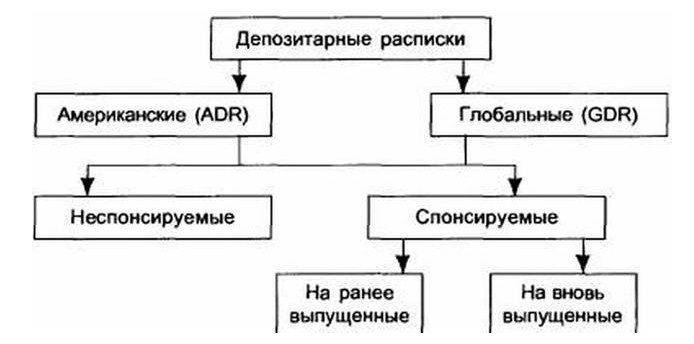

מגוון תעודות פיקדון – ADR EDR GDR RDR

החלוקה לסוגים מבוססת על אילו בנקים מנפיקים אותם ואיפה הם נסחרים. נעשה שימוש במספר סוגים של תעודות פיקדון:

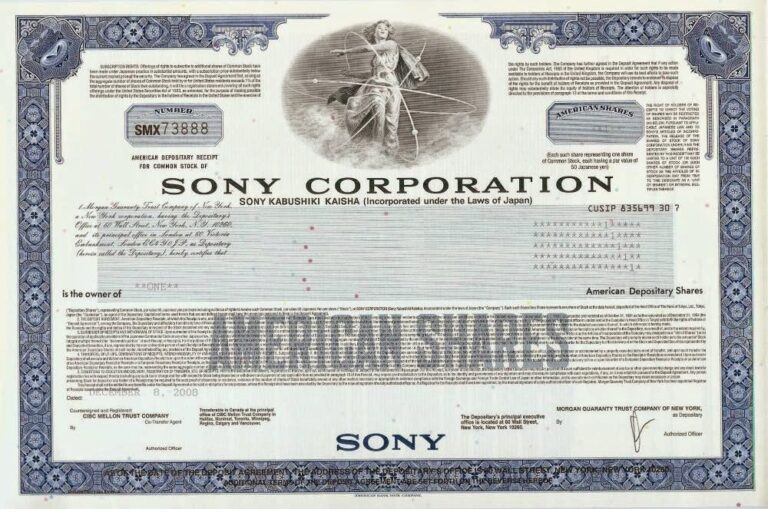

- ADR (American Depositary Receipt) – קבלות שהונפקו על ידי בנקים אמריקאים. הם נועדו לעבוד איתם בבורסות האמריקאיות ובשוק המניות בעולם.

- EDR מונפקים על ידי בנקים אירופאים ונסחרים בבורסות אירופאיות.

- GDRs הם תעודות פיקדון גלובליות הנסחרות בבורסות במספר מדינות.

- חוק ה-RF מאפשר הנפקת RDR המיועדים לשוק הרוסי, אך השימוש בהם אינו נפוץ.

יתרונות וחסרונות של שימוש על ידי משקיעים

השימוש בתעודות פיקדון דומה לאופן שבו אתה עובד עם מניות ואג”ח. עם זאת, היישום שלהם מספק למשתתפים בעסקאות הזדמנויות נוספות. בכך, מנפיקים יכולים לנצל את ההטבות הבאות:

- בדרך כלל הוא יכול להציע את מניותיו רק בבורסות מסוימות. השימוש בתעודות פיקדון הופך אותם לזמינים לאחרים, לרבות מעבר לים.

- על ידי שיפור הנגישות, מופיעות הזדמנויות נוספות בחיפוש אחר משקיעים.

- גידול בהיצע המניות תורם לשיפור המוניטין של החברה.

המשקיע מקבל הזדמנות להרחיב את רשימת המכשירים איתם הוא יכול לעבוד. זה משפר את רמת פיזור הנכסים. בעזרת קבלות כאלה ניתן לקבל או להרחיב את הגישה לניירות ערך ממנפיקים זרים. בעבודה עם ניירות ערך שהונפקו בחו”ל, יש להתמודד עם סיכוני מטבע. שינוי בלתי צפוי בשער החליפין יכול לפעמים להפחית משמעותית את הרווחיות. השימוש בתעודות פיקדון פותר בעיות כאלה, שכן התנחלויות במקרה זה מתבצעות במטבע הלאומי. עם זאת, אתה גם צריך לקחת בחשבון את נוכחותם של חסרונות מסוימים:

- סיכוני מטבע חוץ נותרים כאשר בעל המניות מקבל דיבידנדים.

- תעודות פיקדון פחות פעילות ממניות ואיגרות חוב.

תעודות

היכן ניתן למצוא מידע על תעודות פיקדון בבורסה של מוסקבה

אם מניה ואישור הפיקדון המקביל נסחרים בבורסה בו-זמנית, אז משתלם יותר לסחור בנכס העיקרי. לרוב, עם זאת, רק מין אחד מיוצג. במקרה זה, אין ברירה בין סוגי ניירות ערך אלו. כדי להבין איזה נכס נסחר בבורסה, עליך להסתכל ברשימת המכשירים. הכותרת תציין במה מדובר. הנוכחות של “AO” פירושה שאנחנו מדברים על מניות. אם, למשל, מוזכרת ADR או GDR, אזי תעודות הפיקדון נסחרות.

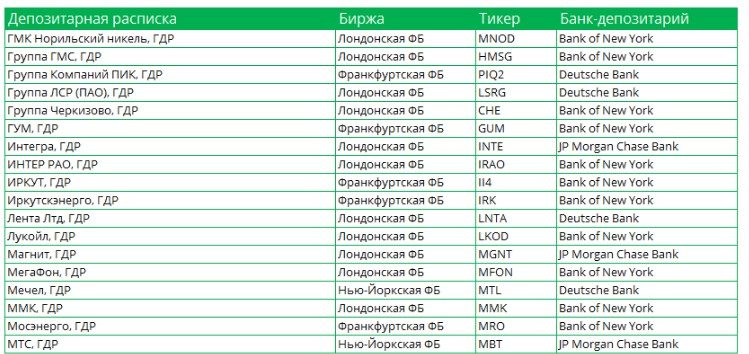

תעודות פיקדון של חברות רוסיות, גלובליות

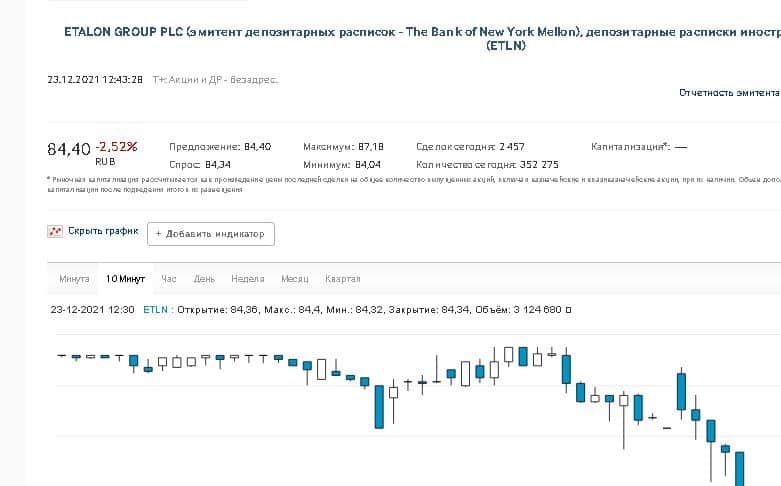

ברוסיה, העבודה עם תעודות פיקדון מוסדרת בחוק מס’ 39-FZ “בשוק ניירות הערך”. ההגדרה שלהם ניתנת באמנות. 2, וכללי העבודה מנוסחים באמנות. 27.5-3 לחוק זה. רשימת ניירות ערך (כולל תעודות פיקדון) שהתקבלו למסחר החל מתאריך 22/12/2021 ב-MOEX: https://www.moex.com/ru/listing/securities-list.aspx לדוגמה, תעודות פיקדון של מנפיק זר עבור מניות (ETLN) בבורסה של מוסקבה בכתובת https://www.moex.com/ru/issue.aspx?code=ETLN:

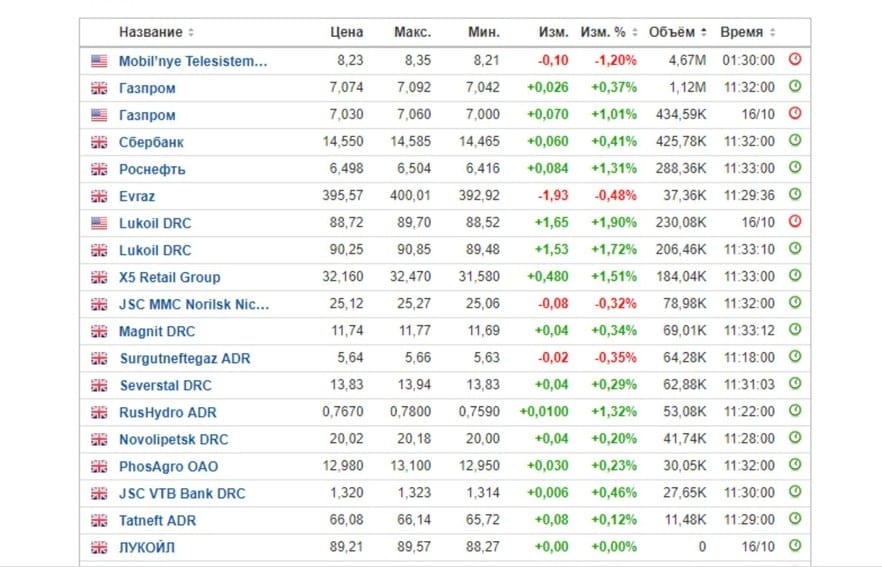

פיקדון של החברות הבינלאומיות הגדולות הנסחרות בבורסה של מוסקבה, כולל אורקל, סוני, טויוטה ואחרות:

תעודות פיקדון ומניות בינלאומיות ב-MOEX

מתי להשקיע בקבלות

למעשה, התועלת הגדולה ביותר מתעודות פיקדון קיימת באותם מקרים בהם ניתן להגיע בעזרתם לבורסות שהיו סגורות בעבר עבור משקיע או סוחר. למשל, אפשר לדבר על חברות או תעשיות במדינות מסוימות שיכולות להיחשב אטרקטיביות לעבוד איתן. יתרון נוסף בשימוש בקבלות הוא שערכם הנקוב עשוי להיות שונה מהמניה המקבילה. יתר על כן, אנחנו יכולים לדבר לא רק על 10 או 100 מניות, אלא גם על מניות. נסיבות אלו הופכות את ההשקעה למשתלמת יותר במקרים בהם למניה יש ערך נקוב גבוה יחסית (למשל, אם מדובר בכמה אלפי דולרים).

- בעת מסחר או השקעה, קיים סיכון משמעותי הקשור לאי הוודאות של שינויים עתידיים במחיר. אתה יכול להפחית את זה על ידי ביצוע השקעות תיקים. במקביל, מתבצעות רכישות של ניירות ערך מסוגים שונים בהתאם לרמת הסיכון המתוכננת.

- על מנת להעריך בצורה מדויקת יותר את האפשרויות להתפתחות העתידית של המצב, יש צורך להשתמש בשיטות של ניתוח בסיסי וטכני. יחד עם זאת, חשוב ללמוד את מאפייני ההתפתחות של החברה שהנפיקה את הקבלות ולהבין כיצד מתרחשת הפיתוח הכלכלי של מדינתה.

- במידת הצורך יש להתאים את הרכב התיק. זה עשוי להיות נחוץ במקרים בהם ציטוטים של קבלות מסוימות מתפתחות בכיוון לא רצוי.

- יש לזכור ששימוש בתקבולים עם תשואה גבוהה קשור לרוב בסיכון משמעותי. לכן, אינך יכול להשקיע את כל הכספים הזמינים בסוג אחד בלבד. גיוון מפחית סיכונים ומגדיל את הסיכויים להרוויח.

לפעמים משתלם יותר לעבוד בבורסה לא לבד, אלא להעביר כספים לניהול נאמנות. במקרה זה, ניתן יהיה להיעזר בשירותיהם של אנשי מקצוע אשר ככל הנראה יוכלו להעניק החזר הולם על ההשקעה.

תעודות פיקדון של GDRs, ADRs, RDRs של חברות רוסיות Tinkoff, Mail, Yandex וכו’. – מיסוי, סיכונים, תכונות: https://youtu.be/9p2kxTo9A_U

איך עושים את זה בפועל

במסחר מעשי בחליפין, עסקאות רכישה ומכירה של תעודות פיקדון אינן שונות בהליך שלהן מאלה המתבצעות במניות. לפי הסוג והשם של המכשיר, סוחר יכול לבחור נכס מתאים ולבצע את הפעולה הרצויה. ברוקרים מבחינים רק לעתים נדירות בין שני סוגי המכשירים הללו. כדי להבהיר האם מדובר במניה או באישור פיקדון, ניתן לעיין במידע ההפניה באתר הבורסה.

מיסוי

ניתן לשלם מס הכנסה ליחיד על ההפרש בין מחירי הקנייה והמכירה של קבלות. הצורך בתשלומים וחישוב הסכום המדויק מתבצע על ידי המתווך. לרוב, הוא עצמו מושך את הסכום המתאים מהחשבון ועורך את התשלום. בעת קבלת דיבידנדים או תשלומי קופונים, תמיד משולם מס הכנסה אישי. יש להציג אותו בהצהרת “3-NDFL” ולהעביר אותו למשרד השומה בעצמך.

שאלות ותשובות

שאלה: “מה אמין יותר: מניות או תעודות פיקדון?” תשובה: “האמינות שלהם כמעט זהה. במקרה האחרון, האפוטרופוס והבנק האפוטרופוס מעורבים בביצוע עסקאות, אך כמעט תמיד מדובר בארגונים אמינים ומהימנים”.

שאלה: “איזה מהנכסים הללו משתלם יותר להשקעה ולמסחר?” תשובה: “עבודה בבורסה כרוכה בקיומם של סיכונים משמעותיים, שהם שונים באופיים. אין כאן כלים שמובטחים להרוויח ללא קשר לנסיבות. השימוש בתעודות פיקדון בסיכוניה דומה במידה רבה לשימוש במניות המקבילות”.