Que sont les certificats de dépôt et dans quel but sont-ils émis.Lorsque vous négociez des actions et des obligations en bourse, vous devez pouvoir choisir les titres les plus prometteurs. Chaque échange offre des opportunités spécifiques à cet égard. Cependant, la capacité d’acheter des actions et des obligations étrangères est parfois limitée. Cela peut être dû au fait qu’ils ne sont pas cotés sur une bourse spécifique ou que travailler avec eux a des restrictions légales. Les actions ne sont pas détenues par les acheteurs. Si, par exemple, un commerçant a réalisé des investissements en valeurs mobilières, celles-ci ne lui sont pas remises. En effet, dans ce domaine, les règles de stockage sont similaires à celles utilisées dans le secteur bancaire. Un compte a été établi pour l’acheteur, sur lequel sont conservées les actions et obligations dont il a le droit de propriété.

- Informations générales, explications, mécanisme de travail

- Différence par rapport aux actions

- Qui délivre un récépissé de dépôt

- Variétés de certificats de dépôt – ADR EDR GDR RDR

- Avantages et inconvénients de l’utilisation par les investisseurs

- Où trouver des informations sur les certificats de dépôt à la Bourse de Moscou

- Certificats de dépôt d’entreprises russes, global

- Quand investir dans les recettes

- Comment le faire en pratique

- Imposition

- Questions et réponses

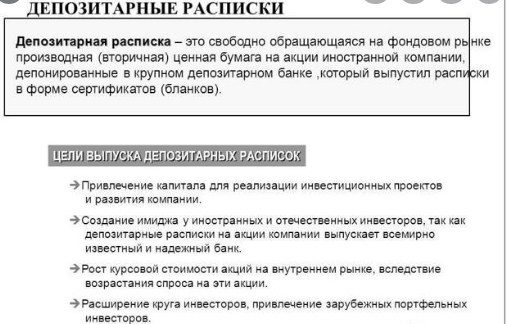

Informations générales, explications, mécanisme de travail

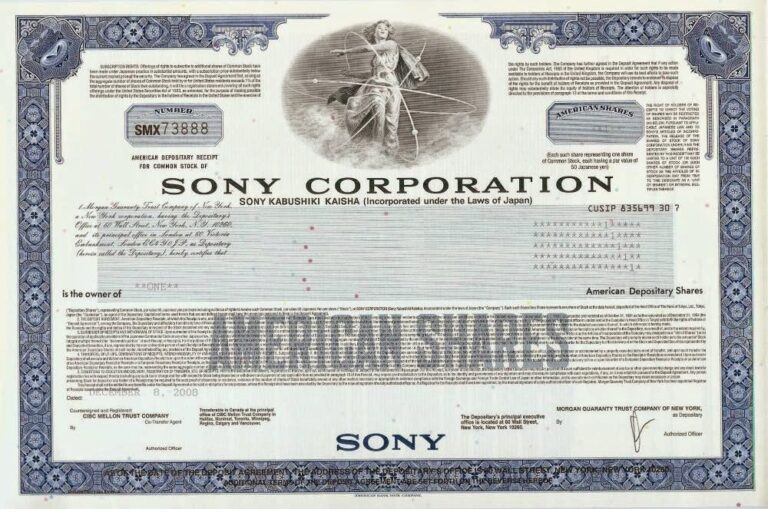

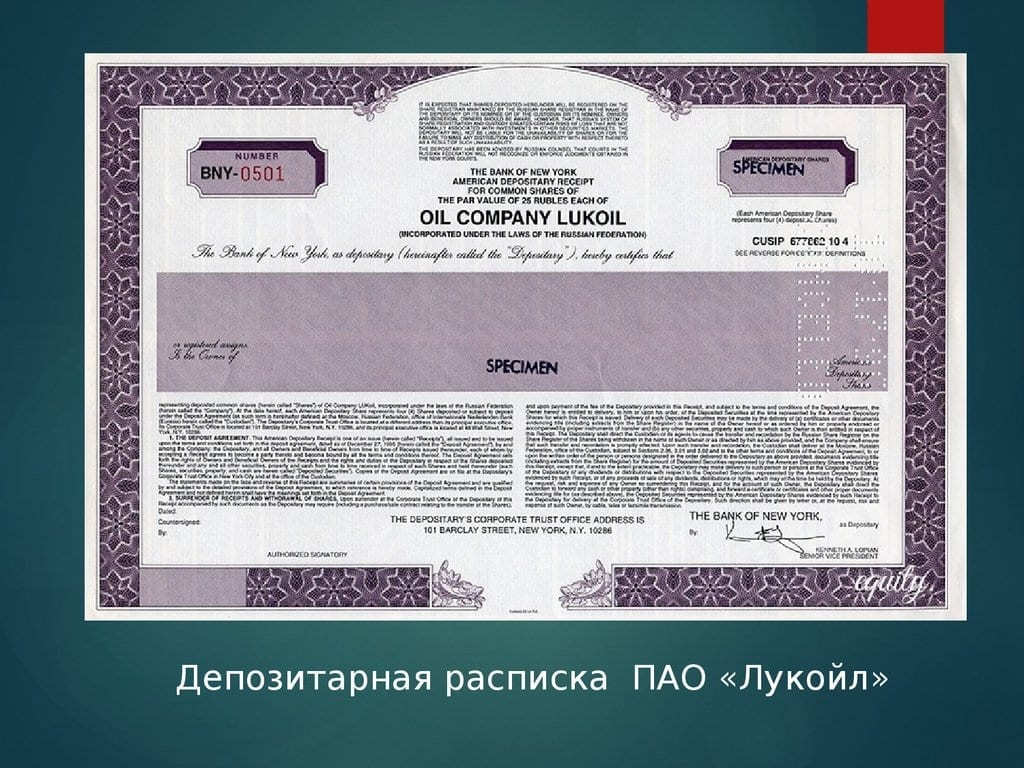

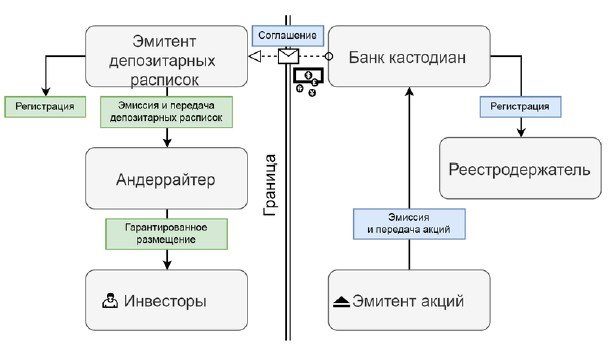

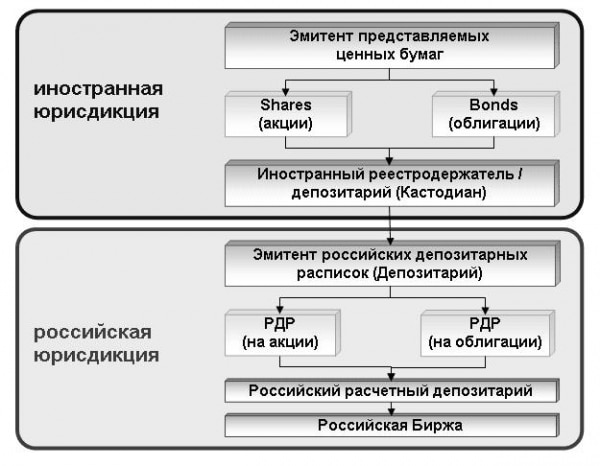

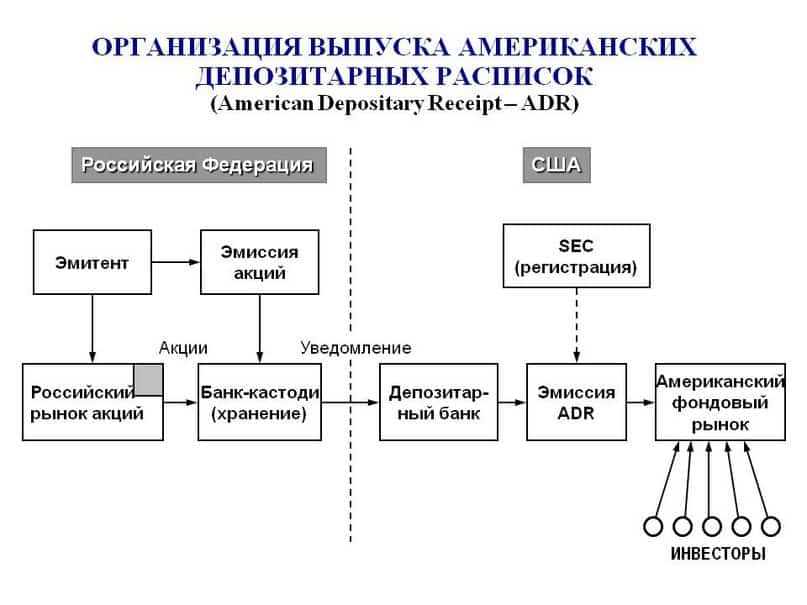

Pour commencer à travailler sur une certaine bourse, une entreprise doit passer par la procédure de cotation. Pour que le résultat soit couronné de succès, vous devez vous conformer aux exigences légales applicables, ainsi qu’effectuer un investissement initial afin d’attirer l’attention sur vos actions. Lors du choix de l’échange sur lequel travailler, l’entreprise prend en compte non seulement sa disponibilité, mais aussi le bénéfice potentiel qui en découle. Cependant, l’utilisation de certificats de dépôt permet de rendre vos titres beaucoup plus populaires. Prenons l’exemple d’une entreprise chinoise. Il doit convenir avec sa banque dépositaire d’émettre des certificats de dépôt pour ses actions. Dans ce cas, ce dernier agira en qualité de dépositaire. On peut noter que non seulement les actions russes, mais aussi européennes et américaines sont représentées sur les bourses russes,cependant, il existe très peu d’options pour accéder au japonais ou au chinois. Pour commencer à négocier des certificats de dépôt, le dépositaire rachète le montant requis de titres et devient leur propriétaire conformément aux documents émis. Notez que dans l’exemple ci-dessus, l’achat a été effectué conformément aux lois chinoises et n’a pris en compte aucune norme de législation étrangère. que dans l’exemple ci-dessus, l’achat a été effectué conformément aux lois chinoises et en même temps n’a pris en compte aucune norme de législation étrangère. que dans l’exemple ci-dessus, l’achat a été effectué conformément aux lois chinoises et en même temps n’a pris en compte aucune norme de législation étrangère.

Différence par rapport aux actions

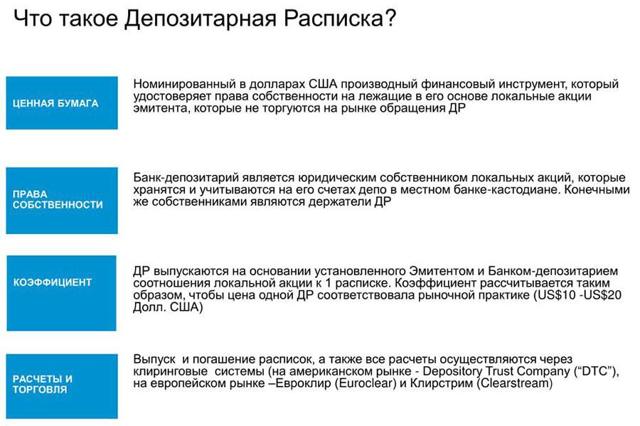

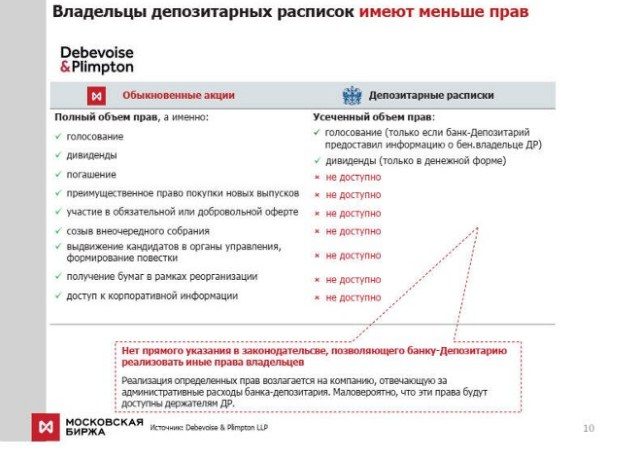

Les certificats de dépôt sont en grande partie similaires aux actions, mais ils ont leurs propres caractéristiques distinctives. Ils sont les suivants :

- Ils sont de nature secondaire.

- Offrir à un commerçant ou à un investisseur la possibilité de négocier des titres qui pourraient ne pas lui être disponibles d’une autre manière.

- Au cours des travaux, il existe une coopération entre les banques dépositaires situées dans différents pays.

Qui délivre un récépissé de dépôt

Une banque dépositaire qui détient certains titres les vend à une banque dépositaire dans un autre pays. Ce dernier émet pour eux des certificats de dépôt, qui sont négociés en bourse. L’investisseur les acquiert, acquiert tous les droits nécessaires et devient effectivement propriétaire des titres correspondants émis dans un autre pays. Ainsi, en utilisant des certificats de dépôt, il étend ses capacités, en travaillant avec des titres qui ne seraient pas autrement cotés sur sa bourse.

Variétés de certificats de dépôt – ADR EDR GDR RDR

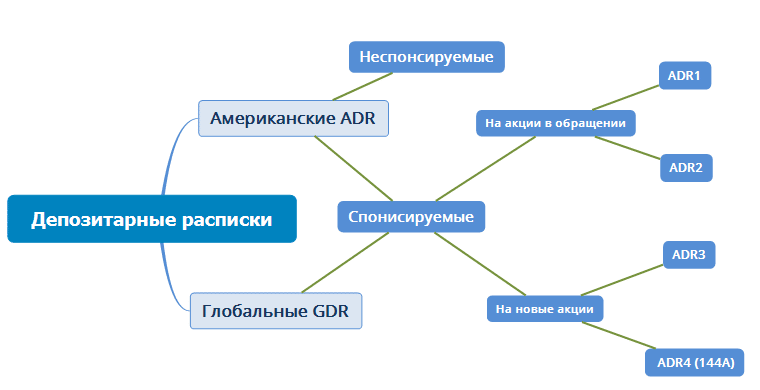

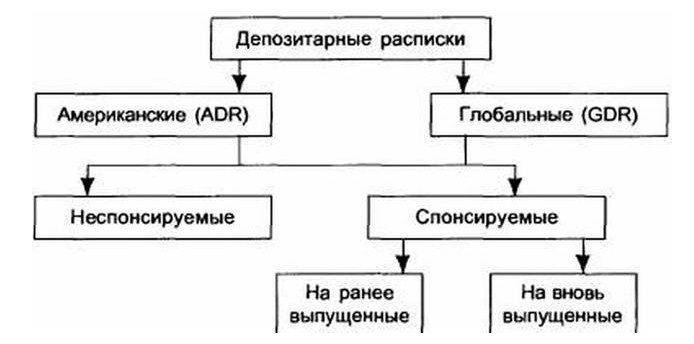

La division en types est basée sur les banques qui les émettent et où elles sont négociées. Plusieurs types de certificats de dépôt sont utilisés :

- ADR (American Depositary Receipt) – reçus émis par les banques américaines. Ils sont conçus pour fonctionner avec eux sur les bourses américaines et sur le marché boursier mondial.

- Les EDR sont émis par des banques européennes et sont négociés sur des bourses européennes.

- Les GDR sont des certificats de dépôt mondiaux négociés sur des bourses de plusieurs pays.

- La loi RF autorise l’émission de RDR destinés au marché russe, mais leur utilisation n’est pas courante.

Avantages et inconvénients de l’utilisation par les investisseurs

L’utilisation des certificats de dépôt est similaire à la façon dont vous travaillez avec les actions et les obligations. Cependant, leur application offre aux participants aux transactions des opportunités supplémentaires. Ce faisant, les émetteurs peuvent profiter des avantages suivants :

- Habituellement, il ne peut offrir ses actions que sur certaines bourses. L’utilisation de certificats de dépôt les rend accessibles à d’autres, y compris à l’étranger.

- En améliorant l’accessibilité, des opportunités supplémentaires apparaissent dans la recherche d’investisseurs.

- Une augmentation de l’offre d’actions contribue à l’amélioration de la notoriété de l’entreprise.

L’investisseur a la possibilité d’élargir la liste des instruments avec lesquels il peut travailler. Cela améliore le niveau de diversification des actifs. À l’aide de tels reçus, on peut obtenir ou élargir l’accès aux titres d’émetteurs étrangers. Travailler avec des titres émis à l’étranger, c’est faire face aux risques de change. Un changement imprévisible du taux de change peut parfois réduire considérablement la rentabilité. L’utilisation de certificats de dépôt résout ces problèmes, puisque les règlements dans ce cas sont effectués dans la monnaie nationale. Cependant, vous devez également prendre en compte la présence de certains inconvénients :

- Les risques de change subsistent lorsque le propriétaire des actions reçoit des dividendes.

- Les certificats de dépôt sont moins actifs que les actions et les obligations.

Où trouver des informations sur les certificats de dépôt à la Bourse de Moscou

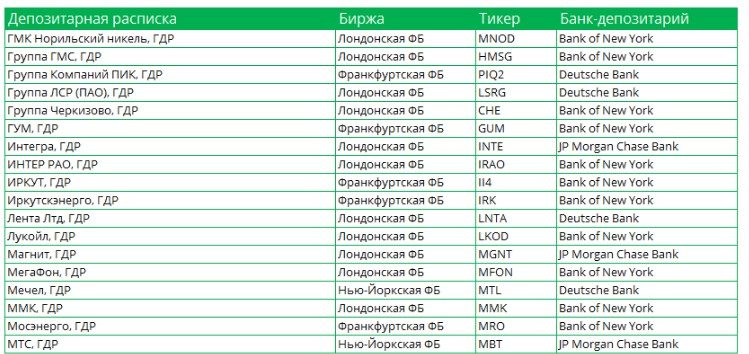

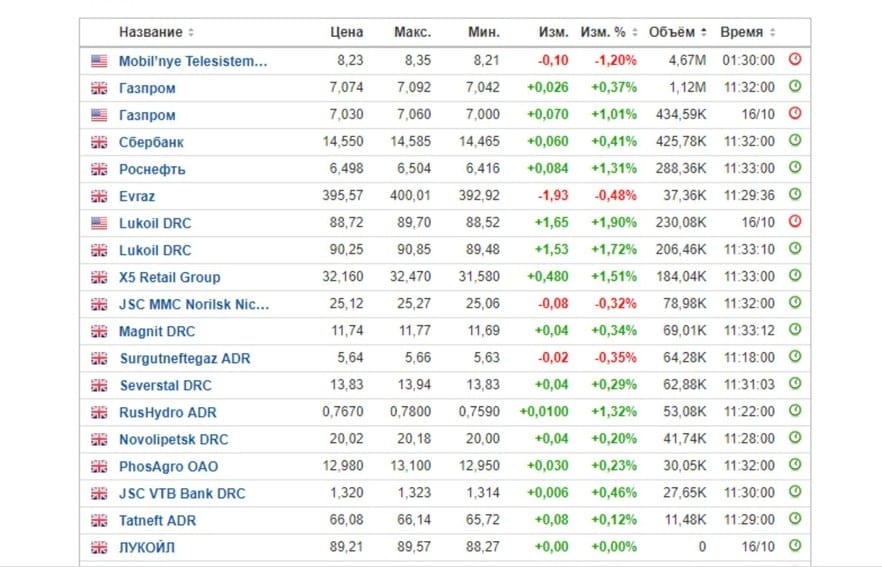

Si une action et le certificat de dépôt correspondant sont négociés en bourse en même temps, il est alors plus rentable de négocier l’actif principal. Le plus souvent, cependant, une seule espèce est représentée. Dans ce cas, il n’y a pas de choix entre ces types de titres. Pour comprendre quel actif est négocié en bourse, vous devez consulter la liste des instruments. Le titre indiquera de quoi il s’agit. La présence de « AO » signifie que nous parlons d’actions. Si, par exemple, ADR ou GDR est mentionné, alors les certificats de dépôt sont négociés.

Certificats de dépôt d’entreprises russes, global

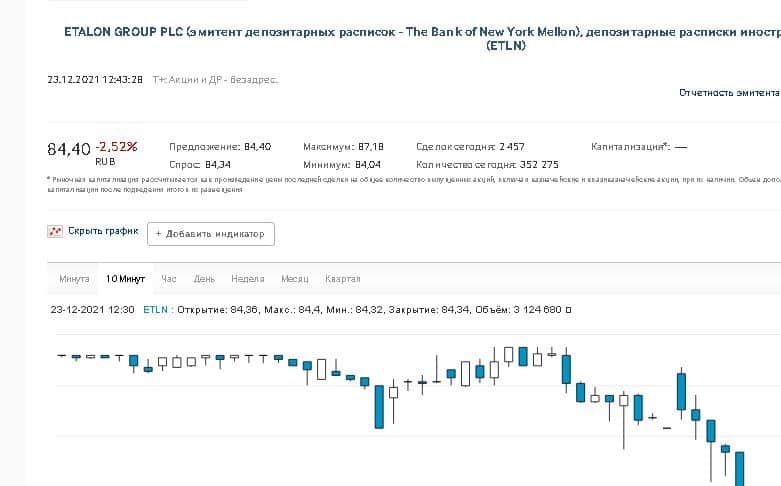

En Russie, le travail avec des certificats de dépôt est réglementé par la loi n° 39-FZ « Sur le marché des valeurs mobilières ». Leur définition est donnée à l’art. 2, et les règles de travail sont formulées à l’art. 27.5-3 de cette loi. Liste des titres (y compris les certificats de dépôt) admis à la négociation au 22/12/2021 sur MOEX : https://www.moex.com/ru/listing/securities-list.aspx Par exemple, certificats de dépôt d’un émetteur étranger pour actions (ETLN) à la Bourse de Moscou à l’adresse https://www.moex.com/ru/issue.aspx?code=ETLN :

certificats de dépôt et actions internationales sur MOEX

Quand investir dans les recettes

En fait, le plus grand avantage des certificats de dépôt existe dans les cas où il est possible d’accéder avec leur aide à des bourses qui étaient auparavant fermées pour un investisseur ou un commerçant. Par exemple, nous pouvons parler d’entreprises ou d’industries dans certains pays qui peuvent être considérées comme attrayantes pour travailler avec elles. Un autre avantage de l’utilisation des reçus est que leur valeur nominale peut différer de la part correspondante. De plus, on peut parler non seulement de 10 ou 100 actions, mais aussi d’actions. Cette circonstance rend l’investissement plus abordable dans les cas où l’action a une valeur nominale relativement élevée (par exemple, si elle est de plusieurs milliers de dollars).

- Lors de la négociation ou de l’investissement, il existe un risque important associé à l’incertitude des changements de prix futurs. Vous pouvez le réduire en réalisant des investissements de portefeuille. Parallèlement, des achats de différents types de titres sont effectués en fonction du niveau de risque prévu.

- Afin d’évaluer plus précisément les options pour l’évolution future de la situation, il est nécessaire d’utiliser les méthodes d’analyse fondamentale et technique. Dans le même temps, il est important d’étudier les caractéristiques du développement de l’entreprise qui a émis les reçus et de comprendre comment se déroule le développement économique de son pays.

- Si nécessaire, vous devez ajuster la composition du portefeuille. Cela peut être nécessaire dans les cas où les cotations de certaines recettes évoluent dans une direction indésirable.

- Il ne faut pas oublier que l’utilisation de recettes à haut rendement est souvent associée à un risque important. Par conséquent, vous ne pouvez pas investir tous les fonds disponibles dans un seul type. La diversification réduit les risques et augmente les chances de réaliser un profit.

Parfois, il est plus rentable de travailler sur l’échange non pas seul, mais de transférer des fonds pour la gestion de la fiducie. Dans ce cas, il sera possible de faire appel aux services de professionnels qui, très probablement, seront en mesure de fournir un retour sur investissement convenable.

Les récépissés de dépôt des GDR, ADR, RDR des sociétés russes Tinkoff, Mail, Yandex, etc. – fiscalité, risques, fonctionnalités : https://youtu.be/9p2kxTo9A_U

Comment le faire en pratique

Dans la pratique des opérations d’échange, les transactions d’achat et de vente de certificats de dépôt ne diffèrent pas dans leur procédure de celles qui sont effectuées avec des actions. Par le type et le nom de l’instrument, un trader peut sélectionner un actif approprié et effectuer l’action souhaitée. Les courtiers font rarement la distinction entre ces deux types d’instruments. Pour clarifier s’il s’agit d’une action ou d’un certificat de dépôt, vous pouvez consulter les informations de référence sur le site Web de la bourse.

Imposition

L’impôt sur le revenu des personnes physiques peut être payé sur la différence entre les prix d’achat et de vente des recettes. La nécessité des paiements et le calcul exact du montant sont effectués par le courtier. Habituellement, il retire lui-même le montant correspondant du compte et établit le paiement. Lors de la réception de dividendes ou de coupons, l’impôt sur le revenu des personnes physiques est toujours payé. Il doit être affiché dans la déclaration « 3-NDFL » et transféré vous-même au bureau des impôts.

Questions et réponses

Question : « Qu’est-ce qui est le plus fiable : les actions ou les certificats de dépôt ? Réponse : « Leur fiabilité est presque la même. Dans ce dernier cas, le dépositaire et la banque dépositaire sont impliqués dans l’exécution des transactions, mais ce sont presque toujours des organismes fiables et dignes de confiance. »

Question : « Lequel de ces actifs est le plus rentable pour investir et négocier ? » Réponse : « Travailler en bourse est associé à la présence de risques importants, de nature différente. Il n’y a pas d’outils ici qui garantissent un profit quelles que soient les circonstances. L’utilisation des certificats de dépôt dans ses risques est largement similaire à l’utilisation des actions correspondantes. »