Wat is depotbewyse en hoekom word dit uitgereik?Wanneer jy aandele en effekte op die aandelebeurs verhandel, moet jy die mees belowende sekuriteite kan kies. Elke uitruil bied sekere geleenthede in hierdie verband. Soms is die moontlikheid om buitelandse aandele en effekte te koop egter beperk. Dit kan wees as gevolg van die feit dat hulle nie op ‘n spesifieke beurs genoteer is nie of daar wetlike beperkings is om met hulle te werk. Aandele word nie deur kopers gehou nie. As ‘n handelaar byvoorbeeld beleggings in sekuriteite gemaak het, word dit nie aan hom oorhandig nie. Trouens, in die gebied wat oorweeg word, lyk die reëls van berging soos dié wat in die banksektor gebruik word. ‘n Rekening word vir die koper verskaf, waarin daardie aandele en effekte waarop hy die eiendomsreg het, gestoor word.

- Algemene inligting, verduidelikings, werkingsmeganisme

- Verskil van aandele

- Wie ‘n deposito-bewys uitreik

- Variëteite van deposito-bewyse – ADR EDR DDR RDR

- Voor- en nadele van die gebruik van beleggers

- Waar om inligting oor deposito-bewyse op die Moskou-beurs te vind

- Deposito-bewyse van Russiese maatskappye, wêreldwyd

- Wanneer om in kwitansies te belê

- Hoe om dit in die praktyk te doen

- Belasting

- Vrae en antwoorde

Algemene inligting, verduidelikings, werkingsmeganisme

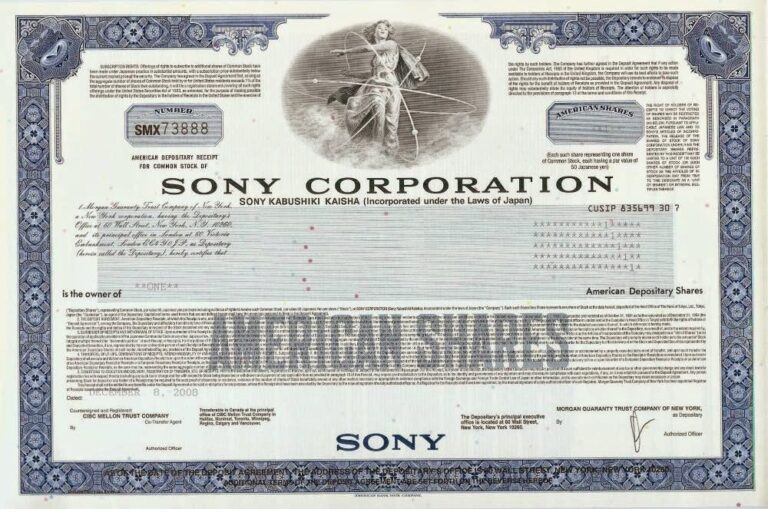

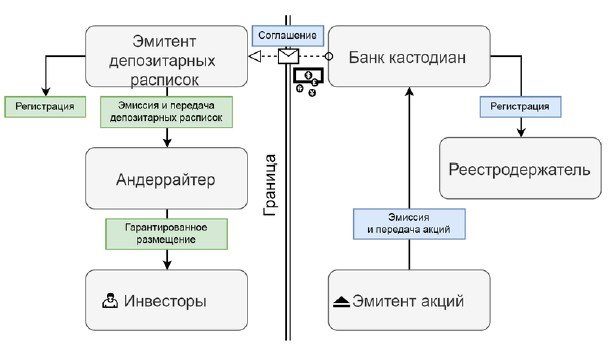

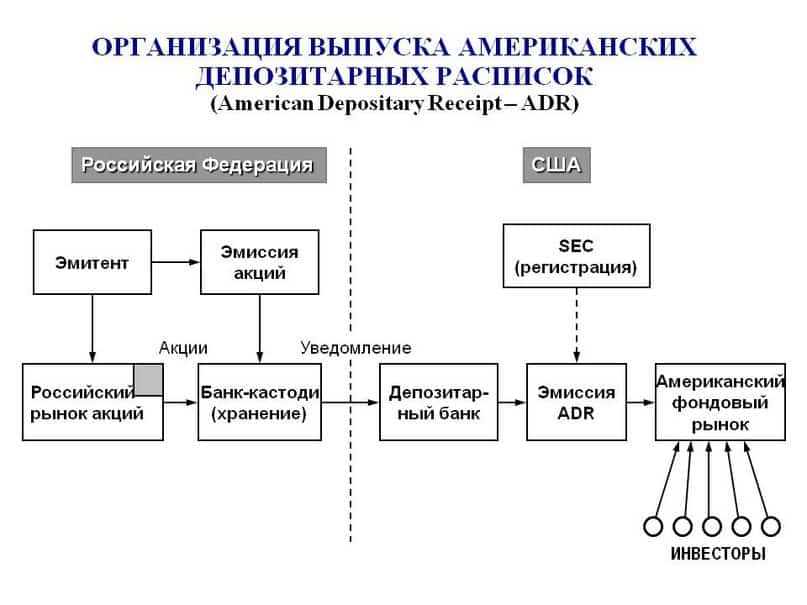

Om op ‘n bepaalde beurs te begin werk, moet ‘n maatskappy deur die noteringsprosedure gaan. Om die resultaat suksesvol te laat wees, is dit nodig om aan die relevante wetlike vereistes te voldoen, asook ‘n aanvanklike belegging te maak om die aandag op jou aandele te vestig. Deur te kies watter beurs om aan te werk, neem die maatskappy nie net die beskikbaarheid daarvan in ag nie, maar ook die potensiële voordele daaruit. Die gebruik van deposito-bewyse maak dit egter moontlik om hul sekuriteite baie meer gewild te maak. As ‘n voorbeeld, oorweeg byvoorbeeld ‘n Chinese maatskappy. Dit moet met sy depositobank reël om bewaarbewyse vir sy aandele uit te reik. In hierdie geval sal laasgenoemde as bewaarder optree. Dit kan gesien word dat nie net Russiese, maar ook Europese en Amerikaanse aandele op Russiese aandelebeurse verteenwoordig word, daar is egter baie min geleenthede om toegang te verkry tot Japannees of Chinees. Om te begin handel dryf in deposito-bewyse, koop die bewaarder die vereiste aantal sekuriteite en word hul eienaar in ooreenstemming met die uitgereikte dokumente. Let daarop dat die aankoop in die voorbeeld hierbo gemaak is volgens Chinese wette en nie enige norme van buitelandse wetgewing in ag geneem het nie. [caption id="attachment_11790" align="aligncenter" width="608"] dat die aankoop in bogenoemde voorbeeld volgens Chinese wette gemaak is en geen norme van buitelandse wetgewing in ag geneem het nie. [caption id="attachment_11790" align="aligncenter" width="608"] dat die aankoop in bogenoemde voorbeeld volgens Chinese wette gemaak is en geen norme van buitelandse wetgewing in ag geneem het nie. [caption id="attachment_11790" align="aligncenter" width="608"]

Verskil van aandele

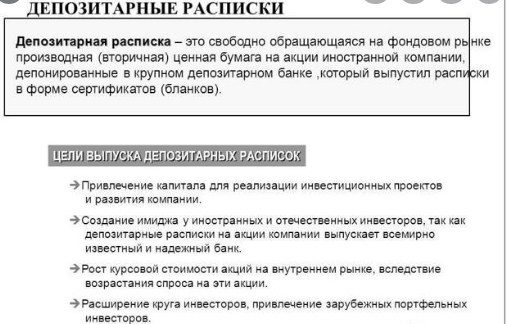

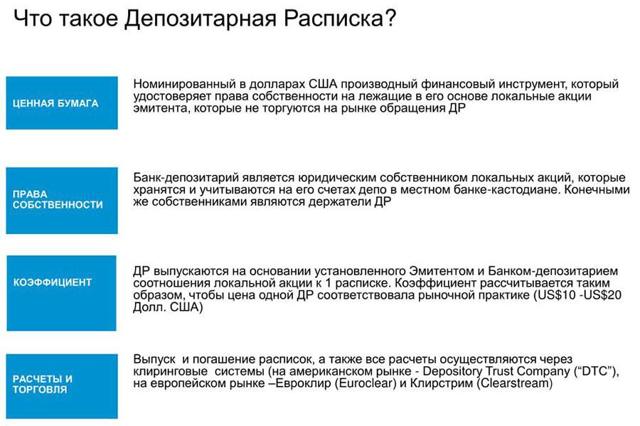

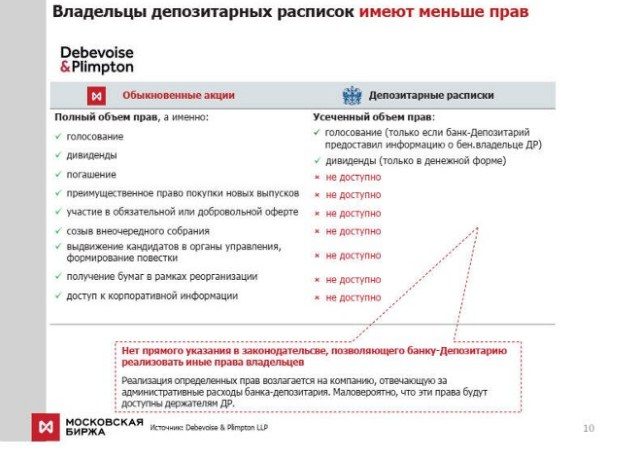

Deposito-bewyse is grootliks soortgelyk aan aandele, maar hulle het hul eie kenmerkende kenmerke. Hulle is soos volg:

- Hulle is sekondêr.

- Hulle bied ‘n geleentheid vir ‘n handelaar of belegger om sekuriteite te verhandel wat andersins nie vir hom beskikbaar is nie.

- In die proses van werk, is daar samewerking tussen deposito banke geleë in verskillende lande.

Wie ‘n deposito-bewys uitreik

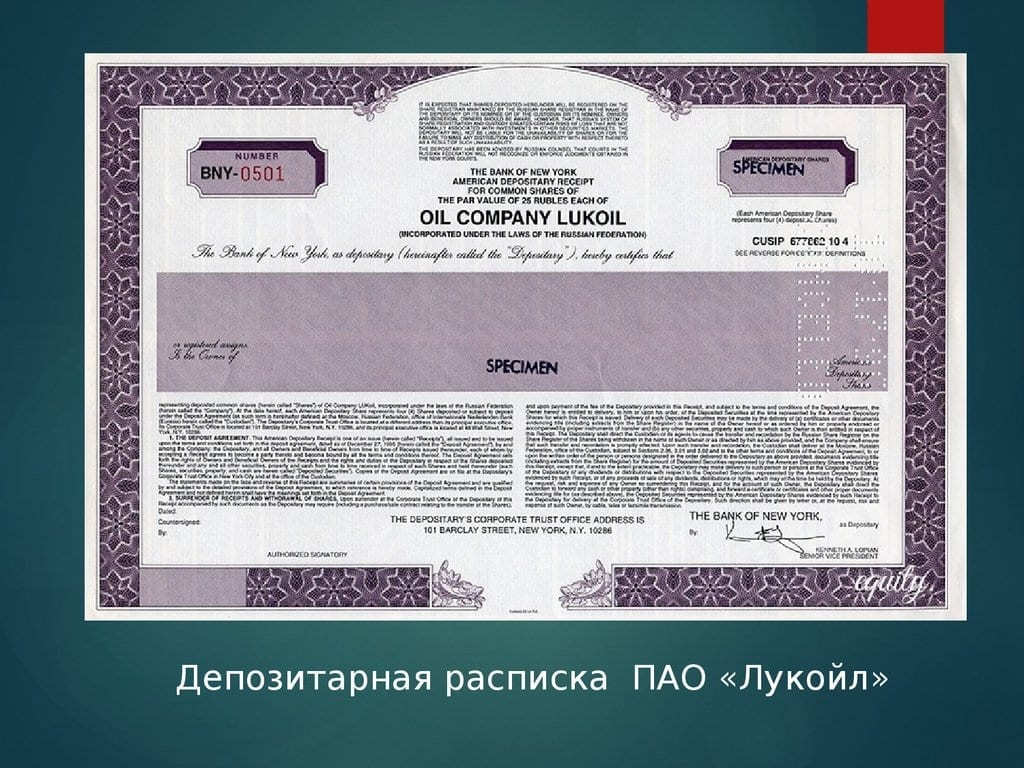

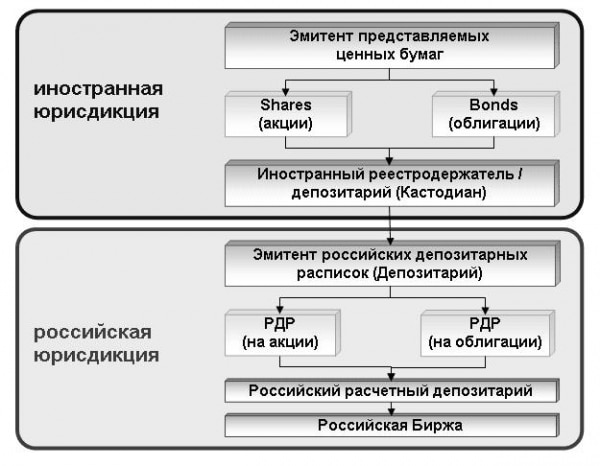

‘n Bewaringsbank wat sekere sekuriteite hou, verkoop dit aan ‘n depositobank in ‘n ander land. Laasgenoemde reik deposito-bewyse daarop uit wat op die aandelebeurs verhandel word. Die belegger verkry dit, verkry al die nodige regte en word eintlik die eienaar van die betrokke sekuriteite wat in ‘n ander land uitgereik is. Deur die gebruik van deposito-bewyse brei hy dus sy moontlikhede uit deur te werk met sekuriteite wat andersins nie op sy aandelebeurs genoteer sou word nie.

Variëteite van deposito-bewyse – ADR EDR DDR RDR

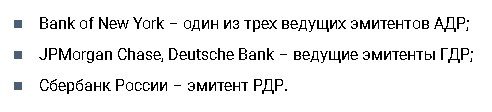

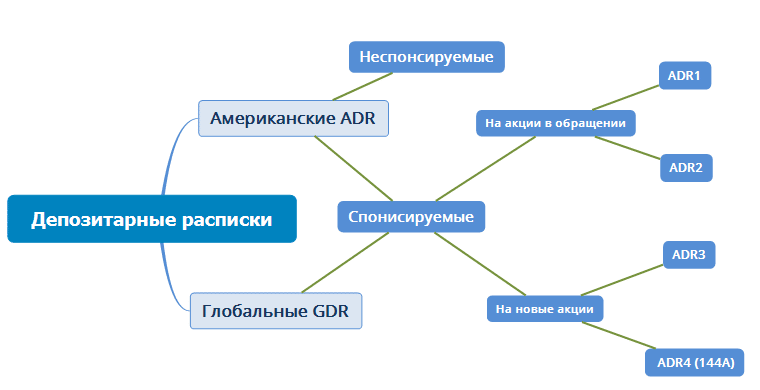

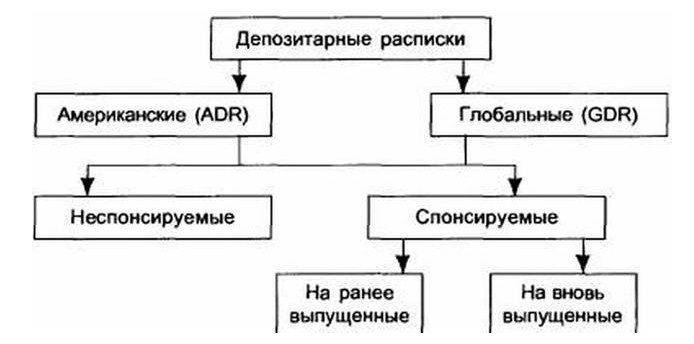

Die verdeling in tipes is gebaseer op watter banke dit uitreik en waar dit verhandel word. Verskeie tipes deposito-bewyse word gebruik:

- ADR (American Depositary Receipt) – kwitansies uitgereik deur Amerikaanse banke. Hulle is ontwerp om saam met hulle te werk op die Amerikaanse beurse en op die aandelemark van die wêreld.

ADR en DDR - EDR ‘s word deur Europese banke uitgereik en word op Europese beurse verhandel.

- DDR’s is globale deposito-bewyse wat op aandelebeurse in verskeie lande verhandel word.

- Die wet van die Russiese Federasie laat die uitreiking van RDR’s toe wat vir die Russiese mark bedoel is, maar die gebruik daarvan is nie wydverspreid nie.

Voor- en nadele van die gebruik van beleggers

Die gebruik van deposito-bewyse is soortgelyk aan hoe aandele en effekte hanteer word. Die gebruik daarvan bied egter bykomende geleenthede vir deelnemers aan transaksies. Uitreikers kan voordeel trek uit die volgende voordele:

- Gewoonlik kan hy sy aandele slegs op sekere beurse aanbied. Die gebruik van deposito-bewyse maak dit aan ander beskikbaar, ook in die buiteland.

- Deur toeganklikheid te verbeter, is daar bykomende geleenthede in die soeke na beleggers.

- ’n Toename in die aanbod van aandele dra by tot die verbetering van die maatskappy se reputasie.

Die belegger kry die geleentheid om die lys van instrumente waarmee hy kan werk uit te brei. Dit verbeter die vlak van bate-diversifikasie. Met behulp van sulke kwitansies is dit moontlik om toegang tot sekuriteite van buitelandse uitreikers te verkry of uit te brei. Wanneer jy werk met sekuriteite wat in die buiteland uitgereik is, moet jy valutarisiko’s in die gesig staar. Onvoorspelbare wisselkoersveranderinge kan soms winsgewendheid aansienlik verminder. Die gebruik van deposito-bewyse los sulke probleme op, aangesien die nedersettings in hierdie geval in die nasionale geldeenheid uitgevoer word. U moet egter ook die teenwoordigheid van sekere nadele in ag neem:

- Valutarisiko’s bly wanneer die aandeelhouer dividende ontvang.

- Depositobewyse is minder aktief as aandele en effekte.

Waar om inligting oor deposito-bewyse op die Moskou-beurs te vind

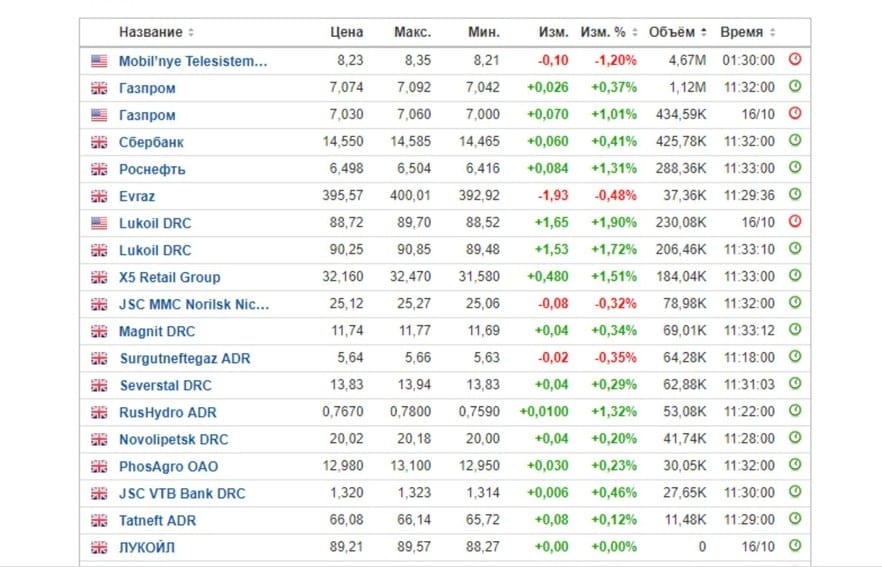

As ‘n voorraad en ‘n ooreenstemmende deposito-bewys terselfdertyd op die beurs verhandel word, is dit meer winsgewend om die primêre bate te verhandel. Meestal word egter net een spesie verteenwoordig. In hierdie geval is daar geen geleentheid om tussen hierdie tipe sekuriteite te kies nie. Om te verstaan watter bate op die aandelebeurs verhandel word, moet jy na die lys van instrumente kyk. Die titel sal aandui waaroor dit gaan. Die teenwoordigheid van “JSC” beteken dat ons van aandele praat. As, byvoorbeeld, ADR of DDR genoem word, dan word deposito-bewyse verhandel.

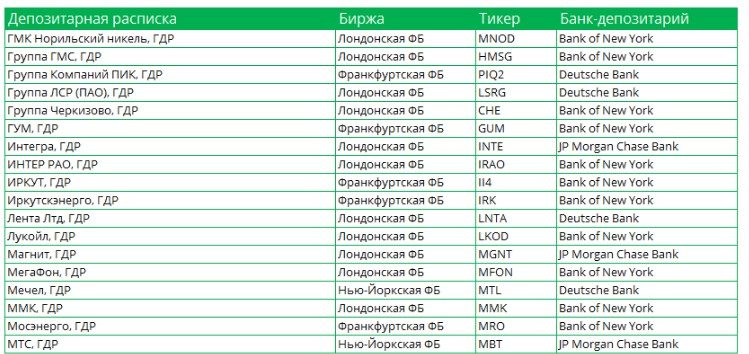

Deposito-bewyse van Russiese maatskappye, wêreldwyd

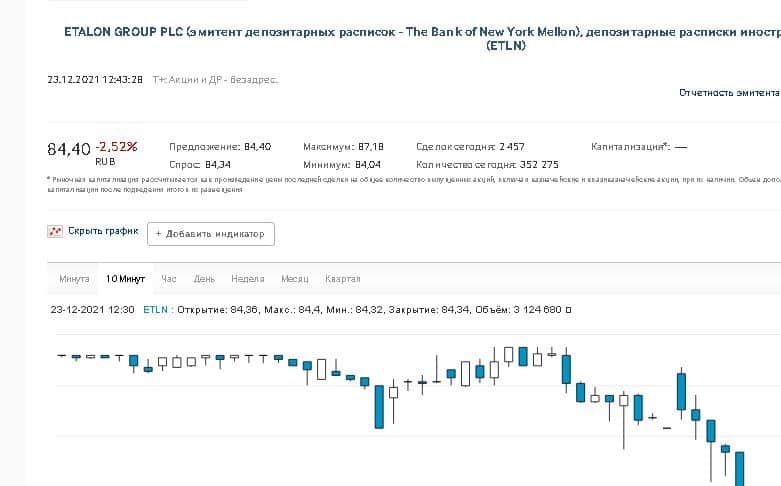

In Rusland word werk met deposito-bewyse gereguleer deur Wet No 39-FZ “Op die Sekuriteitemark”. Hul definisie word in Art. 2, en die werkreëls word in Art. 27:5-3 van hierdie wet. Lys van sekuriteite (insluitend deposito-bewyse) wat vanaf 22 Desember 2021 op MOEX tot verhandeling toegelaat is: https://www.moex.com/en/listing/securities-list.aspx Byvoorbeeld, deposito-bewyse van ‘n buitelandse uitreiker op aandele (ETLN) op die Moskou-beurs by die skakel https://www.moex.com/en/issue.aspx?code=ETLN :

Deposito-bewyse en internasionale aandele op MOEX

Wanneer om in kwitansies te belê

Trouens, die grootste voordeel uit deposito-bewyse bestaan in gevalle waar dit moontlik is om met hul hulp toegang te verkry tot beurse wat voorheen vir ‘n belegger of handelaar gesluit was. Ons kan byvoorbeeld praat oor maatskappye of nywerhede in sekere lande wat as aantreklik beskou kan word om mee te werk. Nog ‘n voordeel van die gebruik van kwitansies is dat hul denominasie van dié van ‘n aandeel kan verskil. Boonop kan ons nie net oor 10 of 100 aandele praat nie, maar ook oor aandele. Hierdie omstandigheid maak belegging meer toeganklik in gevalle waar die aandeel ‘n relatief groot nominale waarde het (byvoorbeeld as dit ‘n paar duisend dollar is).

- Wanneer jy handel dryf of belê, is daar aansienlike risiko verbonde aan die onsekerheid van toekomstige prysveranderings. Jy kan dit verminder deur portefeuljebeleggings te maak. Terselfdertyd word aankope van verskeie soorte sekuriteite gedoen in ooreenstemming met die beplande vlak van risiko.

- Om die opsies vir die toekomstige ontwikkeling van die situasie meer akkuraat te evalueer, is dit nodig om die metodes van fundamentele en tegniese ontleding te gebruik. Terselfdertyd is dit belangrik om die kenmerke van die ontwikkeling van die maatskappy wat die kwitansies uitgereik het te bestudeer en te verstaan hoe die ekonomiese ontwikkeling van sy land gaan.

- Indien nodig, moet jy die samestelling van die portefeulje aanpas. Dit kan nodig wees in gevalle waar die kwotasies van sekere kwitansies in ‘n ongewenste rigting ontwikkel.

- Daar moet onthou word dat die gebruik van hoë-opbrengskwitansies dikwels met aansienlike risiko geassosieer word. Daarom is dit onmoontlik om alle beskikbare fondse in slegs een tipe te belê. Diversifikasie verminder risiko’s en verhoog die kanse om wins te maak.

Soms is dit meer winsgewend om nie alleen op die aandelebeurs te werk nie, maar om fondse vir trustbestuur oor te dra. In hierdie geval sal dit moontlik wees om die dienste van professionele persone te gebruik wat waarskynlik ‘n geskikte opbrengs op belegging sal kan lewer.

Bewaarbewyse van DDR’s, ADR’s, RDR’s van Russiese maatskappye Tinkoff, Mail, Yandex, ens. – belasting, risiko’s, kenmerke: https://youtu.be/9p2kxTo9A_U

Hoe om dit in die praktyk te doen

In praktiese valutahandel verskil transaksies vir die aankoop en verkoop van deposito-bewyse nie in hul prosedure van dié wat met aandele uitgevoer word nie. ‘n Handelaar kan ‘n geskikte bate kies volgens die tipe en naam van die instrument en die verlangde aksie uitvoer. Makelaars onderskei selde tussen hierdie twee tipes instrumente. Om te verduidelik of dit aandele of ‘n deposito-bewys is, kan u die verwysingsinligting op die beurswebwerf sien.

Belasting

Individuele inkomstebelasting kan betaal word op die verskil tussen die koop- en verkooppryse van kwitansies. Die behoefte aan betalings en die presiese berekening van die bedrag word deur die makelaar uitgevoer. Gewoonlik trek hy self die toepaslike bedrag uit die rekening en trek die betaling op. By ontvangs van dividende of koeponbetalings word persoonlike inkomstebelasting altyd betaal. Dit moet in die verklaring “3-NDFL” vertoon word en onafhanklik na die belasting oorgedra word.

Vrae en antwoorde

Vraag: “Wat is meer betroubaar: aandele of deposito-bewyse?” Antwoord: “Hulle betroubaarheid is amper dieselfde. In laasgenoemde geval is die bewaarder en die depositobank betrokke by die uitvoering van transaksies, maar hulle is byna altyd betroubare en betroubare organisasies.

Vraag: “Watter van hierdie bates is meer winsgewend om te belê en te verhandel?” Antwoord: “Om aan die beurs te werk, word geassosieer met die teenwoordigheid van beduidende risiko’s, wat verskillend van aard is. Daar is geen gereedskap wat gewaarborg is om wins te gee nie, ongeag die omstandighede. Die gebruik van deposito-bewyse vir hul risiko’s is grootliks soortgelyk aan die gebruik van die ooreenstemmende aandele.