Індивідуальний інвестиційний рахунок (ІІС) – це брокерський рахунок, з якого можна інвестувати над ринком цінних паперів. Проте, на відміну звичайного брокерського рахунки ИИС дає декларація про отримання податкової льготы/вычисления від держави.

- Для чого потрібен індивідуальний інвестиційний рахунок, які його основні плюси та мінуси та як це працює

- Види податкових відрахувань

- Податкове відрахування типу А

- Податковий відрахування типу Б

- Як можна відкрити індивідуальний інвестиційний рахунок – що потрібно і скільки має бути відкритий ІІС

- Як закрити ІІС

- Стратегія інвестування ІІС

- Як вчинити новачкам

- Досвідченим інвесторам

- Довірче управління ІІС

Для чого потрібен індивідуальний інвестиційний рахунок, які його основні плюси та мінуси та як це працює

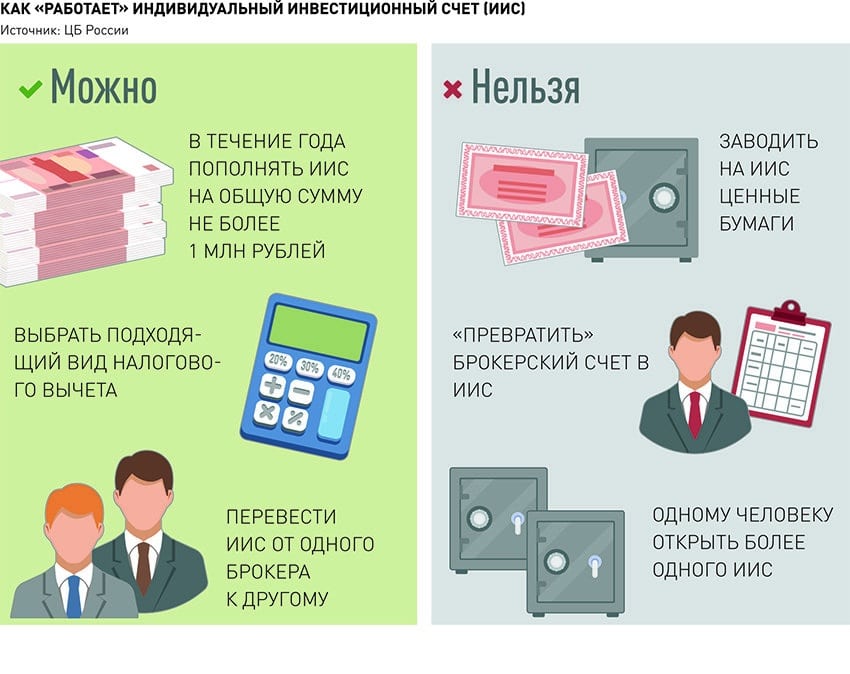

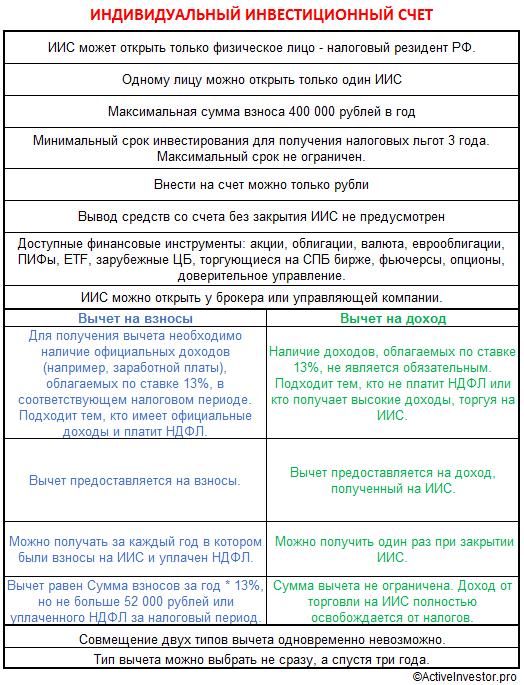

Брокерський рахунок із податковими пільгами може бути лише один. Законом допускається одночасна наявність у громадянина 2х ІІС трохи більше місяця. При відкритті рахунки в одного брокера і ще закритому рахунку в іншого

брокера . У той же час законом не передбачено обмеження на кількість звичайних (не інвестиційних) брокерських рахунків. Традиційний брокерський рахунок не можна зробити інвестиційним. ІІС треба відкривати додатково.

Неможливо вивести частину коштів із ІІС. Будь-яке виведення коштів призводить до автоматичного закриття рахунку. Але автоматично закрити ІІС не вийде, швидше за все брокер просто заблокує операції виведення коштів.

Закрити ИИС може кожен співробітник і за відсутності на індивідуальному брокерському рахунку активів. Також:

- На рахунок ІІС можна вносити лише рублі.

- На індивідуальний інвестиційний рахунок можна купити будь-які інструменти, що торгуються на Московській біржі , включаючи ETF та похідні інструменти ф’ючерси та опціони.

- На ІІС можна торгувати на Московській та Санкт-Петербурзькій біржі.

- Купівля іноземних акцій (крім акцій, що торгуються на Санкт-Петербурзькій біржі) не дозволяється. Клієнти, які хочуть торгувати на ринку США, Китаю чи Індії, безпосередньо не зможуть отримати податкові відрахування за такі операції.

- Деякі брокери (наприклад, ВТБ) дозволяють виводити дивіденди та купони облігацій на банківський рахунок. Якщо повернути ці кошти на брокерський рахунок це буде вважатися поповненням і з цих грошей можна отримати податкове відрахування. Якщо купони та дивіденди приходитимуть на брокерський рахунок поповненням це не вважається.

- Можна спеціально купувати акції за 1-2 дні до виплати диведендів або облігації федеральної позики за кілька днів до виплати купона. Сміливці навіть купують їх із фінансовим плечем. Щоб збільшити купонні виплати. Таким чином, можна вивести на банківський рахунок до 50% рахунку ІІС на рік. Слід усе розрахувати, щоб не зазнати збитків. Адже після дивідендного відсічення акції падають приблизно на розмір дивідендів. За надання кредитного плеча брокер стягує плату, яка не окупиться за умови тривалого утримання збиткової позиції.

- Законом не встановлюється максимальний термін ДВС. Їм можна продовжувати користуватися і через три роки, щороку отримуючи відрахування. У такому разі закрити його можна будь-якої миті.

- Кошти на брокерському рахунку (будь-якому) не підлягають страхуванню АСВ. Інвестиції пов’язані із ризиком втрати вкладень.

- Активи (акції та облігації) зберігаються не у брокера, а в депозитарії та залишаться вашими навіть при банкрутстві брокера. Кошти на брокерському рахунку не мають такого захисту.

Що таке ІІС – зрозуміло та доступно про індивідуальний інвестиційний рахунок: https://youtu.be/zKkgnJLil1s

Види податкових відрахувань

На ІІС можна отримати два види податкових відрахувань.

Податкове відрахування типу А

Повернення 13 % від внесеної на брокерський рахунок суми, але з понад 52 тис. на рік. Для оформлення відрахування потрібно надати до податкового органу (заповнюється електронно через особистий кабінет ФНП):

- довідка 2-ндфл за податковий період;

- договір із брокерською компанією на ведення рахунку;

- підтвердження поповнення індивідуального брокерського рахунку – квитанція чи платіжне доручення із банку;

- 3-ндфл (заповнюється в особистому кабінеті ФНП).

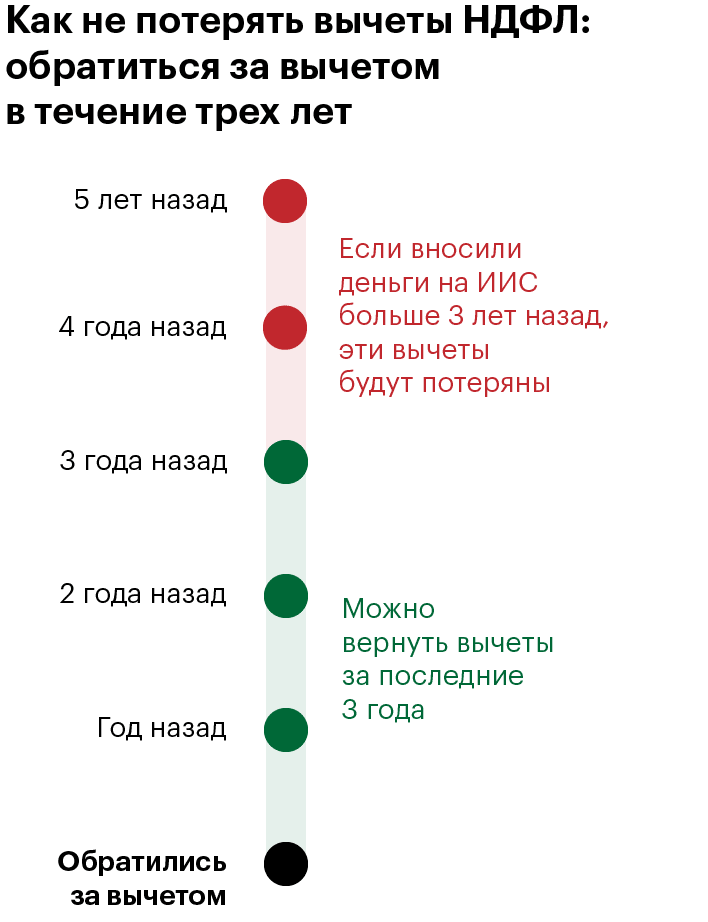

Документи слід подати протягом щонайбільше трьох років з того року, за який потрібно отримати податкову пільгу. Податкова перерахує кошти на зазначені у заяві реквізити протягом максимум 4 місяців -3 місяці на перевірку та 1 місяць на перерахування коштів. Можна отримати податкове відрахування, навіть якщо немає офіційної зарплати – 2-ПДФО можна отримати, наприклад, при позитивній торгівлі на звичайному брокерському рахунку. Таким чином, можна знизити сплачені податки без обмежень на зняття частини коштів з брокерського рахунку. Також через податкове відрахування ІІС можна повернути сплачений податок із продажу нерухомості, за відсотками за вкладами або податок сплачений за авторські винагороди. Самозайнятим (податок сплачується за ставкою 4 або 6%) повернути податки через ІІС не вдасться.

Податковий відрахування типу Б

Громадянин звільняється від сплати податків весь дохід у період існування рахунки. За винятком дивідендів, їх віднімається податок незалежно від типу рахунку. Також доведеться сплатити податок із продажу дорогоцінних металів та валюти. Вирішувати який тип податкової пільги обрати, громадянин може до дати закриття рахунку. Але вже отримавши податкові відрахування змінити тип податкової пільги вже неможливо. Для зміни типу відрахування потрібно відкрити після закінчення трирічного терміну новий ІІС. На новому рахунку знову буде можливість вибору відрахування. Законом не передбачено обмеження на кількість нововведених рахунків протягом життя громадянина.

Готується законопроект про третій вид податкового відрахування – термін рахунку від 10 років, з поповненнями вищими за 1 млн на рік. Чиновники припускають, що таким чином громадяни копитимуть на нерухомість.

Як можна відкрити індивідуальний інвестиційний рахунок – що потрібно і скільки має бути відкритий ІІС

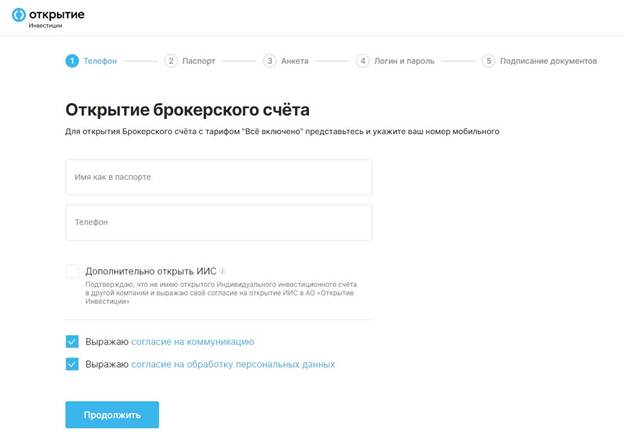

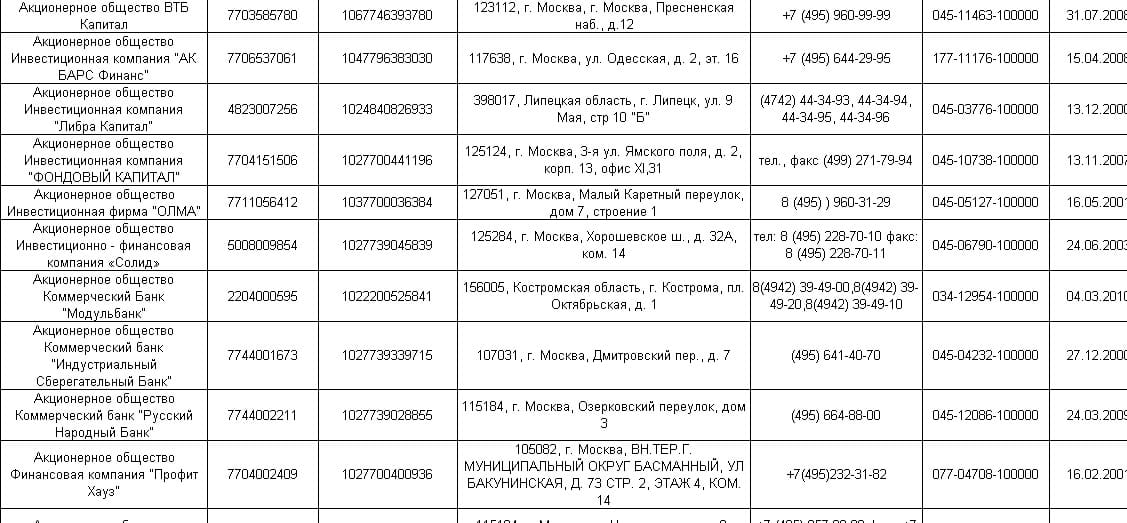

Для відкриття індивідуального інвестиційного рахунку потрібно лише паспорт. У деяких випадках можуть попросити СНІЛС або ІПН. Більшість брокерів надають цю послугу дистанційно. Зміна брокера після відкриття ІВС досить витратна процедура, тому до вибору брокера слід підійти відповідально – вивчити тарифи на сайті брокера, пройтись по форумах, почитати відгуки клієнтів. ІІС Інвестиції Відкриття https://open-broker.ru/invest/:

Як закрити ІІС

Закриття ІІС проводиться лише у відділенні. Варто зауважити, що для закриття рахунку там не має бути активів, – лише кошти. Можливо закрити ІІС та з активами з переведенням їх на інший ІІС або звичайний брокерський рахунок. Не всі брокери повідомляють своїх клієнтів про таку можливість. Закриття ІІС з активами клопітка процедура і за переведення кожної акції або облігації доведеться сплатити комісію близько 200-400 рублів. При переведенні активів від одного брокера до іншого ПДФО не сплачується, з громадянином зберігається право на відрахування. На ІІС не можна використати трирічну пільгу за володіння акціями. Для отримання такої пільги необхідно перевести акції на брокерський рахунок (якщо брокер здійснює такі операції). Таким чином можна отримати відразу 2 види відрахування – на поповнення через податкове відрахування 1 типу та на дохід,якщо торговельна стратегія передбачає тривалі утримання позицій.

Стратегія інвестування ІІС

Як вчинити новачкам

Якщо ви новачок на фінансових ринках і маєте офіційну роботу з доходом понад 400 000 на рік, найвиграшніша стратегія – це поповнення на 400 тисяч на рік (одноразово або щомісяця), купівля на ці кошти облігацій федеральної позики та отримання податкового відрахування на кшталт А. При самостійному управлінні ДВС для здійснення торгових операцій потрібне встановлення спеціального програмного забезпечення на комп’ютер або телефон. До 5 заявок на місяць можна робити безкоштовно через оператора телефону. Така проста стратегія практично без ризиків приносить близько 15% річних.

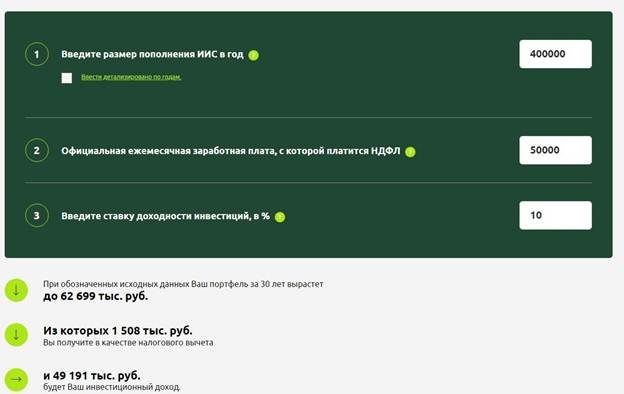

Досвідченим інвесторам

Якщо ви досвідчений інвестор і маєте стратегію, що приносить більш ніж 13% річних, вигідніше дотримуватися їй на ІІС та після закінчення встановленого терміну вибрати податкову пільгу на кшталт В. Калькулятор ІІС, що пропонує розрахувати прибутковість інвестицій онлайн може дати лише зразкове уявлення про прибутковість. Навіть якщо офіційна заробітна плата дозволяє отримати максимальні податкові відрахування, не можна спрогнозувати, які суми буде можливість вносити щомісяця.

Були випадки, коли громадяни не торгували на ІС, використовуючи лише для отримання податкового відрахування. У такому разі податкова може відмовити у видачі податкового відрахування через фіктивність рахунку. Щоб уникнути ризиків такої ситуації, слід купити облігації федеральної позики з коротким терміном погашення.

Довірче управління ІІС

Якщо ви не вмієте торгувати та готові ризикнути для отримання вищого доходу, можна скористатися послугою брокера на довірче управління ІВС. Багато великих брокерів пропонують готові інвестиційні рішення з помірним чи високим ризиком. Гарантії доходу при цьому не даються, може бути навіть збиток. Але щорічну комісію за управління ІВС все одно доведеться сплачувати. Необхідно перевірити, щоб у договорі на довірче управління був пункт про максимальні збитки, при досягненні яких припиняється торгівля. Інакше замість прибутку можна втратити усі гроші. При самостійному управлінні ІІС клієнт не обмежений у сумі поповнення, переказати кошти можна будь-якої миті. Він може навіть перевести 100 рублів для початку інвестування. Варто тільки розуміти, що менше сума інвестування,тим менше буде отримано карбованцевий прибуток. При інвестиціях через довірче управління ІІС потрібно поповнити рахунок відразу після підписання договору. Мінімальна сума поповнення 90-100 тисяч рублів. Часто брокер пропонує готові інвестиційні продукти для роботи на ІІС з різним рівнем ризику:

- Низький рівень ризику – гроші вкладаються у біржовий фонд акцій. Заявлена доходність 0.9-15%. Очікується, що навіть у негативному сценарії збитки будуть перекриті за допомогою податкового відрахування.

- Середній чи низький рівень ризику – гроші вкладаються в акції/облігації федеральної позики/корпоративні облігації у пропорції 10%/30%/60%. Історична прибутковість стратегії 52% річних з 2017 року. На проміжку інвестування (брокер радить інвестувати мінімум на 3 роки) клієнт може отримати негативну прибутковість. Поріг збитку не передбачено.

- Високий рівень ризику – гроші вкладаються у 10 найкращих акцій РФ з певними пропорціями. Історична прибутковість стратегії з 2017 року 72%. Поріг збитків не позначено.