Individuaalne investeerimiskonto (IIA) on vahenduskonto, mille kaudu saab investeerida väärtpaberiturule. Kuid erinevalt tavalisest maaklerikontost annab IIS teile õiguse saada riigilt maksusoodustust / mahaarvamist.

- Milleks on individuaalne investeerimiskonto, millised on selle peamised plussid ja miinused ning kuidas see toimib

- Maksusoodustuste liigid

- Maksusoodustuse tüüp A

- Maksusoodustuse tüüp B

- Kuidas saan avada individuaalse investeerimiskonto – mida on vaja ja kui palju tuleks avada IIS

- Kuidas IIS-i sulgeda

- IIS investeerimisstrateegia

- Mida teha algajatele

- Kogenud investoritele

- IIS-i usaldushaldus

Milleks on individuaalne investeerimiskonto, millised on selle peamised plussid ja miinused ning kuidas see toimib

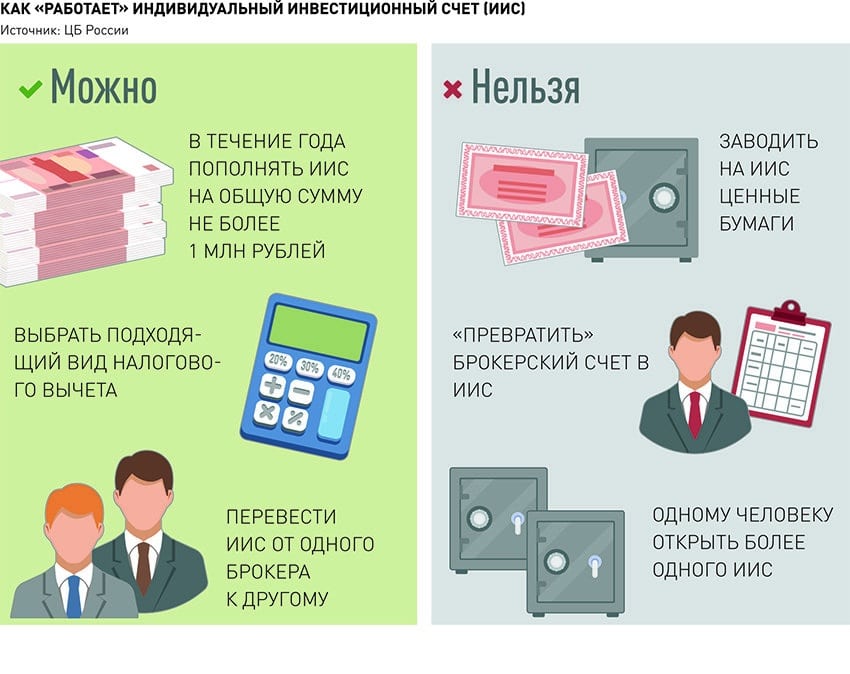

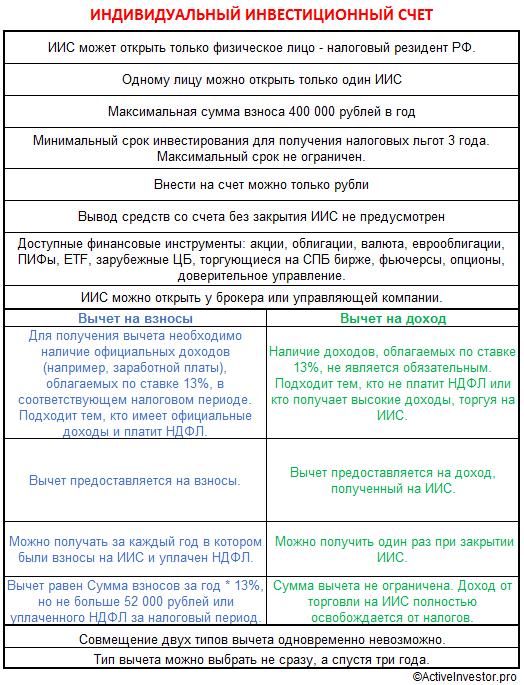

Maksusoodustustega maaklerikonto saab olla ainult üks. Seadus lubab kodanikul omada 2 IIS-i korraga mitte kauemaks kui kuuks ajaks. Ühe maakleri juures konto avamisel ja teise

maakleri juures kontot veel sulgemata . Samas ei näe seadus ette tavaliste (mitteinvesteerimis-) maaklerikontode arvu piirangut. Tavalist maaklerikontot ei saa teha investeerimiskontoks. IIS tuleb täiendavalt avada.

Osa raha IIS-ist välja võtta on võimatu. Igasugune raha väljavõtmine toob kaasa konto automaatse sulgemise. Kuid IIS-i automaatne sulgemine ei toimi, pigem blokeerib maakler lihtsalt väljavõtmise toimingud.

Iga töötaja ei saa IIS-i sulgeda isegi siis, kui individuaalsel maaklerikontol pole vara. Samuti:

- IIS-i kontole saab kanda ainult rublasid.

- Individuaalsel investeerimiskontol saate osta kõiki Moskva börsil kaubeldavaid instrumente , sealhulgas ETF-e ning futuuride ja optsioonide tuletisinstrumente.

- IIS-is saab kaubelda Moskva ja Peterburi börsidel.

- Välismaiste aktsiate (va Peterburi börsil kaubeldavate aktsiate) ostmine ei ole lubatud. Kliendid, kes soovivad kaubelda otse USA, Hiina või India turul, ei saa selliste tehingute eest maksusoodustusi.

- Mõned maaklerid (näiteks VTB) võimaldavad teil pangakontole välja võtta dividende ja võlakirjakuponge. Kui tagastate need vahendid maaklerikontole, käsitletakse seda täiendusena ja saate sellelt rahalt maksusoodustust. Kui kupongid ja dividendid laekuvad maaklerikontole täiendusena, siis seda ei arvestata.

- Konkreetselt saate osta aktsiaid 1-2 päeva enne dividendimakset või föderaalseid laenuvõlakirju paar päeva enne kupongi maksmist. Julged ostavad neid isegi rahalise võimendusega. Kupongimaksete suurendamiseks. Seega saab aastas kuni 50% IIS-i kontost pangakontole välja võtta. Kõik tuleks välja arvutada, et mitte kahjumit kanda. Pärast dividendilõikust langevad aktsiad ju umbes dividendisumma võrra. Maakler võtab finantsvõimenduse andmise eest tasu, mis ei tasu end ära, kui hoiad kaua kaotavat positsiooni.

- Seadus ei kehtesta IIS-i maksimumtähtaega. Saate seda kasutada kolme aasta pärast, tehes igal aastal mahaarvamisi. Sel juhul saate selle igal ajal sulgeda.

- Vahenduskontol olevatele vahenditele (mis tahes) ei kehti DIA kindlustus. Investeeringuga kaasneb investeeringute kaotamise oht.

- Varasid (aktsiaid ja võlakirju) ei hoiustata mitte maakleri juures, vaid depoopangas ja need jäävad sinu omaks ka siis, kui maakler pankrotistub. Maaklerikontol oleval sularahal seda kaitset ei ole.

Mis on IIS – selge ja juurdepääsetav individuaalse investeerimiskonto kohta: https://youtu.be/zKkgnJLil1s

Maksusoodustuste liigid

IIS-is on võimalik saada kahte tüüpi maksusoodustusi.

Maksusoodustuse tüüp A

Tagastus 13% maaklerikontole sissemakstud summast, kuid mitte rohkem kui 52 tuhat aastas. Mahaarvamise taotlemiseks peate esitama maksuhaldurile (täidetud elektrooniliselt föderaalse maksuteenistuse isikliku konto kaudu):

- tõend 2-maksustamisperioodi üksikisiku tulumaks;

- leping maaklerfirmaga konto pidamiseks;

- individuaalse maaklerikonto täiendamise kinnitus – panga kviitung või maksekorraldus;

- 3-NDFL (täidetud föderaalse maksuteenistuse isiklikul kontol).

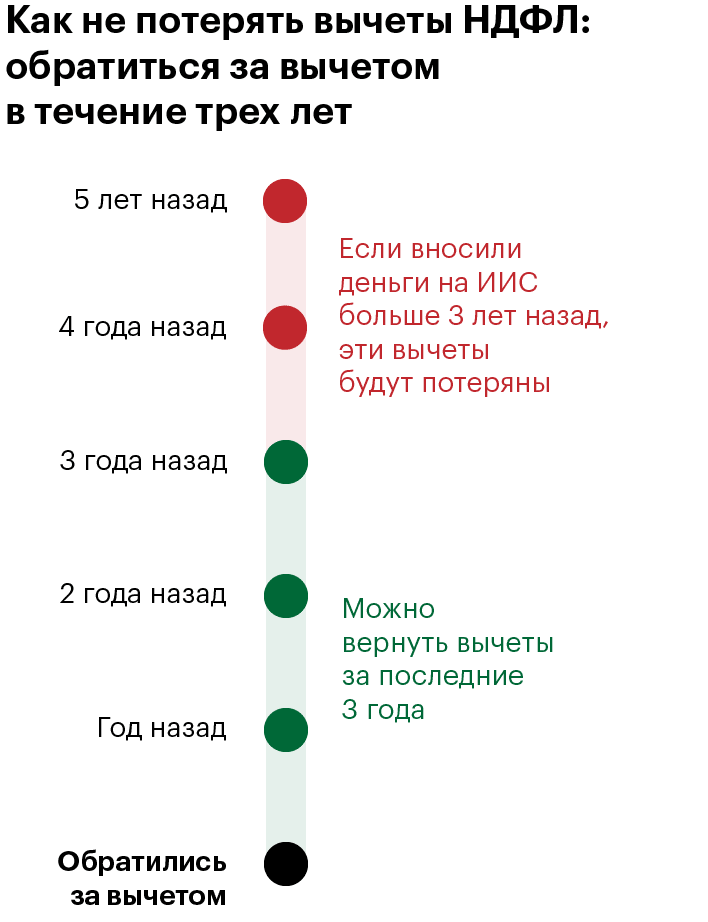

Dokumendid tuleb esitada maksimaalselt kolme aasta jooksul alates aastast, mille eest maksusoodustust taotletakse. Maksuhaldur kannab taotluses märgitud rekvisiidile raha üle maksimaalselt 4 kuu jooksul – kontrollimiseks 3 kuud ja raha ülekandmiseks 1 kuu jooksul. Maksusoodustust saad ka ametliku palga puudumisel – 2-isiku tulumaksu saab näiteks positiivse kauplemisega tavalisel maaklerikontol. Seega saate maaklerikontolt osa vahendite väljavõtmise piiranguteta tasutud makse vähendada. Samuti saate IIS-i maksusoodustuse kaudu tagastada kinnisvara müügilt tasutud maksu, hoiuseintresse või autoritasudelt tasutud maksu. FIE (makse makstakse 4 või 6% määraga) ei saa IIS-i kaudu makse tagastada.

Maksusoodustuse tüüp B

Kodanik on konto olemasolu jooksul vabastatud maksude tasumisest kogu tulult. Välja arvatud dividendid, arvatakse maks maha olenemata konto liigist. Samuti peate maksma makse väärismetallide ja valuutade müügilt. Kodanik saab kuni konto sulgemise kuupäevani otsustada, millist maksukrediiti ta valida. Kuid pärast maksusoodustuse saamist ei ole enam võimalik maksusoodustuse liiki muuta. Mahaarvamise tüübi muutmiseks tuleb kolmeaastase perioodi järel avada uus IIS. Uuel kontol on taas võimalus maha arvata. Seadus ei näe ette piirangut uute kontode arvule kodaniku eluea jooksul.

[caption id="attachment_12229" align="aligncenter" width="1026"]Ettevalmistamisel on seaduseelnõu kolmanda maksusoodustuse liigi kohta – konto tähtaeg on alates 10 aastast, täiendustega üle 1 miljoni aastas. Ametnikud viitavad sellele, et sel viisil säästavad kodanikud kinnisvara jaoks.

Kuidas saan avada individuaalse investeerimiskonto – mida on vaja ja kui palju tuleks avada IIS

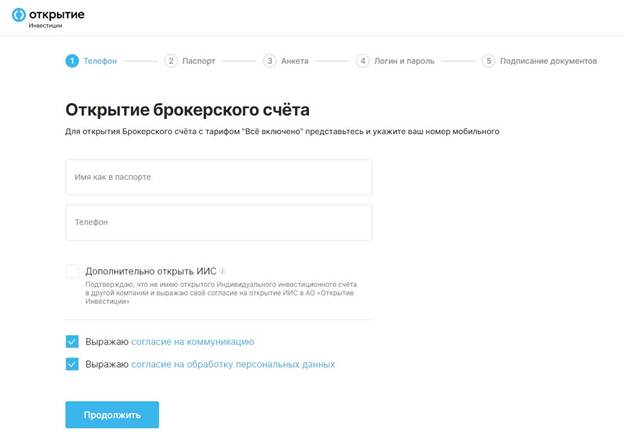

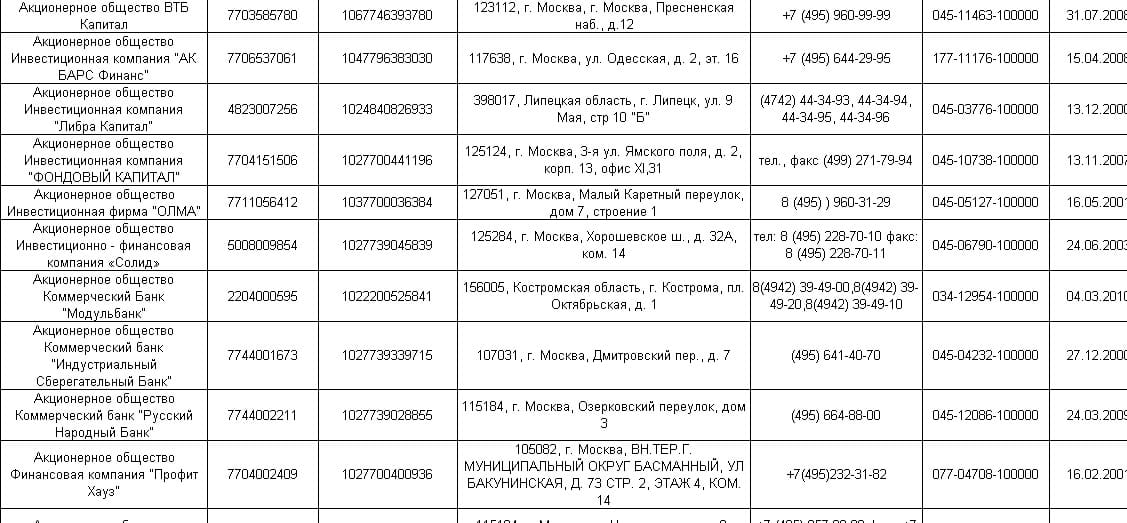

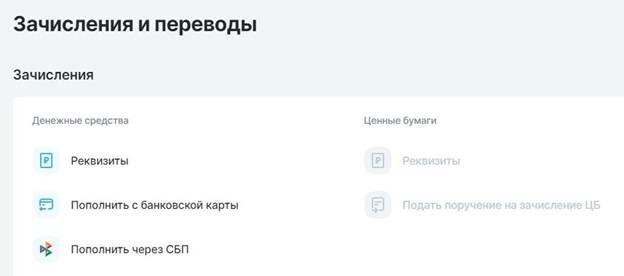

Individuaalse investeerimiskonto avamiseks on vaja ainult passi. Mõnel juhul võivad nad küsida SNILS-i või TIN-i. Enamik maaklereid pakub seda teenust eemalt. Maakleri vahetamine pärast IIS-i avamist on küllaltki kulukas protseduur, mistõttu tuleks maakleri valikusse suhtuda vastutustundlikult – uurige maakleri kodulehel olevaid hindu, tutvuge foorumitega, lugege klientide arvustusi. IIS-i investeeringute avamine https://open-broker.ru/invest/:

Kuidas IIS-i sulgeda

IIS-i sulgemine toimub ainult osakonnas. Tasub teada, et konto sulgemiseks ei tohiks olla vara, vaid ainult sularaha. Varadega on võimalik IIS sulgeda ja kanda teisele IIS-ile või tavalisele maaklerikontole. Mitte kõik maaklerid ei teavita oma kliente sellest võimalusest. Varaga IIA sulgemine on tülikas protseduur ja iga aktsia või võlakirja võõrandamise eest tuleb maksta umbes 200-400 rubla vahendustasu. Varade üleandmisel ühelt maaklerilt teisele üksikisiku tulumaksu ei maksta, kodanikul jääb õigus maha arvata. Kolmeaastast osalushüvitist IIS-is kasutada ei saa. Selliste soodustuste saamiseks on vaja kanda aktsiad maaklerikontole (kui maakler selliseid toiminguid teeb). Seega saate kohe saada kahte tüüpi mahaarvamist – 1. tüüpi maksu mahaarvamise kaudu täiendamiseks ja sissetulekuks, kui kauplemisstrateegia hõlmab pikaajalist positsioonide hoidmist. [caption id="attachment_12227" align="aligncenter" width="603"]

IIS investeerimisstrateegia

Mida teha algajatele

Kui olete finantsturgudel uustulnuk ja teil on ametlik töökoht, mille sissetulek on üle 400 000 aastas, on kõige võitvam strateegia teha 400 000 deposiiti aastas (ühekordselt või kuus), osta selle raha eest föderaalseid laenuvõlakirju ja saada A-tüüpi maksusoodustust.IIS-i iseseisva haldamise korral on kauplemistoimingute läbiviimiseks vajalik arvutisse või telefoni installida spetsiaalne tarkvara. Telefoni teel saab operaatori kaudu tasuta teha kuni 5 avaldust kuus. Selline lihtne, peaaegu riskivaba strateegia toob umbes 15% aastas.

Kogenud investoritele

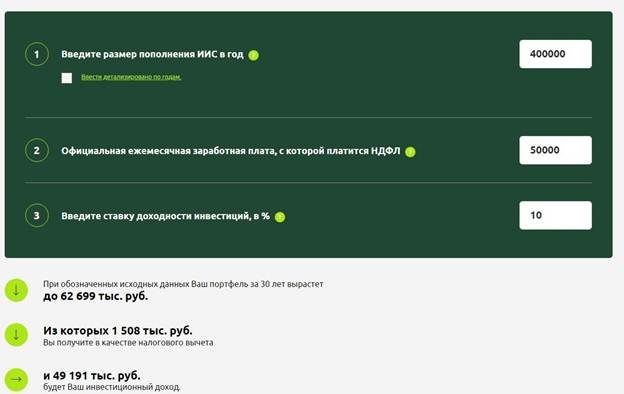

Kui olete kogenud investor ja teil on strateegia, mis toob rohkem kui 13% aastas, on kasulikum IIA puhul sellest kinni pidada ja pärast kehtestatud perioodi möödumist valida B-tüüpi maksusoodustus. IIA kalkulaator Internetis investeeringutasuvuse arvutamise pakkumine võib anda ainult ligikaudse ettekujutuse tootlusest. Isegi kui ametlik palk võimaldab saada maksimaalseid maksusoodustusi, on võimatu ennustada, kui palju suudate igakuiselt panustada.

Oli juhtumeid, kui kodanikud ei kauplenud IIS-iga, kasutades seda ainult maksusoodustuse saamiseks. Sel juhul võib maksuamet fiktiivse konto tõttu maksusoodustuse tegemisest keelduda. Sellise olukorra riskide vältimiseks peaksite ostma lühikese tähtajaga föderaallaenuvõlakirju.

IIS-i usaldushaldus

Kui te ei tea, kuidas kaubelda ja olete valmis suurema sissetuleku saamiseks riske võtma, saate IIS-i usalduse haldamiseks kasutada maakleri teenuseid. Paljud suured maaklerid pakuvad keskmise või kõrge riskiga valmis investeerimislahendusi. Sel juhul ei ole sissetuleku garantiid, võib tekkida isegi kahju. Aga IIS-i haldamise iga-aastane vahendustasu tuleb ikkagi maksta. Tuleb kontrollida, et usaldushalduslepingus oleks punkt maksimaalsete kahjude kohta, mille saavutamisel kauplemine peatub. Vastasel juhul võite kasumi asemel kogu raha kaotada. IIS-i sõltumatu haldamisega pole kliendil täiendamise summa piiratud, raha saate igal ajal üle kanda. Investeerimise alustamiseks võib ta isegi 100 rubla üle kanda. Tuleb vaid aru saada, et mida väiksem on investeeringu summa, seda vähem saab rubla kasumit. IIS usaldushalduse kaudu investeerides on vajalik konto täiendamine kohe pärast lepingu sõlmimist. Minimaalne täiendamise summa on 90-100 tuhat rubla. Sageli pakub maakler erineva riskitasemega IIS-iga töötamiseks valmis investeerimistooteid:

- Madal risk – raha investeeritakse börsil kaubeldavasse aktsiafondi. Väidetav saagikus on 0,9-15%. Eeldatakse, et ka kõige negatiivsema stsenaariumi korral kaetakse kahjud maksusoodustusega.

- Keskmine või madal riskitase – raha investeeritakse aktsiatesse / föderaallaenuvõlakirjadesse / ettevõtete võlakirjadesse proportsioonis 10% / 30% / 60%. Strateegia ajalooline kasumlikkus on alates 2017. aastast 52% aastas. Investeerimisperioodil (maakler soovitab investeerida vähemalt 3 aastat) võib klient saada negatiivset tootlust. Kaotuse künnist ei ole.

- Kõrge riskitase – raha investeeritakse teatud proportsioonidega Venemaa Föderatsiooni 10 parimasse aktsiasse. Strateegia ajalooline kasumlikkus alates 2017. aastast on 72%. Kahjude künnist pole märgitud.

[caption id="attachment_12003" align="aligncenter" width="623"] Riskitüübid