વ્યક્તિગત રોકાણ ખાતું (IIA) એ એક બ્રોકરેજ ખાતું છે જેના દ્વારા તમે સિક્યોરિટીઝ માર્કેટમાં રોકાણ કરી શકો છો. પરંતુ, નિયમિત બ્રોકરેજ એકાઉન્ટથી વિપરીત, IIS તમને રાજ્ય તરફથી કર લાભ/કપાત મેળવવા માટે હકદાર બનાવે છે.

- વ્યક્તિગત રોકાણ ખાતું શું છે, તેના મુખ્ય ફાયદા અને ગેરફાયદા શું છે અને તે કેવી રીતે કાર્ય કરે છે

- કર કપાતના પ્રકાર

- કર કપાત પ્રકાર A

- કર કપાત પ્રકાર B

- હું વ્યક્તિગત રોકાણ ખાતું કેવી રીતે ખોલી શકું – શું જરૂરી છે અને IIS કેટલી ખોલવી જોઈએ

- IIS કેવી રીતે બંધ કરવું

- IIS રોકાણ વ્યૂહરચના

- નવા નિશાળીયા માટે શું કરવું

- અનુભવી રોકાણકારો માટે

- IIS નું ટ્રસ્ટ મેનેજમેન્ટ

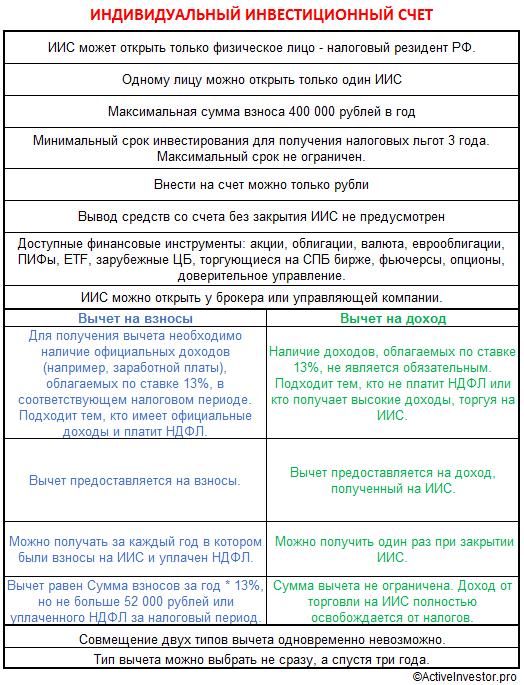

વ્યક્તિગત રોકાણ ખાતું શું છે, તેના મુખ્ય ફાયદા અને ગેરફાયદા શું છે અને તે કેવી રીતે કાર્ય કરે છે

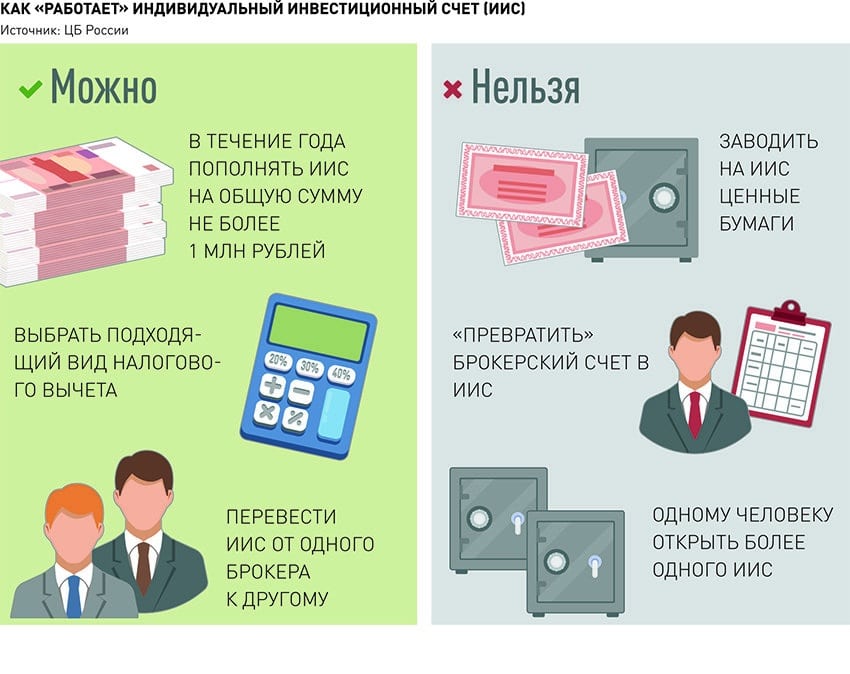

કર લાભો સાથે માત્ર એક જ બ્રોકરેજ એકાઉન્ટ હોઈ શકે છે. કાયદો એક નાગરિકને એક મહિનાથી વધુ સમય માટે એક જ સમયે 2 IIS રાખવાની મંજૂરી આપે છે. જ્યારે એક બ્રોકર સાથે ખાતું ખોલાવવું અને બીજા

બ્રોકર સાથે ખાતું બંધ કર્યું નથી . તે જ સમયે, કાયદો સામાન્ય (બિન-રોકાણ) બ્રોકરેજ એકાઉન્ટ્સની સંખ્યા પર મર્યાદા માટે પ્રદાન કરતું નથી. નિયમિત બ્રોકરેજ એકાઉન્ટને રોકાણ ખાતામાં બનાવી શકાતું નથી. IIS વધારામાં ખોલવાની જરૂર છે. [કેપ્શન id=”attachment_12231″ align=”aligncenter” width=”812″]

IIS માંથી ભંડોળનો ભાગ ઉપાડવો અશક્ય છે. ભંડોળના કોઈપણ ઉપાડથી ખાતું આપોઆપ બંધ થઈ જાય છે. પરંતુ તે આપમેળે IIS બંધ કરવાનું કામ કરશે નહીં, તેના બદલે, બ્રોકર ફક્ત ઉપાડની કામગીરીને અવરોધિત કરશે.

વ્યક્તિગત બ્રોકરેજ એકાઉન્ટ પર કોઈ સંપત્તિ ન હોવા છતાં પણ દરેક કર્મચારી IIS બંધ કરી શકતા નથી. પણ:

- IIS ખાતામાં માત્ર રુબેલ્સ જ જમા કરી શકાય છે.

- વ્યક્તિગત રોકાણ ખાતા પર, તમે મોસ્કો એક્સચેન્જ પર વેપાર થતા કોઈપણ સાધનો ખરીદી શકો છો , જેમાં ETF અને ફ્યુચર્સ અને વિકલ્પોના ડેરિવેટિવ્ઝનો સમાવેશ થાય છે.

- તમે મોસ્કો અને સેન્ટ પીટર્સબર્ગ સ્ટોક એક્સચેન્જો પર IIS પર વેપાર કરી શકો છો.

- વિદેશી શેરની ખરીદી (સેન્ટ પીટર્સબર્ગ સ્ટોક એક્સચેન્જમાં ટ્રેડેડ શેર સિવાયના)ની પરવાનગી નથી. યુ.એસ., ચીન અથવા ભારતના બજારોમાં સીધો વેપાર કરવા ઈચ્છતા ગ્રાહકો આવા વ્યવહારો માટે કર કપાત પ્રાપ્ત કરી શકશે નહીં.

- કેટલાક બ્રોકર્સ (ઉદાહરણ તરીકે, VTB) તમને બેંક ખાતામાંથી ડિવિડન્ડ અને બોન્ડ કૂપન ઉપાડવાની મંજૂરી આપે છે. જો તમે આ ભંડોળ બ્રોકરેજ ખાતામાં પરત કરો છો, તો આને ફરી ભરપાઈ તરીકે ગણવામાં આવશે અને તમે આ નાણાંમાંથી કર કપાત મેળવી શકો છો. જો કૂપન્સ અને ડિવિડન્ડ બ્રોકરેજ એકાઉન્ટમાં ફરી ભરપાઈ તરીકે આવશે, તો આને ધ્યાનમાં લેવામાં આવતું નથી.

- તમે ખાસ કરીને ડિવિડન્ડની ચુકવણીના 1-2 દિવસ પહેલાં સ્ટોક્સ ખરીદી શકો છો અથવા કૂપન ચુકવણીના થોડા દિવસો પહેલાં ફેડરલ લોન બોન્ડ્સ ખરીદી શકો છો. ડેરડેવિલ્સ પણ તેમને નાણાકીય લાભ સાથે ખરીદે છે. કૂપન ચૂકવણી વધારવા માટે. આમ, તમે બેંક ખાતામાં દર વર્ષે IIS ખાતામાંથી 50% સુધી ઉપાડી શકો છો. દરેક વસ્તુની ગણતરી કરવી જોઈએ જેથી નુકસાન ન થાય. છેવટે, ડિવિડન્ડ કટઓફ પછી, શેર ડિવિડન્ડની રકમમાં લગભગ ઘટે છે. બ્રોકર લીવરેજ પ્રદાન કરવા માટે ફી વસૂલ કરે છે, જો તમે લાંબા સમય સુધી ખોવાયેલી સ્થિતિ રાખો છો તો તે ચૂકવશે નહીં.

- કાયદો IIS માટે મહત્તમ મુદત સ્થાપિત કરતો નથી. તમે ત્રણ વર્ષ પછી તેનો ઉપયોગ કરવાનું ચાલુ રાખી શકો છો, દર વર્ષે કપાત મેળવે છે. આ કિસ્સામાં, તમે તેને કોઈપણ સમયે બંધ કરી શકો છો.

- બ્રોકરેજ એકાઉન્ટ (કોઈપણ) પરના ભંડોળ DIA વીમાને આધીન નથી. રોકાણમાં રોકાણ ગુમાવવાનું જોખમ સામેલ છે.

- અસ્કયામતો (સ્ટોક્સ અને બોન્ડ) બ્રોકર પાસે સંગ્રહિત નથી, પરંતુ ડિપોઝિટરીમાં છે અને જો બ્રોકર નાદાર થઈ જાય તો પણ તે તમારી જ રહેશે. બ્રોકરેજ ખાતામાં રોકડમાં આ રક્ષણ નથી.

IIS શું છે – વ્યક્તિગત રોકાણ ખાતા વિશે સ્પષ્ટ અને ઍક્સેસિબલ: https://youtu.be/zKkgnJLil1s

કર કપાતના પ્રકાર

IIS પર બે પ્રકારની કર કપાત મેળવી શકાય છે.

કર કપાત પ્રકાર A

બ્રોકરેજ ખાતામાં જમા રકમના 13% પરત કરો, પરંતુ દર વર્ષે 52 હજારથી વધુ નહીં. કપાત માટે અરજી કરવા માટે, તમારે ટેક્સ ઓથોરિટીને સબમિટ કરવું આવશ્યક છે (ફેડરલ ટેક્સ સર્વિસના વ્યક્તિગત ખાતા દ્વારા ઇલેક્ટ્રોનિક રીતે ભરેલું):

- પ્રમાણપત્ર 2-કર સમયગાળા માટે વ્યક્તિગત આવકવેરો;

- ખાતું જાળવવા માટે બ્રોકરેજ કંપની સાથે કરાર;

- વ્યક્તિગત બ્રોકરેજ એકાઉન્ટની ફરી ભરપાઈની પુષ્ટિ – બેંક તરફથી રસીદ અથવા ચુકવણી ઓર્ડર;

- 3-NDFL (ફેડરલ ટેક્સ સર્વિસના વ્યક્તિગત ખાતામાં ભરેલું).

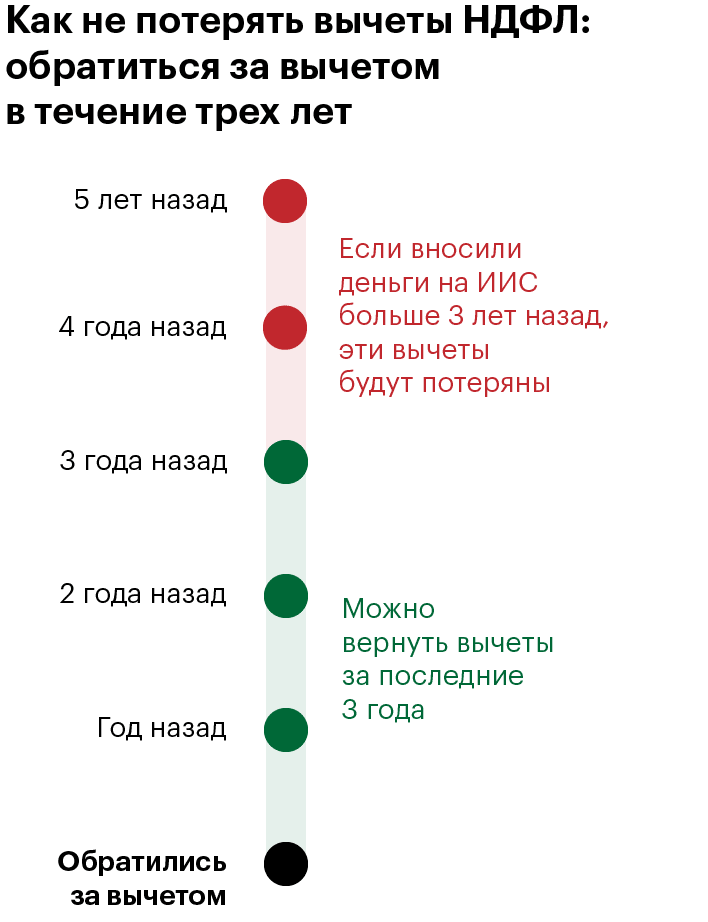

જે વર્ષ માટે ટેક્સ ક્રેડિટનો દાવો કરવામાં આવ્યો છે તે વર્ષથી વધુમાં વધુ ત્રણ વર્ષની અંદર દસ્તાવેજો સબમિટ કરવાના રહેશે. કર સત્તાવાળાઓ અરજીમાં ઉલ્લેખિત વિગતો માટે વધુમાં વધુ 4 મહિનાની અંદર ફંડ ટ્રાન્સફર કરશે – ચકાસણી માટે 3 મહિના અને ફંડ ટ્રાન્સફર કરવા માટે 1 મહિનો. જો કોઈ સત્તાવાર પગાર ન હોય તો પણ તમે કર કપાત મેળવી શકો છો – 2-વ્યક્તિગત આવકવેરો પ્રાપ્ત થઈ શકે છે, ઉદાહરણ તરીકે, નિયમિત બ્રોકરેજ એકાઉન્ટ પર હકારાત્મક ટ્રેડિંગ સાથે. આમ, તમે બ્રોકરેજ ખાતામાંથી ભંડોળના અમુક ભાગના ઉપાડ પર પ્રતિબંધો વિના ચૂકવેલા કરને ઘટાડી શકો છો. ઉપરાંત, IIS ટેક્સ કપાત દ્વારા, તમે રિયલ એસ્ટેટના વેચાણ પર ચૂકવવામાં આવેલ ટેક્સ, ડિપોઝિટ પર વ્યાજ અથવા રોયલ્ટી પર ચૂકવવામાં આવેલ ટેક્સ પરત કરી શકો છો. સ્વ-રોજગાર (કર 4 અથવા 6% ના દરે ચૂકવવામાં આવે છે) IIS દ્વારા કર પરત કરી શકશે નહીં.

કર કપાત પ્રકાર B

ખાતાના અસ્તિત્વના સમયગાળા માટે નાગરિકને તમામ આવક પર કર ભરવામાંથી મુક્તિ આપવામાં આવે છે. ડિવિડન્ડના અપવાદ સાથે, ખાતાના પ્રકારને ધ્યાનમાં લીધા વિના કર કાપવામાં આવે છે. તમારે કિંમતી ધાતુઓ અને કરન્સીના વેચાણ પર પણ ટેક્સ ચૂકવવો પડશે. એક નાગરિક નક્કી કરી શકે છે કે ખાતું બંધ કરવાની તારીખ સુધી કયા પ્રકારની ટેક્સ ક્રેડિટ પસંદ કરવી. પરંતુ કર કપાત પ્રાપ્ત કર્યા પછી, હવે કર લાભના પ્રકારમાં ફેરફાર કરવાનું શક્ય બનશે નહીં. કપાતનો પ્રકાર બદલવા માટે, ત્રણ વર્ષના સમયગાળા પછી નવું IIS ખોલવું જરૂરી છે. નવા ખાતા પર, ફરીથી કપાતની પસંદગી હશે. કાયદો નાગરિકના જીવન દરમિયાન નવા ખોલવામાં આવેલા ખાતાઓની સંખ્યાની મર્યાદા માટે પ્રદાન કરતું નથી.

ત્રીજા પ્રકારની કર કપાત પર એક ડ્રાફ્ટ કાયદો તૈયાર કરવામાં આવી રહ્યો છે – ખાતાની મુદત 10 વર્ષની છે, જેમાં દર વર્ષે 1 મિલિયનથી વધુની ભરપાઈ છે. અધિકારીઓ સૂચવે છે કે આ રીતે નાગરિકો રિયલ એસ્ટેટ માટે બચત કરશે.

[કેપ્શન id=”attachment_12229″ align=”aligncenter” width=”1026″]

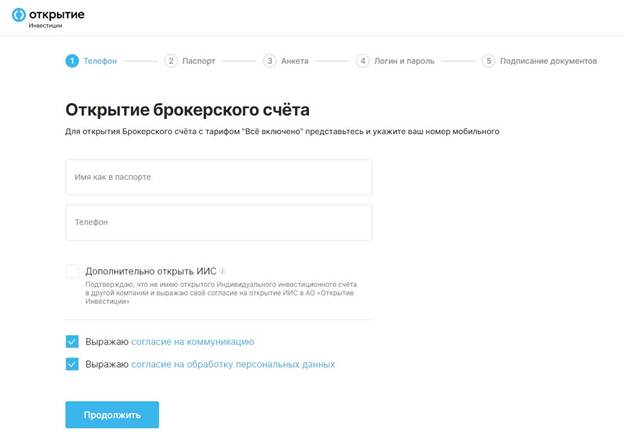

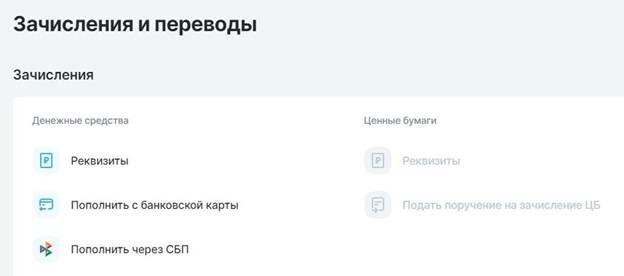

હું વ્યક્તિગત રોકાણ ખાતું કેવી રીતે ખોલી શકું – શું જરૂરી છે અને IIS કેટલી ખોલવી જોઈએ

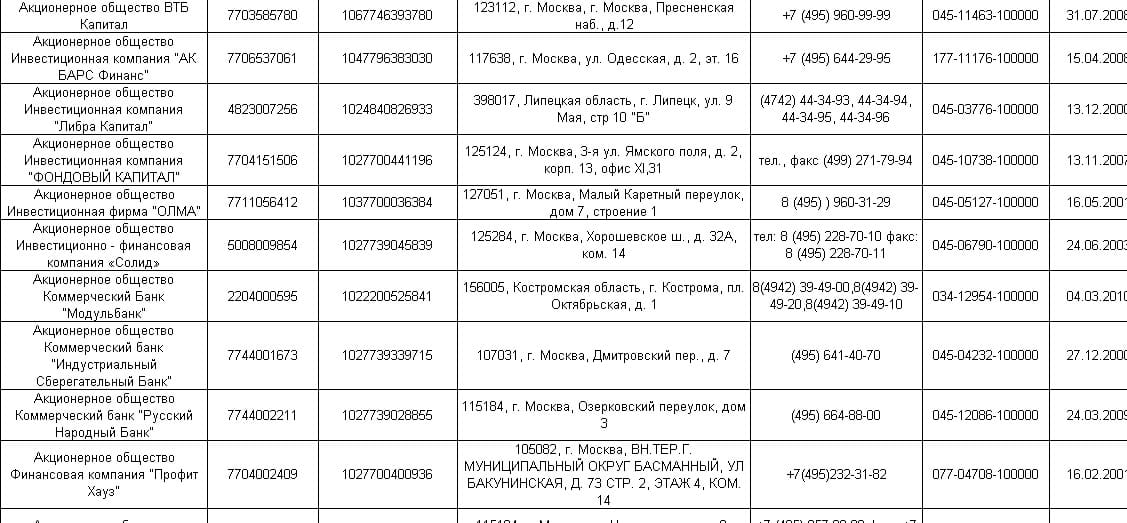

વ્યક્તિગત રોકાણ ખાતું ખોલવા માટે, ફક્ત પાસપોર્ટ જરૂરી છે. કેટલાક કિસ્સાઓમાં, તેઓ SNILS અથવા TIN માટે પૂછી શકે છે. મોટાભાગના દલાલો આ સેવા દૂરથી પૂરી પાડે છે. IIS ખોલ્યા પછી બ્રોકર બદલવો એ એક મોંઘી પ્રક્રિયા છે, તેથી બ્રોકરની પસંદગી જવાબદારીપૂર્વક સંપર્ક કરવો જોઈએ – બ્રોકરની વેબસાઇટ પરના દરોનો અભ્યાસ કરો, ફોરમમાં જાઓ, ગ્રાહક સમીક્ષાઓ વાંચો. IIS ઇન્વેસ્ટમેન્ટ ઓપનિંગ https://open-broker.ru/invest/:

IIS કેવી રીતે બંધ કરવું

IIS બંધ કરવાની પ્રક્રિયા ફક્ત વિભાગમાં જ હાથ ધરવામાં આવે છે. તે નોંધવું યોગ્ય છે કે ખાતું બંધ કરવા માટે ત્યાં સંપત્તિ હોવી જોઈએ નહીં, ફક્ત રોકડ હોવી જોઈએ. અસ્કયામતો સાથે IIS બંધ કરવું અને તેને અન્ય IIS અથવા નિયમિત બ્રોકરેજ એકાઉન્ટમાં સ્થાનાંતરિત કરવું શક્ય છે. બધા બ્રોકર્સ તેમના ગ્રાહકોને આ શક્યતા વિશે જાણ કરતા નથી. અસ્કયામતો સાથે IIA બંધ કરવું એ એક મુશ્કેલીજનક પ્રક્રિયા છે, અને તમારે દરેક શેર અથવા બોન્ડના ટ્રાન્સફર માટે લગભગ 200-400 રુબેલ્સનું કમિશન ચૂકવવું પડશે. જ્યારે એક બ્રોકરથી બીજામાં સંપત્તિ સ્થાનાંતરિત કરવામાં આવે છે, ત્યારે વ્યક્તિગત આવકવેરો ચૂકવવામાં આવતો નથી, નાગરિક કપાતનો અધિકાર જાળવી રાખે છે. IIS પર ત્રણ વર્ષના શેરહોલ્ડિંગ લાભનો ઉપયોગ કરી શકાતો નથી. આવા લાભો મેળવવા માટે, બ્રોકરેજ ખાતામાં શેર ટ્રાન્સફર કરવા જરૂરી છે (જો બ્રોકર આવા વ્યવહારો કરે છે). આમ, તમે તરત જ 2 પ્રકારની કપાત મેળવી શકો છો – પ્રકાર 1 કર કપાત દ્વારા ફરી ભરવા માટે અને આવક માટે, જો ટ્રેડિંગ વ્યૂહરચના લાંબા ગાળાના હોલ્ડિંગ હોલ્ડિંગનો સમાવેશ કરે છે. [કેપ્શન id=”attachment_12227″ align=”aligncenter” width=”603″]

IIS રોકાણ વ્યૂહરચના

નવા નિશાળીયા માટે શું કરવું

જો તમે નાણાકીય બજારોમાં નવા છો અને વર્ષમાં 400,000 થી વધુની આવક સાથે ઔપચારિક નોકરી ધરાવો છો, તો સૌથી વધુ વિજેતા વ્યૂહરચના એ છે કે વર્ષમાં 400,000 જમા કરાવો (એક વખત અથવા માસિક), આ નાણાંથી ફેડરલ લોન બોન્ડ ખરીદો, અને એક પ્રકાર A કર કપાત મેળવો. IIS ના સ્વતંત્ર સંચાલન સાથે, ટ્રેડિંગ કામગીરીના અમલીકરણ માટે, કમ્પ્યુટર અથવા ફોન પર વિશેષ સોફ્ટવેર ઇન્સ્ટોલ કરવું જરૂરી છે. ફોન દ્વારા ઓપરેટર દ્વારા દર મહિને 5 જેટલી અરજીઓ મફતમાં કરી શકાય છે. લગભગ કોઈ જોખમ વિનાની આવી સરળ વ્યૂહરચના દર વર્ષે લગભગ 15% લાવે છે.

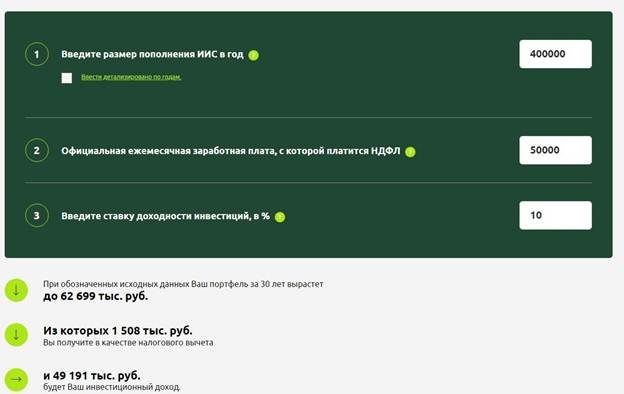

અનુભવી રોકાણકારો માટે

જો તમે અનુભવી રોકાણકાર છો અને તમારી પાસે એવી વ્યૂહરચના છે જે વાર્ષિક 13% થી વધુ લાવે છે, તો IIA પર તેને વળગી રહેવું વધુ નફાકારક છે અને, સ્થાપિત સમયગાળાની સમાપ્તિ પછી, પ્રકાર B નો કર લાભ પસંદ કરો. IIA કેલ્ક્યુલેટર જે ઓનલાઈન રોકાણ પર વળતરની ગણતરી કરવાની ઓફર કરે છે તે માત્ર ઉપજનો અંદાજિત ખ્યાલ આપી શકે છે. જો સત્તાવાર પગાર તમને મહત્તમ કર કપાત મેળવવાની મંજૂરી આપે છે, તો પણ તમે માસિક કેટલું યોગદાન આપી શકશો તેની આગાહી કરવી અશક્ય છે.

એવા કિસ્સાઓ હતા જ્યારે નાગરિકો IIS પર વેપાર કરતા ન હતા, માત્ર કર કપાત મેળવવા માટે તેનો ઉપયોગ કરતા હતા. આ કિસ્સામાં, ટેક્સ ઓફિસ કાલ્પનિક ખાતાને કારણે કર કપાત જારી કરવાનો ઇનકાર કરી શકે છે. આવી પરિસ્થિતિના જોખમોને ટાળવા માટે, તમારે ટૂંકી પરિપક્વતા સાથે ફેડરલ લોન બોન્ડ ખરીદવા જોઈએ.

IIS નું ટ્રસ્ટ મેનેજમેન્ટ

જો તમે વેપાર કેવી રીતે કરવો તે જાણતા નથી અને વધુ આવક મેળવવા માટે જોખમ લેવા તૈયાર છો, તો તમે IIS ના ટ્રસ્ટ મેનેજમેન્ટ માટે બ્રોકરની સેવાઓનો ઉપયોગ કરી શકો છો. ઘણા મોટા બ્રોકર્સ મધ્યમ અથવા ઉચ્ચ જોખમ સાથે તૈયાર રોકાણ ઉકેલો ઓફર કરે છે. આ કિસ્સામાં, આવકની કોઈ ગેરેંટી નથી, ત્યાં નુકસાન પણ થઈ શકે છે. પરંતુ IIS ના સંચાલન માટે વાર્ષિક કમિશન હજુ પણ ચૂકવવું પડશે. તે તપાસવું જરૂરી છે કે ટ્રસ્ટ મેનેજમેન્ટ એગ્રીમેન્ટમાં મહત્તમ નુકસાનની કલમ શામેલ છે, જ્યાં સુધી પહોંચવા પર ટ્રેડિંગ અટકે છે. નહિંતર, નફાને બદલે, તમે બધા પૈસા ગુમાવી શકો છો. IIS ના સ્વતંત્ર સંચાલન સાથે, ક્લાયંટ ફરીથી ભરવાની રકમમાં મર્યાદિત નથી, તમે કોઈપણ સમયે ભંડોળ ટ્રાન્સફર કરી શકો છો. રોકાણ શરૂ કરવા માટે તે 100 રુબેલ્સ પણ ટ્રાન્સફર કરી શકે છે. વ્યક્તિએ માત્ર એટલું જ સમજવું પડશે કે રોકાણની રકમ જેટલી ઓછી હશે, ઓછો રૂબલ નફો પ્રાપ્ત થશે. IIS ટ્રસ્ટ મેનેજમેન્ટ દ્વારા રોકાણ કરતી વખતે, કરાર પર હસ્તાક્ષર કર્યા પછી તરત જ એકાઉન્ટ ફરી ભરવું જરૂરી છે. ફરી ભરવાની ન્યૂનતમ રકમ 90-100 હજાર રુબેલ્સ છે. ઘણીવાર બ્રોકર IIS પર જોખમના વિવિધ સ્તરો સાથે કામ કરવા માટે તૈયાર રોકાણ ઉત્પાદનો ઓફર કરે છે:

- ઓછું જોખમ – એક્સચેન્જ-ટ્રેડેડ સ્ટોક ફંડમાં નાણાંનું રોકાણ કરવામાં આવે છે. દાવો કરેલ ઉપજ 0.9-15% છે. એવી અપેક્ષા રાખવામાં આવે છે કે સૌથી નકારાત્મક પરિસ્થિતિમાં પણ, કર કપાત દ્વારા નુકસાનને આવરી લેવામાં આવશે.

- મધ્યમ અથવા નીચું જોખમ સ્તર – 10% / 30% / 60% ના પ્રમાણમાં સ્ટોક્સ / ફેડરલ લોન બોન્ડ / કોર્પોરેટ બોન્ડમાં નાણાંનું રોકાણ કરવામાં આવે છે. વ્યૂહરચનાની ઐતિહાસિક નફાકારકતા 2017 થી વાર્ષિક 52% છે. રોકાણના સમયગાળા દરમિયાન (બ્રોકર ઓછામાં ઓછા 3 વર્ષ માટે રોકાણ કરવાની ભલામણ કરે છે), ક્લાયન્ટને નકારાત્મક વળતર મળી શકે છે. કોઈ નુકશાન થ્રેશોલ્ડ નથી.

- જોખમનું ઉચ્ચ સ્તર – ચોક્કસ પ્રમાણ સાથે રશિયન ફેડરેશનના ટોચના 10 શેરોમાં નાણાંનું રોકાણ કરવામાં આવે છે. 2017 થી વ્યૂહરચનાની ઐતિહાસિક નફાકારકતા 72% છે. નુકસાનની થ્રેશોલ્ડ સૂચવવામાં આવી નથી.