वैयक्तिक गुंतवणूक खाते (IIA) हे ब्रोकरेज खाते आहे ज्याद्वारे तुम्ही सिक्युरिटीज मार्केटमध्ये गुंतवणूक करू शकता. परंतु, नियमित ब्रोकरेज खात्याच्या विपरीत, IIS तुम्हाला राज्याकडून कर लाभ/वजावट प्राप्त करण्याचा अधिकार देते.

- वैयक्तिक गुंतवणूक खाते कशासाठी आहे, त्याचे मुख्य फायदे आणि तोटे काय आहेत आणि ते कसे कार्य करते

- कर कपातीचे प्रकार

- कर कपात प्रकार A

- कर कपात प्रकार बी

- मी वैयक्तिक गुंतवणूक खाते कसे उघडू शकतो – काय आवश्यक आहे आणि IIS किती उघडले पाहिजे

- IIS कसे बंद करावे

- IIS गुंतवणूक धोरण

- नवशिक्यांसाठी काय करावे

- अनुभवी गुंतवणूकदारांसाठी

- IIS चे ट्रस्ट व्यवस्थापन

वैयक्तिक गुंतवणूक खाते कशासाठी आहे, त्याचे मुख्य फायदे आणि तोटे काय आहेत आणि ते कसे कार्य करते

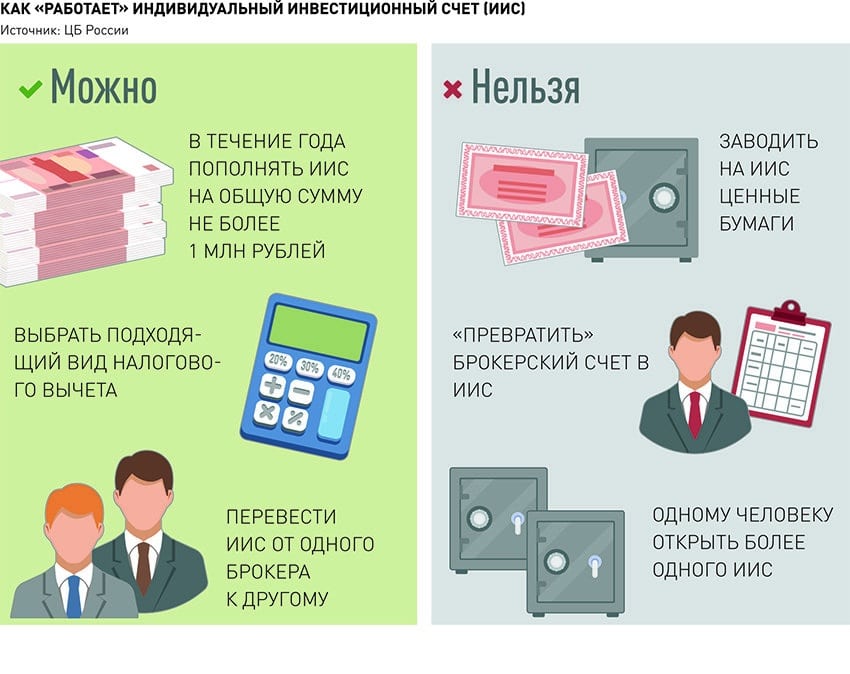

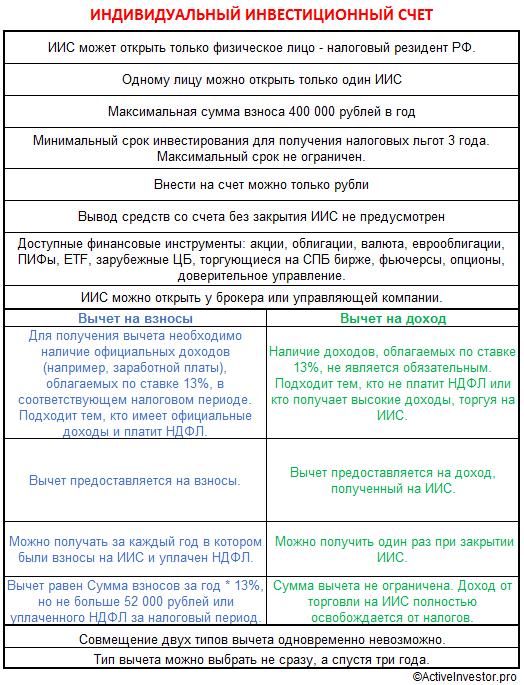

कर लाभांसह फक्त एक ब्रोकरेज खाते असू शकते. कायदा एका नागरिकाला एका महिन्यापेक्षा जास्त काळ एकाच वेळी 2 IIS ठेवण्याची परवानगी देतो. एका ब्रोकरकडे खाते उघडताना आणि दुसर्या ब्रोकरचे खाते अद्याप बंद केलेले नाही . त्याच वेळी, कायदा सामान्य (गैर-गुंतवणूक) ब्रोकरेज खात्यांच्या संख्येवर मर्यादा घालत नाही. नियमित ब्रोकरेज खाते गुंतवणूक खाते बनवता येत नाही. IIS अतिरिक्तपणे उघडणे आवश्यक आहे. [मथळा id=”attachment_12231″ align=”aligncenter” width=”812″]

आयआयएसमधून निधीचा काही भाग काढणे अशक्य आहे. कोणतेही पैसे काढल्यास खाते आपोआप बंद होते. पण IIS आपोआप बंद करून काम करणार नाही, तर ब्रोकर फक्त पैसे काढण्याच्या ऑपरेशन्स ब्लॉक करेल.

वैयक्तिक ब्रोकरेज खात्यावर कोणतीही मालमत्ता नसली तरीही प्रत्येक कर्मचारी IIS बंद करू शकत नाही. त्याच:

- IIS खात्यात फक्त रूबल जमा केले जाऊ शकतात.

- वैयक्तिक गुंतवणूक खात्यावर, तुम्ही मॉस्को एक्सचेंजवर व्यवहार होणारी कोणतीही साधने खरेदी करू शकता , ज्यामध्ये ETF आणि फ्युचर्स आणि पर्यायांचे डेरिव्हेटिव्ह यांचा समावेश आहे.

- तुम्ही मॉस्को आणि सेंट पीटर्सबर्ग स्टॉक एक्सचेंजवर IIS वर व्यापार करू शकता.

- परदेशी शेअर्स (सेंट पीटर्सबर्ग स्टॉक एक्स्चेंजवर व्यापार केलेल्या शेअर्स व्यतिरिक्त) खरेदी करण्याची परवानगी नाही. यूएस, चीन किंवा भारतातील बाजारपेठांमध्ये थेट व्यापार करू इच्छिणाऱ्या ग्राहकांना अशा व्यवहारांसाठी कर कपात मिळू शकणार नाही.

- काही ब्रोकर (उदाहरणार्थ, VTB) तुम्हाला लाभांश आणि बॉण्ड कूपन बँक खात्यातून काढण्याची परवानगी देतात. जर तुम्ही हे पैसे ब्रोकरेज खात्यात परत केले, तर हे पुन्हा भरपाई म्हणून मानले जाईल आणि तुम्हाला या पैशातून कर सवलत मिळू शकते. जर कूपन आणि लाभांश ब्रोकरेज खात्यात भरपाई म्हणून येतील, तर याचा विचार केला जात नाही.

- तुम्ही विशेषत: डिव्हिडंड पेमेंटच्या १-२ दिवस आधी स्टॉक किंवा कूपन पेमेंटच्या काही दिवस आधी फेडरल लोन बॉण्ड्स खरेदी करू शकता. डेअरडेव्हिल्स त्यांना आर्थिक फायदा घेऊन खरेदी करतात. कूपन पेमेंट वाढवण्यासाठी. अशा प्रकारे, तुम्ही बँक खात्यात दरवर्षी IIS खात्यातील 50% पर्यंत पैसे काढू शकता. नुकसान होऊ नये म्हणून सर्वकाही मोजले पाहिजे. शेवटी, लाभांश कटऑफनंतर, शेअर्स लाभांशाच्या रकमेने कमी होतात. ब्रोकर लीव्हरेज प्रदान करण्यासाठी शुल्क आकारतो, जे तुम्ही दीर्घकाळ गमावलेल्या स्थितीत राहिल्यास ते फेडणार नाही.

- कायदा IIS साठी कमाल टर्म स्थापित करत नाही. तुम्ही तीन वर्षांनंतर ते वापरणे सुरू ठेवू शकता, प्रत्येक वर्षी वजावट मिळते. या प्रकरणात, आपण ते कधीही बंद करू शकता.

- ब्रोकरेज खात्यावरील निधी (कोणत्याही) DIA विम्याच्या अधीन नाहीत. गुंतवणुकीत गुंतवणूक गमावण्याचा धोका असतो.

- मालमत्ता (स्टॉक आणि बाँड्स) ब्रोकरकडे साठवल्या जात नाहीत, परंतु डिपॉझिटरीमध्ये असतात आणि ब्रोकर दिवाळखोर झाला तरीही ती तुमचीच राहते. ब्रोकरेज खात्यातील रोख रकमेला हे संरक्षण नसते.

IIS म्हणजे काय – वैयक्तिक गुंतवणूक खात्याबद्दल स्पष्ट आणि प्रवेश करण्यायोग्य: https://youtu.be/zKkgnJLil1s

कर कपातीचे प्रकार

आयआयएसवर दोन प्रकारच्या कर वजावट मिळू शकतात.

कर कपात प्रकार A

ब्रोकरेज खात्यात जमा केलेल्या रकमेच्या 13% परतावा, परंतु दरवर्षी 52 हजारांपेक्षा जास्त नाही. वजावटीसाठी अर्ज करण्यासाठी, तुम्ही कर अधिकार्याकडे सबमिट करणे आवश्यक आहे (फेडरल कर सेवेच्या वैयक्तिक खात्याद्वारे इलेक्ट्रॉनिक पद्धतीने भरलेले):

- प्रमाणपत्र 2-कर कालावधीसाठी वैयक्तिक आयकर;

- खाते राखण्यासाठी ब्रोकरेज कंपनीशी करार;

- वैयक्तिक ब्रोकरेज खात्याच्या भरपाईची पुष्टी – बँकेकडून पावती किंवा पेमेंट ऑर्डर;

- 3-NDFL (फेडरल टॅक्स सेवेच्या वैयक्तिक खात्यात भरलेले).

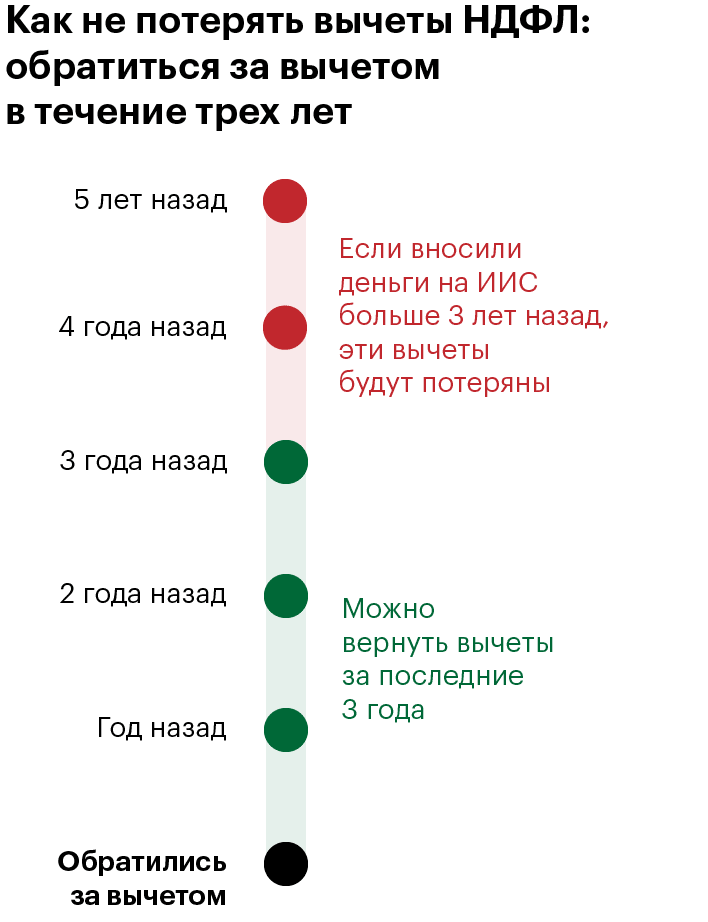

ज्या वर्षासाठी टॅक्स क्रेडिटचा दावा केला आहे त्या वर्षापासून जास्तीत जास्त तीन वर्षांच्या आत कागदपत्रे सादर करणे आवश्यक आहे. कर अधिकारी अर्जामध्ये नमूद केलेल्या तपशिलांवर जास्तीत जास्त 4 महिन्यांच्या आत निधी हस्तांतरित करतील – पडताळणीसाठी 3 महिने आणि निधी हस्तांतरित करण्यासाठी 1 महिना. अधिकृत पगार नसला तरीही तुम्हाला कर कपात मिळू शकते – 2-वैयक्तिक आयकर मिळू शकतो, उदाहरणार्थ, नियमित ब्रोकरेज खात्यावर सकारात्मक ट्रेडिंगसह. अशा प्रकारे, ब्रोकरेज खात्यातून निधीचा काही भाग काढण्यावर निर्बंध न ठेवता तुम्ही भरलेला कर कमी करू शकता. तसेच, IIS कर कपातीद्वारे, तुम्ही रिअल इस्टेटच्या विक्रीवर भरलेला कर, ठेवींवरील व्याज किंवा रॉयल्टीवर भरलेला कर परत करू शकता. स्वयंरोजगार (कर 4 किंवा 6% दराने भरला जातो) IIS द्वारे कर परत करू शकणार नाहीत.

कर कपात प्रकार बी

खात्याच्या अस्तित्वाच्या कालावधीसाठी नागरिकास सर्व उत्पन्नावर कर भरण्यापासून सूट आहे. लाभांश वगळता, खात्याच्या प्रकाराकडे दुर्लक्ष करून कर कापला जातो. तुम्हाला मौल्यवान धातू आणि चलनांच्या विक्रीवरही कर भरावा लागेल. खाते बंद करण्याच्या तारखेपर्यंत कोणत्या प्रकारचे कर क्रेडिट निवडायचे हे नागरिक ठरवू शकतात. परंतु कर कपात मिळाल्यानंतर, यापुढे कर लाभाचा प्रकार बदलणे शक्य होणार नाही. कपातीचा प्रकार बदलण्यासाठी, तीन वर्षांच्या कालावधीनंतर नवीन IIS उघडणे आवश्यक आहे. नवीन खात्यावर, पुन्हा वजावटीचा पर्याय असेल. कायद्याने नागरिकाच्या आयुष्यात नव्याने उघडलेल्या खात्यांच्या संख्येवर मर्यादा घालण्याची तरतूद नाही.

तिसऱ्या प्रकारच्या कर कपातीसाठी एक मसुदा कायदा तयार केला जात आहे – खात्याची मुदत 10 वर्षांची आहे, प्रति वर्ष 1 दशलक्ष पेक्षा जास्त भरपाईसह. अधिकारी सुचवतात की अशा प्रकारे नागरिक रिअल इस्टेटसाठी बचत करतील.

[मथळा id=”attachment_12229″ align=”aligncenter” width=”1026″]

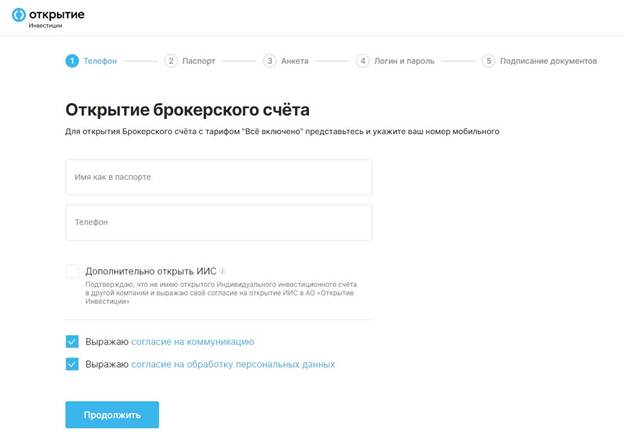

मी वैयक्तिक गुंतवणूक खाते कसे उघडू शकतो – काय आवश्यक आहे आणि IIS किती उघडले पाहिजे

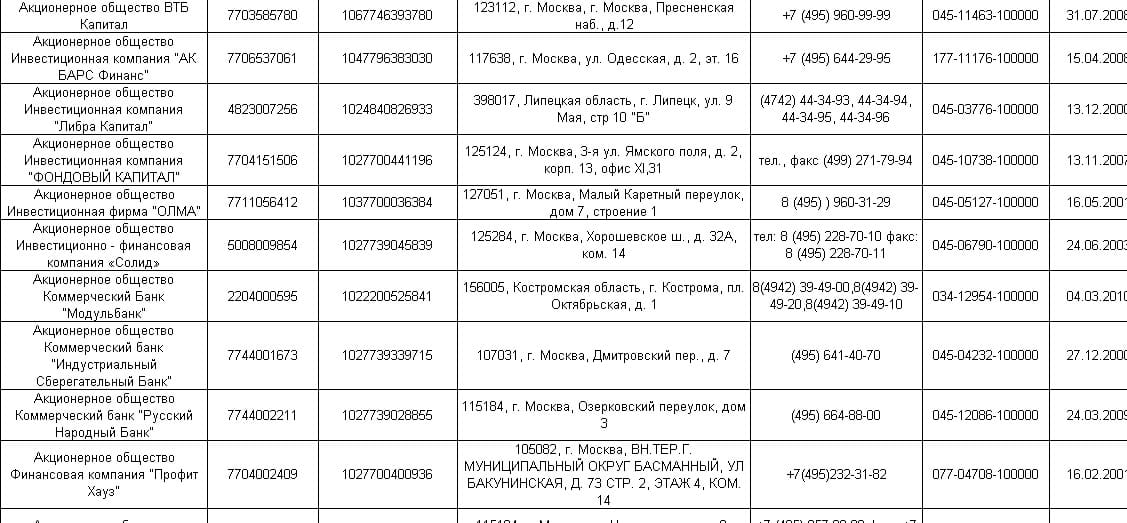

वैयक्तिक गुंतवणूक खाते उघडण्यासाठी फक्त पासपोर्ट आवश्यक आहे. काही प्रकरणांमध्ये, ते SNILS किंवा TIN मागू शकतात. बहुतेक दलाल ही सेवा दूरस्थपणे देतात. आयआयएस उघडल्यानंतर ब्रोकर बदलणे ही एक महाग प्रक्रिया आहे, म्हणून ब्रोकरच्या निवडीसाठी जबाबदारीने संपर्क साधला पाहिजे – ब्रोकरच्या वेबसाइटवरील दरांचा अभ्यास करा, मंचांवर जा, ग्राहकांच्या पुनरावलोकने वाचा. आयआयएस गुंतवणूक उघडणे https://open-broker.ru/invest/:

IIS कसे बंद करावे

आयआयएस बंद करणे केवळ विभागातच केले जाते. हे लक्षात घेण्यासारखे आहे की खाते बंद करण्यासाठी मालमत्ता नसावी, फक्त रोख. मालमत्तेसह IIS बंद करणे आणि त्यांना दुसर्या IIS किंवा नियमित ब्रोकरेज खात्यात हस्तांतरित करणे शक्य आहे. सर्व ब्रोकर्स त्यांच्या क्लायंटला या शक्यतेबद्दल माहिती देत नाहीत. मालमत्तेसह आयआयए बंद करणे ही एक त्रासदायक प्रक्रिया आहे आणि प्रत्येक शेअर किंवा बाँडच्या हस्तांतरणासाठी तुम्हाला सुमारे 200-400 रूबल कमिशन द्यावे लागेल. एका ब्रोकरकडून दुसऱ्याकडे मालमत्ता हस्तांतरित करताना, वैयक्तिक आयकर भरला जात नाही, नागरिक कपातीचा अधिकार राखून ठेवतो. IIS वर तीन वर्षांचा शेअरहोल्डिंग लाभ वापरला जाऊ शकत नाही. असे फायदे प्राप्त करण्यासाठी, ब्रोकरेज खात्यात शेअर्स हस्तांतरित करणे आवश्यक आहे (जर ब्रोकरने असे ऑपरेशन केले तर). अशा प्रकारे, तुम्ही ताबडतोब 2 प्रकारची वजावट प्राप्त करू शकता – प्रकार 1 कर कपातीद्वारे पुन्हा भरण्यासाठी आणि उत्पन्नासाठी, जर ट्रेडिंग स्ट्रॅटेजीमध्ये दीर्घकालीन पोझिशन्सचा समावेश असेल. [मथळा id=”attachment_12227″ align=”aligncenter” width=”603″]

IIS गुंतवणूक धोरण

नवशिक्यांसाठी काय करावे

जर तुम्ही आर्थिक बाजारात नवीन असाल आणि वर्षाला 400,000 पेक्षा जास्त उत्पन्न असलेली औपचारिक नोकरी असेल, तर सर्वात विजयी धोरण म्हणजे वर्षाला 400,000 जमा करणे (एकदा किंवा मासिक), या पैशाने फेडरल कर्ज रोखे खरेदी करणे आणि एक प्रकार A कर कपात प्राप्त करा IIS च्या स्वतंत्र व्यवस्थापनासह, ट्रेडिंग ऑपरेशन्सच्या अंमलबजावणीसाठी, संगणक किंवा फोनवर विशेष सॉफ्टवेअर स्थापित करणे आवश्यक आहे. फोनद्वारे ऑपरेटरद्वारे दरमहा 5 पर्यंत अर्ज विनामूल्य केले जाऊ शकतात. जवळजवळ कोणतीही जोखीम नसलेली अशी सोपी रणनीती दरवर्षी सुमारे 15% आणते.

अनुभवी गुंतवणूकदारांसाठी

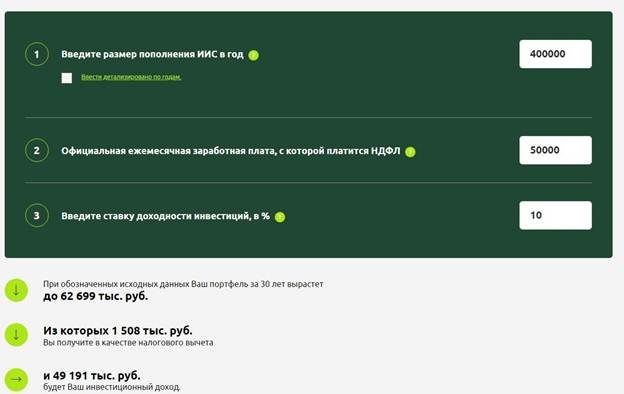

जर तुम्ही अनुभवी गुंतवणूकदार असाल आणि दरवर्षी 13% पेक्षा जास्त उत्पन्न देणारी रणनीती असेल, तर IIA वर टिकून राहणे अधिक फायदेशीर आहे आणि स्थापित कालावधी संपल्यानंतर, प्रकार B चा कर लाभ निवडा. एक IIA कॅल्क्युलेटर ऑनलाइन गुंतवणुकीवरील परताव्याची गणना करण्याची ऑफर केवळ उत्पन्नाची अंदाजे कल्पना देऊ शकते. जरी अधिकृत पगार तुम्हाला जास्तीत जास्त कर कपात करण्याची परवानगी देतो, तरीही तुम्ही मासिक किती योगदान देऊ शकाल हे सांगणे अशक्य आहे.

अशी प्रकरणे होती जेव्हा नागरिकांनी IIS वर व्यापार केला नाही, फक्त कर कपात मिळविण्यासाठी त्याचा वापर केला. या प्रकरणात, कर कार्यालय काल्पनिक खात्यामुळे कर कपात जारी करण्यास नकार देऊ शकते. अशा परिस्थितीचे धोके टाळण्यासाठी, तुम्ही अल्प मुदतीसह फेडरल कर्ज रोखे खरेदी केले पाहिजेत.

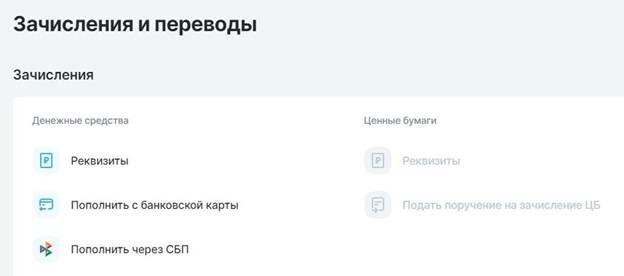

IIS चे ट्रस्ट व्यवस्थापन

तुम्हाला व्यापार कसा करायचा हे माहित नसल्यास आणि जास्त उत्पन्न मिळविण्यासाठी जोखीम घेण्यास तयार असल्यास, तुम्ही IIS च्या ट्रस्ट व्यवस्थापनासाठी ब्रोकरच्या सेवा वापरू शकता. बरेच मोठे ब्रोकर मध्यम किंवा जास्त जोखमीसह तयार गुंतवणूक उपाय देतात. या प्रकरणात, उत्पन्नाची कोणतीही हमी नाही, तोटा देखील होऊ शकतो. परंतु आयआयएसच्या व्यवस्थापनासाठी वार्षिक कमिशन अद्याप द्यावे लागेल. हे तपासणे आवश्यक आहे की ट्रस्ट मॅनेजमेंट करारामध्ये जास्तीत जास्त तोट्याचे एक कलम आहे, ज्यावर पोहोचल्यानंतर ट्रेडिंग थांबते. अन्यथा, नफ्याऐवजी, आपण सर्व पैसे गमावू शकता. IIS च्या स्वतंत्र व्यवस्थापनासह, क्लायंट पुन्हा भरण्याच्या प्रमाणात मर्यादित नाही, तुम्ही कधीही निधी हस्तांतरित करू शकता. गुंतवणूक सुरू करण्यासाठी तो 100 रूबल देखील हस्तांतरित करू शकतो. फक्त हे समजून घेणे आवश्यक आहे की गुंतवणूकीची रक्कम जितकी कमी असेल, कमी रुबल नफा प्राप्त होईल. IIS ट्रस्ट व्यवस्थापनाद्वारे गुंतवणूक करताना, करारावर स्वाक्षरी केल्यानंतर लगेच खाते पुन्हा भरणे आवश्यक आहे. भरपाईची किमान रक्कम 90-100 हजार रूबल आहे. बर्याचदा ब्रोकर वेगवेगळ्या स्तरांच्या जोखमीसह IIS वर काम करण्यासाठी तयार गुंतवणूक उत्पादने ऑफर करतो:

- कमी जोखीम – एक्सचेंज ट्रेडेड स्टॉक फंडात पैसे गुंतवले जातात. दावा केलेले उत्पन्न 0.9-15% आहे. हे अपेक्षित आहे की अगदी नकारात्मक परिस्थितीतही, तोटा कर कपातीद्वारे कव्हर केला जाईल.

- मध्यम किंवा कमी जोखीम पातळी – स्टॉक / फेडरल लोन बाँड्स / कॉर्पोरेट बाँडमध्ये 10% / 30% / 60% च्या प्रमाणात पैसे गुंतवले जातात. धोरणाची ऐतिहासिक नफा 2017 पासून वार्षिक 52% आहे. गुंतवणुकीच्या कालावधीत (ब्रोकर किमान 3 वर्षांसाठी गुंतवणूक करण्याची शिफारस करतो), क्लायंटला नकारात्मक परतावा मिळू शकतो. कोणताही तोटा उंबरठा नाही.

- उच्च पातळीची जोखीम – रशियन फेडरेशनच्या शीर्ष 10 स्टॉकमध्ये विशिष्ट प्रमाणात पैसे गुंतवले जातात. 2017 पासूनच्या धोरणाची ऐतिहासिक नफा 72% आहे. नुकसानाचा उंबरठा दर्शविला जात नाही.