Що таке стейблкоїни, для чого потрібні, як вони працюють і чим забезпечені, і чи варто їх купувати у 2022 році, які ризики в інвестора. Криптовалютні активи з кожним роком набирають популярності. З’являються все нові і нові токени, у тому числі стейблкоїни. Вони вже встигли завоювати велику частину ринку криптовалют, оскільки мають безліч переваг, головне — захист коштів від волатильності, якому піддаються будь-які криптоактиви. У цій статті йтиметься про стейблкоїни.

- Що таке стейблкоїн простими словами

- Для чого потрібні стейблкоїни

- Які є популярні стейблкоїни в 2022 – список популярних

- До яких активів прив’язані

- Які є механізми підтримки ціни

- Що таке централізовані стейблкоїни

- У чому переваги та недоліки централізованих стейблкоїнів

- Що таке алгоритмічні стейблкоїни

- Які бувають алгоритмічні стейблкоїни

- Як розвиватимуться стейбли

Що таке стейблкоїн простими словами

Головна проблема криптовалютних активів для тих, хто використовує токени як валюту, — неконтрольована

волатильність . Коливання вартості першої монети у світі неодноразово перевищувала десятки тисяч доларів і опускалася нижче за один десяток після піку в 67.000$. Стейблкоїн вирішує проблему волатильності, оскільки курс такої монети прив’язаний безпосередньо до фіатної валюти або фізичних активів. У першому випадку це може бути долар США, а в другому — золото. Проте бувають стеблкоини, курс яких частково чи повністю підтверджено вартістю іншого криптовалютного активу.

Для чого потрібні стейблкоїни

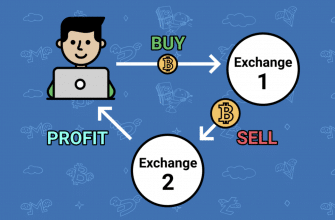

Стейблкоини можна використовувати як звичайну фіатну валюту, щоб, наприклад, купувати продукти. Однак це не єдина сфера застосування таких монет. Зазвичай стейблкоини використовують із зберігання коштів у криптовалютної біржі.

- проведення повсякденних транзакцій;

- переказів іншим людям без комісії — у тому числі й до інших країн;

- захисту місцевої валюти від інфляції;

- зниження залежності криптовалютних бірж від вартості біткоїну;

- оптимізації рекурентних переказів з одного банківського рахунку на інший.

Наведений перелік постійно розширюється. Це з розширенням області застосування стейблкоинов. Наприклад, їх можна стікати, щоб отримувати пасивний дохід, але ця сфера має меншу популярність.

Які є популярні стейблкоїни в 2022 – список популярних

Усього можна нарахувати величезну кількість стейблкоїнів, проте не кожну монету можна вважати надійною. Насамперед це пов’язано з ротацією активів, які формують загальний пул токену, а також чимало впливає на довіру інвесторів. Розглянемо ТОП-10 найпопулярніших стабільних на липень 2022 року.

| Назва | Ринкова капіталізація ($) |

| USDT | 3,9 трлн |

| USDC | 3,3 трлн |

| BUSD | 1.07 трлн |

| DAI | 440 млрд |

| FRAX | 84 млрд |

| TUSD | 71 млрд |

| USDP | 56 млрд |

| USDN | 44 млрд |

| USDD | 43 млрд |

| FEI | 25 млрд |

Інформація взята з аналітичної платформи CoinMarketCap. ТОП сформовано за принципом величини ринкової капіталізації. Тобто чим більше капіталізація, тим вище місце у наведеному рейтингу.

До яких активів прив’язані

Сьогодні найпоширенішими є стеблкоіни, які прив’язані до вартості фіатної валюти — долара США. Найбільш надійний токен сьогодні – це USDT, де курс завжди залишається 1 до 1. Відхилення можливі, але вони мінімальні і зазвичай відбуваються під час волатильності фіатної валюти.

Які є механізми підтримки ціни

Практично кожен криптувальний актив має інструменти, що підтримують та виправдовують його ціну. Проте всього є три основних способи, які можна розділити на види:

- кількість монет, зарезервованих системою:

- правила використання активів із резерву;

- інші способи, що дозволяють утримувати вартість, кожен актив має свій підхід.

Що таке централізовані стейблкоїни

Практичний кожен стабільний токен перебуває під контролем централізованих емітентів. Вони створюють та підтримують фонди, які зберігають зарезервовані активи або фіатну валюту, наприклад, долар США. Вони піддаються аудитам, щоб періодично підтверджувати заявлений обсяг активів. Найпопулярніший стейблкоїн – USDT, належить компанії Tether. Вона постійно оновлює інформацію про обсяг активів, що зберігаються всередині фонду, а також гарантує інвесторам відшкодування збитків, якщо з USDT щось станеться. Тому даний токен є найпопулярнішим серед стейблкоїнів. У липні 2022 року фонд заповнений лише фіатними засобами на понад 80 відсотків.

У чому переваги та недоліки централізованих стейблкоїнів

Стабільні токени, які під управлінням централізованих організацій, мають хорошу стійкість. Їхню вартість гарантують активи, волатильність яких мінімальна. Такі стейблкоїни мають високу ліквідність і доступні для торгівлі на багатьох популярних криптовалютних біржах. Також варто виділити можливість розрахунку, збереження коштів та торгівлі прямо усередині криптобіржі. Проте будь-які неприємності на централізованій біржі — це потенційні проблеми кожного власника стейблкоина. Вони можуть статися через помилки управлінської компанії, неправильну звітність, у тому числі у вигляді маніпуляцій або інших подій.

Один із яскравих прикладів стався у 2019 році. Він пов’язаний з компаній Tether та її стейблкоіном, а також криптобіржею Bitfinex. Останню звинуватили в тому, що вона використала капітал компанії Tether в особистих цілях — для компенсації коштів, які її втратили користувачі з третіх причин. Сума становила понад 800 мільйонів доларів.

Що таке алгоритмічні стейблкоїни

Вартість стабільних монет зазвичай прив’язана до чогось, наприклад вартості фіатної валюти або іншого активу. Головна перевага стейблкоїнів – це захист від високої волатильності, чим часто користуються як інвестори, так і трейдери. Практично кожен стейблкоїн прагне повної прив’язки до якогось активу, впроваджуючи свої механізми. А ті, що вже перебувають в активному обігу, мають достатню кількість активів, щоб забезпечити та гарантувати власну вартість. Ці активи перебувають у централізованих організаціях, наприклад, банківських. Фонди працюють без використання блокчейн технологій. Найпопулярніші за ринковою капіталізацією стейблкоіни працюють саме за такою схемою. Однак є стабільні монети, які використовують блокчейн технологію для формування фонду. Деякі працюють навіть із децентралізованими механізмами, наприклад, DAI. Такі стейблкоїни називаються алгоритмічними. За назвою можна зрозуміти, що в основі формування використовуються алгоритми. В даному випадку це свого роду список правил, інструкцій та обмежень, які необхідно дотримуватися. Зазвичай все формується обчислювальними процесами з певним списком вступних даних. Оптимізація алгоритмів має на меті єдину мету — залишати стабільний курс токена щодо прив’язаних активів. Зазвичай алгоритмічні стейблкоїни не мають жодних фондів та інших способів забезпечення. Ціна не прив’язується до зовнішніх активів. Проте бувають і гібриди. Все що потрібно знати про стейблкоїни, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg В даному випадку це свого роду список правил, інструкцій та обмежень, які необхідно дотримуватися. Зазвичай все формується обчислювальними процесами з певним списком вступних даних. Оптимізація алгоритмів має на меті єдину мету — залишати стабільний курс токена щодо прив’язаних активів. Зазвичай алгоритмічні стейблкоїни не мають жодних фондів та інших способів забезпечення. Ціна не прив’язується до зовнішніх активів. Проте бувають і гібриди. Все що потрібно знати про стейблкоїни, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg В даному випадку це свого роду список правил, інструкцій та обмежень, які необхідно дотримуватися. Зазвичай все формується обчислювальними процесами з певним списком вступних даних. Оптимізація алгоритмів має на меті єдину мету — залишати стабільний курс токена щодо прив’язаних активів. Зазвичай алгоритмічні стейблкоїни не мають жодних фондів та інших способів забезпечення. Ціна не прив’язується до зовнішніх активів. Проте бувають і гібриди. Все що потрібно знати про стейблкоїни, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Оптимізація алгоритмів має на меті єдину мету — залишати стабільний курс токена щодо прив’язаних активів. Зазвичай алгоритмічні стейблкоїни не мають жодних фондів та інших способів забезпечення. Ціна не прив’язується до зовнішніх активів. Проте бувають і гібриди. Все що потрібно знати про стейблкоїни, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Оптимізація алгоритмів має на меті єдину мету — залишати стабільний курс токена щодо прив’язаних активів. Зазвичай алгоритмічні стейблкоїни не мають жодних фондів та інших способів забезпечення. Ціна не прив’язується до зовнішніх активів. Проте бувають і гібриди. Все що потрібно знати про стейблкоїни, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Які бувають алгоритмічні стейблкоїни

Сьогодні складно вибрати спосіб регулювання вартості стейблкоина. Тому з’являються нові варіації стабільних токенів. Один із способів — створити фонд, обсяг якого значно перевищує емісію монети. Найпопулярніший токен, що працює подібним чином – це DAI. Він має велику стартову заставу, поводиться стабільно, але ефективність активу істотно нижча, ніж у централізованих аналогів. У травні 2022 року в лідерах з ринкової капіталізації був актив, вартість якого обрушилася до мінімуму. Мова про проект Terra і токен UST. Принцип полягав у відсутності регулювання емісії авторами — токени міг випустити будь-хто. Врегулюванням ціни займалися економічні агенти.

Як розвиватимуться стейбли

Переважна більшість стабільних монет мають фонди з реальними активами, алгоритмічні, навпаки. У їхньому арсеналі лише математика та розроблені механізми, що допомагають стимулювати стабільність курсу щодо певної монети. Також стабільні монети пов’язані з ризиками, оскільки інвестори не можуть бути впевнені у прозорості резервів. Це може говорити не лише про можливе врегулювання стейблкоїнів з боку держави, а й розвиток алгоритмічних стабільних токенів. Однак на прикладі UST можна побачити, що на даний момент немає ефективних механізмів розвитку сфери. Але водночас це неминуче у найближчому майбутньому. Стейблкоіни – це універсальний актив, які вже використовують у багатьох сферах повсякденного життя. Технологія активно розвивається, з’являються нові централізовані монети, а також алгоритмічні токени.