Што такое стэйблкоіны, для чаго патрэбныя, як яны працуюць і чым забяспечаны, і ці варта іх купляць у 2022 годзе, якія рызыкі ў інвестара. Крыптовалютныя актывы з кожным годам набіраюць папулярнасць. З’яўляюцца ўсё новыя і новыя токены, у тым ліку і стэйблкоіны. Яны ўжо паспелі заваяваць большую частку рынку криптовалют, паколькі валодаюць мноствам пераваг, галоўнае – абарона сродкаў ад валацільнасць, якой схільныя любыя крыптаактывы. У гэтым артыкуле пойдзе размова аб стэйблкоінах.

- Што такое стэйблкоін простымі словамі

- Для чаго патрэбны стэйблкоіны

- Якія ёсць папулярныя стэйблкоіны ў 2022 – спіс папулярных

- Да якіх актываў прывязаны

- Якія ёсць механізмы падтрымкі цаны

- Што такое цэнтралізаваныя стэйблкоіны

- У чым перавагі і недахопы цэнтралізаваных стэйблкоінаў

- Што такое алгарытмічныя стэйблкоіны

- Якія бываюць алгарытмічныя стэйблкоіны

- Як будуць развівацца стэйблы

Што такое стэйблкоін простымі словамі

Галоўная праблема криптовалютных актываў для тых, хто выкарыстоўвае токены ў якасці валюты – некантралюемая

валацільнасць . Ваганні кошту першай манеты ў свеце неаднаразова перавышала дзясяткі тысяч даляраў і апускалася ніжэй аднаго дзясятка пасля піка ў 67.000$. Стейблкоін вырашае праблему валацільнасць, паколькі курс такой манеты прывязаны напрамую да фіятнай валюце або фізічным актывам. У першым выпадку гэта можа быць даляр ЗША, а ў другім золата. Аднак бываюць стеблкоины, курс якіх часткова ці цалкам пацверджаны коштам іншага криптовалютного актыву.

Для чаго патрэбны стэйблкоіны

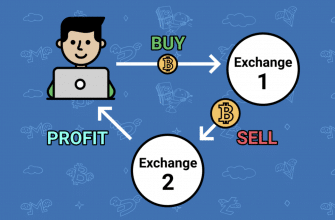

Стейблкоины можна выкарыстоўваць у якасці звычайнай фіятнай валюты, каб, напрыклад, купляць прадукты. Аднак гэта не адзіная вобласць ужывання такіх манет. Звычайна стэйблкоіны выкарыстоўваюць для захоўвання сродкаў на криптовалютной біржы.

- правядзення паўсядзённых транзакцый;

- перакладаў іншым людзям без камісіі – у тым ліку і ў іншыя краіны;

- абароны мясцовай валюты ад інфляцыі;

- зніжэння залежнасці криптовалютных біржаў ад кошту біткоіна;

- аптымізацыі рэкурэнтных пераводаў з аднаго банкаўскага рахунку на іншы.

Прыведзены спіс увесь час пашыраецца. Гэта звязана з пашырэннем вобласці прымянення стэйблкоінаў. Напрыклад, іх можна выцякаць, каб атрымліваць пасіўны даход, але дадзеная сфера карыстаецца меншай папулярнасцю.

Якія ёсць папулярныя стэйблкоіны ў 2022 – спіс папулярных

Усяго можна налічыць велізарную колькасць стэйблкоінаў, аднак не кожную манету можна лічыць надзейнай. У першую чаргу гэта звязана з ратацыяй актываў, якія фармуюць агульны пул токена, а таксама нямала ўплывае давер інвестараў. Разгледзім ТОП-10 найпапулярных стабільных на ліпень 2022 гады.

| Назва | Рынкавая капіталізацыя ($) |

| USDT | 3,9 трлн |

| USDC | 3,3 трлн |

| BUSD | 1.07 трлн |

| DAI | 440 млрд |

| FRAX | 84 млрд |

| TUSD | 71 млрд |

| USDP | 56 млрд |

| USDN | 44 млрд |

| USDD | 43 млрд |

| FEI | 25 млрд |

Інфармацыя ўзята з аналітычнай платформы CoinMarketCap. ТОП сфарміраваны па прынцыпе велічыні рынкавай капіталізацыі. Гэта значыць, чым большая капіталізацыя, тым вышэйшае месца ў прыведзеным рэйтынгу.

Да якіх актываў прывязаны

Сёння найбольш распаўсюджаны сцяблкоіны, якія прывязаны да кошту фіятнай валюты – долара ЗША. Найбольш надзейны токен сёння – гэта USDT, дзе курс заўсёды застаецца 1 да 1. Адхіленні магчымыя, але яны мінімальныя і, як правіла, адбываюцца падчас валацільнасць фіятнай валюты.

Якія ёсць механізмы падтрымкі цаны

Практычна кожны крыптавальны актыў мае прылады, якія падтрымліваюць і апраўдваюць яго кошт. Аднак усяго існуе тры асноўныя спосабы, якія можна падзяліць на віды:

- колькасць манет, зарэзерваваных сістэмай:

- правілы выкарыстання актываў з рэзерву;

- іншыя спосабы, якія дазваляюць утрымліваць кошт – кожны актыў мае свой падыход.

Што такое цэнтралізаваныя стэйблкоіны

Практычны кожны стабільны токен знаходзіцца пад кантролем цэнтралізаваных эмітэнтаў. Яны ствараюць і падтрымлівае фонды, якія захоўваюць зарэзерваваныя актывы ці фіятную валюту, напрыклад, долар ЗША. Яны схільныя аўдытам, каб перыядычна пацвярджаць заяўлены аб’ём актываў. Самы папулярны стэйблкоін – USDT, належыць кампаніі Tether. Яна ўвесь час абнаўляе інфармацыю аб аб’ёме захоўваемых актываў усярэдзіне фонду, а таксама гарантуе фундатарам пакрыццё страт, калі з USDT нешта адбудзецца. Таму дадзены токен з’яўляецца самым папулярным сярод стэйблкоінаў. У ліпені 2022 года фонд запоўнены толькі фіятнымі сродкамі больш чым на 80 працэнтаў.

У чым перавагі і недахопы цэнтралізаваных стэйблкоінаў

Стабільныя токены, якія знаходзяцца пад кіраваннем цэнтралізаваных арганізацый, маюць добрую ўстойлівасць. Іх кошт гарантуюць актывы, валацільнасць якіх мінімальная. Такія стэйблкоіны маюць высокую ліквіднасць і даступныя для гандлю на мностве папулярных криптовалютных біржаў. Таксама варта вылучыць магчымасць разліку, захавання сродкаў і гандлю прама ўнутры крыптабіржы. Аднак любыя непрыемнасці на цэнтралізаванай біржы – гэта патэнцыйныя праблемы ў кожнага трымальніка стэйблкоіна. Яны могуць адбыцца з-за памылак кіраўніцкай кампаніі, няправільнай справаздачнасці, у тым ліку ў выглядзе маніпуляцый ці іншых падзей.

Адзін з яскравых прыкладаў здарыўся ў 2019 годзе. Ён звязаны з кампаній Tether і яе стэйблкоінам, а таксама крыптабіржай Bitfinex. Апошнюю абвінавацілі ў тым, што яна выкарыстоўвала капітал кампаніі Tether у асабістых мэтах – для кампенсацыі сродкаў, якія страцілі яе карыстальнікі па трэціх прычынах. Сума склала больш за 800 мільёнаў долараў.

Што такое алгарытмічныя стэйблкоіны

Кошт стабільных манет звычайна прывязаны да чагосьці, напрыклад, кошту фіятнай валюты ці іншаму актыву. Галоўная перавага стэйблкоінаў – гэта абарона ад высокай валацільнасць, чым часцяком карыстаюцца як інвестары, так і трэйдары. Практычна кожны стэйблкоін імкнецца да поўнай прывязкі да нейкага актыву, укараняючы свае механізмы. А тыя, якія ўжо знаходзяцца ў актыўным абароце, маюць дастатковую колькасць актываў, каб забяспечыць і гарантаваць уласны кошт. Гэтыя актывы знаходзяцца ў цэнтралізаваных арганізацыях, напрыклад, банкаўскіх. Фонды працуюць без выкарыстання блокчэйнаў тэхналогій. Самыя папулярныя па рынкавай капіталізацыі стэйблкоіны працуюць менавіта па такой схеме. Аднак існуюць стабільныя манеты, якія выкарыстоўваюць блокчэйн тэхналогію для фарміравання фонду. Некаторыя працуюць нават з дэцэнтралізаванымі механізмамі, напрыклад, DAI. Такія стэйблкоіны называюцца алгарытмічнымі. Па назве можна зразумець, што ў аснове іх фармавання выкарыстоўваюцца алгарытмы. У дадзеным выпадку гэта свайго роду спіс правіл, інструкцый і абмежаванняў, якім неабходна прытрымлівацца. Звычайна ўсё фармуецца вылічальнымі працэсамі з вызначаным спісам уступных дадзеных. Аптымізацыя алгарытмаў мае адзіную мэту – пакідаць стабільны курс токена адносна прывязаных актываў. Звычайна ў алгарытмічных стэйблкоінаў няма ніякіх фондаў і іншых спосабаў забеспячэння. Кошт не прывязваецца да вонкавых актываў. Аднак бываюць і гібрыды. Усё, што трэба ведаць пра стэйблкоіны, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg У дадзеным выпадку гэта свайго роду спіс правіл, інструкцый і абмежаванняў, якім неабходна прытрымлівацца. Звычайна ўсё фармуецца вылічальнымі працэсамі з вызначаным спісам уступных дадзеных. Аптымізацыя алгарытмаў мае адзіную мэту – пакідаць стабільны курс токена адносна прывязаных актываў. Звычайна ў алгарытмічных стэйблкоінаў няма ніякіх фондаў і іншых спосабаў забеспячэння. Кошт не прывязваецца да вонкавых актываў. Аднак бываюць і гібрыды. Усё, што трэба ведаць пра стэйблкоіны, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg У дадзеным выпадку гэта свайго роду спіс правіл, інструкцый і абмежаванняў, якім неабходна прытрымлівацца. Звычайна ўсё фармуецца вылічальнымі працэсамі з вызначаным спісам уступных дадзеных. Аптымізацыя алгарытмаў мае адзіную мэту – пакідаць стабільны курс токена адносна прывязаных актываў. Звычайна ў алгарытмічных стэйблкоінаў няма ніякіх фондаў і іншых спосабаў забеспячэння. Кошт не прывязваецца да вонкавых актываў. Аднак бываюць і гібрыды. Усё, што трэба ведаць пра стэйблкоіны, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Аптымізацыя алгарытмаў мае адзіную мэту – пакідаць стабільны курс токена адносна прывязаных актываў. Звычайна ў алгарытмічных стэйблкоінаў няма ніякіх фондаў і іншых спосабаў забеспячэння. Кошт не прывязваецца да вонкавых актываў. Аднак бываюць і гібрыды. Усё, што трэба ведаць пра стэйблкоіны, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Аптымізацыя алгарытмаў мае адзіную мэту – пакідаць стабільны курс токена адносна прывязаных актываў. Звычайна ў алгарытмічных стэйблкоінаў няма ніякіх фондаў і іншых спосабаў забеспячэння. Кошт не прывязваецца да вонкавых актываў. Аднак бываюць і гібрыды. Усё, што трэба ведаць пра стэйблкоіны, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Якія бываюць алгарытмічныя стэйблкоіны

Сёння складана выбраць спосаб для рэгулявання кошту стэйблкоіна. Таму з’яўляюцца новыя варыяцыі стабільных токенаў. Адзін са спосабаў – гэта стварыць фонд, аб’ём якога значна перавышае эмісію манеты. Найпапулярны токен, які працуе падобнай выявай – гэта DAI. Ён мае вялікі стартавы заклад, паводзіць сябе стабільна, але эфектыўнасць актыву істотна ніжэйшая, чым у цэнтралізаваных аналагаў. У маі 2022 года ў лідэрах па рынкавай капіталізацыі знаходзіўся актыў, кошт якога абрынуўся да мінімуму. Гаворка аб праекце Terra і токене UST. Прынцып складаўся ў адсутнасці рэгулявання эмісіі стваральнікамі – токены мог выпусціць хто заўгодна. Урэгуляваннем цаны займаліся эканамічныя агенты.

Як будуць развівацца стэйблы

Пераважная большасць стабільных манет маюць фонды з рэальнымі актывамі, алгарытмічныя, наадварот. У іх арсенале толькі матэматыка і распрацаваныя механізмы, якія дапамагаюць стымуляваць стабільнасць курса адносна вызначанай манеты. Таксама стабільныя манеты звязаныя з рызыкамі, паколькі фундатары не могуць быць упэўненыя ў празрыстасці рэзерваў. Гэта можа казаць не толькі аб магчымым урэгуляванні стэйблкоінаў з боку дзяржавы, але і развіццё алгарытмічных стабільных токенаў. Аднак на прыкладзе UST можна ўбачыць, што на дадзены момант няма эфектыўных механізмаў для развіцця сферы. Але ў той жа час гэта непазбежна ў найбліжэйшай будучыні. Стейблкоины – гэта ўніверсальны актыў, якія ўжо выкарыстоўваюць у многіх сферах паўсядзённага жыцця. Тэхналогія актыўна развіваюцца, з’яўляюцца новыя цэнтралізаваныя манеты, а таксама алгарытмічныя токены.