Ano ang mga stablecoin, para saan ang mga ito, paano gumagana ang mga ito at paano sila sinisiguro, at sulit ba itong bilhin sa 2022, ano ang mga panganib para sa isang mamumuhunan. Ang mga asset ng Cryptocurrency ay nakakakuha ng katanyagan bawat taon. Parami nang parami ang mga bagong token na lumalabas, kabilang ang mga stablecoin. Nagawa na nilang masakop ang isang malaking bahagi ng merkado ng cryptocurrency, dahil marami silang mga pakinabang, ang pangunahing bagay ay ang proteksyon ng mga pondo mula sa pagkasumpungin na napapailalim sa anumang mga asset ng crypto. Ang artikulong ito ay tumutuon sa mga stablecoin.

- Ano ang stablecoin sa mga simpleng termino

- Para saan ang mga stablecoin?

- Ano ang mga sikat na stablecoin sa 2022 – listahan ng mga sikat

- Anong mga asset ang nakatali

- Ano ang mga mekanismo ng suporta sa presyo

- Ano ang mga sentralisadong stablecoin

- Ano ang mga pakinabang at disadvantages ng mga sentralisadong stablecoin

- Ano ang algorithmic stablecoins

- Ano ang algorithmic stablecoins

- Paano bubuo ang mga kuwadra

Ano ang stablecoin sa mga simpleng termino

Ang pangunahing problema ng mga asset ng cryptocurrency para sa mga gumagamit ng mga token bilang isang currency ay hindi nakokontrol na

pagkasumpungin . Ang mga pagbabago sa halaga ng unang barya sa mundo ay paulit-ulit na lumampas sa sampu-sampung libong dolyar at bumaba sa ibaba ng isang dosena pagkatapos ng peak na $67,000. Malulutas ng stablecoin ang problema ng volatility, dahil ang rate ng naturang coin ay direktang nakatali sa fiat currency o pisikal na asset. Sa unang kaso, maaari itong maging dolyar ng US, at sa pangalawa, ginto. Gayunpaman, may mga stablecoin, ang rate nito ay bahagyang o ganap na nakumpirma ng halaga ng isa pang asset ng cryptocurrency.

Para saan ang mga stablecoin?

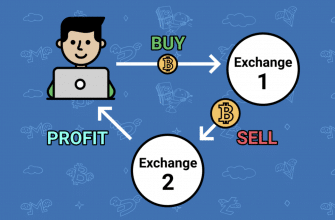

Ang mga stablecoin ay maaaring gamitin bilang isang regular na fiat currency para bumili ng mga groceries, halimbawa. Gayunpaman, hindi lamang ito ang lugar ng aplikasyon ng naturang mga barya. Karaniwan, ang mga stablecoin ay ginagamit upang mag-imbak ng mga pondo sa isang cryptocurrency exchange.

- pagsasagawa ng pang-araw-araw na transaksyon;

- paglilipat sa ibang tao nang walang komisyon – kabilang sa ibang mga bansa;

- pagprotekta sa lokal na pera mula sa inflation;

- pagbabawas ng pag-asa ng mga palitan ng cryptocurrency sa halaga ng bitcoin;

- pag-optimize ng mga paulit-ulit na paglilipat mula sa isang bank account patungo sa isa pa.

Ang listahang ito ay patuloy na lumalawak. Ito ay dahil sa pagpapalawak ng saklaw ng mga stablecoin. Halimbawa, maaari silang i-stake para makatanggap ng passive income, ngunit hindi gaanong sikat ang lugar na ito.

Ano ang mga sikat na stablecoin sa 2022 – listahan ng mga sikat

Sa kabuuan, mabibilang mo ang isang malaking bilang ng mga stablecoin, ngunit hindi lahat ng barya ay maituturing na maaasahan. Una sa lahat, ito ay dahil sa pag-ikot ng mga asset na bumubuo sa pangkalahatang pool ng token, pati na rin ang kumpiyansa ng mamumuhunan. Isaalang-alang ang TOP 10 pinakasikat na stable na app para sa Hulyo 2022.

| Pangalan | Market capitalization ($) |

| USDT | 3.9 trilyon |

| USDC | 3.3 trilyon |

| BUSD | 1.07 trilyon |

| DAI | 440 bilyon |

| FRAX | 84 bilyon |

| TUSD | 71 bilyon |

| USDP | 56 bilyon |

| USDN | 44 bilyon |

| USDD | 43 bilyon |

| FEI | 25 bilyon |

Ang impormasyon na kinuha mula sa analytical platform na CoinMarketCap. Ang TOP ay nabuo ayon sa prinsipyo ng market capitalization. Ibig sabihin, mas malaki ang capitalization, mas mataas ang lugar sa ibinigay na rating.

Anong mga asset ang nakatali

Ngayon, ang pinakakaraniwan ay ang mga stablecoin, na naka-peg sa halaga ng fiat currency – ang US dollar. Ang pinaka-maaasahang token ngayon ay USDT, kung saan ang rate ay palaging nananatiling 1 hanggang 1. Posible ang mga deviation, ngunit ang mga ito ay minimal at, bilang panuntunan, nangyayari sa panahon ng pagkasumpungin ng fiat currency.

Ano ang mga mekanismo ng suporta sa presyo

Halos bawat asset ng cryptocurrency ay may mga tool na sumusuporta at nagbibigay-katwiran sa presyo nito. Gayunpaman, mayroong tatlong pangunahing paraan na maaaring nahahati sa mga uri:

- bilang ng mga barya na nakalaan ng system:

- mga patakaran para sa paggamit ng mga ari-arian mula sa reserba;

- iba pang mga paraan upang mapanatili ang halaga – bawat asset ay may sariling diskarte.

Ano ang mga sentralisadong stablecoin

Halos lahat ng stable na token ay kinokontrol ng mga sentralisadong issuer. Lumilikha at nagpapanatili sila ng mga pondong may hawak na mga nakareserbang asset o fiat currency gaya ng US dollar. Sumasailalim sila sa mga pag-audit upang pana-panahong kumpirmahin ang ipinahayag na halaga ng mga ari-arian. Ang pinakasikat na stablecoin ay ang USDT, na pag-aari ng Tether. Patuloy itong nag-a-update ng impormasyon sa dami ng mga nakaimbak na asset sa loob ng pondo, at ginagarantiyahan din ang kabayaran ng mga namumuhunan para sa mga pagkalugi kung may nangyari sa USDT. Samakatuwid, ang token na ito ang pinakasikat sa mga stablecoin. Noong Hulyo 2022, ang pondo ay higit sa 80 porsiyentong puno ng fiat lamang.

Ano ang mga pakinabang at disadvantages ng mga sentralisadong stablecoin

Ang mga matatag na token na pinamamahalaan ng mga sentralisadong organisasyon ay may magandang sustainability. Ang kanilang halaga ay ginagarantiyahan ng mga asset na ang volatility ay minimal. Ang ganitong mga stablecoin ay may mataas na pagkatubig at magagamit para sa pangangalakal sa maraming sikat na palitan ng cryptocurrency. Ito ay nagkakahalaga din na i-highlight ang posibilidad ng pagkalkula, pag-save ng mga pondo at pangangalakal nang direkta sa loob ng crypto exchange. Gayunpaman, ang anumang problema sa isang sentralisadong palitan ay isang potensyal na problema para sa bawat may hawak ng stablecoin. Maaaring mangyari ang mga ito dahil sa mga pagkakamali ng kumpanya ng pamamahala, hindi tamang pag-uulat, kabilang ang sa anyo ng mga manipulasyon o iba pang mga kaganapan.

Isa sa mga pinakamagandang halimbawa ang nangyari noong 2019. Siya ay nauugnay sa Tether at sa stablecoin nito, pati na rin sa Bitfinex crypto exchange. Ang huli ay inakusahan ng paggamit ng kabisera ng kumpanya ng Tether para sa mga personal na layunin – upang mabayaran ang mga pondo na nawala sa mga gumagamit nito sa ikatlong dahilan. Ang halaga ay higit sa 800 milyong dolyar.

Ano ang algorithmic stablecoins

Ang halaga ng mga stablecoin ay karaniwang naka-peg sa isang bagay, gaya ng halaga ng fiat currency o ibang asset. Ang pangunahing bentahe ng mga stablecoin ay proteksyon mula sa mataas na pagkasumpungin, na kadalasang ginagamit ng mga mamumuhunan at mangangalakal. Halos bawat stablecoin ay nagsusumikap para sa ganap na pagbubuklod sa ilang asset, na nagpapakilala ng sarili nitong mga mekanismo. At ang mga nasa aktibong sirkulasyon ay may sapat na mga ari-arian upang ma-secure at magarantiya ang kanilang sariling halaga. Ang mga asset na ito ay matatagpuan sa mga sentralisadong organisasyon, tulad ng pagbabangko. Gumagana ang mga pondo nang hindi gumagamit ng teknolohiyang blockchain. Ang pinakasikat na stablecoin sa pamamagitan ng market capitalization ay gumagana nang eksakto tulad nito. Gayunpaman, may mga stablecoin na gumagamit ng teknolohiya ng blockchain upang bumuo ng isang pondo. Ang ilan ay gumagana sa mga desentralisadong mekanismo, hal. DAI. Ang ganitong mga stablecoin ay tinatawag na algorithmic. Sa pamamagitan ng pangalan, mauunawaan mo na ang mga algorithm ay ginagamit bilang batayan para sa kanilang pagbuo. Sa kasong ito, ito ay isang uri ng listahan ng mga tuntunin, tagubilin at paghihigpit na dapat sundin. Karaniwan ang lahat ay nabuo sa pamamagitan ng mga proseso ng computational na may isang tiyak na listahan ng data ng pag-input. May iisang layunin ang pag-optimize ng algorithm — na panatilihing stable ang exchange rate ng token kaugnay ng mga naka-peg na asset. Karaniwan, ang mga algorithmic stablecoin ay walang anumang mga pondo o iba pang collateral. Ang gastos ay hindi nakatali sa mga panlabas na asset. Gayunpaman, mayroon ding mga hybrid. Lahat ng kailangan mong malaman tungkol sa mga stablecoin, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Sa kasong ito, ito ay isang uri ng listahan ng mga tuntunin, tagubilin at paghihigpit na dapat sundin. Karaniwan ang lahat ay nabuo sa pamamagitan ng mga proseso ng computational na may isang tiyak na listahan ng data ng pag-input. May iisang layunin ang pag-optimize ng algorithm — na panatilihing stable ang exchange rate ng token kaugnay ng mga naka-peg na asset. Karaniwan, ang mga algorithmic stablecoin ay walang anumang mga pondo o iba pang collateral. Ang gastos ay hindi nakatali sa mga panlabas na asset. Gayunpaman, mayroon ding mga hybrid. Lahat ng kailangan mong malaman tungkol sa mga stablecoin, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Sa kasong ito, ito ay isang uri ng listahan ng mga tuntunin, tagubilin at paghihigpit na dapat sundin. Karaniwan ang lahat ay nabuo sa pamamagitan ng mga proseso ng computational na may isang tiyak na listahan ng data ng pag-input. May iisang layunin ang pag-optimize ng algorithm — na panatilihing stable ang exchange rate ng token kaugnay ng mga naka-peg na asset. Karaniwan, ang mga algorithmic stablecoin ay walang anumang mga pondo o iba pang collateral. Ang gastos ay hindi nakatali sa mga panlabas na asset. Gayunpaman, mayroon ding mga hybrid. Lahat ng kailangan mong malaman tungkol sa mga stablecoin, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg May iisang layunin ang pag-optimize ng algorithm — na panatilihing stable ang exchange rate ng token kaugnay ng mga naka-peg na asset. Karaniwan, ang mga algorithmic stablecoin ay walang anumang mga pondo o iba pang collateral. Ang gastos ay hindi nakatali sa mga panlabas na asset. Gayunpaman, mayroon ding mga hybrid. Lahat ng kailangan mong malaman tungkol sa mga stablecoin, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg May iisang layunin ang pag-optimize ng algorithm — na panatilihing stable ang exchange rate ng token kaugnay ng mga naka-peg na asset. Karaniwan, ang mga algorithmic stablecoin ay walang anumang mga pondo o iba pang collateral. Ang gastos ay hindi nakatali sa mga panlabas na asset. Gayunpaman, mayroon ding mga hybrid. Lahat ng kailangan mong malaman tungkol sa mga stablecoin, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Ano ang algorithmic stablecoins

Sa ngayon, mahirap pumili ng paraan para i-regulate ang halaga ng isang stablecoin. Samakatuwid, lumilitaw ang mga bagong variation ng mga stable na token. Ang isang paraan ay upang lumikha ng isang pondo, ang dami nito ay higit na lumampas sa pagpapalabas ng barya. Ang pinakasikat na token na gumagana sa ganitong paraan ay ang DAI. Ito ay may malaking paunang margin, kumikilos nang matatag, ngunit ang kahusayan ng asset ay makabuluhang mas mababa kaysa sa mga sentralisadong katapat. Noong Mayo 2022, ang nangunguna sa mga tuntunin ng market capitalization ay isang asset, na ang halaga nito ay bumagsak sa pinakamababa. Pinag-uusapan natin ang proyektong Terra at ang token ng UST. Ang prinsipyo ay hindi kinokontrol ng mga tagalikha ang paglabas – sinuman ay maaaring magbigay ng mga token. Ang mga ahente ng ekonomiya ay nakikibahagi sa pagsasaayos ng presyo.

Paano bubuo ang mga kuwadra

Ang karamihan sa mga stablecoin ay may mga pondo na may mga tunay na asset, mga algorithmic, sa kabaligtaran. Sa kanilang arsenal, mayroon lamang matematika at binuo na mga mekanismo na tumutulong na pasiglahin ang katatagan ng halaga ng palitan na may kaugnayan sa isang partikular na barya. Gayundin, ang mga stablecoin ay nauugnay sa mga panganib, dahil ang mga mamumuhunan ay hindi makatitiyak sa transparency ng mga reserba. Maaaring ipahiwatig nito hindi lamang ang posibleng regulasyon ng mga stablecoin ng estado, kundi pati na rin ang pagbuo ng mga algorithmic stable na token. Gayunpaman, gamit ang halimbawa ng UST, makikita ng isa na sa ngayon ay walang epektibong mekanismo para sa pag-unlad ng globo. Ngunit sa parehong oras ito ay hindi maiiwasan sa malapit na hinaharap. Ang mga stablecoin ay isang maraming nalalaman na asset na ginagamit na sa maraming bahagi ng pang-araw-araw na buhay. Ang teknolohiya ay aktibong umuunlad, lumalabas ang mga bagong sentralisadong barya, pati na rin ang mga algorithmic na token.