Que sont les pièces stables, à quoi servent-elles, comment fonctionnent-elles et comment sont-elles sécurisées, et vaut-il la peine de les acheter en 2022, quels sont les risques pour un investisseur. Les actifs de crypto-monnaie gagnent en popularité chaque année. De plus en plus de nouveaux jetons apparaissent, y compris des stablecoins. Ils ont déjà réussi à conquérir une grande partie du marché des crypto-monnaies, car ils présentent de nombreux avantages, le principal étant la protection des fonds contre la volatilité à laquelle sont soumis tous les actifs cryptographiques. Cet article se concentrera sur les stablecoins.

- Qu’est-ce qu’un stablecoin en termes simples

- A quoi servent les stablecoins ?

- Quels sont les stablecoins populaires en 2022 – liste des populaires

- À quels actifs sont liés

- Quels sont les mécanismes de soutien des prix

- Que sont les stablecoins centralisés

- Quels sont les avantages et les inconvénients des stablecoins centralisés

- Que sont les stablecoins algorithmiques

- Que sont les stablecoins algorithmiques

- Comment les écuries vont se développer

Qu’est-ce qu’un stablecoin en termes simples

Le principal problème des actifs de crypto-monnaie pour ceux qui utilisent des jetons comme monnaie est la

volatilité incontrôlée . Les fluctuations de la valeur de la première pièce au monde ont dépassé à plusieurs reprises des dizaines de milliers de dollars et sont tombées en dessous d’une douzaine après un pic de 67 000 dollars. Une pièce stable résout le problème de la volatilité, car le taux d’une telle pièce est directement lié à la monnaie fiduciaire ou aux actifs physiques. Dans le premier cas, il peut s’agir du dollar américain et dans le second, de l’or. Cependant, il existe des pièces stables dont le taux est partiellement ou totalement confirmé par la valeur d’un autre actif de crypto-monnaie.

A quoi servent les stablecoins ?

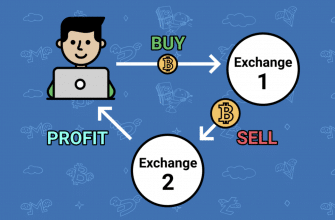

Les Stablecoins peuvent être utilisés comme monnaie fiduciaire ordinaire pour acheter des produits d’épicerie, par exemple. Cependant, ce n’est pas le seul domaine d’application de ces pièces. En règle générale, les pièces stables sont utilisées pour stocker des fonds sur un échange de crypto-monnaie.

- effectuer des transactions quotidiennes;

- transferts à d’autres personnes sans commission – y compris vers d’autres pays ;

- protéger la monnaie locale de l’inflation ;

- réduire la dépendance des échanges de crypto-monnaie au coût du bitcoin ;

- optimisation des virements récurrents d’un compte bancaire à un autre.

Cette liste est en constante expansion. Cela est dû à l’élargissement de la portée des stablecoins. Par exemple, ils peuvent être jalonnés pour recevoir un revenu passif, mais ce domaine est moins populaire.

Quels sont les stablecoins populaires en 2022 – liste des populaires

Au total, vous pouvez compter un grand nombre de pièces stables, mais toutes les pièces ne peuvent pas être considérées comme fiables. Tout d’abord, cela est dû à la rotation des actifs qui forment le pool général du jeton, ainsi qu’à la confiance des investisseurs. Considérez le TOP 10 des applications stables les plus populaires pour juillet 2022.

| Nom | Capitalisation boursière ($) |

| USDT | 3,9 billions |

| USDC | 3,3 billions |

| BUSD | 1,07 billion |

| IAD | 440 milliards |

| FRAX | 84 milliards |

| TUSD | 71 milliards |

| USDP | 56 milliards |

| USDN | 44 milliards |

| USDD | 43 milliards |

| FEI | 25 milliards |

Informations tirées de la plateforme d’analyse CoinMarketCap. TOP est constitué selon le principe de la capitalisation boursière. Autrement dit, plus la capitalisation est élevée, plus la place dans la note donnée est élevée.

À quels actifs sont liés

Aujourd’hui, les plus courantes sont les pièces stables, qui sont indexées sur la valeur d’une monnaie fiduciaire – le dollar américain. Le jeton le plus fiable aujourd’hui est l’USDT, où le taux reste toujours de 1 à 1. Des écarts sont possibles, mais ils sont minimes et, en règle générale, se produisent pendant la volatilité de la monnaie fiduciaire.

Quels sont les mécanismes de soutien des prix

Presque chaque actif de crypto-monnaie dispose d’outils qui prennent en charge et justifient son prix. Cependant, il existe trois manières principales qui peuvent être divisées en types:

- nombre de pièces réservées par le système :

- les règles d’utilisation des actifs de la réserve ;

- d’autres façons de conserver la valeur – chaque actif a sa propre approche.

Que sont les stablecoins centralisés

Pratiquement tous les jetons stables sont contrôlés par des émetteurs centralisés. Ils créent et maintiennent des fonds qui détiennent des actifs réservés ou des devises fiduciaires telles que le dollar américain. Ils sont soumis à des audits pour confirmer périodiquement le montant déclaré des actifs. Le stablecoin le plus populaire est l’USDT, propriété de Tether. Il met constamment à jour les informations sur le volume des actifs stockés dans le fonds et garantit également aux investisseurs une indemnisation pour les pertes si quelque chose arrive à l’USDT. Par conséquent, ce jeton est le plus populaire parmi les stablecoins. En juillet 2022, le fonds est rempli à plus de 80 % de fiat uniquement.

Quels sont les avantages et les inconvénients des stablecoins centralisés

Les jetons stables gérés par des organisations centralisées ont une bonne durabilité. Leur valeur est garantie par des actifs dont la volatilité est minimale. Ces pièces stables ont une liquidité élevée et sont disponibles pour la négociation sur de nombreux échanges de crypto-monnaie populaires. Il convient également de souligner la possibilité de calculer, d’économiser des fonds et de négocier directement à l’intérieur de l’échange crypto. Cependant, tout problème sur un échange centralisé est un problème potentiel pour chaque détenteur de stablecoin. Ils peuvent survenir en raison d’erreurs de la société de gestion, de rapports incorrects, y compris sous la forme de manipulations ou d’autres événements.

L’un des meilleurs exemples s’est produit en 2019. Il est associé à Tether et à son stablecoin, ainsi qu’à l’échange de crypto Bitfinex. Ce dernier a été accusé d’utiliser le capital de la société Tether à des fins personnelles – pour compenser les fonds que ses utilisateurs ont perdus pour des raisons tierces. Le montant était de plus de 800 millions de dollars.

Que sont les stablecoins algorithmiques

La valeur des pièces stables est généralement liée à quelque chose, comme la valeur d’une monnaie fiduciaire ou d’un autre actif. Le principal avantage des pièces stables est la protection contre la volatilité élevée, qui est souvent utilisée à la fois par les investisseurs et les commerçants. Presque chaque stablecoin s’efforce de se lier complètement à un actif, en introduisant ses propres mécanismes. Et ceux qui sont déjà en circulation active ont suffisamment d’actifs pour sécuriser et garantir leur propre valeur. Ces actifs sont situés dans des organisations centralisées, telles que les banques. Les fonds fonctionnent sans l’utilisation de la technologie blockchain. Les stablecoins les plus populaires par capitalisation boursière fonctionnent exactement comme ça. Cependant, il existe des stablecoins qui utilisent la technologie blockchain pour former un fonds. Certains travaillent même avec des mécanismes décentralisés, par exemple DAI. Ces stablecoins sont appelés algorithmiques. Par leur nom, vous pouvez comprendre que les algorithmes sont utilisés comme base pour leur formation. Dans ce cas, il s’agit d’une sorte de liste de règles, d’instructions et de restrictions à suivre. Habituellement, tout est formé par des processus de calcul avec une certaine liste de données d’entrée. L’optimisation de l’algorithme a un seul objectif : maintenir le taux de change du jeton stable par rapport aux actifs indexés. En règle générale, les stablecoins algorithmiques n’ont pas de fonds ou d’autres garanties. Le coût n’est pas lié aux actifs externes. Cependant, il existe aussi des hybrides. Tout ce que vous devez savoir sur les stablecoins, USDC, USDT, DAI, BUSD : https://youtu.be/71u4U2eJWGg Dans ce cas, il s’agit d’une sorte de liste de règles, d’instructions et de restrictions à suivre. Habituellement, tout est formé par des processus de calcul avec une certaine liste de données d’entrée. L’optimisation de l’algorithme a un seul objectif : maintenir le taux de change du jeton stable par rapport aux actifs indexés. En règle générale, les stablecoins algorithmiques n’ont pas de fonds ou d’autres garanties. Le coût n’est pas lié aux actifs externes. Cependant, il existe aussi des hybrides. Tout ce que vous devez savoir sur les stablecoins, USDC, USDT, DAI, BUSD : https://youtu.be/71u4U2eJWGg Dans ce cas, il s’agit d’une sorte de liste de règles, d’instructions et de restrictions à suivre. Habituellement, tout est formé par des processus de calcul avec une certaine liste de données d’entrée. L’optimisation de l’algorithme a un seul objectif : maintenir le taux de change du jeton stable par rapport aux actifs indexés. En règle générale, les stablecoins algorithmiques n’ont pas de fonds ou d’autres garanties. Le coût n’est pas lié aux actifs externes. Cependant, il existe aussi des hybrides. Tout ce que vous devez savoir sur les stablecoins, USDC, USDT, DAI, BUSD : https://youtu.be/71u4U2eJWGg L’optimisation de l’algorithme a un seul objectif : maintenir le taux de change du jeton stable par rapport aux actifs indexés. En règle générale, les stablecoins algorithmiques n’ont pas de fonds ou d’autres garanties. Le coût n’est pas lié aux actifs externes. Cependant, il existe aussi des hybrides. Tout ce que vous devez savoir sur les stablecoins, USDC, USDT, DAI, BUSD : https://youtu.be/71u4U2eJWGg L’optimisation de l’algorithme a un seul objectif : maintenir le taux de change du jeton stable par rapport aux actifs indexés. En règle générale, les stablecoins algorithmiques n’ont pas de fonds ou d’autres garanties. Le coût n’est pas lié aux actifs externes. Cependant, il existe aussi des hybrides. Tout ce que vous devez savoir sur les stablecoins, USDC, USDT, DAI, BUSD : https://youtu.be/71u4U2eJWGg

Que sont les stablecoins algorithmiques

Aujourd’hui, il est difficile de choisir un moyen de réguler la valeur d’un stablecoin. Par conséquent, de nouvelles variantes de jetons stables font leur apparition. Une façon consiste à créer un fonds dont le volume dépasse largement l’émission de la pièce. Le jeton le plus populaire qui fonctionne de cette manière est DAI. Il a une marge initiale importante, se comporte de manière stable, mais l’efficacité de l’actif est nettement inférieure à celle des homologues centralisés. En mai 2022, le leader en termes de capitalisation boursière était un actif dont la valeur s’est effondrée au minimum. Nous parlons du projet Terra et du jeton UST. Le principe était qu’il n’y avait pas de réglementation d’émission par les créateurs – n’importe qui pouvait émettre des jetons. Les agents économiques étaient engagés dans l’ajustement des prix.

Comment les écuries vont se développer

La grande majorité des stablecoins ont des fonds avec des actifs réels, algorithmiques au contraire. Dans leur arsenal, il n’y a que des mathématiques et des mécanismes développés qui aident à stimuler la stabilité du taux de change par rapport à une certaine pièce. De plus, les pièces stables sont associées à des risques, car les investisseurs ne peuvent pas être sûrs de la transparence des réserves. Cela peut indiquer non seulement la possible réglementation des pièces stables par l’État, mais également le développement de jetons stables algorithmiques. Cependant, en utilisant l’exemple de l’UST, on peut voir qu’il n’existe pas actuellement de mécanismes efficaces pour le développement de la sphère. Mais en même temps, c’est inévitable dans un avenir proche. Les Stablecoins sont un actif polyvalent qui est déjà utilisé dans de nombreux domaines de la vie quotidienne. La technologie se développe activement, de nouvelles pièces centralisées apparaissent, ainsi que des jetons algorithmiques.