Mik azok a stablecoinok, mire valók, hogyan működnek és hogyan biztosítottak, és érdemes-e megvenni 2022-ben, milyen kockázatokkal jár egy befektető. A kriptovaluta eszközök évről évre egyre népszerűbbek. Egyre több új token jelenik meg, köztük a stablecoinok. Már sikerült meghódítaniuk a kriptovaluta piac nagy részét, mivel számos előnnyel rendelkeznek, a legfontosabb az alapok védelme az esetleges kriptoeszközök ingadozásától. Ez a cikk a stabil érmékre összpontosít.

- Mi a stablecoin egyszerű szóhasználattal

- Mire valók a stabil érmék?

- Melyek a népszerű stabil érmék 2022-ben – a népszerűek listája

- Milyen eszközökhöz kötődnek

- Mik az ártámogatási mechanizmusok

- Mik azok a központosított stabil érmék

- Melyek a központosított stabil érmék előnyei és hátrányai

- Mik azok az algoritmikus stabil érmék

- Mik azok az algoritmikus stabil érmék

- Hogyan alakulnak ki az istállók

Mi a stablecoin egyszerű szóhasználattal

A tokeneket valutaként használók számára a kriptovaluta eszközökkel kapcsolatos fő probléma az ellenőrizetlen

volatilitás . A világ első érme értékének ingadozása többször is meghaladta a több tízezer dollárt, és a 67 000 dolláros csúcs után egy tucat alá esett. A stabil érme megoldja a volatilitás problémáját, mivel az ilyen érme árfolyama közvetlenül kötődik a fiat valutához vagy fizikai eszközökhöz. Az első esetben az amerikai dollár, a második esetben az arany lehet. Vannak azonban olyan stabil coinok, amelyek árfolyamát részben vagy teljesen megerősíti egy másik kriptovaluta eszköz értéke.

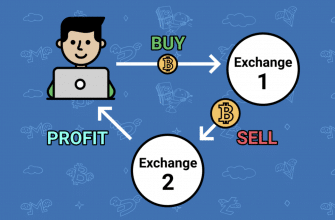

Mire valók a stabil érmék?

A stabil érmék szokásos fiat valutaként használhatók például élelmiszerek vásárlására. Ez azonban nem az ilyen érmék egyetlen alkalmazási területe. A stablecoinokat jellemzően pénzeszközök tárolására használják kriptovaluta tőzsdén.

- napi tranzakciók lebonyolítása;

- jutalék nélküli átutalás más személyeknek – ideértve más országokba is;

- a helyi valuta védelme az inflációval szemben;

- a kriptovaluta tőzsdék bitcoin költségétől való függőségének csökkentése;

- az egyik bankszámláról a másikra történő ismétlődő átutalások optimalizálása.

Ez a lista folyamatosan bővül. Ennek oka a stabil érmék körének bővülése. Például tétet kaphatnak, hogy passzív jövedelmet kapjanak, de ez a terület kevésbé népszerű.

Melyek a népszerű stabil érmék 2022-ben – a népszerűek listája

Összességében rengeteg stabil érmét számolhat meg, de nem minden érme tekinthető megbízhatónak. Ez elsősorban a token általános készletét alkotó eszközök rotációjának, valamint a befektetői bizalomnak köszönhető. Tekintsük a TOP 10 legnépszerűbb stabil alkalmazást 2022 júliusában.

| Név | Piaci kapitalizáció ($) |

| USDT | 3,9 billió |

| USDC | 3,3 billió |

| BUSD | 1,07 billió |

| DAI | 440 milliárd |

| FRAX | 84 milliárd |

| TUSD | 71 milliárd |

| USDP | 56 milliárd |

| USDN | 44 milliárd |

| USDD | 43 milliárd |

| FEI | 25 milliárd |

Az információ a CoinMarketCap elemző platformról származik. A TOP a piaci kapitalizáció elve alapján kerül kialakításra. Azaz minél nagyobb a nagybetűs írás, annál magasabb a hely az adott minősítésben.

Milyen eszközökhöz kötődnek

Manapság a legelterjedtebbek a stabil érmék, amelyek egy fiat valuta – az amerikai dollár – értékéhez vannak kötve. A legmegbízhatóbb token manapság az USDT, ahol az árfolyam mindig 1 az 1-hez marad. Eltérések lehetségesek, de ezek minimálisak, és általában a fiat valuta volatilitása során fordulnak elő.

Mik az ártámogatási mechanizmusok

Szinte minden kriptovaluta eszköz rendelkezik olyan eszközökkel, amelyek támogatják és igazolják az árát. Azonban három fő módja van, amelyek típusokra oszthatók:

- a rendszer által lefoglalt érmék száma:

- a tartalékból származó eszközök felhasználásának szabályai;

- az értékmegőrzés egyéb módjai – minden eszköznek megvan a maga megközelítése.

Mik azok a központosított stabil érmék

Gyakorlatilag minden stabil tokent központi kibocsátók irányítanak. Olyan alapokat hoznak létre és tartanak fenn, amelyek fenntartott eszközöket vagy fiat valutákat, például amerikai dollárt tartanak. Ellenőrzik őket, hogy időszakonként megerősítsék a bejelentett vagyonmennyiséget. A legnépszerűbb stabil érme a Tether tulajdonában lévő USDT. Folyamatosan frissíti az alapon belül tárolt eszközök mennyiségére vonatkozó információkat, és garantálja a befektetők számára a veszteségek megtérítését, ha valami történik az USDT-vel. Ezért ez a token a legnépszerűbb a stabil érmék között. 2022 júliusában az alap több mint 80 százalékban csak fiat-tal van feltöltve.

Melyek a központosított stabil érmék előnyei és hátrányai

A központosított szervezetek által kezelt stabil tokenek jó fenntarthatósággal rendelkeznek. Értéküket minimális volatilitású eszközök garantálják. Az ilyen stabil érmék nagy likviditásúak, és sok népszerű kriptovaluta tőzsdén kereskedhetnek velük. Érdemes kiemelni a számítások, az alapok megtakarításának és a közvetlenül a kriptotőzsdén belüli kereskedés lehetőségét is. Azonban a központosított tőzsdén fellépő bármilyen probléma minden stabil érme tulajdonos számára potenciális probléma. Előfordulhatnak az alapkezelő társaság hibái, helytelen jelentések miatt, beleértve a manipulációkat vagy más eseményeket.

Az egyik legjobb példa 2019-ben történt. Kapcsolatban áll a Tetherrel és annak stabilcoinjával, valamint a Bitfinex kriptotőzsdével. Utóbbit azzal vádolták, hogy a Tether cég tőkéjét személyes célokra használták fel – a felhasználók harmadik okokból elvesztett pénzeszközök kompenzálására. Az összeg több mint 800 millió dollár volt.

Mik azok az algoritmikus stabil érmék

A stabil érmék értéke általában valamihez van kötve, például egy fiat valuta vagy más eszköz értékéhez. A stabil érmék fő előnye a magas volatilitás elleni védelem, amelyet gyakran használnak mind a befektetők, mind a kereskedők. Szinte minden stablecoin arra törekszik, hogy teljes mértékben kötődjön valamilyen eszközhöz, bevezetve saját mechanizmusait. A már aktív forgalomban lévők pedig elegendő vagyonnal rendelkeznek ahhoz, hogy biztosítsák és garantálják saját értéküket. Ezek az eszközök központosított szervezetekben találhatók, például a bankoknál. Az alapok a blockchain technológia használata nélkül működnek. A piaci kapitalizáció szerint legnépszerűbb stabil érmék pontosan így működnek. Vannak azonban olyan stabil érmék, amelyek blokklánc technológiát használnak az alap létrehozásához. Néhányan decentralizált mechanizmusokkal is dolgoznak, például DAI. Az ilyen stabil érméket algoritmikusnak nevezik. A név alapján megértheti, hogy az algoritmusok képezik az alapját. Ebben az esetben ez egyfajta szabályok, utasítások és korlátozások listája, amelyeket be kell tartani. Általában mindent számítási folyamatok alakítanak ki bizonyos bemeneti adatok listájával. Az algoritmus optimalizálásának egyetlen célja van – a token árfolyam stabilan tartása a rögzített eszközökhöz képest. Az algoritmikus stabil érmék általában nem rendelkeznek alappal vagy egyéb biztosítékkal. A költség nincs külső eszközökhöz kötve. Vannak azonban hibridek is. Minden, amit a stablecoinokról, USDC-ről, USDT-ről, DAI-ról, BUSD-ről tudni kell: https://youtu.be/71u4U2eJWGg Ebben az esetben ez egyfajta szabályok, utasítások és korlátozások listája, amelyeket be kell tartani. Általában mindent számítási folyamatok alakítanak ki bizonyos bemeneti adatok listájával. Az algoritmus optimalizálásának egyetlen célja van – a token árfolyam stabilan tartása a rögzített eszközökhöz képest. Az algoritmikus stabil érmék általában nem rendelkeznek alappal vagy egyéb biztosítékkal. A költség nincs külső eszközökhöz kötve. Vannak azonban hibridek is. Minden, amit a stablecoinokról, USDC-ről, USDT-ről, DAI-ról, BUSD-ről tudni kell: https://youtu.be/71u4U2eJWGg Ebben az esetben ez egyfajta szabályok, utasítások és korlátozások listája, amelyeket be kell tartani. Általában mindent számítási folyamatok alakítanak ki bizonyos bemeneti adatok listájával. Az algoritmus optimalizálásának egyetlen célja van – a token árfolyam stabilan tartása a rögzített eszközökhöz képest. Az algoritmikus stabil érmék általában nem rendelkeznek alappal vagy egyéb biztosítékkal. A költség nincs külső eszközökhöz kötve. Vannak azonban hibridek is. Minden, amit a stablecoinokról, USDC-ről, USDT-ről, DAI-ról, BUSD-ről tudni kell: https://youtu.be/71u4U2eJWGg Az algoritmus optimalizálásának egyetlen célja van – a token árfolyam stabilan tartása a rögzített eszközökhöz képest. Az algoritmikus stabil érmék általában nem rendelkeznek alappal vagy egyéb biztosítékkal. A költség nincs külső eszközökhöz kötve. Vannak azonban hibridek is. Minden, amit a stablecoinokról, USDC-ről, USDT-ről, DAI-ról, BUSD-ről tudni kell: https://youtu.be/71u4U2eJWGg Az algoritmus optimalizálásának egyetlen célja van – a token árfolyam stabilan tartása a rögzített eszközökhöz képest. Az algoritmikus stabil érmék általában nem rendelkeznek alappal vagy egyéb biztosítékkal. A költség nincs külső eszközökhöz kötve. Vannak azonban hibridek is. Minden, amit a stablecoinokról, USDC-ről, USDT-ről, DAI-ról, BUSD-ről tudni kell: https://youtu.be/71u4U2eJWGg

Mik azok az algoritmikus stabil érmék

Ma nehéz kiválasztani a stabil érmék értékének szabályozási módját. Ezért a stabil tokenek új változatai jelennek meg. Ennek egyik módja egy alap létrehozása, amelynek volumene jelentősen meghaladja az érme kibocsátását. A legnépszerűbb token, amely így működik, a DAI. Nagy kezdeti fedezettel rendelkezik, stabilan viselkedik, de az eszköz hatékonysága lényegesen alacsonyabb, mint a központosított társaké. 2022 májusában a piaci kapitalizációt tekintve vezető eszköz volt, amelynek értéke minimálisra zuhant. A Terra projektről és az UST tokenről beszélünk. Az alapelv az volt, hogy az alkotók nem szabályozták a kibocsátást – bárki kiadhat tokent. A gazdasági szereplők árigazítással foglalkoztak.

Hogyan alakulnak ki az istállók

A stablecoinok túlnyomó többségében reálvagyonnal rendelkező alapok vannak, éppen ellenkezőleg, algoritmikusak. Arzenáljukban csak matematika és olyan fejlett mechanizmusok találhatók, amelyek elősegítik az árfolyam stabilitását egy bizonyos érméhez képest. Emellett a stabil érmék kockázatokkal is járnak, mivel a befektetők nem lehetnek biztosak a tartalékok átláthatóságában. Ez nem csak a stablecoinok esetleges állami szabályozására utalhat, hanem az algoritmikus stabil tokenek fejlesztésére is. Az UST példáján azonban látható, hogy jelenleg nincsenek hatékony mechanizmusok a szféra fejlesztésére. De ugyanakkor elkerülhetetlen a közeljövőben. A stabil érmék sokoldalú eszköz, amelyet már a mindennapi élet számos területén használnak. A technológia aktívan fejlődik, új centralizált érmék jelennek meg, valamint algoritmikus tokenek.