Hva er stablecoins, hva er de for, hvordan fungerer de og hvordan er de sikret, og er det verdt å kjøpe dem i 2022, hva er risikoen for en investor. Kryptovaluta-eiendeler blir stadig mer populære hvert år. Flere og flere nye tokens dukker opp, inkludert stablecoins. De har allerede klart å erobre en stor del av kryptovalutamarkedet, siden de har mange fordeler, det viktigste er beskyttelsen av midler mot volatiliteten som eventuelle kryptoaktiva er underlagt. Denne artikkelen vil fokusere på stablecoins.

- Hva er en stablecoin på en enkel måte

- Hva er stablecoins for?

- Hva er de populære stablecoins i 2022 – liste over populære

- Hvilke eiendeler er knyttet til

- Hva er prisstøttemekanismene

- Hva er sentraliserte stablecoins

- Hva er fordelene og ulempene med sentraliserte stablecoins

- Hva er algoritmiske stablecoins

- Hva er algoritmiske stablecoins

- Hvordan stallene vil utvikle seg

Hva er en stablecoin på en enkel måte

Hovedproblemet med cryptocurrency-eiendeler for de som bruker tokens som valuta er ukontrollert

volatilitet . Svingningene i verdien av den første mynten i verden overskred gjentatte ganger titusenvis av dollar og falt under ett dusin etter en topp på 67 000 dollar. En stablecoin løser problemet med volatilitet, siden kursen på en slik mynt er knyttet direkte til fiat-valuta eller fysiske eiendeler. I det første tilfellet kan det være amerikanske dollar, og i det andre gull. Imidlertid er det stablecoins, hvis kurs delvis eller fullstendig bekreftes av verdien av en annen kryptovaluta-eiendel.

Hva er stablecoins for?

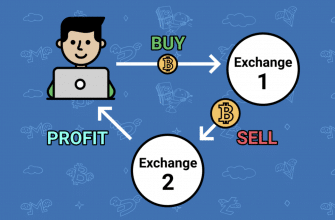

Stablecoins kan brukes som en vanlig fiat-valuta for å kjøpe dagligvarer, for eksempel. Dette er imidlertid ikke det eneste bruksområdet for slike mynter. Vanligvis brukes stablecoins til å lagre midler på en kryptovalutabørs.

- utføre daglige transaksjoner;

- overføringer til andre mennesker uten provisjon – inkludert til andre land;

- beskytte den lokale valutaen mot inflasjon;

- redusere avhengigheten av kryptovalutautvekslinger av kostnadene for bitcoin;

- optimalisering av gjentatte overføringer fra en bankkonto til en annen.

Denne listen utvides stadig. Dette er på grunn av utvidelsen av omfanget av stablecoins. For eksempel kan de satses for å motta passiv inntekt, men dette området er mindre populært.

Hva er de populære stablecoins i 2022 – liste over populære

Totalt kan du telle et stort antall stablecoins, men ikke hver mynt kan betraktes som pålitelig. Først av alt skyldes dette rotasjonen av eiendeler som utgjør den generelle poolen av tokenet, samt investortillit. Vurder de TOP 10 mest populære stabile appene for juli 2022.

| Navn | Markedsverdi ($) |

| USDT | 3,9 billioner |

| USDC | 3,3 billioner |

| BUSD | 1,07 billioner |

| DAI | 440 milliarder kroner |

| FRAX | 84 milliarder kroner |

| TUSD | 71 milliarder kroner |

| USDP | 56 milliarder kroner |

| USDN | 44 milliarder |

| USDD | 43 milliarder kroner |

| FEI | 25 milliarder kroner |

Informasjon hentet fra analytisk plattform CoinMarketCap. TOP er dannet i henhold til prinsippet om markedsverdi. Det vil si at jo større bruk av store og små bokstaver, jo høyere er plassen i den gitte vurderingen.

Hvilke eiendeler er knyttet til

I dag er de vanligste stablecoins, som er knyttet til verdien av en fiat-valuta – den amerikanske dollaren. Den mest pålitelige token i dag er USDT, hvor kursen alltid forblir 1 til 1. Avvik er mulige, men de er minimale og oppstår som regel under volatiliteten til fiat-valutaen.

Hva er prisstøttemekanismene

Nesten hver kryptovaluta-eiendel har verktøy som støtter og rettferdiggjør prisen. Imidlertid er det tre hovedmåter som kan deles inn i typer:

- antall mynter reservert av systemet:

- regler for bruk av eiendeler fra reserven;

- andre måter å beholde verdi på – hver eiendel har sin egen tilnærming.

Hva er sentraliserte stablecoins

Så godt som alle stabile tokener kontrolleres av sentraliserte utstedere. De oppretter og vedlikeholder fond som har reserverte eiendeler eller fiat-valutaer som amerikanske dollar. De er gjenstand for revisjoner for periodisk å bekrefte den deklarerte mengden av eiendeler. Den mest populære stablecoinen er USDT, eid av Tether. Den oppdaterer kontinuerlig informasjon om volumet av lagrede eiendeler i fondet, og garanterer også investorer kompensasjon for tap hvis noe skjer med USDT. Derfor er dette tokenet det mest populære blant stablecoins. I juli 2022 er fondet over 80 prosent fylt med bare fiat.

Hva er fordelene og ulempene med sentraliserte stablecoins

Stabile tokens administrert av sentraliserte organisasjoner har god bærekraft. Deres verdi er garantert av eiendeler hvis volatilitet er minimal. Slike stablecoins har høy likviditet og er tilgjengelige for handel på mange populære kryptovalutabørser. Det er også verdt å fremheve muligheten for å beregne, spare midler og handle direkte inne på kryptobørsen. Imidlertid er eventuelle problemer på en sentralisert børs et potensielt problem for hver stablecoin-holder. De kan oppstå på grunn av feil fra forvaltningsselskapet, feil rapportering, inkludert i form av manipulasjoner eller andre hendelser.

Et av de beste eksemplene skjedde i 2019. Han er assosiert med Tether og dens stablecoin, samt Bitfinex kryptobørs. Sistnevnte ble anklaget for å ha brukt kapitalen til Tether-selskapet til personlige formål – for å kompensere for midlene som brukerne tapte av tredje grunner. Beløpet var på over 800 millioner dollar.

Hva er algoritmiske stablecoins

Verdien av stablecoins er vanligvis knyttet til noe, for eksempel verdien av en fiat-valuta eller en annen eiendel. Den største fordelen med stablecoins er beskyttelse mot høy volatilitet, som ofte brukes av både investorer og tradere. Nesten hver stablecoin streber etter full binding til en eiendel, og introduserer sine egne mekanismer. Og de som allerede er i aktiv sirkulasjon har nok eiendeler til å sikre og garantere sin egen verdi. Disse eiendelene er plassert i sentraliserte organisasjoner, for eksempel bank. Fondene opererer uten bruk av blokkjedeteknologi. De mest populære stablecoins etter markedsverdi fungerer akkurat slik. Imidlertid er det stablecoins som bruker blockchain-teknologi for å danne et fond. Noen jobber til og med med desentraliserte mekanismer, for eksempel DAI. Slike stabile mynter kalles algoritmiske. Med navnet kan du forstå at algoritmer brukes som grunnlag for dannelsen deres. I dette tilfellet er det en slags liste over regler, instruksjoner og begrensninger som må følges. Vanligvis er alt dannet av beregningsprosesser med en viss liste over inndata. Algoritmeoptimalisering har ett enkelt mål – å holde token-valutakursen stabil i forhold til tilknyttede eiendeler. Vanligvis har ikke algoritmiske stablecoins noen midler eller annen sikkerhet. Kostnaden er ikke knyttet til eksterne eiendeler. Det finnes imidlertid også hybrider. Alt du trenger å vite om stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg I dette tilfellet er det en slags liste over regler, instruksjoner og begrensninger som må følges. Vanligvis er alt dannet av beregningsprosesser med en viss liste over inndata. Algoritmeoptimalisering har ett enkelt mål – å holde token-valutakursen stabil i forhold til tilknyttede eiendeler. Vanligvis har ikke algoritmiske stablecoins noen midler eller annen sikkerhet. Kostnaden er ikke knyttet til eksterne eiendeler. Det finnes imidlertid også hybrider. Alt du trenger å vite om stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg I dette tilfellet er det en slags liste over regler, instruksjoner og begrensninger som må følges. Vanligvis er alt dannet av beregningsprosesser med en viss liste over inndata. Algoritmeoptimalisering har ett enkelt mål – å holde token-valutakursen stabil i forhold til tilknyttede eiendeler. Vanligvis har ikke algoritmiske stablecoins noen midler eller annen sikkerhet. Kostnaden er ikke knyttet til eksterne eiendeler. Det finnes imidlertid også hybrider. Alt du trenger å vite om stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Algoritmeoptimalisering har ett enkelt mål – å holde token-valutakursen stabil i forhold til tilknyttede eiendeler. Vanligvis har ikke algoritmiske stablecoins noen midler eller annen sikkerhet. Kostnaden er ikke knyttet til eksterne eiendeler. Det finnes imidlertid også hybrider. Alt du trenger å vite om stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Algoritmeoptimalisering har ett enkelt mål – å holde token-valutakursen stabil i forhold til tilknyttede eiendeler. Vanligvis har ikke algoritmiske stablecoins noen midler eller annen sikkerhet. Kostnaden er ikke knyttet til eksterne eiendeler. Det finnes imidlertid også hybrider. Alt du trenger å vite om stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Hva er algoritmiske stablecoins

I dag er det vanskelig å velge en måte å regulere verdien på en stablecoin på. Derfor dukker det opp nye varianter av stabile tokens. En måte er å opprette et fond, hvis volum overstiger utstedelsen av mynten betydelig. Det mest populære tokenet som fungerer på denne måten er DAI. Den har en stor startmargin, oppfører seg stabilt, men effektiviteten til eiendelen er betydelig lavere enn for sentraliserte motparter. I mai 2022 var lederen når det gjelder markedsverdi en eiendel, hvis verdi kollapset til et minimum. Vi snakker om Terra-prosjektet og UST-tokenet. Prinsippet var at det ikke var noen regulering av utslipp fra skaperne – hvem som helst kunne utstede tokens. Økonomiske aktører var engasjert i prisjustering.

Hvordan stallene vil utvikle seg

De aller fleste stablecoins har fond med reelle eiendeler, algoritmiske, tvert imot. I deres arsenal er det bare matematikk og utviklede mekanismer som bidrar til å stimulere stabiliteten til valutakursen i forhold til en bestemt mynt. Stablecoins er også forbundet med risiko, siden investorer ikke kan være sikre på gjennomsiktigheten til reservene. Dette kan indikere ikke bare mulig regulering av stablecoins av staten, men også utviklingen av algoritmiske stabile tokens. Ved å bruke eksemplet med UST kan man imidlertid se at det for øyeblikket ikke er noen effektive mekanismer for utviklingen av sfæren. Men samtidig er det uunngåelig i nær fremtid. Stablecoins er en allsidig ressurs som allerede brukes i mange områder av hverdagen. Teknologien utvikler seg aktivt, nye sentraliserte mynter dukker opp, samt algoritmiske tokens.