O que são stablecoins, para que servem, como funcionam e como são protegidas, e vale a pena comprá-las em 2022, quais são os riscos para um investidor. Os ativos de criptomoeda estão ganhando popularidade a cada ano. Mais e mais novos tokens aparecem, incluindo stablecoins. Eles já conseguiram conquistar grande parte do mercado de criptomoedas, pois possuem muitas vantagens, o principal é a proteção dos fundos da volatilidade a que estão sujeitos quaisquer criptoativos. Este artigo se concentrará em stablecoins.

- O que é uma stablecoin em termos simples

- Para que servem as stablecoins?

- Quais são as stablecoins populares em 2022 – lista de populares

- A quais ativos estão vinculados

- Quais são os mecanismos de suporte de preços

- O que são stablecoins centralizadas

- Quais são as vantagens e desvantagens das stablecoins centralizadas

- O que são stablecoins algorítmicas

- O que são stablecoins algorítmicas

- Como os estábulos se desenvolverão

O que é uma stablecoin em termos simples

O principal problema dos ativos de criptomoedas para quem usa tokens como moeda é a

volatilidade descontrolada . As flutuações no valor da primeira moeda do mundo excederam repetidamente dezenas de milhares de dólares e caíram abaixo de uma dúzia após um pico de US$ 67.000. Uma stablecoin resolve o problema da volatilidade, uma vez que a taxa de tal moeda está vinculada diretamente à moeda fiduciária ou ativos físicos. No primeiro caso, pode ser o dólar americano e, no segundo, o ouro. No entanto, existem stablecoins, cuja taxa é parcialmente ou completamente confirmada pelo valor de outro ativo de criptomoeda.

Para que servem as stablecoins?

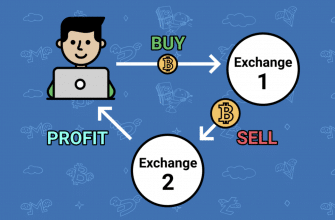

Stablecoins podem ser usadas como moeda fiduciária regular para comprar mantimentos, por exemplo. No entanto, esta não é a única área de aplicação de tais moedas. Normalmente, as stablecoins são usadas para armazenar fundos em uma exchange de criptomoedas.

- realização de transações diárias;

- transferências para outras pessoas sem comissão – inclusive para outros países;

- proteger a moeda local da inflação;

- reduzindo a dependência das trocas de criptomoedas no custo do bitcoin;

- otimização de transferências recorrentes de uma conta bancária para outra.

Esta lista está em constante expansão. Isso se deve à expansão do escopo das stablecoins. Por exemplo, eles podem ser apostados para receber renda passiva, mas essa área é menos popular.

Quais são as stablecoins populares em 2022 – lista de populares

No total, você pode contar um grande número de stablecoins, mas nem todas as moedas podem ser consideradas confiáveis. Em primeiro lugar, isso se deve à rotação de ativos que formam o pool geral do token, bem como à confiança do investidor. Considere os 10 aplicativos estáveis mais populares para julho de 2022.

| Nome | Capitalização de mercado ($) |

| USDT | 3,9 trilhões |

| USDC | 3,3 trilhões |

| BUSD | 1,07 trilhão |

| DAI | 440 bilhões |

| FRAX | 84 bilhões |

| TUSD | 71 bilhões |

| USDP | 56 bilhões |

| USDN | 44 bilhões |

| USD | 43 bilhões |

| FEI | 25 bilhões |

Informações retiradas da plataforma analítica CoinMarketCap. A TOP é formada de acordo com o princípio da capitalização de mercado. Ou seja, quanto maior a capitalização, maior a posição na classificação dada.

A quais ativos estão vinculados

Hoje, as mais comuns são as stablecoins, que são atreladas ao valor de uma moeda fiduciária – o dólar americano. O token mais confiável hoje é o USDT, onde a taxa permanece sempre de 1 para 1. Desvios são possíveis, mas são mínimos e, via de regra, ocorrem durante a volatilidade da moeda fiduciária.

Quais são os mecanismos de suporte de preços

Quase todo ativo de criptomoeda possui ferramentas que suportam e justificam seu preço. No entanto, existem três maneiras principais que podem ser divididas em tipos:

- número de moedas reservadas pelo sistema:

- regras para uso de ativos da reserva;

- outras formas de reter valor – cada ativo tem sua própria abordagem.

O que são stablecoins centralizadas

Praticamente todos os tokens estáveis são controlados por emissores centralizados. Eles criam e mantêm fundos que detêm ativos reservados ou moedas fiduciárias, como o dólar americano. Eles estão sujeitos a auditorias para confirmar periodicamente o valor declarado dos ativos. A stablecoin mais popular é o USDT, de propriedade da Tether. Ele atualiza constantemente as informações sobre o volume de ativos armazenados no fundo e também garante aos investidores uma compensação por perdas se algo acontecer com o USDT. Portanto, esse token é o mais popular entre as stablecoins. Em julho de 2022, o fundo está mais de 80% preenchido apenas com moeda fiduciária.

Quais são as vantagens e desvantagens das stablecoins centralizadas

Tokens estáveis gerenciados por organizações centralizadas têm boa sustentabilidade. Seu valor é garantido por ativos cuja volatilidade é mínima. Essas stablecoins têm alta liquidez e estão disponíveis para negociação em muitas exchanges populares de criptomoedas. Vale destacar também a possibilidade de calcular, economizar e negociar diretamente dentro da exchange de criptomoedas. No entanto, qualquer problema em uma exchange centralizada é um problema em potencial para todos os detentores de stablecoins. Eles podem ocorrer devido a erros da sociedade gestora, relatórios incorretos, inclusive na forma de manipulações ou outros eventos.

Um dos melhores exemplos aconteceu em 2019. Ele está associado ao Tether e sua stablecoin, bem como à exchange de criptomoedas Bitfinex. Este último foi acusado de usar o capital da empresa Tether para fins pessoais – para compensar os fundos que seus usuários perderam por terceiros. O valor foi superior a 800 milhões de dólares.

O que são stablecoins algorítmicas

O valor das stablecoins geralmente está atrelado a algo, como o valor de uma moeda fiduciária ou outro ativo. A principal vantagem das stablecoins é a proteção contra alta volatilidade, que é frequentemente usada por investidores e traders. Quase todas as stablecoins se esforçam para se vincular totalmente a algum ativo, introduzindo seus próprios mecanismos. E aqueles que já estão em circulação ativa possuem ativos suficientes para garantir e garantir seu próprio valor. Esses ativos estão localizados em organizações centralizadas, como bancos. Os fundos operam sem o uso da tecnologia blockchain. As stablecoins mais populares por capitalização de mercado funcionam exatamente assim. No entanto, existem stablecoins que usam a tecnologia blockchain para formar um fundo. Alguns até trabalham com mecanismos descentralizados, ex., DAI. Essas stablecoins são chamadas de algorítmicas. Pelo nome, você pode entender que os algoritmos são usados como base para sua formação. Nesse caso, é uma espécie de lista de regras, instruções e restrições que devem ser seguidas. Normalmente tudo é formado por processos computacionais com uma determinada lista de dados de entrada. A otimização do algoritmo tem um único objetivo – manter a taxa de câmbio do token estável em relação aos ativos indexados. Normalmente, as stablecoins algorítmicas não possuem fundos ou outras garantias. O custo não está vinculado a ativos externos. No entanto, também existem híbridos. Tudo o que você precisa saber sobre stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Nesse caso, é uma espécie de lista de regras, instruções e restrições que devem ser seguidas. Normalmente tudo é formado por processos computacionais com uma determinada lista de dados de entrada. A otimização do algoritmo tem um único objetivo – manter a taxa de câmbio do token estável em relação aos ativos indexados. Normalmente, as stablecoins algorítmicas não possuem fundos ou outras garantias. O custo não está vinculado a ativos externos. No entanto, também existem híbridos. Tudo o que você precisa saber sobre stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Nesse caso, é uma espécie de lista de regras, instruções e restrições que devem ser seguidas. Normalmente tudo é formado por processos computacionais com uma determinada lista de dados de entrada. A otimização do algoritmo tem um único objetivo – manter a taxa de câmbio do token estável em relação aos ativos indexados. Normalmente, as stablecoins algorítmicas não possuem fundos ou outras garantias. O custo não está vinculado a ativos externos. No entanto, também existem híbridos. Tudo o que você precisa saber sobre stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg A otimização do algoritmo tem um único objetivo – manter a taxa de câmbio do token estável em relação aos ativos indexados. Normalmente, as stablecoins algorítmicas não possuem fundos ou outras garantias. O custo não está vinculado a ativos externos. No entanto, também existem híbridos. Tudo o que você precisa saber sobre stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg A otimização do algoritmo tem um único objetivo – manter a taxa de câmbio do token estável em relação aos ativos indexados. Normalmente, as stablecoins algorítmicas não possuem fundos ou outras garantias. O custo não está vinculado a ativos externos. No entanto, também existem híbridos. Tudo o que você precisa saber sobre stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

O que são stablecoins algorítmicas

Hoje é difícil escolher uma forma de regular o valor de uma stablecoin. Portanto, novas variações de tokens estáveis estão surgindo. Uma maneira é criar um fundo, cujo volume excede significativamente a emissão da moeda. O token mais popular que funciona dessa maneira é o DAI. Tem uma grande margem inicial, comporta-se de forma estável, mas a eficiência do ativo é significativamente inferior à das contrapartes centralizadas. Em maio de 2022, o líder em termos de capitalização de mercado era um ativo, cujo valor caiu ao mínimo. Estamos falando do projeto Terra e do token UST. O princípio era que não havia regulamentação de emissão pelos criadores – qualquer um poderia emitir tokens. Os agentes econômicos estavam engajados no reajuste de preços.

Como os estábulos se desenvolverão

A grande maioria das stablecoins possui fundos com ativos reais, algorítmicos, pelo contrário. Em seu arsenal, há apenas matemática e mecanismos desenvolvidos que ajudam a estimular a estabilidade da taxa de câmbio em relação a uma determinada moeda. Além disso, as stablecoins estão associadas a riscos, pois os investidores não podem ter certeza da transparência das reservas. Isso pode indicar não apenas a possível regulamentação de stablecoins pelo estado, mas também o desenvolvimento de tokens estáveis algorítmicos. No entanto, usando o exemplo do UST, pode-se perceber que no momento não existem mecanismos efetivos para o desenvolvimento da esfera. Mas, ao mesmo tempo, é inevitável em um futuro próximo. Stablecoins são um ativo versátil que já está sendo usado em muitas áreas da vida cotidiana. A tecnologia está se desenvolvendo ativamente, novas moedas centralizadas aparecem, bem como tokens algorítmicos.