Czym są stablecoiny, do czego służą, jak działają i jak są zabezpieczone i czy warto je kupić w 2022 roku, jakie są ryzyka dla inwestora. Aktywa kryptowalutowe z roku na rok zyskują na popularności. Pojawia się coraz więcej nowych tokenów, w tym stablecoiny. Udało im się już podbić dużą część rynku kryptowalut, ponieważ mają wiele zalet, najważniejszą rzeczą jest ochrona środków przed zmiennością, której podlegają wszelkie aktywa kryptograficzne. W tym artykule skupimy się na stablecoinach.

- Czym jest stablecoin w prostych słowach

- Do czego służą stablecoiny?

- Jakie są popularne stablecoiny w 2022 roku – lista popularnych?

- Z jakimi aktywami są powiązane

- Jakie są mechanizmy wsparcia cen

- Czym są scentralizowane stablecoiny

- Jakie są zalety i wady scentralizowanych stablecoinów?

- Czym są algorytmiczne stablecoiny

- Czym są algorytmiczne stablecoiny

- Jak będą się rozwijać stajnie

Czym jest stablecoin w prostych słowach

Głównym problemem aktywów kryptowalutowych dla tych, którzy używają tokenów jako waluty, jest niekontrolowana

zmienność . Wahania wartości pierwszej monety na świecie wielokrotnie przekraczały dziesiątki tysięcy dolarów i spadały poniżej jednego tuzina po szczytowym poziomie 67 tysięcy dolarów. stablecoin rozwiązuje problem zmienności, ponieważ kurs takiej monety jest bezpośrednio powiązany z walutą fiducjarną lub aktywami fizycznymi. W pierwszym przypadku może to być dolar amerykański, aw drugim złoto. Istnieją jednak stablecoiny, których kurs częściowo lub całkowicie potwierdza wartość innego aktywa kryptowalutowego.

Do czego służą stablecoiny?

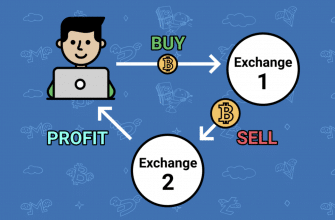

Stablecoins mogą być używane na przykład jako zwykła waluta fiducjarna do kupowania artykułów spożywczych. Nie jest to jednak jedyny obszar zastosowania takich monet. Zazwyczaj stablecoiny służą do przechowywania środków na giełdzie kryptowalut.

- przeprowadzanie codziennych transakcji;

- przelewy do innych osób bez prowizji – w tym do innych krajów;

- ochrona lokalnej waluty przed inflacją;

- zmniejszenie zależności giełd kryptowalut od kosztu bitcoina;

- optymalizacja przelewów cyklicznych z jednego konta bankowego na drugie.

Ta lista stale się powiększa. Wynika to z rozszerzenia zakresu stablecoinów. Na przykład można je postawić, aby otrzymać pasywny dochód, ale ten obszar jest mniej popularny.

Jakie są popularne stablecoiny w 2022 roku – lista popularnych?

W sumie można policzyć ogromną liczbę stablecoinów, ale nie każdą monetę można uznać za wiarygodną. Przede wszystkim wynika to z rotacji aktywów tworzących ogólną pulę tokena, a także zaufania inwestorów. Rozważ TOP 10 najpopularniejszych stabilnych aplikacji na lipiec 2022 r.

| Nazwa | Kapitalizacja rynkowa ($) |

| USDT | 3,9 biliona |

| USDC | 3,3 biliona |

| BUSD | 1,07 biliona |

| DAI | 440 miliardów |

| FRAX | 84 miliardy |

| TUSD | 71 miliardów |

| USDP | 56 miliardów |

| USDN | 44 miliardy |

| USDD | 43 miliardy |

| FEI | 25 miliardów |

Informacje zaczerpnięte z platformy analitycznej CoinMarketCap. TOP powstaje zgodnie z zasadą kapitalizacji rynkowej. Oznacza to, że im większa kapitalizacja, tym wyższe miejsce w danej ocenie.

Z jakimi aktywami są powiązane

Obecnie najbardziej popularne są stablecoiny, które są powiązane z wartością waluty fiducjarnej – dolara amerykańskiego. Najbardziej wiarygodnym tokenem jest dziś USDT, gdzie kurs zawsze pozostaje 1 do 1. Możliwe są odchylenia, ale są one minimalne i z reguły występują podczas zmienności waluty fiducjarnej.

Jakie są mechanizmy wsparcia cen

Prawie każdy zasób kryptowaluty ma narzędzia, które wspierają i uzasadniają jego cenę. Istnieją jednak trzy główne sposoby, które można podzielić na typy:

- ilość monet zarezerwowanych przez system:

- zasady korzystania z aktywów z rezerwy;

- inne sposoby na zachowanie wartości – każdy zasób ma swoje własne podejście.

Czym są scentralizowane stablecoiny

Praktycznie każdy stabilny token jest kontrolowany przez scentralizowanych emitentów. Tworzą i utrzymują fundusze, które przechowują aktywa zastrzeżone lub waluty fiducjarne, takie jak dolar amerykański. Podlegają audytom, które okresowo potwierdzają zadeklarowaną wielkość aktywów. Najpopularniejszym stablecoinem jest USDT, którego właścicielem jest Tether. Stale aktualizuje informacje o wolumenie przechowywanych aktywów w ramach funduszu, a także gwarantuje inwestorom rekompensatę za straty, jeśli coś się stanie z USDT. Dlatego właśnie ten token jest najpopularniejszy wśród stablecoinów. W lipcu 2022 r. fundusz jest w ponad 80 procentach wypełniony wyłącznie papierami fiducjarnymi.

Jakie są zalety i wady scentralizowanych stablecoinów?

Stabilne tokeny zarządzane przez scentralizowane organizacje mają dobrą trwałość. Ich wartość gwarantują aktywa, których zmienność jest minimalna. Takie stablecoiny mają wysoką płynność i są dostępne do handlu na wielu popularnych giełdach kryptowalut. Warto również podkreślić możliwość liczenia, oszczędzania środków i handlu bezpośrednio na giełdzie kryptowalut. Jednak wszelkie kłopoty na scentralizowanej giełdzie są potencjalnym problemem dla każdego posiadacza stablecoin. Mogą wystąpić z powodu błędów firmy zarządzającej, nieprawidłowego raportowania, w tym w postaci manipulacji lub innych zdarzeń.

Jeden z najlepszych przykładów miał miejsce w 2019 roku. Jest związany z Tetherem i jego stablecoinem, a także z giełdą kryptograficzną Bitfinex. Ten ostatni został oskarżony o wykorzystywanie kapitału firmy Tether do celów osobistych – w celu zrekompensowania środków, które jej użytkownicy stracili z przyczyn trzecich. Kwota wyniosła ponad 800 milionów dolarów.

Czym są algorytmiczne stablecoiny

Wartość stablecoinów jest zwykle powiązana z czymś, na przykład wartością waluty fiducjarnej lub innego aktywa. Główną zaletą stablecoinów jest ochrona przed wysoką zmiennością, z której często korzystają zarówno inwestorzy, jak i traderzy. Niemal każdy stablecoin dąży do pełnego związania się z jakimś aktywem, wprowadzając własne mechanizmy. A te, które już są w aktywnym obrocie, mają wystarczająco dużo aktywów, aby zabezpieczyć i zagwarantować własną wartość. Zasoby te znajdują się w scentralizowanych organizacjach, takich jak bankowość. Fundusze działają bez użycia technologii blockchain. Najpopularniejsze stablecoiny pod względem kapitalizacji rynkowej działają dokładnie w ten sposób. Istnieją jednak stablecoiny, które wykorzystują technologię blockchain do tworzenia funduszu. Niektórzy nawet pracują ze zdecentralizowanymi mechanizmami, np. DAI. Takie stablecoiny nazywane są algorytmicznymi. Po nazwie możesz zrozumieć, że algorytmy są używane jako podstawa ich tworzenia. W tym przypadku jest to rodzaj listy zasad, instrukcji i ograniczeń, których należy przestrzegać. Zwykle wszystko jest tworzone przez procesy obliczeniowe z określoną listą danych wejściowych. Optymalizacja algorytmów ma jeden cel — utrzymanie stabilnego kursu wymiany tokenów w stosunku do aktywów powiązanych. Zazwyczaj algorytmiczne stablecoiny nie mają żadnych środków ani innych zabezpieczeń. Koszt nie jest powiązany z aktywami zewnętrznymi. Istnieją jednak również hybrydy. Wszystko, co musisz wiedzieć o stablecoinach, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg W tym przypadku jest to rodzaj listy zasad, instrukcji i ograniczeń, których należy przestrzegać. Zwykle wszystko jest tworzone przez procesy obliczeniowe z określoną listą danych wejściowych. Optymalizacja algorytmów ma jeden cel — utrzymanie stabilnego kursu wymiany tokenów w stosunku do aktywów powiązanych. Zazwyczaj algorytmiczne stablecoiny nie mają żadnych środków ani innych zabezpieczeń. Koszt nie jest powiązany z aktywami zewnętrznymi. Istnieją jednak również hybrydy. Wszystko, co musisz wiedzieć o stablecoinach, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg W tym przypadku jest to rodzaj listy zasad, instrukcji i ograniczeń, których należy przestrzegać. Zwykle wszystko jest tworzone przez procesy obliczeniowe z określoną listą danych wejściowych. Optymalizacja algorytmów ma jeden cel — utrzymanie stabilnego kursu wymiany tokenów w stosunku do aktywów powiązanych. Zazwyczaj algorytmiczne stablecoiny nie mają żadnych środków ani innych zabezpieczeń. Koszt nie jest powiązany z aktywami zewnętrznymi. Istnieją jednak również hybrydy. Wszystko, co musisz wiedzieć o stablecoinach, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Optymalizacja algorytmów ma jeden cel — utrzymanie stabilnego kursu wymiany tokenów w stosunku do aktywów powiązanych. Zazwyczaj algorytmiczne stablecoiny nie mają żadnych środków ani innych zabezpieczeń. Koszt nie jest powiązany z aktywami zewnętrznymi. Istnieją jednak również hybrydy. Wszystko, co musisz wiedzieć o stablecoinach, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Optymalizacja algorytmów ma jeden cel — utrzymanie stabilnego kursu wymiany tokenów w stosunku do aktywów powiązanych. Zazwyczaj algorytmiczne stablecoiny nie mają żadnych środków ani innych zabezpieczeń. Koszt nie jest powiązany z aktywami zewnętrznymi. Istnieją jednak również hybrydy. Wszystko, co musisz wiedzieć o stablecoinach, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Czym są algorytmiczne stablecoiny

Dziś trudno jest wybrać sposób na regulowanie wartości stablecoina. Dlatego pojawiają się nowe odmiany stabilnych tokenów. Jednym ze sposobów jest stworzenie funduszu, którego wielkość znacznie przekracza emisję monety. Najpopularniejszym tokenem działającym w ten sposób jest DAI. Ma dużą początkową marżę, zachowuje się stabilnie, ale efektywność aktywa jest znacznie niższa niż w przypadku scentralizowanych odpowiedników. W maju 2022 roku liderem pod względem kapitalizacji rynkowej był aktyw, którego wartość spadła do minimum. Mowa o projekcie Terra i tokenie UST. Zasadą było to, że nie było regulacji emisji przez twórców – każdy mógł wydawać tokeny. Podmioty gospodarcze zajmowały się dostosowywaniem cen.

Jak będą się rozwijać stajnie

Zdecydowana większość stablecoinów posiada środki z realnymi aktywami, algorytmiczne wręcz przeciwnie. W ich arsenale jest tylko matematyka i rozwinięte mechanizmy, które pomagają stymulować stabilność kursu walutowego względem określonej monety. Również stablecoiny wiążą się z ryzykiem, ponieważ inwestorzy nie mogą być pewni przejrzystości rezerw. Może to wskazywać nie tylko na możliwą regulację stablecoinów przez państwo, ale także rozwój algorytmicznych tokenów stabilnych. Jednak na przykładzie UST widać, że na chwilę obecną brak jest skutecznych mechanizmów rozwoju sfery. Ale jednocześnie jest to nieuniknione w najbliższej przyszłości. Stablecoins to wszechstronny zasób, który jest już wykorzystywany w wielu dziedzinach życia codziennego. Technologia aktywnie się rozwija, pojawiają się nowe scentralizowane monety, a także tokeny algorytmiczne.