Chì sò stablecoins, per chì sò, cumu funzionanu è cumu sò assicurati, è vale a pena cumprà in 2022, chì sò i risichi per un investitore. L’assi di criptovaluta guadagnanu pupularità ogni annu. Sempre più novi tokens appariscenu, cumprese stablecoins. Anu digià sappiutu cunquistà una grande parte di u mercatu di criptu di munita, postu chì anu assai vantaghji, a cosa principal hè a prutezzione di i fondi da a volatilità chì ogni criptu attivu hè sottumessu. Questu articulu serà focu annantu à stablecoins.

- Cosa hè una stablecoin in termini simplici

- Chì sò stablecoins per?

- Chì sò i stablecoins populari in 2022 – lista di populari

- A quale l’assi sò ligati

- Chì sò i meccanismi di sustegnu di u prezzu

- Chì sò stablecoins centralizzati

- Chì sò i vantaghji è i disadvantages di stablecoins centralizzati

- Cosa sò stablecoins algoritmichi

- Cosa sò stablecoins algoritmichi

- Cumu si svilupparanu stalle

Cosa hè una stablecoin in termini simplici

U prublema principali di l’assi di criptocurrency per quelli chì utilizanu tokens cum’è munita hè a

volatilità incontrollata . I fluttuazioni di u valore di a prima munita in u mondu anu superatu ripetutamente decine di millaie di dollari è cascanu sottu à una duzina dopu un piccu di $ 67 000. Una stablecoin risolve u prublema di volatilità, postu chì a tarifa di una tale munita hè ligata direttamente à a valuta fiat o l’assi fisichi. In u primu casu, pò esse u dollaru americanu, è in u sicondu, l’oru. Tuttavia, ci sò stablecoins, a tarifa di quale hè parzialmente o cumpletamente cunfirmata da u valore di un altru attivu di criptocurrency.

Chì sò stablecoins per?

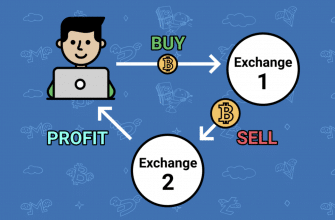

Stablecoins pò esse usatu cum’è una munita fiat regulare per cumprà alimentari, per esempiu. Tuttavia, questu ùn hè micca l’unicu spaziu di applicazione di tali muniti. Di genere, stablecoins sò usati per almacenà fondi in un scambiu di criptocurrency.

- realizà transazzioni di ogni ghjornu;

- trasferimenti à altre persone senza cumissioni – cumpresi à altri paesi;

- prutezzione di a munita lucale da l’inflazione;

- riducendu a dependenza di i scambii di criptu di munita nantu à u costu di u bitcoin;

- ottimisazione di trasferimenti recurrenti da un contu bancariu à l’altru.

Sta lista hè in espansione constantemente. Questu hè duvuta à l’espansione di u scopu di stablecoins. Per esempiu, ponu esse staked per riceve ingressu passivu, ma sta zona hè menu populari.

Chì sò i stablecoins populari in 2022 – lista di populari

In totale, pudete cuntà un gran numaru di stablecoins, ma micca ogni munita pò esse cunsideratu affidabile. Prima di tuttu, questu hè dovutu à a rotazione di l’assi chì formanu a piscina generale di u token, è ancu a fiducia di l’investituri. Cunsiderate e TOP 10 app stabili più populari per lugliu 2022.

| Nome | capitalizazione di u mercatu ($) |

| USDT | 3,9 trilioni |

| USDC | 3,3 trilioni |

| BUSD | 1,07 trilioni |

| DAI | 440 miliardi |

| FRAX | 84 miliardi |

| TUSD | 71 miliardi |

| USDP | 56 miliardi |

| USDN | 44 miliardi |

| USDD | 43 miliardi |

| FEI | 25 miliardi |

Informazioni pigliate da a piattaforma analitica CoinMarketCap. TOP hè furmatu secondu u principiu di capitalizazione di u mercatu. Vale à dì, u più grande a capitalizazione, u più altu u postu in a classificazione data.

A quale l’assi sò ligati

Oghje, i più cumuni sò stablecoins, chì sò pegged à u valore di una valuta fiat – u dollaru americanu. U token più affidabile oghje hè u USDT, induve a tarifa ferma sempre 1 à 1. I deviazioni sò pussibuli, ma sò minimi è, in regula, si trovanu durante a volatilità di a valuta fiat.

Chì sò i meccanismi di sustegnu di u prezzu

Quasi ogni attivu di criptocurrency hà arnesi chì sustenenu è ghjustificà u so prezzu. Tuttavia, ci sò trè modi principali chì ponu esse divisu in tipi:

- numeru di muniti riservati da u sistema:

- regule per l’usu di l’assi da a riserva;

- altre manere di mantene u valore – ogni attivu hà u so propiu approcciu.

Chì sò stablecoins centralizzati

Praticamente ogni token stabile hè cuntrullatu da emittenti centralizzati. Creanu è mantenenu fondi chì mantenenu assi riservati o muniti fiat cum’è u dollaru americanu. Sò sottumessi à auditu per cunfirmà periodicamente a quantità dichjarata di l’assi. U stablecoin più pupulare hè USDT, pusseduta da Tether. Aggiorna constantemente l’infurmazioni nantu à u voluminu di l’assi almacenati in u fondu, è ancu guarantisci l’investitori cumpensu per perdite se qualcosa succede à USDT. Dunque, stu token hè u più populari trà stablecoins. In lugliu 2022, u fondu hè più di 80 per centu pienu di fiat solu.

Chì sò i vantaghji è i disadvantages di stablecoins centralizzati

I tokens stabili gestiti da l’urganisazioni centralizzate anu una bona sustenibilità. U so valore hè garantitu da l’assi chì a volatilità hè minima. Tali stablecoins anu una liquidità alta è sò dispunibili per u cummerciu in parechji scambii di criptocurrency populari. Hè ancu vale a pena di mette in risaltu a pussibilità di calculà, salvà fondi è cummerciu direttamente in u scambiu di criptu. Tuttavia, ogni prublema in un scambiu centralizatu hè un prublema potenziale per ogni detentore di stablecoin. Puderanu accade per errori di a cumpagnia di gestione, rappurtazioni incorrecte, ancu in forma di manipulazioni o altri avvenimenti.

Unu di i migliori esempi hè accadutu in 2019. Hè assuciatu cù Tether è a so stablecoin, è ancu u scambiu di criptu Bitfinex. L’ultimu hè statu accusatu d’utilizà a capitale di a cumpagnia Tether per scopi persunali – per cumpensà i fondi chì i so utilizatori persu per terze ragioni. A quantità era più di 800 milioni di dollari.

Cosa sò stablecoins algoritmichi

U valore di stablecoins hè generalmente pegged à qualcosa, cum’è u valore di una valuta fiat o un altru attivu. U vantaghju principali di stablecoins hè a prutezzione di alta volatilità, chì hè spessu usata da i investitori è i cummircianti. Quasi ogni stablecoin strives for full binding to some asset, introducendu i so propii miccanismi. E quelli chì sò digià in circulazione attiva anu abbastanza bè per assicurà è guarantiscenu u so propiu valore. Questi assi sò situati in urganisazioni centralizzate, cum’è banca. I fondi operanu senza l’usu di a tecnulugia blockchain. I stablecoins più populari per capitalizazione di u mercatu funzionanu esattamente cusì. Tuttavia, ci sò stablecoins chì utilizanu a tecnulugia di blockchain per furmà un fondu. Certi travaglianu ancu cù meccanismi decentralizati, p.e. DAI. Tali stablecoins sò chjamati algoritmichi. Per u nome, pudete capisce chì l’algoritmi sò usati com’è a basa per a so furmazione. In questu casu, hè un tipu di lista di reguli, struzzioni è restrizioni chì deve esse seguitu. Di solitu tuttu hè furmatu da prucessi computational cù una certa lista di dati input. L’ottimisazione di l’algoritmu hà un unicu scopu – per mantene a tarifa di scambiu di token stabile relative à l’assi pegged. Di genere, stablecoins algoritmichi ùn anu micca fondi o altre collateral. U costu ùn hè micca ligatu à l’assi esterni. Tuttavia, ci sò ancu ibridi. Tuttu ciò chì avete bisognu di sapè di stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg In questu casu, hè un tipu di lista di reguli, struzzioni è restrizioni chì deve esse seguitu. Di solitu tuttu hè furmatu da prucessi computational cù una certa lista di dati input. L’ottimisazione di l’algoritmu hà un unicu scopu – per mantene a tarifa di scambiu di token stabile relative à l’assi pegged. Di genere, stablecoins algoritmichi ùn anu micca fondi o altre collateral. U costu ùn hè micca ligatu à l’assi esterni. Tuttavia, ci sò ancu ibridi. Tuttu ciò chì avete bisognu di sapè di stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg In questu casu, hè un tipu di lista di reguli, struzzioni è restrizioni chì deve esse seguitu. Di solitu tuttu hè furmatu da prucessi computational cù una certa lista di dati input. L’ottimisazione di l’algoritmu hà un unicu scopu – per mantene a tarifa di scambiu di token stabile relative à l’assi pegged. Di genere, stablecoins algoritmichi ùn anu micca fondi o altre collateral. U costu ùn hè micca ligatu à l’assi esterni. Tuttavia, ci sò ancu ibridi. Tuttu ciò chì avete bisognu di sapè di stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg L’ottimisazione di l’algoritmu hà un unicu scopu – per mantene a tarifa di scambiu di token stabile relative à l’assi pegged. Di genere, stablecoins algoritmichi ùn anu micca fondi o altre collateral. U costu ùn hè micca ligatu à l’assi esterni. Tuttavia, ci sò ancu ibridi. Tuttu ciò chì avete bisognu di sapè di stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg L’ottimisazione di l’algoritmu hà un unicu scopu – per mantene a tarifa di scambiu di token stabile relative à l’assi pegged. Di genere, stablecoins algoritmichi ùn anu micca fondi o altre collateral. U costu ùn hè micca ligatu à l’assi esterni. Tuttavia, ci sò ancu ibridi. Tuttu ciò chì avete bisognu di sapè di stablecoins, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Cosa sò stablecoins algoritmichi

Oghje hè difficiule di sceglie un modu per regulà u valore di una stablecoin. Dunque, emergenu novi variazioni di tokens stabili. Una manera hè di creà un fundu, u voluminu di quale significativamente supera l’emissione di a munita. U token più populari chì travaglia in questu modu hè DAI. Hà un grande margine iniziale, si cumporta in modu stabile, ma l’efficienza di l’attivu hè significativamente più bassu di quellu di i contraparti centralizzati. In u maghju 2022, u capu in quantu à a capitalizazione di u mercatu era un attivu, u valore di quale hà colapsatu à u minimu. Parlemu di u prughjettu Terra è u token UST. U principiu era chì i creatori ùn anu micca regulatu l’emissione – qualcunu puderia emette tokens. L’agenti ecunomichi sò stati impegnati in l’aghjustamentu di u prezzu.

Cumu si svilupparanu stalle

A maiò parte di stablecoins anu fondi cù assi veri, algoritmichi, à u cuntrariu. In u so arsenale, ci sò solu matematiche è miccanismi sviluppati chì aiutanu à stimulà a stabilità di u scambiu relative à una certa munita. Inoltre, stablecoins sò assuciati cù risichi, postu chì l’investituri ùn ponu esse sicuru di a trasparenza di e riserve. Questu pò indicà micca solu a regulazione pussibuli di stablecoins da u statu, ma ancu u sviluppu di tokens stable algoritmichi. In ogni casu, usendu l’esempiu di UST, si pò vede chì à u mumentu ùn ci sò micca miccanismi efficaci per u sviluppu di a sfera. Ma à u listessu tempu hè inevitabbile in un futuru vicinu. Stablecoins sò un attivu versatili chì sò digià utilizati in parechji spazii di a vita di ogni ghjornu. A tecnulugia hè attivamente sviluppata, novi muniti centralizzati appariscenu, è ancu tokens algoritmichi.