Mitä ovat stablecoinit, mihin ne ovat tarkoitettu, miten ne toimivat ja miten ne on suojattu, ja kannattaako niitä ostaa vuonna 2022, mitkä ovat riskit sijoittajalle. Kryptovaluuttojen suosio kasvaa joka vuosi. Uusia rahakkeita ilmestyy yhä enemmän, mukaan lukien vakaat kolikot. He ovat jo onnistuneet valloittamaan suuren osan kryptovaluuttamarkkinoista, koska niillä on monia etuja, tärkeintä on varojen suojaus volatiliteetilta, johon kaikki kryptovarat ovat kohdistuneet. Tämä artikkeli keskittyy stabiileihin kolikoihin.

- Mikä on vakaa kolikko yksinkertaisella tavalla

- Mihin stabiilit kolikot ovat?

- Mitkä ovat suositut vakaat kolikot vuonna 2022 – luettelo suosituista

- Mihin omaisuus on sidottu

- Mitkä ovat hintatukimekanismit

- Mitä ovat keskitetyt vakaat kolikot

- Mitkä ovat keskitettyjen vakaakolikoiden edut ja haitat

- Mitä ovat algoritmiset vakaat kolikot

- Mitä ovat algoritmiset vakaat kolikot

- Miten tallit kehittyvät

Mikä on vakaa kolikko yksinkertaisella tavalla

Suurin kryptovaluuttavarojen ongelma niille, jotka käyttävät rahakkeita valuuttana, on hallitsematon

volatiliteetti . Maailman ensimmäisen kolikon arvon vaihtelut ylittivät toistuvasti kymmeniä tuhansia dollareita ja putosivat alle tusinan 67 000 dollarin huipun jälkeen. Stabiilikolikko ratkaisee volatiliteettiongelman, koska tällaisen kolikon kurssi on sidottu suoraan fiat-valuuttaan tai fyysiseen omaisuuteen. Ensimmäisessä tapauksessa se voi olla Yhdysvaltain dollari ja toisessa kulta. On kuitenkin olemassa stabiileja kolikoita, joiden kurssin vahvistaa osittain tai kokonaan toisen kryptovaluutta-omaisuuden arvo.

Mihin stabiilit kolikot ovat?

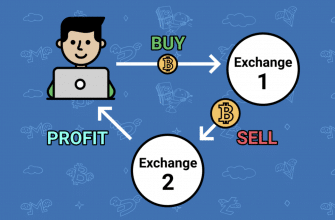

Stablecoineja voidaan käyttää tavallisena fiat-valuuttana esimerkiksi päivittäistavaroiden ostamiseen. Tämä ei kuitenkaan ole tällaisten kolikoiden ainoa käyttöalue. Tyypillisesti stabiileja kolikoita käytetään varojen tallentamiseen kryptovaluuttapörsseissä.

- päivittäisten liiketoimien suorittaminen;

- siirrot muille ihmisille ilman palkkiota – myös muihin maihin;

- paikallisen valuutan suojaaminen inflaatiolta;

- vähentää kryptovaluuttapörssien riippuvuutta bitcoinin hinnasta;

- toistuvien tilisiirtojen optimointi pankkitililtä toiselle.

Tämä lista laajenee jatkuvasti. Tämä johtuu stabiilien kolikoiden valikoiman laajentumisesta. Ne voidaan esimerkiksi panostaa passiivisten tulojen saamiseksi, mutta tämä alue on vähemmän suosittu.

Mitkä ovat suositut vakaat kolikot vuonna 2022 – luettelo suosituista

Kaiken kaikkiaan voit laskea valtavan määrän stabiileja kolikoita, mutta jokaista kolikkoa ei voida pitää luotettavana. Ensinnäkin tämä johtuu tokenin yleisen poolin muodostavien omaisuuserien kierrosta sekä sijoittajien luottamuksesta. Harkitse heinäkuun 2022 10 suosituinta vakaata sovellusta.

| Nimi | Markkina-arvo ($) |

| USDT | 3,9 biljoonaa |

| USDC | 3,3 biljoonaa |

| BUSD | 1,07 biljoonaa |

| DAI | 440 miljardia |

| FRAX | 84 miljardia |

| TUSD | 71 miljardia |

| USDP | 56 miljardia |

| USDN | 44 miljardia |

| USDD | 43 miljardia |

| FEI | 25 miljardia |

Tiedot on otettu analyyttiseltä alustalta CoinMarketCap. TOP muodostetaan markkina-arvon periaatteen mukaisesti. Eli mitä suurempi kirjain on, sitä korkeampi paikka annetussa luokituksessa.

Mihin omaisuus on sidottu

Nykyään yleisimpiä ovat vakaat kolikot, jotka on sidottu fiat-valuutan – Yhdysvaltain dollarin – arvoon. Luotettavin token nykyään on USDT, jossa kurssi pysyy aina välillä 1:1. Poikkeamat ovat mahdollisia, mutta ne ovat minimaalisia ja esiintyvät pääsääntöisesti fiat-valuutan volatiliteetin aikana.

Mitkä ovat hintatukimekanismit

Melkein jokaisessa kryptovaluuttaomaisuudessa on työkaluja, jotka tukevat ja perustelevat sen hintaa. On kuitenkin kolme päätapaa, jotka voidaan jakaa tyyppeihin:

- järjestelmän varaamien kolikoiden määrä:

- rahaston varojen käyttöä koskevat säännöt;

- muita tapoja säilyttää arvoa – jokaisella omaisuudella on oma lähestymistapansa.

Mitä ovat keskitetyt vakaat kolikot

Keskitetyt liikkeeseenlaskijat hallitsevat käytännössä jokaista vakaata tokenia. Ne luovat ja ylläpitävät rahastoja, joissa on varattu omaisuus tai fiat-valuuttoja, kuten Yhdysvaltain dollari. Niitä tarkastetaan määräajoin ilmoitetun omaisuuden määrän vahvistamiseksi. Suosituin stablecoin on USDT, jonka omistaa Tether. Se päivittää jatkuvasti tietoja rahastoon tallennettujen varojen määrästä ja takaa myös sijoittajille korvauksen tappioista, jos USDT:lle tapahtuu jotain. Siksi tämä rahake on suosituin stabiilien kolikoiden joukossa. Heinäkuussa 2022 rahasto on yli 80-prosenttisesti täytetty vain fiatilla.

Mitkä ovat keskitettyjen vakaakolikoiden edut ja haitat

Keskitettyjen organisaatioiden hallinnoimilla vakailla tokenilla on hyvä kestävyys. Niiden arvon takaavat varat, joiden volatiliteetti on minimaalinen. Tällaisilla stabiileilla kolikoilla on korkea likviditeetti ja ne ovat kaupankäynnin kohteena monissa suosituissa kryptovaluuttapörsseissä. On myös syytä korostaa mahdollisuutta laskea, säästää varoja ja käydä kauppaa suoraan kryptopörssin sisällä. Kaikki ongelmat keskitetyssä pörssissä ovat kuitenkin mahdollinen ongelma jokaiselle vakaan kolikon haltijalle. Ne voivat johtua rahastoyhtiön virheistä, virheellisestä raportoinnista, mukaan lukien manipulaatiot tai muut tapahtumat.

Yksi parhaista esimerkeistä tapahtui vuonna 2019. Hänet yhdistetään Tetheriin ja sen stablecoiniin sekä Bitfinexin kryptopörssiin. Jälkimmäistä syytettiin Tether-yhtiön pääoman käyttämisestä henkilökohtaisiin tarkoituksiin – korvatakseen varoja, jotka sen käyttäjät menettivät kolmansista syistä. Summa oli yli 800 miljoonaa dollaria.

Mitä ovat algoritmiset vakaat kolikot

Vakaiden kolikoiden arvo on yleensä sidottu johonkin, kuten fiat-valuutan tai muun omaisuuden arvoon. Vakaiden kolikoiden tärkein etu on suoja korkealta volatiliteetilta, jota sekä sijoittajat että kauppiaat käyttävät usein. Melkein jokainen stablecoin pyrkii täysin sitoutumaan johonkin omaisuuteen ottamalla käyttöön omat mekanisminsa. Ja niillä, jotka ovat jo aktiivisessa liikkeessä, on riittävästi omaisuutta turvata ja taata oma arvonsa. Nämä varat sijaitsevat keskitetyissä organisaatioissa, kuten pankkitoiminnassa. Rahastot toimivat ilman lohkoketjuteknologiaa. Markkina-arvon mukaan suosituimmat vakaat kolikot toimivat juuri näin. On kuitenkin olemassa stabiileja kolikoita, jotka käyttävät lohkoketjuteknologiaa rahaston muodostamiseen. Jotkut jopa käyttävät hajautettuja mekanismeja, esim. DAI. Tällaisia vakaita kolikoita kutsutaan algoritmeiksi. Nimestä voit ymmärtää, että algoritmeja käytetään niiden muodostuksen perustana. Tässä tapauksessa se on eräänlainen luettelo säännöistä, ohjeista ja rajoituksista, joita on noudatettava. Yleensä kaikki muodostuu laskennallisista prosesseista tietyllä syöttötietojen listalla. Algoritmin optimoinnilla on yksi tavoite – pitää tokenin vaihtokurssi vakaana suhteessa sidottuihin varoihin. Tyypillisesti algoritmisilla stabiileilla kolikoilla ei ole varoja tai muita vakuuksia. Kustannus ei ole sidottu ulkopuolisiin varoihin. On kuitenkin olemassa myös hybridejä. Kaikki mitä sinun tulee tietää stablecoineista, USDC:stä, USDT:stä, DAI:sta, BUSD:stä: https://youtu.be/71u4U2eJWGg Tässä tapauksessa se on eräänlainen luettelo säännöistä, ohjeista ja rajoituksista, joita on noudatettava. Yleensä kaikki muodostuu laskennallisista prosesseista tietyllä syöttötietojen listalla. Algoritmin optimoinnilla on yksi tavoite – pitää tokenin vaihtokurssi vakaana suhteessa sidottuihin varoihin. Tyypillisesti algoritmisilla stabiileilla kolikoilla ei ole varoja tai muita vakuuksia. Kustannus ei ole sidottu ulkopuolisiin varoihin. On kuitenkin olemassa myös hybridejä. Kaikki mitä sinun tulee tietää stablecoineista, USDC:stä, USDT:stä, DAI:sta, BUSD:stä: https://youtu.be/71u4U2eJWGg Tässä tapauksessa se on eräänlainen luettelo säännöistä, ohjeista ja rajoituksista, joita on noudatettava. Yleensä kaikki muodostuu laskennallisista prosesseista tietyllä syöttötietojen listalla. Algoritmin optimoinnilla on yksi tavoite – pitää tokenin vaihtokurssi vakaana suhteessa sidottuihin varoihin. Tyypillisesti algoritmisilla stabiileilla kolikoilla ei ole varoja tai muita vakuuksia. Kustannus ei ole sidottu ulkopuolisiin varoihin. On kuitenkin olemassa myös hybridejä. Kaikki mitä sinun tulee tietää stablecoineista, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Algoritmin optimoinnilla on yksi tavoite – pitää tokenin vaihtokurssi vakaana suhteessa sidottuihin varoihin. Tyypillisesti algoritmisilla stabiileilla kolikoilla ei ole varoja tai muita vakuuksia. Kustannus ei ole sidottu ulkopuolisiin varoihin. On kuitenkin olemassa myös hybridejä. Kaikki mitä sinun tulee tietää stablecoineista, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg Algoritmin optimoinnilla on yksi tavoite – pitää tokenin vaihtokurssi vakaana suhteessa sidottuihin varoihin. Tyypillisesti algoritmisilla stabiileilla kolikoilla ei ole varoja tai muita vakuuksia. Kustannus ei ole sidottu ulkopuolisiin varoihin. On kuitenkin olemassa myös hybridejä. Kaikki mitä sinun tulee tietää stablecoineista, USDC, USDT, DAI, BUSD: https://youtu.be/71u4U2eJWGg

Mitä ovat algoritmiset vakaat kolikot

Nykyään on vaikea valita tapaa säädellä vakaan kolikon arvoa. Siksi uusia muunnelmia vakaista tokeneista on tulossa. Yksi tapa on luoda rahasto, jonka volyymi ylittää merkittävästi kolikon liikkeeseenlaskun. Suosituin tällä tavalla toimiva token on DAI. Sillä on suuri alkumarginaali, se käyttäytyy vakaasti, mutta omaisuuden tehokkuus on huomattavasti alhaisempi kuin keskitetyillä vastineilla. Toukokuussa 2022 markkina-arvolla mitattuna johtaja oli omaisuuserä, jonka arvo romahti minimiin. Puhumme Terra-projektista ja UST-tunnuksesta. Periaatteena oli, että tekijät eivät säätäneet päästöjä – kuka tahansa voi antaa rahakkeita. Taloudelliset toimijat osallistuivat hintojen säätelyyn.

Miten tallit kehittyvät

Suurimmalla osalla stablecoineista on rahastoja, joissa on reaaliomaisuutta, algoritmisia, päinvastoin. Heidän arsenaalissaan on vain matematiikkaa ja kehitettyjä mekanismeja, jotka auttavat stimuloimaan valuuttakurssin vakautta suhteessa tiettyyn kolikkoon. Myös stabiileihin kolikoihin liittyy riskejä, koska sijoittajat eivät voi olla varmoja varannon läpinäkyvyydestä. Tämä voi viitata paitsi valtion mahdolliseen stabiilien kolikoiden säätelyyn, myös algoritmisten stabiilien rahakkeiden kehittämiseen. UST:n esimerkin avulla voidaan kuitenkin nähdä, että tällä hetkellä ei ole olemassa tehokkaita mekanismeja sfäärin kehittämiseksi. Mutta samalla se on väistämätöntä lähitulevaisuudessa. Stablecoins on monipuolinen omaisuus, jota käytetään jo monilla jokapäiväisen elämän osa-alueilla. Tekniikka kehittyy aktiivisesti, uusia keskitettyjä kolikoita ilmestyy sekä algoritmisia rahakkeita.