شاخص MFI – شاخص تسهیل بازار (شاخص تسهیل بازار)، ویژگی ها، رسم بر روی نمودار، فرمول محاسبه. شاخص تسهیل بازار – این شاخص برای تعیین نقاط قوت و ضعف حرکت قیمت استفاده می شود. این توسط تاجر و نویسنده بیل ویلیامز توسعه داده شد و به عنوان معیاری برای واکنش بازار به سطح جدیدی از حجم توصیف شد.

شاخص MFI چیست، معنای آن، فرمول محاسبه چیست

شاخص امداد بازار BW MFI یک شاخص نوسان است که هدف آن تعیین آمادگی بازار برای تغییر قیمت است. اما فقط مقادیر مطلق به تنهایی برای یک معامله گر بی فایده است، زیرا آنها سیگنال های معاملاتی خاصی را ارائه نمی دهند. به عنوان ابزاری برای تجزیه و تحلیل اثربخشی حرکت قیمت که حجم و قیمت را ترکیب می کند، مهم است.

مهم! تحلیل حجم تکنیکی است که برای تعیین معاملاتی که با کشف روابط بین حجم و قیمت ها انجام می شود، استفاده می شود. دو مفهوم کلیدی زیربنای تحلیل حجم خرید حجم و حجم فروش است.

معامله گران بر حجم به عنوان یک معیار کلیدی تکیه می کنند زیرا به شما امکان می دهد سطح نقدینگی یک دارایی را بدانید و ورود یا خروج از موقعیتی نزدیک به قیمت فعلی چقدر آسان است. نقدینگی چیزی است که همیشه باید هنگام معامله به آن توجه کنید. بازار با نقدینگی بالا کارآمدترین بازار محسوب می شود. نشانگر MFI توسط بیل ویلیامز تغییر قیمت در هر تیک را نشان می دهد. شرح شاخص MFI:

- ساختار و تفسیر این اندیکاتور مشابه شاخص قدرت نسبی (RSI) است، تنها تفاوت آن در این است که RSI فقط به قیمت مربوط می شود. شاخص تسکین بازار، «جریان نقدی مثبت» را با «جریان نقدی منفی» مقایسه میکند تا شاخصی ایجاد کند که بتوان آن را با عملکرد قیمت مقایسه کرد تا قدرت یا ضعف یک روند را مشخص کند.

- نسبت جریان نقدی به نوسانگر MFI نرمال می شود . جریان نقدی زمانی که قیمت معمولی در حال افزایش است (فشار خرید) مثبت و زمانی که قیمت معمولی در حال کاهش است (فشار فروش) منفی است.

- سپس نسبت جریان های نقدی مثبت و منفی وارد فرمول RSI می شود تا شاخصی بین 0 تا 100 در نوسان باشد.

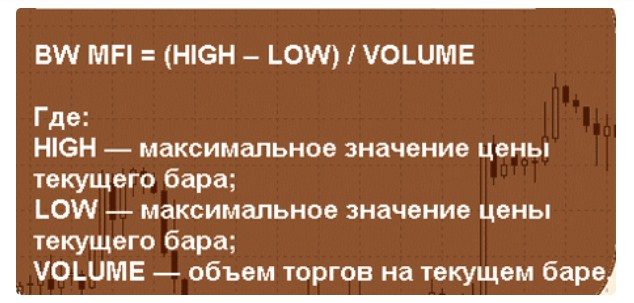

محاسبه شاخص تسهیل بازار با استفاده از فرمول زیر آسان است: MFI = (بالا – کم)/حجم، که در آن بالا بالاترین قیمت جلسه معاملاتی است، پایین پایین ترین قیمت دوره معاملاتی است، حجم حجم معاملات است. دوره زمانی.برخی از کارشناسان نشانگر BW MFI را در مقایسه با شاخص قدرت نسبی و نوسانگر تصادفی بهترین شاخص رفتار بازار می دانند.

انواع و ساخت، و تشخیص در نمودار

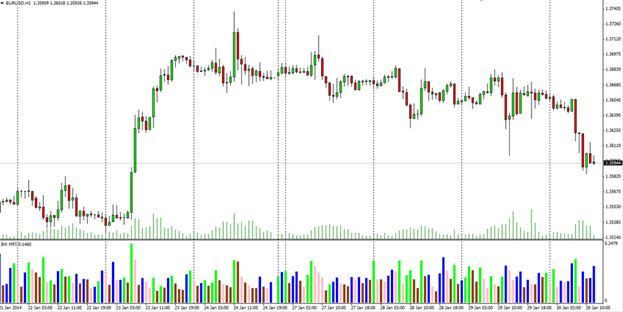

هنگامی که بر روی نمودار ترسیم می شود، نتایج محاسبات شاخص تسهیل بازار به صورت هیستوگرام در پایین نمودار قیمت نمایش داده می شود.

- یک نوار سبز (سبز) نشان می دهد که هم نشانگر و هم صدا در حال افزایش هستند. این نشان می دهد که بازار در حال حاضر در حال حرکت است و معامله گران باید موقعیتی را در همان جهت بازار و با پیروی از روند باز کنند و موقعیت های مخالف باید بسته شوند.

- “محو شدن” پایان یک روند را نشان می دهد که با سناریویی مشخص می شود که در آن هم شاخص و هم حجم در حال کاهش هستند. به عبارت دیگر، بازار علاقه خود را نسبت به حرکت فعلی قیمت از دست می دهد و به دنبال نشانه هایی از توسعه آینده است. این نوار پیشروی شکست بزرگ است. فعالان بازار باید مراقب هر گونه نشانه ای از یک انگیزه سازنده باشند، که در این مورد می توان از قبل با تشکیل چندین نوار “محو” پی در پی نشان داد.

- “جعلی” نشان دهنده دوره ای است که در طی آن شاخص افزایش می یابد و حجم کاهش می یابد. این نشان می دهد که بازار در حال حرکت رو به جلو است، اما از نظر حجمی حمایت نمی شود، به دلیل عدم علاقه معامله گران، حمایت قوی از حرکت قیمت فعلی با باز شدن موقعیت های جدید وجود ندارد. به عبارت دیگر، قیمت در نتیجه تلاش گروه خاصی از فعالان بازار (کارگزاران و دلالان) برای کنترل و دستکاری آن به نفع خود حرکت می کند. حالت معمولاً با تغییر قیمت به پایان می رسد.

- “چمباتمه زدن” (Squat) وضعیت را نشان می دهد که نشانگر سقوط کند، اما حجم افزایش می یابد. در این زمان، نبردی بین “گاو نر” و “خرس” وجود دارد که مشخص می کند چه کسی روند بعدی را کنترل خواهد کرد. با ورود معامله گران بیشتر به بازار، حجم افزایش می یابد، اما از آنجایی که دو طرف مقابل نسبتاً یکسان هستند، قیمت تغییر قابل توجهی نمی کند. در پایان، یکی از طرفین درگیر با دیگری خواهد رسید. ارزش دارد به جهتی که قیمت پس از عبور از این نوار حرکت می کند، دقت کنید.

تنظیمات و کاربرد در استراتژی معاملاتی

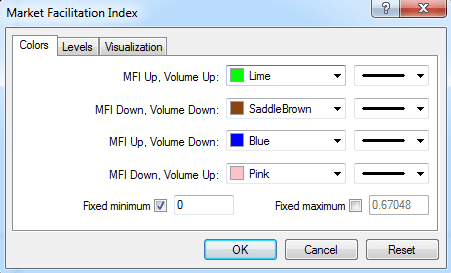

برخلاف بسیاری از شاخص های فنی دیگر، شاخص تسهیل بازار MFI هیچ تنظیماتی ندارد. تنها چیزی که می توان سفارشی کرد رنگ میله ها است (یا آنها را همانطور که هستند رها کنید). با توجه به اینکه محدوده خاصی برای بررسی وجود ندارد، تفسیر آن کار نسبتاً دشواری است. نحوه استفاده از نشانگر BW MFI:

- شاخص و حجم در حال کاهش است – کمبود نقدینگی در بازار. بنابراین، اگر یک دارایی در یک روند صعودی باشد و MFI در حال کاهش باشد، این نشانه آن است که یک برگشت احتمالی در شرف وقوع است.

- شاخص افزایش می یابد، حجم دارایی کاهش می یابد – نشانه ای از عدم پشتیبانی از عمل قیمت توسط حجم. در نتیجه، یک برگشت نزولی ممکن است رخ دهد.

- شاخص در حال سقوط است، حجم در حال افزایش است – “گاو نر” و “خرس” با یکدیگر می جنگند. ممکن است منجر به شکست صعودی شود.

از نظر تئوری، اصل عملیات ساده به نظر می رسد، اما در عمل یافتن سیگنال های معاملاتی با استفاده از MFI آسان نیست. بنابراین، توصیه می شود از ابزارهای اضافی – RSI و

میانگین متحرک استفاده کنید.

آیا باید از شاخص تسهیل بازار در معاملات استفاده کنم؟

در ابتدا، شاخص های معاملاتی منحصراً در بازارهای سهام مورد استفاده قرار می گرفتند، اما به مرور زمان در سایر بازارهای مالی مورد استفاده قرار گرفتند. با وجود این واقعیت که این الگوریتم های ریاضی به طور گسترده توسط معامله گران مورد استفاده قرار می گیرند، یک استراتژی سرمایه گذاری خوب به ندرت بر اساس آنها استوار است. شاخص MFI جنبههای ساده کنش بازار را در نظر میگیرد و آن را به عبارات واضح و مختصر ترجمه میکند که ایدهای از عملکرد بازار ارائه میدهد. مانند RSI، در مقیاس 0 تا 100 اندازه گیری می شود و اغلب با استفاده از یک دوره 14 روزه یا 30 روزه محاسبه می شود. یک معامله گر نوسان ممکن است یک دوره 14 روزه را ترجیح دهد، در حالی که یک سرمایه گذار ممکن است دوره 30 روزه را ترجیح دهد (هر چه روزهای کمتری برای محاسبه آن استفاده شود، شاخص نوسان بیشتری دارد). هنگام تجزیه و تحلیل شاخص MFI، در واقع ابتدا باید اختلافات بین شاخص و حرکت قیمت سهام را در نظر گرفت. همه شاخص ها از جمله MFI، زمانی مفیدتر هستند که همراه با ابزارهای دیگر استفاده شوند. خود بیل ویلیامز علاوه بر این، اندیکاتور فراکتال را توصیه کرد.

مزایا و معایب

یکی از مشکلات MFI ترسیم مجدد است. این به این معنی است که آزمایش بر روی داده های تاریخی یا جستجو در تاریخ منطقی نیست زیرا منجر به اطلاعات نادرست می شود. زمانی که اندیکاتور دوباره ترسیم شود، این یک فرآیند طبیعی است. معاملهگران باتجربه میدانند که اگر هنگام استفاده از اندیکاتور، بکآزمایی انجام شود، سیگنالهای نادرستی وجود خواهد داشت. مشکل دیگر این است که نشانگر حجم، حجم واقعی کل بازار را منعکس نمی کند، بلکه تنها چیزی است که توسط کارگزار ارائه شده است. البته، نکات مثبتی وجود دارد که این اندیکاتور می تواند نشان دهنده اقدامات بزرگ قیمت در آینده باشد. طرفداران تحلیل حجم، MFI را یک شاخص پیشرو در نظر می گیرند. به نظر آنها سیگنال ها و هشدارهایی در مورد برگشت های احتمالی می دهد. قبل از تصمیم گیری در مورد معاملات، MFI باید با یک نوسانگر دیگر ترکیب شود. سپس الگوهای واگرایی را با حجم قوی دنبال کنید. پس از شناسایی الگوها، نوبت به عمل می رسد. واگرایی در نوسانگر دوم خطر ترسیم مجدد MFI را کاهش می دهد. برای جلوگیری از سردرگمی، استفاده از تعداد کمی از اسیلاتورها توصیه می شود (هر چه تعداد نوسانگرها بیشتر باشد، احتمال اشتباه بیشتر می شود).

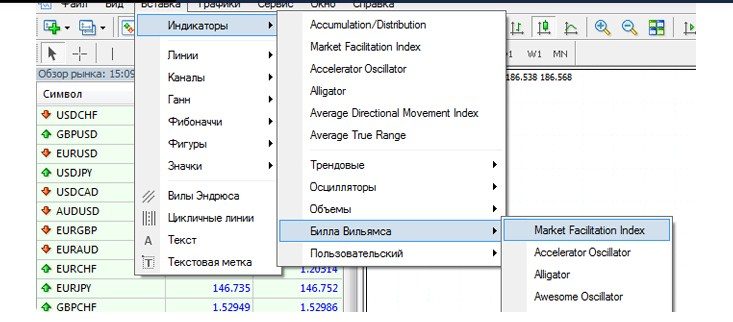

کاربرد MFI در پایانه های مختلف

اکثر پلتفرمهای معاملاتی مانند MT4، MT5 یا TradingView تقریباً همه شاخصها را با گزینههای زیاد و تغییرات خودکار ارائه میکنند، و MFI نیز از این قاعده مستثنی نیست. متاتریدر 4 دارای مجموعه ای از شاخص های معاملاتی توسط بیل ویلیامز است که در هنگام بارگذاری پلت فرم در ابزارهای استاندارد گنجانده می شود. نشانگر BW MFI را می توان در زیر نمایه “Indicators” یافت که پنجره MFI شامل کد رنگ و حجم را باز می کند.