Δείκτης MFI – Δείκτης Διευκόλυνσης Αγοράς (Δείκτης Διευκόλυνσης Αγοράς), χαρακτηριστικά, γραφική παράσταση σε γράφημα, τύπος υπολογισμού. Δείκτης Διευκόλυνσης Αγοράς – αυτός ο δείκτης χρησιμοποιείται για τον προσδιορισμό των δυνατών και των αδυναμιών των κινήσεων των τιμών. Αναπτύχθηκε από τον έμπορο και συγγραφέα Bill Williams και περιγράφηκε ως μέτρο της αντίδρασης της αγοράς σε ένα νέο επίπεδο όγκου.

Τι είναι ο δείκτης ΝΧΙ, ποια είναι η σημασία του, τύπος υπολογισμού

Ο δείκτης ανακούφισης της αγοράς BW MFI είναι ένας δείκτης μεταβλητότητας, σκοπός του οποίου είναι να προσδιορίσει την ετοιμότητα της αγοράς να αλλάξει την τιμή. Αλλά μόνο οι απόλυτες τιμές από μόνες τους είναι άχρηστες για έναν έμπορο, καθώς δεν δίνουν συγκεκριμένα σήματα συναλλαγών. Είναι σημαντικό ως εργαλείο για την ανάλυση της αποτελεσματικότητας μιας κίνησης τιμών που συνδυάζει όγκο και τιμή.

Σπουδαίος! Η ανάλυση όγκου είναι μια τεχνική που χρησιμοποιείται για τον προσδιορισμό των συναλλαγών που γίνονται ανακαλύπτοντας σχέσεις μεταξύ όγκου και τιμών. Οι δύο βασικές έννοιες στις οποίες βασίζεται η ανάλυση όγκου είναι ο όγκος αγοράς και ο όγκος πωλήσεων.

Οι έμποροι βασίζονται στον όγκο ως βασική μέτρηση, επειδή σας επιτρέπει να γνωρίζετε το επίπεδο ρευστότητας ενός περιουσιακού στοιχείου και πόσο εύκολο είναι να εισαγάγετε ή να βγείτε από μια θέση κοντά στην τρέχουσα τιμή. Η ρευστότητα είναι κάτι που πρέπει πάντα να προσέχετε κατά τις συναλλαγές. Μια αγορά με υψηλή ρευστότητα θεωρείται η πιο αποτελεσματική. Ο δείκτης MFI από τον Bill Williams δείχνει τη μεταβολή της τιμής ανά τικ. Περιγραφή του δείκτη ΝΧΙ:

- Η κατασκευή και η ερμηνεία αυτού του δείκτη είναι παρόμοια με τον δείκτη σχετικής ισχύος (RSI), με τη μόνη διαφορά ότι ο RSI σχετίζεται μόνο με την τιμή. Ο Δείκτης Market Relief συγκρίνει τις “θετικές ταμειακές ροές” με τις “αρνητικές ταμειακές ροές” για να δημιουργήσει έναν δείκτη που μπορεί να συγκριθεί με τη δράση τιμών για να προσδιορίσει τη δύναμη ή την αδυναμία μιας τάσης.

- Ο δείκτης ταμειακών ροών κανονικοποιείται στον ταλαντωτή MFI . Οι ταμειακές ροές είναι θετικές όταν η τυπική τιμή αυξάνεται (αγοραστική πίεση) και αρνητική όταν η τυπική τιμή μειώνεται (πίεση πώλησης).

- Στη συνέχεια, ο λόγος θετικών και αρνητικών ταμειακών ροών εισάγεται στον τύπο RSI για να ληφθεί ένας δείκτης που κυμαίνεται μεταξύ 0 και 100.

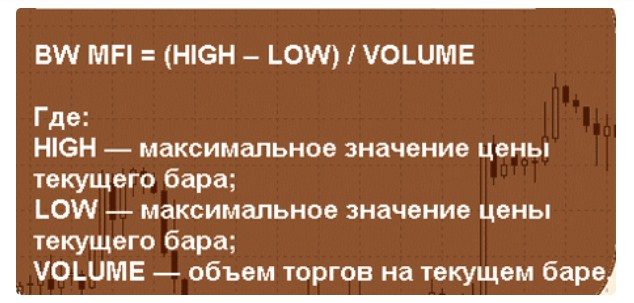

Ο Δείκτης Διευκόλυνσης Αγοράς είναι εύκολος να υπολογιστεί χρησιμοποιώντας τον ακόλουθο τύπο: MFI = (Υψηλό – Χαμηλό)/Όγκος, όπου Υψηλό είναι η υψηλότερη τιμή της συνεδρίασης συναλλαγών, Χαμηλή είναι η χαμηλότερη τιμή της περιόδου διαπραγμάτευσης, Όγκος είναι ο όγκος του χρονικό πλαίσιο.Ορισμένοι ειδικοί θεωρούν ότι ο δείκτης BW MFI είναι ο καλύτερος δείκτης της συμπεριφοράς της αγοράς, σε σύγκριση με τον δείκτη σχετικής ισχύος και τον στοχαστικό ταλαντωτή.

Τύποι και κατασκευή, και αναγνώριση στο γράφημα

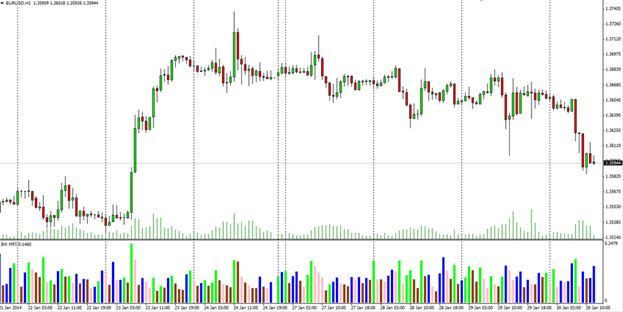

Όταν απεικονίζονται σε ένα γράφημα, τα αποτελέσματα των υπολογισμών του Δείκτη Διευκόλυνσης Αγοράς εμφανίζονται ως ιστόγραμμα στο κάτω μέρος του γραφήματος τιμών.

- Μια πράσινη (Πράσινη) γραμμή υποδεικνύει ότι τόσο η ένδειξη όσο και η ένταση του ήχου αυξάνονται. Αυτό υποδηλώνει ότι η αγορά κινείται ήδη και οι έμποροι θα πρέπει να ανοίξουν μια θέση προς την ίδια κατεύθυνση με την αγορά, ακολουθώντας την τάση, και οι αντίθετες θέσεις θα πρέπει να κλείσουν.

- Το “Fade” αντικατοπτρίζει το τέλος μιας τάσης, η οποία χαρακτηρίζεται από ένα σενάριο στο οποίο τόσο ο δείκτης όσο και οι όγκοι μειώνονται. Με άλλα λόγια, η αγορά χάνει το ενδιαφέρον της για την τρέχουσα κίνηση των τιμών και αναζητά σημάδια μελλοντικής εξέλιξης. Αυτό το μπαρ είναι ο πρόδρομος του μεγάλου διαλείμματος. Οι συμμετέχοντες στην αγορά θα πρέπει να προσέχουν για τυχόν σημάδια εποικοδομητικής παρόρμησης, η οποία σε αυτή την περίπτωση μπορεί να σηματοδοτηθεί εκ των προτέρων με το σχηματισμό πολλών διαδοχικών ράβδων «ξεθωριασμού».

- Το “Fake” αντιπροσωπεύει την περίοδο κατά την οποία ο δείκτης αυξάνεται και η ένταση μειώνεται. Αυτό υποδηλώνει ότι η αγορά προχωρά, αλλά δεν υποστηρίζεται από όγκο.Λόγω της έλλειψης ενδιαφέροντος από την πλευρά των εμπόρων, δεν υπάρχει ισχυρή υποστήριξη για την τρέχουσα κίνηση των τιμών με το άνοιγμα νέων θέσεων. Με άλλα λόγια, η τιμή κινείται ως αποτέλεσμα μιας προσπάθειας ορισμένης ομάδας συμμετεχόντων στην αγορά (μεσίτες και αντιπρόσωποι) να την ελέγξουν και να τη χειραγωγήσουν προς όφελος των δικών τους συμφερόντων. Το κράτος συνήθως τελειώνει με αντιστροφή τιμής.

- Το “Squatting” (Squat) αντανακλά την κατάσταση όταν ο δείκτης πέφτει, αλλά η ένταση αυξάνεται. Αυτή την περίοδο γίνεται μάχη μεταξύ «ταύρων» και «αρκούδων», που θα καθορίσει ποιος θα ελέγξει την επόμενη τάση. Καθώς περισσότεροι έμποροι εισέρχονται στην αγορά, ο όγκος αυξάνεται, αλλά επειδή οι δύο αντισυμβαλλόμενοι είναι σχετικά ίσοι, η τιμή δεν αλλάζει σημαντικά. Στο τέλος, το ένα από τα αντιμαχόμενα μέρη θα φτάσει το άλλο. Αξίζει να δώσετε μεγάλη προσοχή στην κατεύθυνση προς την οποία κινείται η τιμή αφού ξεπεράσετε αυτόν τον πήχη.

Ρυθμίσεις και εφαρμογή σε μια στρατηγική συναλλαγών

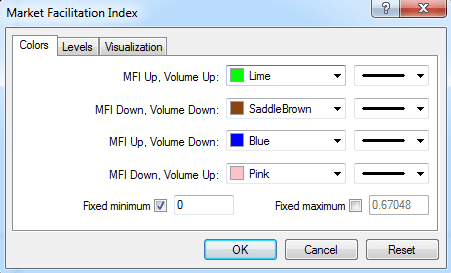

Σε αντίθεση με πολλούς άλλους τεχνικούς δείκτες, ο Δείκτης Διευκόλυνσης Αγοράς ΝΧΙ δεν έχει ρυθμίσεις. Το μόνο που μπορεί να προσαρμοστεί είναι το χρώμα των ράβδων (ή αφήστε τις ως έχουν). Η ερμηνεία του είναι ένα σχετικά δύσκολο έργο, δεδομένου ότι δεν υπάρχει συγκεκριμένο εύρος για εξέταση. Πώς να χρησιμοποιήσετε την ένδειξη BW MFI:

- Ο δείκτης και ο όγκος πέφτουν – έλλειψη ρευστότητας στην αγορά. Επομένως, εάν ένα περιουσιακό στοιχείο βρίσκεται σε ανοδική τάση και το ΝΧΙ μειώνεται, αυτό είναι σημάδι ότι πρόκειται να συμβεί πιθανή αναστροφή.

- Ο δείκτης αυξάνεται, ο όγκος του περιουσιακού στοιχείου μειώνεται – ένα σημάδι ότι η ενέργεια τιμής δεν υποστηρίζεται από τον όγκο. Ως αποτέλεσμα, μπορεί να συμβεί μια πτωτική αναστροφή.

- Ο δείκτης πέφτει, ο όγκος αυξάνεται – «ταύροι» και «αρκούδες» πολεμούν μεταξύ τους. Μπορεί να οδηγήσει σε ανοδική έκρηξη.

Θεωρητικά, η αρχή λειτουργίας φαίνεται απλή, αλλά στην πράξη δεν είναι εύκολο να βρεθούν σήματα συναλλαγών χρησιμοποιώντας MFI. Επομένως, συνιστάται η χρήση πρόσθετων εργαλείων – RSI και

κινούμενοι μέσοι όροι .

Πρέπει να χρησιμοποιήσω τον Δείκτη Διευκόλυνσης Αγοράς στις συναλλαγές;

Αρχικά, οι δείκτες συναλλαγών χρησιμοποιούνταν αποκλειστικά στα χρηματιστήρια, αλλά με την πάροδο του χρόνου άρχισαν να χρησιμοποιούνται και σε άλλες χρηματοπιστωτικές αγορές. Παρά το γεγονός ότι αυτοί οι μαθηματικοί αλγόριθμοι χρησιμοποιούνται ευρέως από τους εμπόρους, μια καλή επενδυτική στρατηγική σπάνια βασίζεται μόνο σε αυτούς. Ο δείκτης ΝΧΙ λαμβάνει τις απλές πτυχές της δράσης της αγοράς και τις μεταφράζει σε σαφείς και συνοπτικούς όρους που δίνουν μια ιδέα για τη δράση της αγοράς. Όπως το RSI, μετριέται σε μια κλίμακα από το 0 έως το 100 και συχνά υπολογίζεται χρησιμοποιώντας μια περίοδο 14 ημερών ή 30 ημερών. Ένας swing trader μπορεί να προτιμήσει μια περίοδο 14 ημερών, ενώ ένας επενδυτής μπορεί να προτιμήσει μια περίοδο 30 ημερών (όσες λιγότερες ημέρες χρησιμοποιούνται για τον υπολογισμό της, τόσο πιο ασταθής είναι ο δείκτης). Κατά την ανάλυση του δείκτη των ΝΧΙ, στην πραγματικότητα, πρέπει πρώτα να ληφθούν υπόψη οι αποκλίσεις μεταξύ του δείκτη και της κίνησης της τιμής της μετοχής. Όλοι οι δείκτες συμπεριλαμβανομένων των MFI, είναι πιο χρήσιμα όταν χρησιμοποιούνται σε συνδυασμό με άλλα εργαλεία. Ο ίδιος ο Bill Williams συνέστησε επιπλέον τον δείκτη Fractals.

Υπέρ και κατά

Ένα από τα προβλήματα με το MFI είναι η επανασχεδίαση. Αυτό σημαίνει ότι δεν έχει νόημα η δοκιμή σε ιστορικά δεδομένα ή η αναζήτηση στο ιστορικό, καθώς αυτό θα οδηγήσει σε ανακριβείς πληροφορίες. Αυτή είναι μια φυσική διαδικασία όταν ο δείκτης σχεδιάζεται εκ νέου. Οι έμπειροι έμποροι γνωρίζουν ότι εάν πραγματοποιηθούν τυχόν backtests κατά τη χρήση του δείκτη, θα υπάρξουν ψευδή σήματα. Ένα άλλο πρόβλημα είναι ότι ο δείκτης όγκου δεν αντικατοπτρίζει τον πραγματικό όγκο ολόκληρης της αγοράς, αλλά μόνο αυτόν που παρέχεται από τον μεσίτη. Φυσικά, υπάρχουν θετικά ότι ο δείκτης μπορεί να σηματοδοτήσει μεγάλη μελλοντική δράση τιμών. Οι υποστηρικτές της ανάλυσης όγκου θεωρούν ότι το ΝΧΙ είναι κορυφαίος δείκτης. Κατά τη γνώμη τους, δίνει σήματα και προειδοποιήσεις για πιθανές ανατροπές. Πριν λάβετε μια απόφαση διαπραγμάτευσης, το MFI θα πρέπει να συνδυαστεί με έναν άλλο ταλαντωτή, στη συνέχεια παρακολουθήστε μοτίβα απόκλισης με ισχυρό όγκο. Μόλις εντοπιστούν τα μοτίβα, ήρθε η ώρα να δράσουμε. Η απόκλιση στον δεύτερο ταλαντωτή θα μειώσει τον κίνδυνο επαναλήψεως του MFI. Για να αποφευχθεί η σύγχυση, συνιστάται η χρήση μικρού αριθμού ταλαντωτών (όσο περισσότεροι ταλαντωτές εμπλέκονται, τόσο μεγαλύτερη είναι η πιθανότητα να γίνουν λάθη).

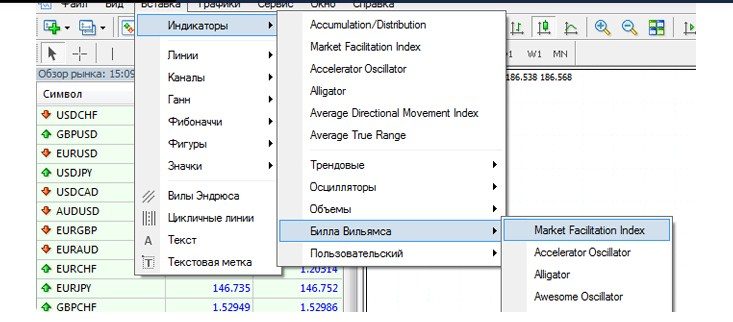

Εφαρμογή ΝΧΙ σε διαφορετικά τερματικά

Οι περισσότερες πλατφόρμες συναλλαγών όπως το MT4, το MT5 ή το TradingView προσφέρουν σχεδόν όλους τους δείκτες με πολλές επιλογές και αυτόματες παραλλαγές και το MFI δεν αποτελεί εξαίρεση. Το MetaTrader 4 διαθέτει ένα σύνολο δεικτών συναλλαγών από τον Bill Williams, οι οποίοι περιλαμβάνονται στα τυπικά εργαλεία κατά τη φόρτωση της πλατφόρμας. Η ένδειξη BW MFI βρίσκεται κάτω από το ευρετήριο “Δείκτες”, το οποίο θα ανοίξει το παράθυρο MFI, συμπεριλαμβανομένου του κωδικού χρώματος και της έντασης.