MFI indikators – Market Facilitation Index (Market Facilitation Index), pazīmes, uzzīmēšana uz diagrammas, aprēķina formula. Market Facilitation Index – šo rādītāju izmanto, lai noteiktu cenu kustību stiprās un vājās puses. To izstrādāja tirgotājs un rakstnieks Bils Viljamss, un to raksturoja kā tirgus reakcijas mērauklu uz jaunu apjoma līmeni.

Kas ir MFI indikators, kāda ir tā nozīme, aprēķina formula

BW MFI tirgus atvieglojuma indekss ir svārstīguma rādītājs, kura mērķis ir noteikt tirgus gatavību mainīt cenu. Bet tikai absolūtās vērtības pašas par sevi ir bezjēdzīgas tirgotājam, jo tās nedod konkrētus tirdzniecības signālus. Tas ir svarīgs kā rīks, lai analizētu cenu kustības efektivitāti, kas apvieno apjomu un cenu.

Svarīgs! Apjoma analīze ir metode, ko izmanto, lai noteiktu darījumus, kas tiek veikti, atklājot attiecības starp apjomu un cenām. Divi galvenie jēdzieni, kas ir apjoma analīzes pamatā, ir pirkšanas apjoms un pārdošanas apjoms.

Tirgotāji paļaujas uz apjomu kā galveno rādītāju, jo tas ļauj uzzināt aktīva likviditātes līmeni un to, cik viegli ir iekļūt vai iziet no pozīcijas, kas ir tuvu pašreizējai cenai. Likviditāte ir kaut kas tāds, kam vienmēr jāpievērš uzmanība, veicot tirdzniecību. Ļoti likvīds tirgus tiek uzskatīts par visefektīvāko. Bila Viljamsa MFI rādītājs parāda cenu izmaiņas uz vienu ķeksīti. MFI indikatora apraksts:

- Šī rādītāja uzbūve un interpretācija ir līdzīga Relative Strength Index (RSI), ar vienīgo atšķirību, ka RSI ir saistīta tikai ar cenu. Tirgus atvieglojumu indekss salīdzina “pozitīvo naudas plūsmu” ar “negatīvo naudas plūsmu”, lai izveidotu rādītāju, ko var salīdzināt ar cenu darbību, lai noteiktu tendences stiprumu vai vājumu.

- Naudas plūsmas koeficients tiek normalizēts MFI oscilatorā . Naudas plūsma ir pozitīva, ja tipiskā cena pieaug (pirkšanas spiediens), un negatīva, ja tipiskā cena samazinās (pārdošanas spiediens).

- Pēc tam pozitīvo un negatīvo naudas plūsmu attiecība tiek ievadīta RSI formulā , lai iegūtu rādītāju, kas svārstās no 0 līdz 100.

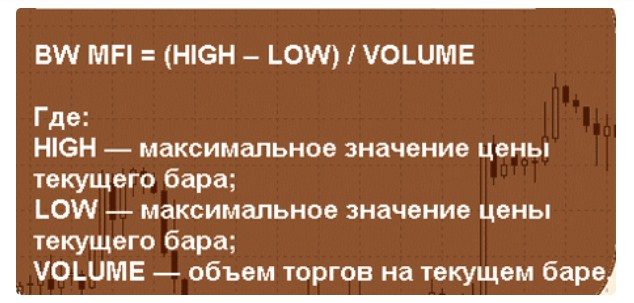

Tirgus veicināšanas indeksu ir viegli aprēķināt, izmantojot šādu formulu: MFI = (Augsts – Zems)/Apjoms, kur Augsta ir augstākā tirdzniecības sesijas cena, Zema ir tirdzniecības perioda zemākā cena, Apjoms ir tirdzniecības sesijas apjoms. laika posms.Daži eksperti BW MFI indikatoru uzskata par labāko tirgus uzvedības rādītāju, salīdzinot ar relatīvā stipruma indeksu un stohastisko oscilatoru.

Veidi un konstrukcija, un atpazīšana diagrammā

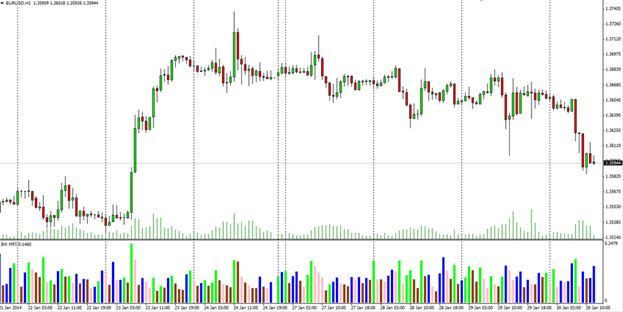

Uzzīmējot diagrammā, tirgus atvieglošanas indeksa aprēķinu rezultāti tiek parādīti kā histogramma cenu diagrammas apakšā.

- Zaļa (zaļa) josla norāda, ka gan indikators, gan skaļums palielinās. Tas liecina, ka tirgus jau virzās un tirgotājiem vajadzētu atvērt pozīciju tādā pašā virzienā kā tirgus, sekojot tendencei, un pretējās pozīcijas būtu jāslēdz.

- “Fade” atspoguļo tendences beigas, ko raksturo scenārijs, kurā gan rādītājs, gan apjomi samazinās. Citiem vārdiem sakot, tirgus zaudē interesi par pašreizējo cenu kustību un meklē turpmākās attīstības pazīmes. Šis bārs ir lielā pārtraukuma priekštecis. Tirgus dalībniekiem vajadzētu uzmanīt, vai nerodas kādas konstruktīva impulsa pazīmes, par kurām šajā gadījumā jau iepriekš var signalizēt, veidojoties vairākiem secīgiem “izbalēšanas” stabiņiem.

- “Fake” apzīmē periodu, kurā indikators palielinās un apjoms samazinās. Tas liek domāt, ka tirgus virzās uz priekšu, bet to neatbalsta apjoms.Tīrnieku intereses trūkuma dēļ līdz ar jaunu pozīciju atvēršanu nav spēcīga atbalsta līdzšinējai cenu kustībai. Citiem vārdiem sakot, cena mainās noteiktas tirgus dalībnieku grupas (brokeru un dīleru) mēģinājuma rezultātā kontrolēt un manipulēt ar to savās interesēs. Valsts parasti beidzas ar cenu maiņu.

- “Squatting” (Squat) atspoguļo situāciju, kad indikators krīt, bet skaļums palielinās. Šobrīd notiek cīņa starp “vēršiem” un “lāčiem”, kas noteiks, kurš kontrolēs nākamo tendenci. Tirgū ienākot lielākam skaitam tirgotāju, apjoms pieaug, bet, tā kā abi darījuma partneri ir samērā vienmērīgi, cena būtiski nemainās. Beigās viena no karojošajām pusēm panāks otru. Ir vērts pievērst īpašu uzmanību virzienam, kādā cena virzās pēc šīs latiņas izlaušanas.

Iestatījumi un pielietojums tirdzniecības stratēģijā

Atšķirībā no daudziem citiem tehniskajiem rādītājiem MFI tirgus veicināšanas indeksam nav iestatījumu. Vienīgais, ko var pielāgot, ir stieņu krāsa (vai atstāt tās tādas, kādas tās ir). Tā interpretācija ir samērā sarežģīts uzdevums, ņemot vērā, ka nav konkrēta diapazona, ko aplūkot. Kā lietot BW MFI indikatoru:

- Indekss un apjoms krītas – likviditātes trūkums tirgū. Tāpēc, ja aktīvam ir augšupejoša tendence un MFI samazinās, tā ir zīme, ka drīzumā notiks potenciāla maiņa.

- Rādītājs pieaug, aktīva apjoms samazinās – zīme, ka cenas darbību neatbalsta apjoms. Rezultātā var rasties lāču maiņa.

- Rādītājs krītas, apjoms aug – “buļļi” un “lāči” cīnās savā starpā. Var izraisīt bullish izlaušanos.

Teorētiski darbības princips šķiet vienkāršs, taču praksē nav viegli atrast tirdzniecības signālus, izmantojot MFI. Tāpēc ieteicams izmantot papildu rīkus – RSI un

mainīgos vidējos .

Vai man tirdzniecībā jāizmanto tirgus veicināšanas indekss?

Sākotnēji tirdzniecības indikatori tika izmantoti tikai akciju tirgos, bet laika gaitā tos sāka izmantot arī citos finanšu tirgos. Neskatoties uz to, ka šos matemātiskos algoritmus plaši izmanto tirgotāji, laba ieguldījumu stratēģija reti ir balstīta tikai uz tiem. MFI indikators aptver vienkāršos tirgus darbības aspektus un pārvērš to skaidrā un kodolīgā izteiksmē, kas sniedz priekšstatu par tirgus darbību. Tāpat kā RSI, to mēra skalā no 0 līdz 100 un bieži aprēķina, izmantojot 14 dienu vai 30 dienu periodu. Swing tirgotājs var dot priekšroku 14 dienu periodam, savukārt investors var dot priekšroku 30 dienu periodam (jo mazāk dienu tiek izmantots tā aprēķināšanai, jo nestabilāks ir indekss). Analizējot MFI indeksu, faktiski vispirms ir jāņem vērā neatbilstības starp rādītāju un akciju cenas kustību. Visi rādītāji tostarp MFI, ir noderīgāki, ja tos izmanto kopā ar citiem rīkiem. Pats Bils Viljamss papildus ieteica Fractals indikatoru.

Plusi un mīnusi

Viena no MFI problēmām ir pārzīmēšana. Tas nozīmē, ka nav jēgas pārbaudīt vēsturiskos datus vai meklēt vēsturē, jo tādējādi tiks iegūta neprecīza informācija. Tas ir dabisks process, kad indikators tiek pārzīmēts. Pieredzējuši tirgotāji zina, ka, ja indikatora lietošanas laikā tiek veiktas atpakaļpārbaudes, būs nepatiesi signāli. Vēl viena problēma ir tā, ka apjoma rādītājs neatspoguļo reālo visa tirgus apjomu, bet tikai brokera sniegto. Protams, ir pozitīvas puses, ka indikators var liecināt par lielu nākotnes cenu darbību. Apjoma analīzes atbalstītāji uzskata, ka MFI ir vadošais rādītājs. Pēc viņu domām, tas dod signālus un brīdinājumus par iespējamiem apvērsumiem. Pirms tirdzniecības lēmuma pieņemšanas MFI jāapvieno ar citu oscilatoru, pēc tam izsekojiet novirzes modeļiem ar spēcīgu skaļumu. Kad modeļi ir identificēti, ir pienācis laiks rīkoties. Atšķirība otrajā oscilatorā samazinās MFI pārzīmēšanas risku. Lai izvairītos no neskaidrībām, ieteicams izmantot nelielu skaitu oscilatoru (jo vairāk oscilatoru ir iesaistīti, jo lielāka ir kļūdu iespējamība).

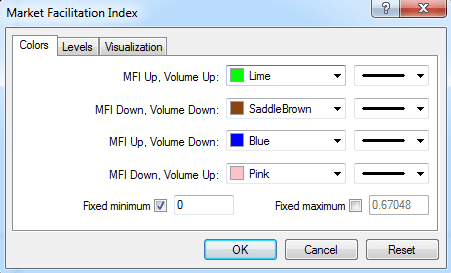

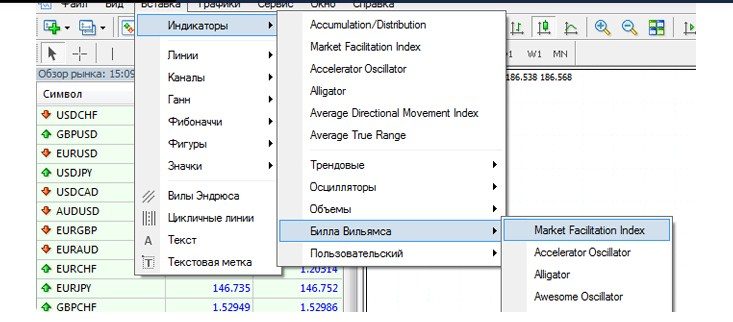

MFI pielietojums dažādos terminālos

Lielākā daļa tirdzniecības platformu, piemēram, MT4, MT5 vai TradingView, piedāvā gandrīz visus rādītājus ar daudzām opcijām un automātiskām variācijām, un MFI nav izņēmums. MetaTrader 4 ir Bill Williams tirdzniecības indikatoru komplekts, kas ir iekļauts standarta rīkos, kad platforma ir ielādēta. BW MFI indikators ir atrodams zem indeksa “Indicators”, kas atvērs MFI logu, norādot krāsu kodu un apjomu.