MFI indikaator – Market Facilitation Index (Market Facilitation Index), omadused, joonistamine diagrammile, arvutusvalem. Market Facilitation Index – seda indikaatorit kasutatakse hinnaliikumise tugevate ja nõrkade külgede määramiseks. Selle töötas välja kaupleja ja kirjanik Bill Williams ning seda kirjeldas kui turu reaktsiooni uuele mahutasemele.

Mis on MFI indikaator, mis on selle tähendus, arvutusvalem

BW MFI turu leevendamise indeks on volatiilsuse indikaator, mille eesmärk on määrata turu valmisolek hinda muuta. Kuid ainult absoluutväärtused on kaupleja jaoks kasutud, kuna need ei anna konkreetseid kauplemissignaale. See on oluline vahendina hinnaliikumise efektiivsuse analüüsimiseks, mis ühendab mahtu ja hinda.

Tähtis! Mahuanalüüs on tehnika, mida kasutatakse tehtavate tehingute kindlaksmääramiseks, avastades mahu ja hindade vahelisi seoseid. Mahuanalüüsi kaks põhimõistet on ostumaht ja müügimaht.

Kauplejad tuginevad mahule kui peamisele mõõdikule, kuna see võimaldab teil teada vara likviidsuse taset ja seda, kui lihtne on praegusele hinnale lähedasele positsioonile siseneda või sellest väljuda. Likviidsus on asi, millele peaksite kauplemisel alati tähelepanu pöörama. Väga likviidset turgu peetakse kõige tõhusamaks. Bill Williamsi rahaloomeasutuste näitaja näitab hinnamuutust puugi kohta. Rahaloomeasutuste indikaatori kirjeldus:

- Selle näitaja ülesehitus ja tõlgendus on sarnane suhtelise tugevuse indeksiga (RSI), ainsa erinevusega on see, et RSI on seotud ainult hinnaga. Turu leevendamise indeks võrdleb “positiivset rahavoogu” “negatiivse rahavooga”, et luua indikaator, mida saab võrrelda hinnategevusega, et määrata kindlaks trendi tugevus või nõrkus.

- Rahavoogude suhe normaliseeritakse rahaloomeasutuste ostsillaatorisse . Rahavoog on positiivne, kui tüüpiline hind tõuseb (ostmissurve) ja negatiivne, kui tüüpiline hind langeb (müügisurve).

- Seejärel sisestatakse positiivsete ja negatiivsete rahavoogude suhe RSI valemisse , et saada näitaja, mis kõigub vahemikus 0 kuni 100.

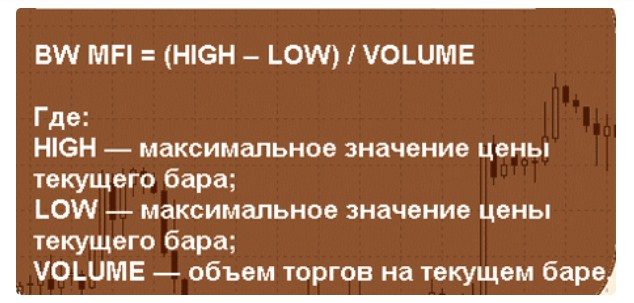

Turu hõlbustamise indeksit on lihtne arvutada järgmise valemi abil: MFI = (kõrge – madal)/maht, kus kõrge on kauplemissessiooni kõrgeim hind, madal on kauplemisperioodi madalaim hind, maht on kauplemisperioodi maht. ajakava.Mõned eksperdid peavad BW MFI indikaatorit parimaks turukäitumise näitajaks, võrreldes suhtelise tugevuse indeksi ja stohhastilise ostsillaatoriga.

Tüübid ja ehitus ning äratundmine graafikul

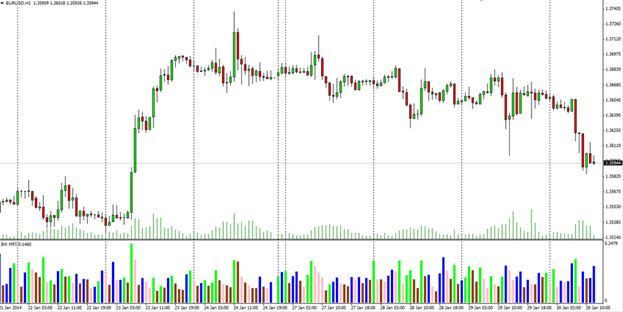

Diagrammile joonistades kuvatakse turu hõlbustamise indeksi arvutuste tulemused histogrammina hinnagraafiku allosas.

- Roheline (roheline) riba näitab, et nii indikaator kui ka helitugevus suurenevad. See viitab sellele, et turg juba liigub ja kauplejad peaksid trendi järgides avama turuga samas suunas positsiooni ning vastaspositsioonid tuleks sulgeda.

- “Fade” peegeldab trendi lõppu, mida iseloomustab stsenaarium, kus nii näitaja kui ka mahud langevad. Teisisõnu, turg on kaotamas huvi praeguse hinnaliikumise vastu ja otsib märke edasise arengu kohta. See baar on suure pausi eelkäija. Turuosalised peaksid jälgima kõiki konstruktiivse impulsi märke, millest sel juhul saab juba ette märku anda mitme järjestikuse “haihtuva” riba moodustumisega.

- “Võlts” tähistab perioodi, mille jooksul indikaator suureneb ja helitugevus väheneb. See viitab sellele, et turg liigub küll edasi, kuid maht seda ei toeta.Töölejatepoolse huvipuuduse tõttu puudub tugev toetus praegusele hinnaliikumisele uute positsioonide avanemisega. Teisisõnu, hind liigub teatud turuosaliste (maaklerite ja diilerite) grupi katse tõttu seda oma huvides kontrollida ja manipuleerida. Riik lõpeb tavaliselt hinna ümberpööramisega.

- “Squatting” (Squat) peegeldab olukorda, kui indikaator langeb, kuid helitugevus suureneb. Sel ajal käib lahing “pullide” ja “karude” vahel, mis määrab, kes hakkab järgmist trendi kontrollima. Mida rohkem kauplejaid turule tuleb, siis maht suureneb, kuid kuna kaks vastaspoolt on suhteliselt ühtlased, siis hind oluliselt ei muutu. Lõpuks jõuab üks sõdivatest osapooltest teisele järele. Tähelepanu tasub pöörata sellele, mis suunas hind pärast sellest latist läbimurdmist liigub.

Seadistused ja rakendus kauplemisstrateegias

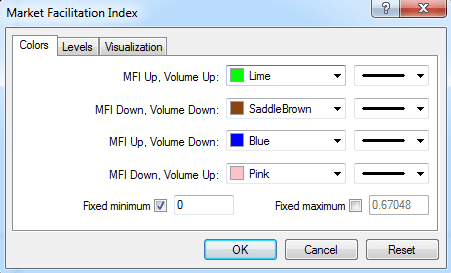

Erinevalt paljudest muudest tehnilistest näitajatest pole rahaloomeasutuste turu hõlbustamise indeksil sätteid. Ainus, mida saab kohandada, on ribade värv (või jätta need nii nagu nad on). Selle tõlgendamine on suhteliselt keeruline ülesanne, kuna puudub konkreetne vahemik, mida vaadata. Kuidas kasutada BW MFI indikaatorit:

- Indeks ja maht langevad – turul puudub likviidsus. Seega, kui vara on tõusutrendis ja rahaloomeasutused langevad, on see märk potentsiaalsest pöördumisest.

- Näitaja tõuseb, vara maht väheneb – see on märk sellest, et maht ei toeta hinnategevust. Selle tulemusena võib toimuda languse pöördumine.

- Näitaja langeb, maht kasvab – “pullid” ja “karud” kaklevad omavahel. Võib põhjustada tõusuteed.

Teoreetiliselt tundub tööpõhimõte lihtne, kuid praktikas pole MFI abil kauplemissignaale lihtne leida. Seetõttu on soovitatav kasutada lisatööriistu – RSI ja

liikuvad keskmised .

Kas ma peaksin kauplemisel kasutama turu hõlbustamise indeksit?

Algselt kasutati kauplemisnäitajaid eranditult aktsiaturgudel, kuid aja jooksul hakati neid kasutama ka teistel finantsturgudel. Hoolimata asjaolust, et kauplejad kasutavad neid matemaatilisi algoritme laialdaselt, põhineb hea investeerimisstrateegia harva ainult neil. Rahaloomeasutuste indikaator võtab turutegevuse lihtsaid aspekte ja muudab selle selgeteks ja kokkuvõtlikeks terminiteks, mis annavad aimu turutegevusest. Sarnaselt RSI-le mõõdetakse seda skaalal 0 kuni 100 ja selle arvutamiseks kasutatakse sageli 14- või 30-päevast perioodi. Swing-kaupleja võib eelistada 14-päevast perioodi, investor aga 30-päevast perioodi (mida vähem päevi selle arvutamiseks kasutatakse, seda volatiilsem on indeks). Rahaloomeasutuste indeksi analüüsimisel tuleb tegelikult esmalt arvesse võtta lahknevusi indikaatori ja aktsia hinna liikumise vahel. Kõik näitajad sealhulgas MFI, on kasulikumad, kui neid kasutatakse koos teiste tööriistadega. Bill Williams ise soovitas lisaks Fractalsi indikaatorit.

Plussid ja miinused

Üks rahaloomeasutuste probleeme on ümberjoonistamine. See tähendab, et ajalooliste andmete testimine või ajaloost otsimine ei ole mõttekas, kuna see toob kaasa ebatäpse teabe. See on loomulik protsess, kui indikaator joonistatakse ümber. Kogenud kauplejad teavad, et kui indikaatori kasutamise ajal tehakse tagasiteste, on tegemist valesignaalidega. Probleemiks on ka see, et mahunäitaja ei kajasta kogu turu tegelikku mahtu, vaid ainult maakleri poolt pakutavat. Muidugi on positiivseid külgi, et indikaator võib anda märku suurest tulevasest hinnamuutusest. Mahuanalüüsi pooldajad peavad rahaloomeagentuuri juhtivaks näitajaks. Nende arvates annab see signaale ja hoiatusi võimalike tagasipööramiste kohta. Enne kauplemisotsuse tegemist tuleks rahaloomeagentuur ühendada teise ostsillaatoriga, seejärel jälgige tugeva helitugevusega lahknemismustreid. Kui mustrid on tuvastatud, on aeg tegutseda. Teise ostsillaatori lahknevus vähendab rahaloomeasutuste ümberjoonistamise ohtu. Segaduste vältimiseks on soovitatav kasutada väikest arvu ostsillaatoreid (mida rohkem ostsillaatoreid on kaasatud, seda suurem on vigade tegemise tõenäosus).

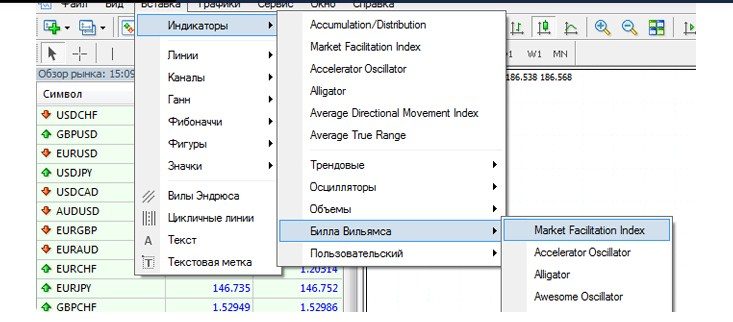

MFI rakendamine erinevates terminalides

Enamik kauplemisplatvorme, nagu MT4, MT5 või TradingView, pakuvad peaaegu kõiki indikaatoreid koos paljude valikute ja automaatsete variatsioonidega ning rahaloomeagentuur pole erand. MetaTrader 4-l on Bill Williamsi kauplemisnäitajate komplekt, mis sisalduvad platvormi laadimisel standardtööriistades. BW MFI indikaatori leiate indeksi “Indicators” alt, mis avab MFI akna koos värvikoodi ja helitugevusega.