Cách xác định và mức hỗ trợ và kháng cự có ý nghĩa như thế nào trong giao dịch – vẽ trên biểu đồ và áp dụng trong giao dịch, giao dịch theo mức. Giá di chuyển theo đường ngoằn ngoèo, định kỳ dựa vào các điểm nhất định – các mức mà từ đó xảy ra đảo chiều và bắt đầu chuyển động ngược lại. Những điểm này được gọi là mức hỗ trợ (khi giá giảm) và mức kháng cự (khi giá tăng), là những khái niệm cơ bản trong phân tích kỹ thuật. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Giá di chuyển giữa các mức hỗ trợ và kháng cự. Bên trên giá có các mức kháng cự có độ mạnh khác nhau, bên dưới – hỗ trợ. Khi một mức kỹ thuật bị phá vỡ và giá sửa chữa, các nhà giao dịch dự đoán sự chuyển động của giá tới mức tiếp theo.

- Phương pháp xác định mức hỗ trợ và kháng cự

- Các cấp độ ngang

- Mức độ động (nghiêng)

- Xây dựng cấp độ bằng cách sử dụng các chỉ số

- Đường trung bình động, dải Bollinger

- Mức Fibonacci

- Cấp độ Murray

- Thuật toán giao dịch thông qua các mức hỗ trợ và kháng cự trong giao dịch

- Cách giao dịch trong thực tế – chiến lược

- Trên đà phục hồi

- Cho sự cố

- Thiết bị đầu cuối

- Ưu điểm và nhược điểm

- Lỗi sử dụng, rủi ro

- Các chiến lược kiểm tra

- Kiểm tra bằng tay

- Kiểm tra tự động trong Metatrader

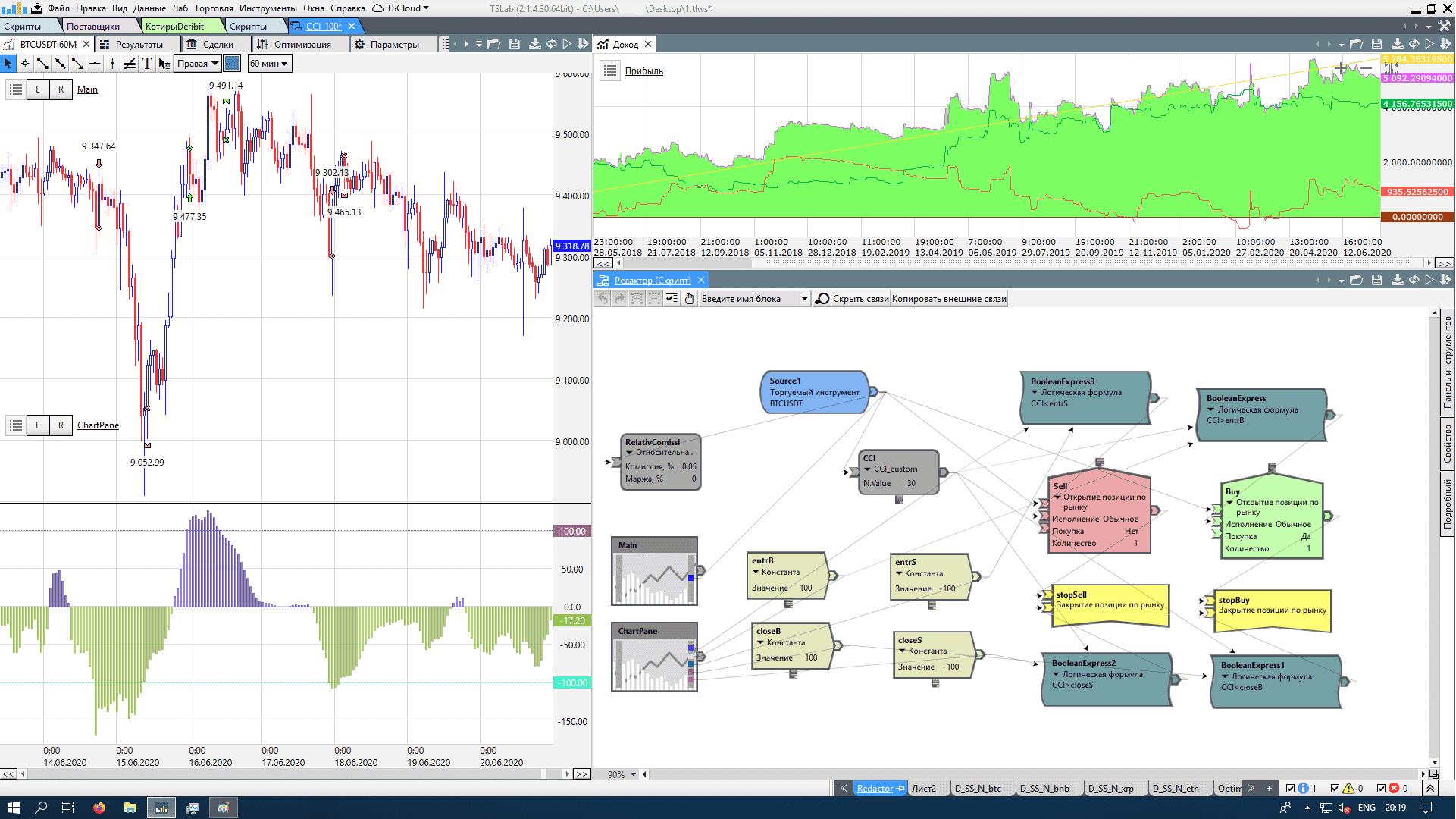

- Thử nghiệm tại TSLAB

- Đọc gì về chủ đề này

- Jack Schwager. “Phân tích kỹ thuật. Toàn khóa học.

- cơ chế giao dịch. Timofey Martynov

- Thomas Demark. “Phân tích kỹ thuật là một ngành khoa học mới”.

- John J. Murphy. “Phân tích Kỹ thuật Thị trường Tương lai: Lý thuyết và Thực hành”.

- Larry Williams “Bí mật dài hạn của giao dịch ngắn hạn”.

- Bollinger trên dải Bollinger. John Bollinger.

- “Phương pháp giao dịch Fibonacci mới”. Robert Fisher

- “Bách khoa toàn thư về các mẫu biểu đồ giá”. Thomas N. Bulkovsky

- “Giao dịch với Tiến sĩ Elder: An Encyclopedia of the Stock Game” Elder Alexander

Phương pháp xác định mức hỗ trợ và kháng cự

Về mặt sơ đồ, hành vi của các báo giá có thể được mô tả như sau: giá di chuyển xuống, tại một thời điểm nhất định nó va chạm với một mức quan trọng làm giá đảo ngược. Sự di chuyển lên bị giới hạn bởi mức kháng cự. Ở một mức nhất định, giá tìm thấy hỗ trợ và đảo chiều. Những chuyển động ngoằn ngoèo này xảy ra mọi lúc. Nhiệm vụ của nhà giao dịch là xác định các mức đảo chiều quan trọng, nhập giao dịch đúng hướng và đóng cửa khi tiếp cận mức mạnh với khả năng đảo chiều cao hoặc ngay sau khi tình hình thị trường thay đổi. Tưởng chừng như không có gì phức tạp, nhưng mỗi tác giả có phương pháp xây dựng cấp độ riêng của mình, một số điểm đánh dấu (đường kẻ), các lĩnh vực khác, những người khác sử dụng cấp độ động hoặc sử dụng các chỉ số. Không thể nói phương pháp của ai là “đúng”, cũng như xác định chính xác điều gì sẽ xảy ra khi tiếp cận mức – sự cố hay sự phục hồi. Nhiệm vụ của nhà giao dịch không phải là “phỏng đoán”, mà là hiểu rõ ràng những việc cần làm trong từng trường hợp và cách hạn chế thua lỗ trong trường hợp dự báo sai. Chúng ta hãy xem xét các phương pháp chính của việc xây dựng các cấp.

Các cấp độ ngang

Trong giao dịch, mức hỗ trợ và kháng cự được hiểu là các đường nằm ngang được vẽ bằng cách nghiên cứu biểu đồ lịch sử. Để xây dựng các mức đảo chiều chính, bạn cần:

- mở biểu đồ lịch sử trên khung thời gian ngày hoặc tuần;

- chọn công cụ “vẽ các đường ngang”;

- lưu ý các mức cao và thấp từ nơi có biến động giá đáng kể. Điều đáng chú ý là những điểm cực trị mà từ đó đã có sự đảo ngược hơn hai hoặc ba lần;

- vào biểu đồ 4h hoặc 1h và làm tương tự. Ở đây sẽ có những cực hình, hàng ngày hay hàng tuần không thấy được;

- đi tới biểu đồ m15 và mở dữ liệu cho 3-5 phiên giao dịch gần nhất;

- đánh dấu các cấp độ;

- tốt hơn là sử dụng các màu khác nhau cho từng thời kỳ;

- Các mức hỗ trợ và kháng cự nằm ngang được xây dựng (dài hạn, trung hạn, ngắn hạn).

Các nhà phân tích đang tranh cãi về mức nào nên tối đa hay mức đóng cửa. Một số xây dựng dựa trên bóng (sau cùng, nếu giá đã ở đó, thì điều đó là cần thiết vì một số lý do), những người khác dựa trên thân (đóng cửa của nến là quyết định), và những người khác vẫn tin rằng các mức không phải là một điểm, mà là một khu vực và vẽ một hình chữ nhật thay vì một đường thẳng. Nó được hình thành từ một số cực trị có khoảng cách gần nhau.

Mức độ động (nghiêng)

Các mức hỗ trợ và kháng cự ngang hoạt động tốt trong một khoảng thời gian bằng phẳng hoặc trên khung thời gian lớn. Khi giá đang trong xu hướng chuyển động, tất cả các mức xảy ra đều bị phá vỡ và các đợt điều chỉnh là nhỏ, không chạm tới hỗ trợ. Nhà giao dịch vẽ các đường xu hướng nằm giữa hai mức cao hoặc thấp liên tiếp để xác định mức hỗ trợ hoặc kháng cự. Kênh xu hướng được xây dựng từ điểm đảo chiều xu hướng. Đường phải vượt qua 2 điểm cực trị liền kề (điểm cực đại cho kênh giảm dần, điểm cực tiểu cho kênh tăng dần) và một điểm cực trị giữa chúng.

Xây dựng cấp độ bằng cách sử dụng các chỉ số

Các nhà giao dịch tin rằng việc xác định mức lịch sử hoặc đường dốc là không đủ và không phải lúc nào cũng đáng tin cậy. Các chỉ báo được sử dụng để xác định mức hỗ trợ và kháng cự. Lợi thế – mức độ thay đổi theo thị trường, tính biến động được tính đến.

Đường trung bình động, dải Bollinger

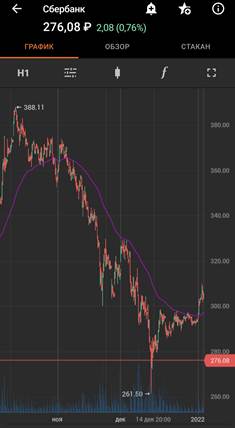

Để xác định các mức mà giá có khả năng đảo ngược, chúng tôi đề xuất sử dụng các chỉ báo dựa trên dữ liệu lịch sử trung bình – đường

trung bình động và

dải Bollinger . Hình cho thấy trên cổ phiếu của Sberbank cách EMA233 trên biểu đồ hàng giờ nắm giữ xu hướng. Nó hoạt động như hỗ trợ cho một xu hướng tăng, sau khi phá vỡ và kiểm tra, xu hướng giảm bắt đầu, chỉ kết thúc sau khi giá cố định trên xu hướng di chuyển. Đồng thời, các nhà giao dịch đã tham gia giao dịch khi kiểm tra đường trung bình động có thể di chuyển điểm dừng theo thị trường mà không bị ràng buộc với các mức không còn phù hợp. Sau mỗi lần chạm và bật lại của giá, có thể mở ra các giao dịch mới theo xu hướng.

Mức Fibonacci

Công cụ này dựa trên chuỗi Fibonacci. Mỗi số là tổng của hai số trước, chia một số bất kỳ cho số trước sẽ được 1,61. Để dự đoán các mức giá đảo chiều quan trọng bằng cách sử dụng các mức Fibonacci, công cụ này được gắn với một xu hướng hiện có. Bạn có thể dự đoán sự điều chỉnh hoặc phát triển thêm của xu hướng. Mức điều chỉnh xu hướng thường là 23-38%, khi điểm cực trị bị phá vỡ, giá thường đạt 128 hoặc 161%.

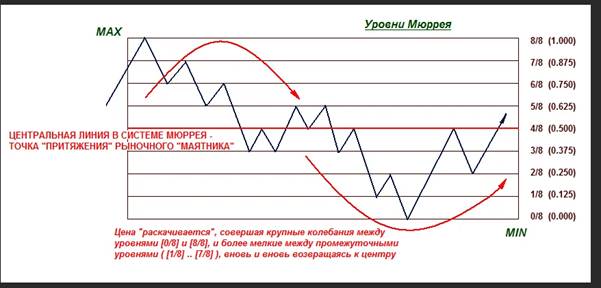

Cấp độ Murray

Để dự đoán giá, một hệ thống đã được phát triển kết hợp các mức Fibonacci và hệ thống hình vuông Gann. Các mức được xây dựng tự động dựa trên 64 cây nến cuối cùng của khung thời gian đã chọn (khoảng thời gian có thể thay đổi). Chỉ báo có sẵn trong dịch vụ Tradeview hoặc thiết bị đầu cuối Metatrader (Match Murrey). Lưới được xây dựng bao gồm 8 cấp, chúng được xây dựng lại nếu biến động thay đổi hoặc giá vượt ra ngoài phạm vi bình phương.

Thuật toán giao dịch thông qua các mức hỗ trợ và kháng cự trong giao dịch

Các mức hỗ trợ và kháng cự thể hiện hành vi của một số lượng lớn người tham gia (“đám đông”) trên biểu đồ. Giá hợp nhất ở mức giá, lực lượng của phe bò và phe gấu ngang nhau trong trường hợp không có tin tức. Những người tham gia được chia thành 3 nhóm – những người đặt cược vào sự tăng trưởng, sự sụp đổ và chưa quyết định. Nếu một số tin tức xuất hiện và giá tăng mạnh, thì những người đã bán hiểu sai lầm của họ và mơ ước kết thúc giao dịch ở mức hòa vốn nếu giá quay trở lại. Những người đã mua muốn mua nhiều hơn, và những người không tham gia thị trường quyết định điều gì để tăng trưởng. Do đó, xung động ban đầu được phát triển. Nhiều người học phân tích kỹ thuật, học cách làm việc trên các đường xu hướng, sau đó thiết lập các chỉ báo giống nhau, đặt lệnh dừng ở các điểm cực trị quan trọng.

- các vùng đảo ngược trên biểu đồ lịch sử trong một khoảng thời gian không thấp hơn một ngày, tốt nhất là hàng tuần hoặc hàng tháng;

- mức độ được hình thành trên khối lượng tăng lên;

- các mức được hình thành bởi nến “tin tức”. Ví dụ, Tổng thống Hoa Kỳ đang có một bài phát biểu và một tài sản là bốc đồng. Sau một thời gian, trong trường hợp không có tin tức, giá sẽ giảm, nhưng không vượt qua mức mở cửa của nến tin tức, bật khỏi mức mỗi khi nó đến gần. Mức độ này có thể kéo dài hơn một năm.

Cách giao dịch trong thực tế – chiến lược

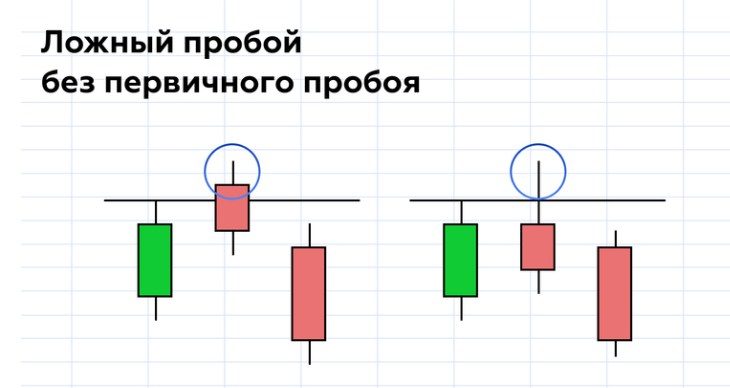

Khi tiếp cận mức này, giá có thể phục hồi trở lại “khi phục hồi”) hoặc đi xa hơn. (“để thử nghiệm”).

Trên đà phục hồi

Nhà giao dịch xây dựng một mạng lưới các cấp độ trong thiết bị đầu cuối, với mỗi cách tiếp cận đến cấp độ mạnh hoặc trung bình, một giao dịch được mở theo hướng ngược lại và được giữ cho đến cấp độ tiếp theo. Nếu giá tiếp cận mức kháng cự, quần short sẽ được mở và giá sẽ được mở trên các hỗ trợ. Phương pháp giao dịch này phổ biến trong thị trường phẳng, trong giao dịch trong ngày hoặc khi có thể nhìn thấy rõ ràng rằng tài sản nằm trong một phạm vi.

Cho sự cố

Nhà giao dịch đợi cho đến khi giá phá vỡ mức và củng cố cao hơn. Việc sửa chữa được coi là đóng cửa của cây nến của khoảng thời gian giao dịch trên mức. Giao dịch được mở theo hướng chuyển động của giá. Nhà giao dịch xây dựng một kênh xu hướng và mở tất cả các giao dịch mới theo một hướng khi vượt qua mỗi cấp độ tiếp theo, miễn là xu hướng có hiệu lực.

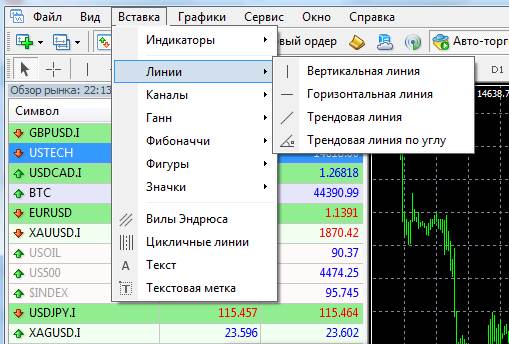

Thiết bị đầu cuối

Bất kể nhà kinh doanh giao dịch trên thị trường nào (cổ phiếu, kim loại, nguyên liệu, v.v.), tâm lý của những người tham gia giao dịch không thay đổi. Vì vậy, các cấp độ hoạt động. Do đó, bất kỳ thiết bị đầu cuối nào cũng có các công cụ vẽ cơ bản – đường ngang và đường xu hướng, hình chữ nhật, kênh, mức Fibonacci. Đường trung bình động, dải Bollinger, v.v. được bao gồm trong gói tiêu chuẩn của các chỉ số của bất kỳ thiết bị đầu cuối nào. Nếu chức năng bắt buộc bị thiếu hoặc có vẻ không thuận tiện khi xây dựng mạng lưới các cấp, bạn có thể sử dụng dịch vụ Tradeview miễn phí.

Ưu điểm và nhược điểm

Việc sử dụng các mức kháng cự và hỗ trợ trong giao dịch thực tế đều có ưu và nhược điểm của nó. Thuận lợi:

- hệ thống hoạt động trong bất kỳ giai đoạn nào của thị trường – không có sự khác biệt giữa xu hướng hoặc giá phẳng, nếu được sử dụng đúng cách, các mức sẽ giúp dự đoán hành vi giá tiếp theo;

- một rủi ro rõ ràng – khi giao dịch theo cấp độ, không có ý nghĩa thực tế khi tham gia một giao dịch sau khi phá vỡ và cố định giá sau mức đó. Bạn có thể đặt một điểm dừng rõ ràng và đặt trước số tiền thua lỗ;

- chốt lời được xác định rõ ràng – thoát khỏi giao dịch không kém phần quan trọng. Khi giao dịch từ cấp độ này sang cấp độ khác, ngay lập tức sẽ rõ ràng nơi thoát khỏi giao dịch. Chốt lời được tính trước.

Flaws:

- một nhà giao dịch có thể bắt đầu mơ tưởng “và giá một trăm bảng Anh sẽ tăng trở lại”, “tốt, chúng tôi chắc chắn sẽ vượt qua”. Các cấp độ dựa trên hành vi của đám đông và trong giao dịch thủ công, nhà giao dịch là một phần của đám đông này;

- Hiệu quả của việc xác định các mức phụ thuộc vào giai đoạn của thị trường – xu hướng hay phẳng, các mức không đưa ra câu trả lời cho câu hỏi này, vì vậy bạn cần phải sử dụng các công cụ bổ sung.

Lỗi sử dụng, rủi ro

Một sai lầm phổ biến đối với người mới bắt đầu là sự kết hợp của một số lượng lớn các phương pháp để xây dựng các mức đảo chiều. Kết quả là, biểu đồ trông giống như một lưới các cấp độ liên tục, nhưng điều này không mang lại bất kỳ lợi ích thiết thực nào. Nhà giao dịch không biết phải phản ứng như thế nào nếu các mức quá gần nhau, 100% khả năng sẽ có sự đảo chiều từ một số đường. Không có ma thuật trong việc này. Nhà giao dịch quyết định rằng dòng từ phương pháp này là mạnh nhất và lần tiếp theo sẽ không có sự đảo ngược. Với sự tin tưởng quá mức vào giao dịch và việc không có lệnh cắt lỗ hạn chế thua lỗ, giao dịch như vậy rất nhanh chóng dẫn đến cạn kiệt tiền ký quỹ.

Các chiến lược kiểm tra

Phương pháp giao dịch pullback và breakout chỉ mô tả nguyên tắc chung. Chiến lược giao dịch nên bao gồm:

- một quy tắc rõ ràng về định nghĩa các mức hỗ trợ và kháng cự. Bạn cần chọn một hoặc 2 cách để xây dựng các cấp độ và làm theo chúng;

- các quy tắc rõ ràng để tham gia giao dịch – mục nhập để bứt phá hoặc phục hồi, trong những điều kiện nào;

- bộ lọc – bạn cần một chỉ báo bổ sung, kỹ thuật hoặc cơ bản, có thể cho bạn biết liệu nó có đáng để mở giao dịch hay không. Không có hệ thống giao dịch nào hoạt động tốt như nhau trong tất cả các giai đoạn của thị trường. Nếu có một giao dịch theo xu hướng bị phá vỡ, thị trường phẳng sẽ dẫn đến thua lỗ;

- quản lý rủi ro – bạn cần xác định rõ quy mô của điểm dừng hoặc các điều kiện mà giao dịch sẽ bị đóng;

- chốt lời – xác định rõ các quy tắc đóng cửa.

Sau khi chính thức hóa tất cả các quy tắc, bạn có thể phân tích lợi nhuận của chiến lược trên dữ liệu lịch sử. Tốt hơn hết là bạn nên kiểm tra 5-20 năm, thị trường có tính chu kỳ, nếu hệ thống cho kết quả tốt ngay bây giờ, bạn cần biết liệu có giai đoạn thua lỗ trong lịch sử hay không và chúng kéo dài bao lâu. Dựa trên kết quả, bạn cần rút ra kết luận về hiệu quả của giao dịch. Có thể bạn có thể thay đổi một số thông số để giao dịch có lợi hơn. Đôi khi chỉ cần thay đổi chu kỳ của đường trung bình động hoặc tăng điểm dừng là đủ để tăng đáng kể lợi nhuận của hệ thống giao dịch.

Kiểm tra bằng tay

Các chiến lược có xây dựng đồ họa trên khung thời gian lớn có thể được kiểm tra theo cách thủ công. Cần phải kiểm tra ít nhất một năm, tốt nhất là 5 – 10 năm. Để làm được điều này, bạn cần thiết lập các chỉ báo cần thiết và cuộn biểu đồ sang bên phải để tìm kiếm tín hiệu và ghi lại kết quả của giao dịch ảo. Để không nhìn thấy “tương lai”, bạn có thể sử dụng trình mô phỏng giao dịch, chẳng hạn như trong dịch vụ Tradeview. Để thực hiện việc này, hãy mở biểu đồ và nhấp vào nút “Trình mô phỏng thị trường” ở đầu màn hình. Bạn có thể chọn thời gian bắt đầu mô phỏng (đường thẳng đứng màu xanh lam) và tốc độ các nến mới sẽ xuất hiện trên biểu đồ.

Kiểm tra tự động trong Metatrader

Để kiểm tra chiến lược trong chương trình Metatrader, bạn cần viết một cố vấn. Nếu không có kỹ năng lập trình, bạn có thể chuyển sang các dịch vụ chuyên biệt, với một cố vấn đơn giản, họ sẽ tính phí $ 50-200. Tiếp theo, chúng tôi muốn vào chương trình và nhấp vào “Trình kiểm tra chiến lược”.

Thử nghiệm tại TSLAB

Nếu bạn không có kinh nghiệm trong lập trình, bạn có thể kiểm tra các chiến lược miễn phí trong chương trình TSLAB.

Bạn vẫn phải tìm ra nó, nhưng bạn không cần kỹ năng đặc biệt để làm việc với các khối ứng dụng, đủ kiến thức cho trường trung học và sự kiên trì. Để kiểm tra chiến lược bạn cần:

Bạn vẫn phải tìm ra nó, nhưng bạn không cần kỹ năng đặc biệt để làm việc với các khối ứng dụng, đủ kiến thức cho trường trung học và sự kiên trì. Để kiểm tra chiến lược bạn cần:

- Tải xuống và cài đặt chương trình TSLAB.

- Tải xuống các trích dẫn lịch sử ở định dạng .txt, chẳng hạn như từ trang web Finam https://www.finam.ru/profile/moex-akcii/gazprom/export/ .

- Tạo một thuật toán trong chương trình TSLAB và kiểm tra chiến lược.

Đọc gì về chủ đề này

Trong quá trình hình thành trader, việc đọc kinh nghiệm của người khác sẽ rất hữu ích, nhiều trader nổi tiếng đã chia sẻ kinh nghiệm của họ. Các nhà giao dịch nổi tiếng nói về hành trình, phương pháp nghiên cứu và phân tích kỹ thuật của họ. Một số cuốn sách hay nhất về phân tích kỹ thuật của các tác giả nổi tiếng – nhà giao dịch, nhà phân tích và nhà đầu tư:

Jack Schwager. “Phân tích kỹ thuật. Toàn khóa học.

Cuốn sách kinh điển về phân tích kỹ thuật, nhà kinh doanh nổi tiếng nói về việc phân tích các biểu đồ, các phương pháp tìm hiểu biến động giá. Chia sẻ kinh nghiệm của mình, phân tích các tình huống cụ thể. Việc xây dựng các đường xu hướng, phạm vi, mức hỗ trợ và kháng cự và các chỉ báo được mô tả. Tác giả đưa ra lời khuyên và nhận xét thực tế về giao dịch và quản lý rủi ro.

cơ chế giao dịch. Timofey Martynov

Tác giả là người tạo ra trang web phổ biến cho các nhà giao dịch và nhà đầu tư smart-lab.ru. Trong hơn 10 năm, anh đã theo sát hành vi của thị trường và là người dẫn chương trình trên kênh RBC. Không giống như các tác giả khác, các ví dụ thực tế về giao dịch thua lỗ được đưa ra. Martynov mô tả kinh nghiệm giao dịch thua lỗ của mình trong 5 năm. Anh ấy chia sẻ những bí mật về cách anh ấy xoay sở để thay đổi cách tiếp cận giao dịch và bắt đầu kiếm tiền hiệu quả. Khuyến nghị đọc cho các nhà giao dịch mới làm quen.

Thomas Demark. “Phân tích kỹ thuật là một ngành khoa học mới”.

Demark đã dành 25 năm cuộc đời của mình để nghiên cứu hành vi của thị trường chứng khoán. Anh ấy đã phác thảo tất cả kinh nghiệm của mình trong cuốn sách này, cho biết những khía cạnh và vấn đề chính của phân tích kỹ thuật. Chia sẻ phương pháp xây dựng đường xiên của riêng anh ấy. Tác giả lập luận trên quan điểm khoa học, trong giao dịch không có chỗ cho đầu cơ và một cách tiếp cận trực quan. Mọi lý luận của tác giả đều được thực nghiệm chứng minh.

John J. Murphy. “Phân tích Kỹ thuật Thị trường Tương lai: Lý thuyết và Thực hành”.

Cuốn sách này là một tác phẩm kinh điển về phân tích kỹ thuật. Tác giả là một bậc thầy về phân tích kỹ thuật được công nhận, một nhà giao dịch và nhà đầu tư tài năng. Trong ấn phẩm, tác giả nói về phân tích kỹ thuật, bản chất khái niệm của nó, các phương pháp áp dụng nó vào thực tế. Murphy nói về lý do tại sao các phương pháp này hoạt động, lợi nhuận của phương pháp được tính toán. .

Larry Williams “Bí mật dài hạn của giao dịch ngắn hạn”.

Giao dịch trong ngày là một trong những phương pháp phức tạp và có lợi nhuận cao nhất. Tác giả, một trong những nhà giao dịch thành công nhất của thế kỷ 20, chia sẻ kinh nghiệm cá nhân của mình, chỉ ra các mô hình và chiến lược bằng ví dụ. Anh ấy nói về các giai đoạn của thị trường, đề cập đến chủ đề quản lý rủi ro. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

Bollinger trên dải Bollinger. John Bollinger.

Tác giả là người tạo ra chỉ báo, có trong mọi thiết bị đầu cuối. Đề xuất đọc cho bất kỳ ai quyết định sử dụng Dải Bollinger. Ai, nếu không phải là tác giả, sẽ cho biết về các sắc thái của ứng dụng và ý nghĩa của chỉ báo.

“Phương pháp giao dịch Fibonacci mới”. Robert Fisher

Tác giả đề xuất một phương pháp sử dụng công cụ phổ biến mới. Cuốn sách phân tích bản chất của khái niệm và tiết lộ ý nghĩa thực tế của nó.

“Bách khoa toàn thư về các mẫu biểu đồ giá”. Thomas N. Bulkovsky

Một kinh điển về phân tích kỹ thuật, nhiều nhà giao dịch nổi tiếng của đầu thế kỷ 21 đã nghiên cứu từ cuốn sách này. Chứa thông tin lý thuyết đầy đủ nhất về mô hình đồ họa. Cuốn sách trình bày các thống kê giao dịch, mô tả các ưu điểm và nhược điểm của mô hình. Ấn phẩm sẽ hữu ích cho các nhà đầu tư tư nhân và các nhà đầu cơ. Thậm chí không phải để đưa vào thực tế, như cho sự phát triển chung.

“Giao dịch với Tiến sĩ Elder: An Encyclopedia of the Stock Game” Elder Alexander

Tác giả là một guru phân tích kỹ thuật nổi tiếng thế giới. Cuốn sách chứa đựng kinh nghiệm của tác giả, đưa ra những phân tích về các tình huống cụ thể. Điều quan trọng là tác giả cho biết cách tổ chức giao dịch và rút ra kết luận từ những sai lầm. Nhật ký giao dịch cho thấy quá trình suy nghĩ của tác giả và cho phép bạn theo dõi những thăng trầm. Ở cuối cuốn sách có một bài kiểm tra với các câu trả lời sẽ giúp bạn hiểu liệu người đọc đã sẵn sàng giao dịch hay chưa.