වෙළඳාමේ දී සහය සහ ප්රතිරෝධ මට්ටම් මොනවාද යන්න තීරණය කරන්නේ කෙසේද – ප්රස්ථාරයක් මත කුමන්ත්රණය කිරීම සහ වෙළඳාමේ යෙදීම, මට්ටම් අනුව වෙළඳාම් කිරීම. මිල සිග්සැග් ආකාරයෙන් චලනය වේ, වරින් වර යම් යම් ලක්ෂ්යවලට එරෙහිව රඳා පවතී – ආපසු හැරවීමක් සිදු වන මට්ටම් සහ ප්රතිලෝම චලනය ආරම්භ වේ. මෙම කරුණු තාක්ෂණික විශ්ලේෂණයේ මූලික සංකල්ප වන ආධාරක මට්ටම් (මිල පහළට ගමන් කරන විට) සහ ප්රතිරෝධ මට්ටම් (මිල ඉහළ යන විට) ලෙස හැඳින්වේ. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm මිල ආධාරක සහ ප්රතිරෝධ මට්ටම් අතර ගමන් කරයි. මිලට ඉහලින් විවිධ ශක්තීන්ගේ ප්රතිරෝධක මට්ටම් ඇත, පහත – සහාය. තාක්ෂණික මට්ටමක් බිඳී මිල ස්ථාවර වූ විට, වෙළඳුන් ඊළඟ මට්ටමට තවදුරටත් මිල චලනය පුරෝකථනය කරයි.

- ආධාරක සහ ප්රතිරෝධක මට්ටම් තීරණය කිරීම සඳහා ක්රම

- තිරස් මට්ටම්

- ගතික (නැඹුරු) මට්ටම්

- දර්ශක භාවිතයෙන් ගොඩනැගිලි මට්ටම්

- චලනය වන සාමාන්ය, බොලින්ජර් බෑන්ඩ්

- Fibonacci මට්ටම්

- මරේ මට්ටම්

- වෙළඳාමේ සහාය සහ ප්රතිරෝධ මට්ටම් හරහා වෙළඳ ඇල්ගොරිතම

- ප්රායෝගිකව වෙළඳාම් කරන්නේ කෙසේද – උපාය මාර්ග

- නැවත පැමිණීම මත

- බිඳවැටීම සඳහා

- පර්යන්ත

- වාසි සහ අවාසි

- භාවිතයේ දෝෂ, අවදානම්

- පරීක්ෂණ උපාය මාර්ග

- අතින් පරීක්ෂා කිරීම

- Metatrader හි ස්වයංක්රීය පරීක්ෂණය

- TSLAB හි පරීක්ෂා කිරීම

- මාතෘකාව පිළිබඳ කියවිය යුතු දේ

- ජැක් ෂ්වාගර්. “තාක්ෂණික විශ්ලේෂණය. සම්පූර්ණ පාඨමාලාව.

- වෙළඳ යාන්ත්රණය. Timofey Martynov

- තෝමස් ඩෙමාර්ක්. “තාක්ෂණික විශ්ලේෂණය නව විද්යාවකි”.

- ජෝන් ජේ. මර්ෆි. “අනාගත වෙළඳපල පිළිබඳ තාක්ෂණික විශ්ලේෂණය: න්යාය සහ ප්රායෝගික”.

- ලැරී විලියම්ස් “කෙටි කාලීන වෙළඳාමේ දිගු කාලීන රහස්”.

- බොලින්ජර් බෑන්ඩ්ස් මත බොලින්ගර් ජෝන් බොලින්ගර්.

- “නව ෆිබොනාච්චි වෙළඳ ක්රම”. රොබට් ෆිෂර්

- “ප්රස්ථාර මිල රටා පිළිබඳ සම්පූර්ණ විශ්වකෝෂය”. තෝමස් එන් බුල්කොව්ස්කි

- “ඩොක්ටර් එල්ඩර් සමඟ වෙළඳාම: කොටස් ක්රීඩාවේ විශ්වකෝෂය” වැඩිහිටි ඇලෙක්සැන්ඩර්

ආධාරක සහ ප්රතිරෝධක මට්ටම් තීරණය කිරීම සඳහා ක්රම

ක්රමානුකූලව, උද්ධෘතවල හැසිරීම පහත පරිදි විස්තර කළ හැකිය: මිල පහළට ගමන් කරයි, නිශ්චිත මොහොතක එය මිල ආපසු හරවන ප්රධාන මට්ටමක් සමඟ ගැටේ. ඉහළට ගමන් කිරීම ප්රතිරෝධක මට්ටමින් සීමා වේ. යම් මට්ටමක දී, මිල සහාය සහ ආපසු හැරවීම සොයා ගනී. මෙම සිග්සැග් චලනයන් සෑම විටම සිදු වේ. වෙළෙන්දාගේ කර්තව්යය වන්නේ ප්රධාන ආපසු හැරවීමේ මට්ටම් හඳුනා ගැනීම, නිවැරදි දිශාවට වෙළඳාමක් ඇතුළු කිරීම සහ ආපසු හැරවීමේ ඉහළ සම්භාවිතාවක් සහිත ශක්තිමත් මට්ටමකට ළඟා වන විට හෝ වෙළඳපල තත්ත්වය වෙනස් වූ වහාම වසා දැමීමයි. එය කිසිවක් සංකීර්ණ නොවන බව පෙනේ, නමුත් සෑම කතුවරයාටම මට්ටම්, සමහර ලකුණු ලකුණු (රේඛා), වෙනත් ප්රදේශ තැනීමේ තමන්ගේම ක්රමයක් ඇත, අනෙක් අය ගතික මට්ටම් භාවිතා කරයි හෝ දර්ශක භාවිතා කරයි. කාගේ ක්රමය “නිවැරදි” දැයි කීමට මෙන්ම මට්ටමට ළඟා වන විට කුමක් සිදුවේද යන්න හරියටම තීරණය කළ නොහැක – බිඳවැටීමක් හෝ නැවත පැමිණීමක්. වෙළෙන්දාගේ කර්තව්යය වන්නේ “අනුමාන කිරීම” නොව, එක් එක් අවස්ථාවෙහිදී කුමක් කළ යුතුද යන්න සහ වැරදි පුරෝකථනයකදී පාඩු සීමා කරන්නේ කෙසේද යන්න පැහැදිලිව අවබෝධ කර ගැනීමයි. මට්ටම් ඉදිකිරීමේ ප්රධාන ක්රම සලකා බලමු.

තිරස් මට්ටම්

වෙළඳාමේදී, ආධාරක සහ ප්රතිරෝධක මට්ටම් ඓතිහාසික ප්රස්ථාරය අධ්යයනය කිරීමෙන් ඇද ගන්නා තිරස් රේඛා ලෙස වටහා ගනී. ප්රධාන ප්රතිවර්තන මට්ටම් ගොඩනැගීමට, ඔබට අවශ්ය:

- දිනක හෝ සතියක කාල රාමුවක් මත ඓතිහාසික සටහනක් විවෘත කරන්න;

- “තිරස් රේඛා අඳින්න” මෙවලම තෝරන්න;

- සැලකිය යුතු මිල චලනයන් සිදු වූ ස්ථානයේ සිට ඉහළ සහ පහත් සටහන් කරන්න. දෙතුන් වතාවකට වඩා ආපසු හැරීමක් ඇති වූ එම අන්තයන් සඳහන් කිරීම වටී;

- 4h හෝ 1h ප්රස්ථාරයට ගොස් එයම කරන්න. දිනපතා හෝ සතිපතා නොපෙනෙන අන්තයන් මෙහි පවතිනු ඇත;

- m15 ප්රස්ථාරයට ගොස් අවසන් 3-5 වෙළඳ සැසි සඳහා දත්ත විවෘත කරන්න;

- ලකුණු මට්ටම්;

- එක් එක් කාල පරිච්ඡේදය සඳහා විවිධ වර්ණ භාවිතා කිරීම වඩා හොඳය;

- තිරස් ආධාරක සහ ප්රතිරෝධක මට්ටම් ගොඩනගා ඇත (දිගු කාලීන, මධ්ය කාලීන, කෙටි කාලීන).

විශ්ලේෂකයින් තර්ක කරන්නේ කුමන මට්ටම් උපරිම හෝ ආසන්නයේ ගත යුතුද යන්නයි. සමහරු සෙවනැලි මත ගොඩනඟා ඇත (සියල්ලට පසු, මිල තිබුණේ නම්, එයින් අදහස් වන්නේ එය කිසියම් හේතුවක් නිසා අවශ්ය බවයි), තවත් සමහරු සිරුරු මත (ඉටිපන්දම වැසීම තීරණාත්මක ය), සහ තවත් සමහරු විශ්වාස කරන්නේ මට්ටම් නොවන බවයි. ලක්ෂ්යය, නමුත් කලාපයක් සහ රේඛාවක් වෙනුවට සෘජුකෝණාස්රයක් අඳින්න. එය සෑදී ඇත්තේ සමීපව ඇති අන්ත කිහිපයකිනි.

ගතික (නැඹුරු) මට්ටම්

තිරස් ආධාරක සහ ප්රතිරෝධක මට්ටම් පැතලි හෝ විශාල කාල රාමු මත හොඳින් ක්රියා කරයි. මිල ප්රවණතා චලනයක පවතින විට, සිදු වන සියලුම මට්ටම් බිඳී යන අතර නිවැරදි කිරීම් කුඩා වන අතර ආධාරකයට ළඟා නොවේ. වෙළඳුන් ආධාරක හෝ ප්රතිරෝධක මට්ටම් තීරණය කිරීම සඳහා අඛණ්ඩ ඉහළ හෝ පහළ දෙකක් අතර ප්රවණතා රේඛා අඳියි. ප්රවණතා නාලිකාව ප්රවණතා ආපසු හැරවීමේ ලක්ෂ්යයෙන් ගොඩනගා ඇත. රේඛාව යාබද අන්ත 2 (පහළට යන නාලිකාව සඳහා උපරිම, ආරෝහණ සඳහා අවම) සහ ඒවා අතර අන්තයක් හරහා කැඩී යා යුතුය.

දර්ශක භාවිතයෙන් ගොඩනැගිලි මට්ටම්

වෙළෙන්දෝ විශ්වාස කරන්නේ ඓතිහාසික මට්ටම් හෝ බෑවුම් රේඛා නිර්ණය කිරීම ප්රමාණවත් නොවන අතර සෑම විටම විශ්වසනීය නොවේ. ආධාරක සහ ප්රතිරෝධක මට්ටම් තීරණය කිරීම සඳහා දර්ශක භාවිතා වේ. වාසි – වෙළඳපල සමඟ මට්ටම් වෙනස් වේ, අස්ථාවරත්වය සැලකිල්ලට ගනී.

චලනය වන සාමාන්ය, බොලින්ජර් බෑන්ඩ්

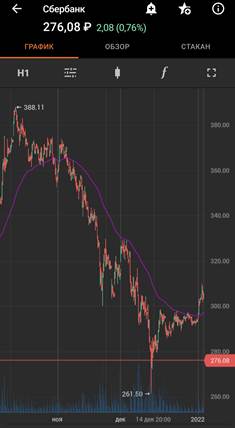

මිල ආපසු හැරවීමට ඉඩ ඇති මට්ටම් තීරණය කිරීම සඳහා, සාමාන්ය ඓතිහාසික දත්ත මත පදනම්ව දර්ශක භාවිතා කිරීමට යෝජනා කෙරේ –

චලනය වන සාමාන්යයන් සහ

බොලින්ජර් බෑන්ඩ් . පැයක ප්රස්ථාරයේ EMA233 ප්රවණතාවය දරන්නේ කෙසේද යන්න Sberbank හි කොටස්වල රූපය පෙන්වයි. එය ඉහළ ප්රවණතාවක් සඳහා ආධාරකයක් ලෙස ක්රියා කළේය, බිඳවැටීමකින් සහ පරීක්ෂණයකින් පසු, පහත වැටීමක් ආරම්භ විය, එය අවසන් වූයේ චලනය වන මිලට ඉහළින් ස්ථාවර වූ පසුව පමණි. ඒ අතරම, චලනය වන සාමාන්ය පරීක්ෂාව මත වෙළඳාමකට ඇතුළු වූ වෙළෙන්දන්ට තවදුරටත් අදාළ නොවන මට්ටම්වලට සම්බන්ධ නොවී වෙළඳපොළ අනුගමනය කරමින් නැවතුම ගෙන යා හැකිය. සෑම ස්පර්ශයකින්ම සහ මිල නැවත පැමිණීමෙන් පසුව, ප්රවණතාවයට අනුව නව ගනුදෙනු විවෘත කිරීමට හැකි විය.

Fibonacci මට්ටම්

මෙවලම Fibonacci අනුපිළිවෙල මත පදනම් වේ. සෑම සංඛ්යාවක්ම පෙර දෙකේ එකතුව වේ, ඕනෑම සංඛ්යාවක් පෙර අංකයෙන් බෙදූ විට 1.61 ලැබේ. Fibonacci මට්ටම් භාවිතයෙන් ප්රධාන මිල ප්රතිවර්තන මට්ටම් පුරෝකථනය කිරීමට, උපකරණය පවතින ප්රවණතාවයකට බැඳී ඇත. ප්රවණතාවයේ නිවැරදි කිරීමක් හෝ වැඩිදුර වර්ධනයක් ඔබට පුරෝකථනය කළ හැකිය. ප්රවණතා නිවැරදි කිරීම සාමාන්යයෙන් 23-38%, අන්තය කැඩී ගිය විට, මිල සාමාන්යයෙන් 128 හෝ 161% දක්වා ළඟා වේ.

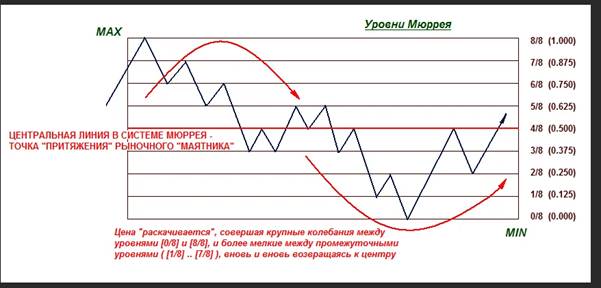

මරේ මට්ටම්

මිල පුරෝකථනය කිරීම සඳහා, Fibonacci මට්ටම් සහ Gann වර්ග පද්ධතිය ඒකාබද්ධ කරන පද්ධතියක් සංවර්ධනය කරන ලදී. තෝරාගත් කාල රාමුවේ අවසාන ඉටිපන්දම් 64 මත පදනම්ව මට්ටම් ස්වයංක්රීයව ගොඩනගා ඇත (කාලසීමාව වෙනස් කළ හැක). මෙම දර්ශකය Tradeview සේවාව හෝ Metatrader terminal (Match Murrey) වෙතින් ලබා ගත හැක. ඉදිකරන ලද ජාලකය මට්ටම් 8 කින් සමන්විත වේ, අස්ථාවරත්වය වෙනස් වුවහොත් හෝ මිල වර්ගයෙන් ඔබ්බට ගියහොත් ඒවා නැවත ගොඩනඟනු ලැබේ.

වෙළඳාමේ සහාය සහ ප්රතිරෝධ මට්ටම් හරහා වෙළඳ ඇල්ගොරිතම

ආධාරක සහ ප්රතිරෝධ මට්ටම් ප්රස්ථාරයේ විශාල සහභාගිවන්නන් (“සමුහ”) හැසිරීම පෙන්නුම් කරයි. මිල මට්ටමින් ඒකාබද්ධ වූ මිල, ප්රවෘත්ති නොමැති විට ගොනුන් සහ වලසුන්ගේ බලවේග සමාන වේ. සහභාගිවන්නන් කණ්ඩායම් 3 කට බෙදා ඇත – වර්ධනය මත ඔට්ටු අල්ලන අය, වැටීම සහ තීරණය නොකළ අය. සමහර ප්රවෘත්ති එළියට ඇවිත් මිල සීග්රයෙන් ඉහළ ගියොත්, විකුණපු අයට තමන්ගේ වැරැද්ද තේරෙනවා, මිල ආයෙත් ආවොත් ඩීල් එක බ්රේක්එවන් එකේ ක්ලෝස් කරන්න සිහින දකිනවා. මිලදී ගත් අයට වැඩිපුර මිලදී ගැනීමට අවශ්ය වන අතර, වෙළඳපොලෙන් පිටත සිටි අය වර්ධනය මත තැබිය යුතු දේ තීරණය කරයි. එබැවින් ආරම්භක ආවේගය වර්ධනය වේ. බොහෝ අය තාක්ෂණික විශ්ලේෂණයන් අධ්යයනය කරති, ප්රවණතා රේඛා මත වැඩ කිරීමට ඉගෙන ගන්න, පසුව එකම දර්ශක සකස් කරන්න, වැදගත් අන්තයන් පිටුපස නැවතුම් ඇණවුම් කරන්න.

- ඓතිහාසික ප්රස්ථාරයේ ප්රතිලෝම කලාප දෛනික එකකට වඩා අඩු නොවන කාලපරිච්ඡේදයක, වඩාත් සුදුසු සතිපතා හෝ මාසික පදනමින්;

- වැඩිවන පරිමාවන් මත පිහිටුවා ඇති මට්ටම්;

- “ප්රවෘත්ති” ඉටිපන්දම් මගින් සාදනු ලබන මට්ටම්. උදාහරණයක් ලෙස, එක්සත් ජනපදයේ ජනාධිපතිවරයා කතාවක් පවත්වන අතර වත්කමක් ආවේගශීලී ය. ටික වේලාවකට පසු, ප්රවෘත්ති නොමැති විට, මිල අඩු වේ, නමුත් ප්රවෘත්ති ඉටිපන්දම විවෘත කිරීම ඉක්මවා නොයනු ඇත, එය ළඟා වන සෑම අවස්ථාවකම මට්ටම ඉහළ යයි. මෙම මට්ටම වසරකට වඩා වැඩි කාලයක් පැවතිය හැකිය.

ප්රායෝගිකව වෙළඳාම් කරන්නේ කෙසේද – උපාය මාර්ග

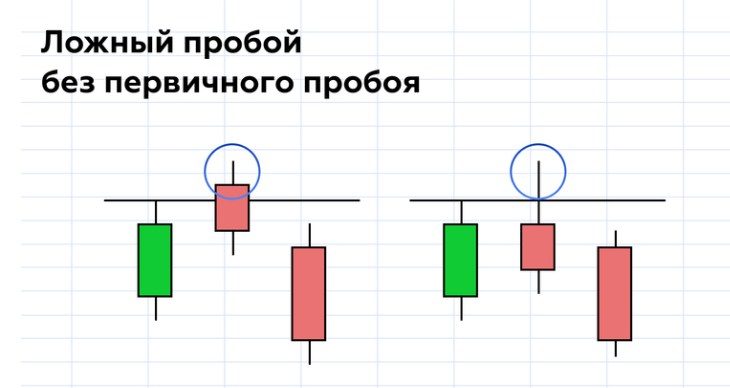

මට්ටමට ළඟා වන විට, මිල “නැවත නැගීමකදී” ආපසු පැමිනීමට ඉඩ ඇත) හෝ තවත් ඉදිරියට යන්න. (“පරීක්ෂණ සඳහා”).

නැවත පැමිණීම මත

වෙළෙන්දා ටර්මිනලයේ මට්ටම් ජාලයක් ගොඩනඟයි, එක් එක් ප්රවේශය ශක්තිමත් හෝ මධ්යම ප්රබල මට්ටමක් සමඟ, ගනුදෙනුවක් ප්රතිවිරුද්ධ දිශාවට විවෘත කර ඊළඟ මට්ටම දක්වා පවත්වනු ලැබේ. මිල ප්රතිරෝධක මට්ටමට ළඟා වන්නේ නම්, කෙටි කලිසම් විවෘත කර ඇති අතර, ආධාරක මත දිගු විවෘත වේ. මෙම වෙළඳ ක්රමය පැතලි වෙලඳපොලවල, අභ්යන්තර වෙළඳාමේ හෝ වත්කම් පරාසයක ඇති බව පැහැදිලිව පෙනෙන විට බහුලව දක්නට ලැබේ.

බිඳවැටීම සඳහා

වෙළෙන්දා බලා සිටින්නේ මිල මට්ටමින් බිඳී ඉහළට ඒකාග්ර වන තෙක්ය. සවි කිරීම යනු මට්ටමට ඉහලින් වෙළඳාම් කරන ලද කාලපරිච්ඡේදයේ ඉටිපන්දම වසා දැමීම ලෙස සැලකේ. මිල චලනය වන දිශාවට වෙළඳාමක් විවෘත වේ. වෙළෙන්දා ප්රවණතා නාලිකාවක් ගොඩනඟන අතර, ප්රවණතාවය ක්රියාත්මක වන තාක්, එක් එක් ඊළඟ මට්ටම් බිඳ දැමීමෙන් සියලු නව ගනුදෙනු එක් දිශාවකට විවෘත කරයි.

පර්යන්ත

වෙළෙන්දෙකු වෙළඳාම් කරන වෙළඳපල (තොග, ලෝහ, අමුද්රව්ය ආදිය) කුමක් වුවත්, සහභාගිවන්නන්ගේ මනෝවිද්යාව වෙනස් නොවේ. එබැවින් මට්ටම් ක්රියා කරයි. එබැවින්, ඕනෑම පර්යන්තයක මූලික ඇඳීම් මෙවලම් ඇත – තිරස් සහ ප්රවණතා රේඛා, සෘජුකෝණාස්රාකාර, නාලිකා, Fibonacci මට්ටම්. චලනය වන සාමාන්ය, බොලින්ජර් පටි, ආදිය. ඕනෑම පර්යන්තයක සම්මත දර්ශක පැකේජයට ඇතුළත් කර ඇත. අවශ්ය ක්රියාකාරීත්වය අස්ථානගත වී ඇත්නම් හෝ මට්ටම් ජාලයක් තැනීම අපහසු බව පෙනේ නම්, ඔබට නොමිලේ Tradeview සේවාව භාවිතා කළ හැක.

වාසි සහ අවාසි

ප්රායෝගික වෙළඳාමේ ප්රතිරෝධය සහ ආධාරක මට්ටම් භාවිතය එහි වාසි සහ අවාසි ඇත. වාසි:

- පද්ධතිය වෙළඳපොලේ ඕනෑම අදියරක ක්රියා කරයි – ප්රවණතාවක් හෝ පැතලි එකක් අතර වෙනසක් නැත, නිවැරදිව භාවිතා කරන්නේ නම්, මට්ටම් තවදුරටත් මිල හැසිරීම පුරෝකථනය කිරීමට උපකාරී වේ;

- පැහැදිලි අවදානමක් – මට්ටම් අනුව වෙළඳාම් කරන විට, බිඳවැටීමකින් පසු ගනුදෙනුවක සිටීම සහ මට්ටමට පිටුපසින් මිල නියම කිරීම ප්රායෝගික තේරුමක් නැත. ඔබට පැහැදිලි නැවතුමක් තබා පාඩු ප්රමාණය කල්තියා සැකසිය හැකිය;

- හොඳින් අර්ථ දක්වා ඇති ලාභ ලබා ගැනීම – වෙළඳාමෙන් ඉවත් වීම අඩු වැදගත්කමක් නැත. මට්ටමේ සිට මට්ටම දක්වා වෙළඳාම් කරන විට, ගනුදෙනුවෙන් පිටවිය යුතු ස්ථානය වහාම පැහැදිලි වේ. ගන්න ලාභය කල්තියා ගණනය කෙරේ.

අඩුපාඩු:

- වෙළෙන්දෙකුට “පවුම් සියයක මිල නැවත ඉහළ යනු ඇත”, “හොඳයි, අපි අනිවාර්යයෙන්ම බිඳ දමමු” යනුවෙන් මනඃකල්පිත කිරීමට පටන් ගත හැකිය. මට්ටම් සමූහයේ හැසිරීම මත පදනම් වන අතර, අතින් වෙළඳාමේ දී, වෙළෙන්දා මෙම සමූහයේ කොටසකි;

- මට්ටම් වැඩ කිරීමේ කාර්යක්ෂමතාව වෙළඳපොලේ අදියර මත රඳා පවතී – ප්රවණතාවක් හෝ පැතලි, මට්ටම් මෙම ප්රශ්නයට පිළිතුරක් ලබා නොදේ, මේ සඳහා ඔබ අමතර මෙවලම් භාවිතා කළ යුතුය.

භාවිතයේ දෝෂ, අවදානම්

ආරම්භකයින් සඳහා පොදු වැරැද්දක් වන්නේ ප්රතිවර්තන මට්ටම් ගොඩනැගීම සඳහා ක්රම විශාල සංඛ්යාවක එකතුවකි. එහි ප්රතිඵලයක් වශයෙන්, ප්රස්ථාරය අඛණ්ඩ මට්ටම් ජාලයක් මෙන් පෙනේ, නමුත් මෙය ප්රායෝගික ප්රතිලාභයක් ගෙන එන්නේ නැත. Levels ඔච්චර කිට්ටු උනොත් trader දන්නේ නැහැ, සමහර line වලින් reversal වෙන්න 100% සම්භාවිතාවක් තියෙනවා. මේකේ කිසිම මැජික් එකක් නෑ. මෙම ක්රමයෙන් රේඛාව ශක්තිමත්ම බව වෙළෙන්දා තීරණය කරයි, ඊළඟ වතාවේ ආපසු හැරවීමක් නොමැත. ගනුදෙනුව පිළිබඳ අධික විශ්වාසය සහ පාඩු සීමා කරන නැවතුම් අලාභයක් නොමැති වීම, එවැනි වෙළඳාම් ඉතා ඉක්මනින් තැන්පතු මත කාන්දු වීමට හේතු වේ.

පරීක්ෂණ උපාය මාර්ග

පුල්බැක් සහ බ්රේක්අවුට් වෙළඳ ක්රම විස්තර කරන්නේ සාමාන්ය මූලධර්මය පමණි. වෙළඳ උපාය මාර්ගයට ඇතුළත් විය යුතුය:

- ආධාරක සහ ප්රතිරෝධක මට්ටම් නිර්වචනය කිරීමේ පැහැදිලි රීතියක්. මට්ටම් ගොඩනඟා ඒවා අනුගමනය කිරීමට ඔබට ක්රම එකක් හෝ 2ක් තෝරාගත යුතුය;

- වෙළඳාමකට ඇතුල් වීම සඳහා පැහැදිලි නීති – බිඳවැටීමක් හෝ නැවත පැමිණීමක් සඳහා ඇතුල් වීම, කුමන කොන්දේසි යටතේද;

- පෙරහන – ඔබට අමතර දර්ශකයක් අවශ්ය වේ, තාක්ෂණික හෝ මූලික, එය ගනුදෙනු විවෘත කිරීම වටී ද යන්න ඔබට පැවසිය හැකිය. වෙළඳපොලේ සෑම අදියරකදීම සමානව ක්රියා කරන වෙළඳ පද්ධති නොමැත. බිඳවැටීමක් සඳහා ප්රවණතා වෙළඳාමක් තිබේ නම්, පැතලි වෙලඳපොල පාඩු වලට තුඩු දෙනු ඇත;

- අවදානම් කළමනාකරණය – ඔබ නැවතුමේ විශාලත්වය හෝ ගනුදෙනුව වසා දමන කොන්දේසි පැහැදිලිව නිර්වචනය කළ යුතුය;

- ලාභය ගන්න – වසා දැමීමේ නීති පැහැදිලිව නිර්වචනය කරන්න.

සියලුම නීති රීති විධිමත් කිරීමෙන් පසු, ඔබට ඓතිහාසික දත්ත මත උපාය මාර්ගයේ ලාභදායීතාවය විශ්ලේෂණය කළ හැකිය. වසර 5-20 ක් පරීක්ෂා කිරීම වඩා හොඳය, වෙලඳපොලවල් චක්රීය වේ, පද්ධතිය දැන් හොඳ ප්රතිඵල පෙන්නුම් කරන්නේ නම්, ඉතිහාසයේ ලාභ නොලබන කාල පරිච්ඡේද තිබේද යන්න සහ ඒවා කොපමණ කාලයක් පැවතියේදැයි ඔබ දැනගත යුතුය. ප්රතිඵල මත පදනම්ව, ඔබ වෙළඳාමේ ඵලදායීතාවය පිළිබඳ නිගමනයකට එළඹිය යුතුය. වෙළඳාම වඩාත් ලාභදායී කිරීමට ඔබට සමහර පරාමිතීන් වෙනස් කළ හැකිය. සමහර විට වෙළඳ පද්ධතියේ ලාභදායීතාවය සැලකිය යුතු ලෙස වැඩි කිරීම සඳහා චලනය වන සාමාන්යයේ කාලසීමාව වෙනස් කිරීම හෝ නැවතුම වැඩි කිරීම ප්රමාණවත් වේ.

අතින් පරීක්ෂා කිරීම

විශාල කාල රාමු මත චිත්රක ඉදි කිරීම් සමඟ උපාය මාර්ග අතින් පරීක්ෂා කළ හැක. අවම වශයෙන් වසරක් පරීක්ෂා කිරීම අවශ්ය වේ, වඩාත් සුදුසු අවුරුදු 5-10. මෙය සිදු කිරීම සඳහා, ඔබට සංඥා සෙවීමට සහ අථත්ය වෙළඳාමේ ප්රතිඵල වාර්තා කිරීමට අවශ්ය දර්ශක සැකසීමට සහ ප්රස්ථාරය දකුණට අනුචලනය කිරීමට අවශ්ය වේ. “අනාගතයට” නොබැලීම සඳහා, ඔබට වෙළඳ සිමියුලේටරයක් භාවිතා කළ හැකිය, උදාහරණයක් ලෙස, Tradeview සේවාව තුළ. මෙය සිදු කිරීම සඳහා, ප්රස්ථාරය විවෘත කර තිරයේ ඉහළින් ඇති “වෙළඳපොල සිමියුලේටරය” බොත්තම ක්ලික් කරන්න. ඔබට අනුකරණයේ ආරම්භක වේලාව (සිරස් නිල් රේඛාව) සහ ප්රස්ථාරයේ නව ඉටිපන්දම් දිස්වන වේගය තෝරා ගත හැකිය.

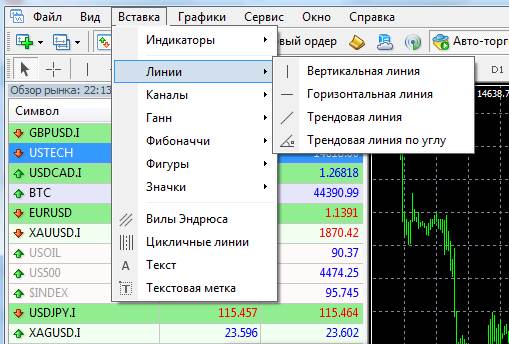

Metatrader හි ස්වයංක්රීය පරීක්ෂණය

Metatrader වැඩසටහනේ උපාය මාර්ගය පරීක්ෂා කිරීම සඳහා, ඔබ උපදේශකයෙකු ලිවිය යුතුය. ක්රමලේඛන කුසලතා නොමැති නම්, ඔබට විශේෂිත සේවාවන් වෙත හැරිය හැකිය, සරල උපදේශකයෙකු සඳහා ඔවුන් ඩොලර් 50-200 ක් අය කරනු ලැබේ. ඊළඟට, අපි වැඩසටහනට ඇතුල් වීමට අවශ්ය වන අතර “උපාය පරීක්ෂක” ක්ලික් කරන්න.

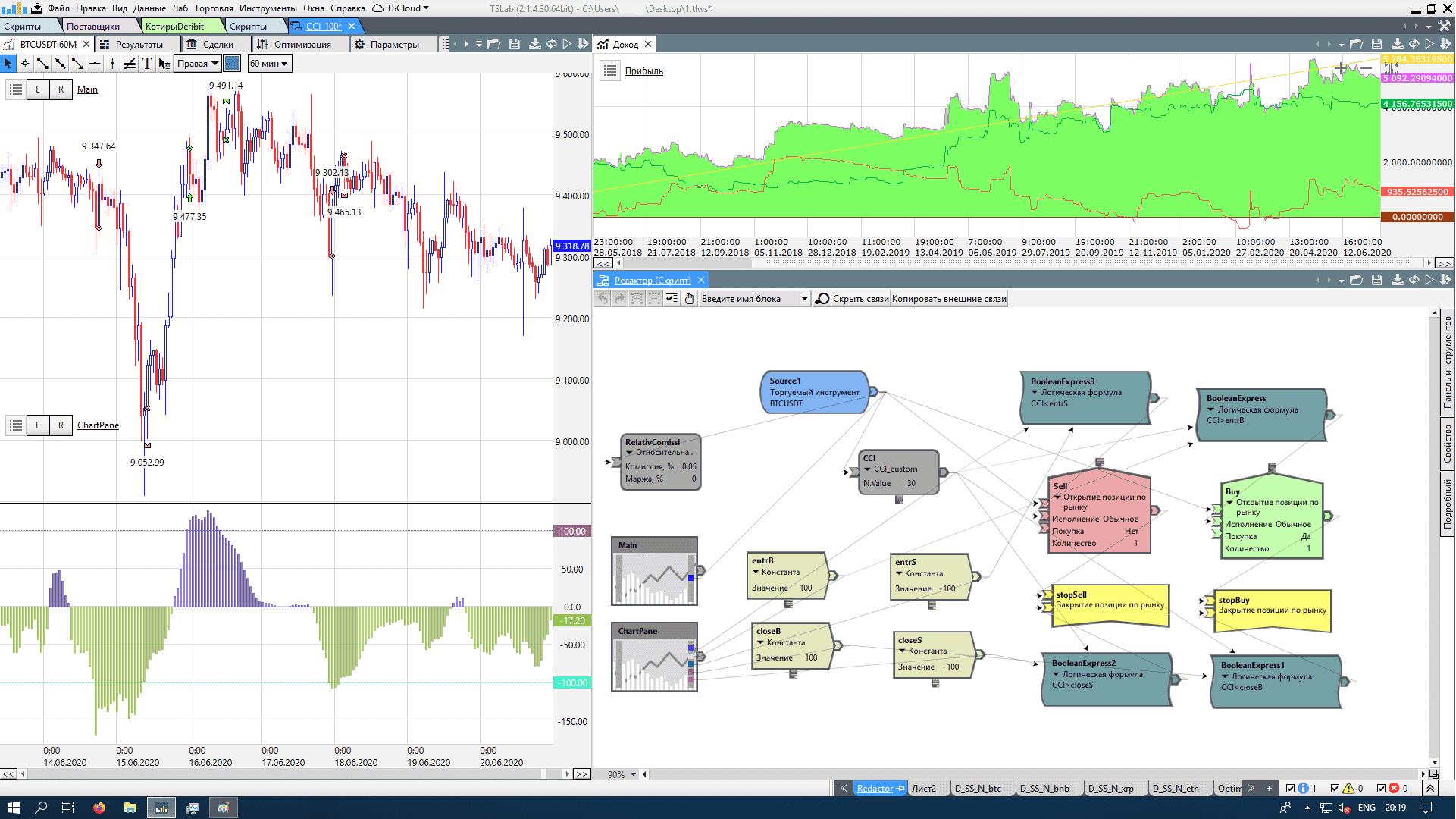

TSLAB හි පරීක්ෂා කිරීම

ඔබට ක්රමලේඛනය පිළිබඳ අත්දැකීම් නොමැති නම්, ඔබට TSLAB වැඩසටහන තුළ නොමිලේ උපාය මාර්ග පරීක්ෂා කළ හැකිය.

ඔබ තවමත් එය තේරුම් ගත යුතුය, නමුත් යෙදුම් කැට සමඟ වැඩ කිරීමට විශේෂ කුසලතා අවශ්ය නොවේ, උසස් පාසල සඳහා ප්රමාණවත් දැනුමක් සහ නොපසුබට උත්සාහයක්. ඔබට අවශ්ය උපාය මාර්ගය පරීක්ෂා කිරීමට:

ඔබ තවමත් එය තේරුම් ගත යුතුය, නමුත් යෙදුම් කැට සමඟ වැඩ කිරීමට විශේෂ කුසලතා අවශ්ය නොවේ, උසස් පාසල සඳහා ප්රමාණවත් දැනුමක් සහ නොපසුබට උත්සාහයක්. ඔබට අවශ්ය උපාය මාර්ගය පරීක්ෂා කිරීමට:

- TSLAB වැඩසටහන බාගත කර ස්ථාපනය කරන්න.

- .txt ආකෘතියෙන් ඓතිහාසික උපුටා ගැනීම් බාගන්න, උදාහරණයක් ලෙස, Finam වෙබ් අඩවියෙන් https://www.finam.ru/profile/moex-akcii/gazprom/export/ .

- TSLAB වැඩසටහනේ ඇල්ගොරිතමයක් සාදා උපාය මාර්ගය පරීක්ෂා කරන්න.

මාතෘකාව පිළිබඳ කියවිය යුතු දේ

වෙළෙන්දෙකු ගොඩනැගීමේදී, වෙනත් කෙනෙකුගේ අත්දැකීම් කියවීම ප්රයෝජනවත් වේ, බොහෝ ප්රසිද්ධ වෙළඳුන් ඔවුන්ගේ අත්දැකීම් බෙදා ගත්හ. ප්රසිද්ධ වෙළඳුන් ඔවුන්ගේ ගමන, පර්යේෂණ සහ තාක්ෂණික විශ්ලේෂණ ක්රම ගැන කතා කරයි. සුප්රසිද්ධ කතුවරුන් – වෙළඳුන්, විශ්ලේෂකයින් සහ ආයෝජකයින්ගෙන් තාක්ෂණික විශ්ලේෂණය පිළිබඳ හොඳම පොත් කිහිපයක්:

ජැක් ෂ්වාගර්. “තාක්ෂණික විශ්ලේෂණය. සම්පූර්ණ පාඨමාලාව.

තාක්ෂණික විශ්ලේෂණ පිළිබඳ සම්භාව්ය පොත, ප්රසිද්ධ වෙළෙන්දෙක් ප්රස්ථාර විශ්ලේෂණය, මිල චලනයන් අවබෝධ කර ගැනීම සඳහා ක්රම ගැන කතා කරයි. ඔහුගේ අත්දැකීම් බෙදාහදා ගනී, විශේෂිත තත්වයන් විශ්ලේෂණය කරයි. ප්රවණතා රේඛා, පරාස, ආධාරක සහ ප්රතිරෝධ මට්ටම් සහ දර්ශක ගොඩනැගීම විස්තර කෙරේ. කතුවරයා වෙළඳාම සහ අවදානම් කළමනාකරණය පිළිබඳ උපදෙස් සහ ප්රායෝගික අදහස් ලබා දෙයි.

වෙළඳ යාන්ත්රණය. Timofey Martynov

වෙළඳුන් සහ ආයෝජකයින් සඳහා ජනප්රිය වෙබ් අඩවියේ නිර්මාතෘ වන්නේ කතුවරයා smart-lab.ru. වසර 10 කට වැඩි කාලයක් ඔහු වෙළඳපොලේ හැසිරීම අනුගමනය කර ඇති අතර RBC නාලිකාවේ ඉදිරිපත් කරන්නෙකු විය. අනෙකුත් කතුවරුන් මෙන් නොව, වෙළඳාම් අහිමි වීම පිළිබඳ සැබෑ උදාහරණ ලබා දී ඇත. Martynov වසර 5 ක් තිස්සේ පාඩු ලබන වෙළඳාම පිළිබඳ ඔහුගේ අත්දැකීම් විස්තර කරයි. වෙළඳාම සඳහා ප්රවේශය වෙනස් කිරීමට සහ හොඳ මුදල් ඉපයීමට ඔහු සමත් වූ ආකාරය පිළිබඳ රහස් ඔහු බෙදා ගනී. නවක වෙළඳුන් සඳහා නිර්දේශිත කියවීම.

තෝමස් ඩෙමාර්ක්. “තාක්ෂණික විශ්ලේෂණය නව විද්යාවකි”.

ඩිමාර්ක් තම ජීවිතයේ වසර 25 ක් කැප කළේ කොටස් වෙළඳපොලේ හැසිරීම් අධ්යයනය කිරීමට ය. ඔහු මෙම පොතේ ඔහුගේ සියලු අත්දැකීම් ගෙනහැර දැක්වීය, තාක්ෂණික විශ්ලේෂණයේ ප්රධාන අංශ සහ ගැටළු පවසයි. ආනත රේඛා තැනීමේ ඔහුගේම ක්රමයක් බෙදා ගනී. කතුවරයා විද්යාත්මක දෘෂ්ටි කෝණයකින් තර්ක කරයි, වෙළඳාමේ දී සමපේක්ෂනයට සහ බුද්ධිමය ප්රවේශයකට තැනක් නොමැත. කතුවරයාගේ සියලු තර්ක ආනුභවිකව ඔප්පු කර ඇත.

ජෝන් ජේ. මර්ෆි. “අනාගත වෙළඳපල පිළිබඳ තාක්ෂණික විශ්ලේෂණය: න්යාය සහ ප්රායෝගික”.

මෙම පොත තාක්ෂණික විශ්ලේෂණයේ සම්භාව්ය කෘතියකි. කතුවරයා තාක්ෂණික විශ්ලේෂණයේ පිළිගත් ගුරුවරයෙකි, දක්ෂ වෙළෙන්දෙකු සහ ආයෝජකයෙකි. ප්රකාශනයේ දී, කතුවරයා තාක්ෂණික විශ්ලේෂණය, එහි සංකල්පීය සාරය, ප්රායෝගිකව එහි යෙදීමේ ක්රම ගැන කියයි. මෙම ක්රම ක්රියාත්මක වන්නේ මන්දැයි මර්ෆි කතා කරයි, ක්රමයේ ලාභදායීතාවය ගණනය කෙරේ. .

ලැරී විලියම්ස් “කෙටි කාලීන වෙළඳාමේ දිගු කාලීන රහස්”.

දිවා වෙළඳාම වඩාත් ලාභදායී හා සංකීර්ණ ක්රමයකි. 20 වන ශතවර්ෂයේ වඩාත්ම සාර්ථක වෙළෙන්දෙකු වන කතුවරයා ඔහුගේ පෞද්ගලික අත්දැකීම් බෙදාහදා ගනී, උදාහරණ මගින් රටා සහ උපාය මාර්ග පෙන්වයි. ඔහු වෙළඳපොලේ අදියර ගැන කතා කරයි, අවදානම් කළමනාකරණයේ මාතෘකාව ස්පර්ශ කරයි. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

බොලින්ජර් බෑන්ඩ්ස් මත බොලින්ගර් ජෝන් බොලින්ගර්.

කතුවරයා සෑම පර්යන්තයකම ඇති දර්ශකයේ නිර්මාතෘ වේ. Bolinger Bands භාවිතා කිරීමට තීරණය කරන ඕනෑම කෙනෙකුට කියවීම නිර්දේශ කෙරේ. කතුවරයා නොවේ නම්, යෙදුමේ සූක්ෂ්මතාවයන් සහ දර්ශකයේ තේරුම ගැන පවසන්නේ කවුද?

“නව ෆිබොනාච්චි වෙළඳ ක්රම”. රොබට් ෆිෂර්

කතුවරයා ජනප්රිය මෙවලමක් භාවිතා කිරීමේ නව ක්රමයක් යෝජනා කරයි. පොත සංකල්පයේ සාරය විශ්ලේෂණය කර එහි ප්රායෝගික අර්ථය හෙළි කරයි.

“ප්රස්ථාර මිල රටා පිළිබඳ සම්පූර්ණ විශ්වකෝෂය”. තෝමස් එන් බුල්කොව්ස්කි

තාක්ෂණික විශ්ලේෂණයේ සම්භාව්යයක්, 21 වන සියවසේ මුල් භාගයේ බොහෝ ප්රසිද්ධ වෙළඳුන් මෙම පොතෙන් අධ්යයනය කළහ. ග්රැෆික් ආකෘති පිළිබඳ වඩාත් සම්පූර්ණ න්යායික තොරතුරු අඩංගු වේ. පොත වෙළඳ සංඛ්යාලේඛන ඉදිරිපත් කරයි, ආකෘතියේ වාසි සහ අවාසි විස්තර කරයි. පුද්ගලික ආයෝජකයින්ට සහ සමපේක්ෂකයින්ට කියවීමට ප්රකාශනය ප්රයෝජනවත් වනු ඇත. සාමාන්ය සංවර්ධනය සඳහා මෙන් ප්රායෝගිකව ක්රියාත්මක කිරීමට පවා නොවේ.

“ඩොක්ටර් එල්ඩර් සමඟ වෙළඳාම: කොටස් ක්රීඩාවේ විශ්වකෝෂය” වැඩිහිටි ඇලෙක්සැන්ඩර්

කතුවරයා ලෝක ප්රසිද්ධ තාක්ෂණික විශ්ලේෂණ ගුරුවරයෙකි. පොතේ කතුවරයාගේ අත්දැකීම් අඩංගු වේ, විශේෂිත තත්වයන් පිළිබඳ විශ්ලේෂණයක් සපයයි. වෙළඳාම සංවිධානය කරන්නේ කෙසේද සහ වැරදි වලින් නිගමන උකහා ගන්නේ කෙසේද යන්න කතුවරයා පැවසීම වැදගත්ය. වෙළඳ දිනපොත කතුවරයාගේ චින්තන ක්රියාවලිය පෙන්වන අතර ඔබට උච්චාවචනයන් නිරීක්ෂණය කිරීමට ඉඩ සලසයි. පොතේ අවසානයේ පාඨකයා වෙළඳාම සඳහා සූදානම් දැයි තේරුම් ගැනීමට උපකාර වන පිළිතුරු සහිත පරීක්ෂණයක් ඇත.