ວິທີການກໍານົດແລະລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານຫມາຍຄວາມວ່າແນວໃດໃນການຊື້ຂາຍ – ການວາງແຜນໃນຕາຕະລາງແລະນໍາໃຊ້ໃນການຊື້ຂາຍ, ການຊື້ຂາຍໂດຍລະດັບ. ລາຄາເຄື່ອນຍ້າຍໃນລັກສະນະ zigzag, ແຕ່ລະໄລຍະຈະຢູ່ກັບຈຸດທີ່ແນ່ນອນ – ລະດັບທີ່ການປີ້ນກັບກັນເກີດຂຶ້ນແລະການເຄື່ອນໄຫວປີ້ນກັບກັນເລີ່ມຕົ້ນ. ຈຸດເຫຼົ່ານີ້ເອີ້ນວ່າລະດັບສະຫນັບສະຫນູນ (ເມື່ອລາຄາຍ້າຍລົງ) ແລະລະດັບຄວາມຕ້ານທານ (ເມື່ອລາຄາເພີ່ມຂຶ້ນ), ເຊິ່ງເປັນແນວຄວາມຄິດພື້ນຖານໃນການວິເຄາະດ້ານວິຊາການ. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm ລາຄາຍ້າຍລະຫວ່າງສະຫນັບສະຫນູນແລະລະດັບຄວາມຕ້ານທານ. ຂ້າງເທິງລາຄາມີລະດັບຄວາມຕ້ານທານຂອງຄວາມເຂັ້ມແຂງທີ່ແຕກຕ່າງກັນ, ຂ້າງລຸ່ມນີ້ – ສະຫນັບສະຫນູນ. ເມື່ອລະດັບດ້ານວິຊາການແຕກຫັກແລະການແກ້ໄຂລາຄາ, ພໍ່ຄ້າຄາດຄະເນການເຄື່ອນໄຫວຂອງລາຄາຕໍ່ໄປໃນລະດັບຕໍ່ໄປ.

- ວິທີການກໍານົດລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານ

- ລະດັບແນວນອນ

- ລະດັບໄດນາມິກ (ອຽງ).

- ລະດັບການກໍ່ສ້າງໂດຍໃຊ້ຕົວຊີ້ວັດ

- ການເຄື່ອນຍ້າຍສະເລ່ຍ, ແຖບ Bollinger

- ລະດັບ Fibonacci

- ລະດັບ Murray

- ຂັ້ນຕອນການຊື້ຂາຍຜ່ານລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານໃນການຊື້ຂາຍ

- ວິທີການຄ້າໃນການປະຕິບັດ – ຍຸດທະສາດ

- ກ່ຽວກັບການຟື້ນຕົວ

- ສໍາລັບການແຍກ

- ສະຖານີ

- ຂໍ້ດີແລະຂໍ້ເສຍ

- ຄວາມຜິດພາດໃນການນໍາໃຊ້, ຄວາມສ່ຽງ

- ຍຸດທະສາດການທົດສອບ

- ການທົດສອບດ້ວຍມື

- ການທົດສອບອັດຕະໂນມັດໃນ Metatrader

- ການທົດສອບຢູ່ TSLAB

- ສິ່ງທີ່ຕ້ອງອ່ານກ່ຽວກັບຫົວຂໍ້

- Jack Schwager. “ການວິເຄາະດ້ານວິຊາການ. ຫຼັກສູດເຕັມ.

- ກົນໄກການຄ້າ. Timofey Martynov

- Thomas Demark. “ການວິເຄາະດ້ານວິຊາການແມ່ນວິທະຍາສາດໃຫມ່”.

- John J. Murphy. “ການວິເຄາະດ້ານວິຊາການຂອງຕະຫຼາດອະນາຄົດ: ທິດສະດີແລະການປະຕິບັດ”.

- Larry Williams “ຄວາມລັບໃນໄລຍະຍາວຂອງການຊື້ຂາຍໄລຍະສັ້ນ”.

- Bollinger ໃນແຖບ Bollinger. John Bollinger.

- “ວິທີການຄ້າ Fibonacci ໃຫມ່”. Robert Fisher

- “ສາລານຸກົມທີ່ສົມບູນຂອງຮູບແບບຕາຕະລາງລາຄາ”. Thomas N. Bulkovsky

- “ການຊື້ຂາຍກັບດຣ. ແອວເດີ: Encyclopedia of the Stock Game” ແອວເດີ Alexander

ວິທີການກໍານົດລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານ

ໂດຍວິທີທາງການ, ພຶດຕິກໍາຂອງວົງຢືມສາມາດຖືກອະທິບາຍດັ່ງຕໍ່ໄປນີ້: ລາຄາຍ້າຍລົງ, ໃນຊ່ວງເວລາທີ່ແນ່ນອນມັນ collides ກັບລະດັບທີ່ສໍາຄັນທີ່ reverses ລາຄາ. ການເຄື່ອນໄຫວເພີ່ມຂຶ້ນແມ່ນຖືກຈໍາກັດໂດຍລະດັບການຕໍ່ຕ້ານ. ໃນລະດັບໃດຫນຶ່ງ, ລາຄາຊອກຫາການສະຫນັບສະຫນູນແລະປີ້ນກັບກັນ. ການເຄື່ອນໄຫວ zigzag ເຫຼົ່ານີ້ເກີດຂຶ້ນຕະຫຼອດເວລາ. ວຽກງານຂອງພໍ່ຄ້າແມ່ນເພື່ອກໍານົດລະດັບການປີ້ນກັບກັນທີ່ສໍາຄັນ, ເຂົ້າສູ່ການຄ້າໃນທິດທາງທີ່ຖືກຕ້ອງແລະປິດໃນເວລາທີ່ເຂົ້າຫາລະດັບທີ່ເຂັ້ມແຂງທີ່ມີຄວາມເປັນໄປໄດ້ສູງຂອງການຖອນຄືນໃຫມ່, ຫຼືທັນທີຫຼັງຈາກການປ່ຽນແປງໃນສະຖານະການຕະຫຼາດ. ມັນເບິ່ງຄືວ່າບໍ່ມີຫຍັງສັບສົນ, ແຕ່ຜູ້ຂຽນແຕ່ລະຄົນມີວິທີການສ້າງລະດັບຂອງຕົນເອງ, ບາງຈຸດຫມາຍ (ເສັ້ນ), ພື້ນທີ່ອື່ນໆ, ຄົນອື່ນໃຊ້ລະດັບແບບເຄື່ອນໄຫວຫຼືຕົວຊີ້ວັດການນໍາໃຊ້. ມັນເປັນໄປບໍ່ໄດ້ທີ່ຈະເວົ້າວ່າວິທີການຂອງໃຜແມ່ນ “ຖືກຕ້ອງ”, ເຊັ່ນດຽວກັນກັບການກໍານົດສິ່ງທີ່ຈະເກີດຂຶ້ນໃນເວລາທີ່ໃກ້ກັບລະດັບ – ການທໍາລາຍຫຼືການຟື້ນຕົວ. ວຽກງານຂອງພໍ່ຄ້າບໍ່ແມ່ນ “ຄາດເດົາ”, ແຕ່ເຂົ້າໃຈຢ່າງຈະແຈ້ງກ່ຽວກັບສິ່ງທີ່ຕ້ອງເຮັດໃນແຕ່ລະກໍລະນີແລະວິທີການຈໍາກັດການສູນເສຍໃນກໍລະນີຂອງການຄາດຄະເນທີ່ຜິດພາດ. ໃຫ້ພິຈາລະນາວິທີການຕົ້ນຕໍຂອງການກໍ່ສ້າງລະດັບ.

ລະດັບແນວນອນ

ໃນການຊື້ຂາຍ, ລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານແມ່ນເຂົ້າໃຈວ່າເປັນເສັ້ນແນວນອນທີ່ຖືກແຕ້ມໂດຍການສຶກສາຕາຕະລາງປະຫວັດສາດ. ເພື່ອສ້າງລະດັບການປີ້ນກັບກັນທີ່ສໍາຄັນ, ທ່ານຈໍາເປັນຕ້ອງ:

- ເປີດຕາຕະລາງປະຫວັດສາດໃນມື້ຫຼືອາທິດ;

- ເລືອກເຄື່ອງມື “ແຕ້ມເສັ້ນແນວນອນ”;

- ສັງເກດຈຸດສູງສຸດ ແລະ ຕ່ຳຈາກບ່ອນທີ່ມີການເຄື່ອນໄຫວຂອງລາຄາທີ່ສຳຄັນ. ມັນເປັນມູນຄ່າທີ່ສັງເກດວ່າ extremums ເຫຼົ່ານັ້ນມີການປີ້ນກັບກັນຫຼາຍກ່ວາສອງຫຼືສາມເທື່ອ;

- ໄປທີ່ຕາຕະລາງ 4h ຫຼື 1h ແລະເຮັດເຊັ່ນດຽວກັນ. ມັນຈະມີຈຸດສູງສຸດຢູ່ທີ່ນີ້, ເຊິ່ງບໍ່ສາມາດເຫັນໄດ້ໃນປະຈໍາວັນຫຼືປະຈໍາອາທິດ;

- ໄປຫາຕາຕະລາງ m15 ແລະຂໍ້ມູນເປີດສໍາລັບ 3-5 ການຊື້ຂາຍທີ່ຜ່ານມາ;

- ລະດັບເຄື່ອງໝາຍ;

- ມັນດີກວ່າທີ່ຈະໃຊ້ສີທີ່ແຕກຕ່າງກັນສໍາລັບແຕ່ລະໄລຍະເວລາ;

- ລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານຕາມແນວນອນແມ່ນສ້າງຂຶ້ນ (ໄລຍະຍາວ, ກາງ, ໄລຍະສັ້ນ).

ນັກວິເຄາະກໍາລັງໂຕ້ຖຽງກັນກ່ຽວກັບວ່າລະດັບໃດທີ່ຈະຢູ່ໃນລະດັບສູງສຸດ, ຫຼືຢູ່ໃກ້ໆ. ບາງຄົນກໍ່ສ້າງຢູ່ໃນເງົາ (ຫຼັງຈາກທັງຫມົດ, ຖ້າລາຄາຢູ່ທີ່ນັ້ນ, ມັນຫມາຍຄວາມວ່າມັນເປັນສິ່ງຈໍາເປັນສໍາລັບເຫດຜົນບາງຢ່າງ), ຄົນອື່ນຢູ່ໃນຮ່າງກາຍ (ການປິດທຽນໄຂແມ່ນການຕັດສິນໃຈ), ແລະຄົນອື່ນຍັງເຊື່ອວ່າລະດັບບໍ່ແມ່ນລະດັບ. ຈຸດ, ແຕ່ເຂດແລະແຕ້ມຮູບສີ່ຫລ່ຽມແທນທີ່ຈະເປັນເສັ້ນ. ມັນໄດ້ຖືກສ້າງຕັ້ງຂື້ນຈາກ extrema ທີ່ມີຊ່ອງຫວ່າງຢ່າງໃກ້ຊິດຫຼາຍ.

ລະດັບໄດນາມິກ (ອຽງ).

ລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານແນວນອນເຮັດວຽກໄດ້ດີໃນຮາບພຽງຫຼືໃນຂອບເຂດເວລາຂະຫນາດໃຫຍ່. ເມື່ອລາຄາຢູ່ໃນການເຄື່ອນໄຫວທີ່ມີທ່າອ່ຽງ, ລະດັບທີ່ເກີດຂື້ນທັງຫມົດແມ່ນແຕກແຍກ, ແລະການແກ້ໄຂແມ່ນຫນ້ອຍ, ບໍ່ເຖິງການສະຫນັບສະຫນູນ. ພໍ່ຄ້າແຕ້ມເສັ້ນແນວໂນ້ມທີ່ແຕ້ມລະຫວ່າງສອງສູງຫຼືຕ່ໍາຕິດຕໍ່ກັນເພື່ອກໍານົດລະດັບການສະຫນັບສະຫນູນຫຼືການຕໍ່ຕ້ານ. ຊ່ອງທາງແນວໂນ້ມແມ່ນສ້າງຂຶ້ນຈາກຈຸດປີ້ນກັບແນວໂນ້ມ. ເສັ້ນຄວນຈະແຕກຜ່ານ 2 extremums ທີ່ຢູ່ຕິດກັນ (ສູງສຸດສໍາລັບຊ່ອງທາງທີ່ຫຼຸດລົງ, ຕໍາ່ສຸດທີ່ສໍາລັບ ascending ຫນຶ່ງ) ແລະ extremum ລະຫວ່າງເຂົາເຈົ້າ.

ລະດັບການກໍ່ສ້າງໂດຍໃຊ້ຕົວຊີ້ວັດ

ພໍ່ຄ້າເຊື່ອວ່າການກໍານົດລະດັບປະຫວັດສາດຫຼືເສັ້ນເລື່ອນແມ່ນບໍ່ພຽງພໍແລະບໍ່ຫນ້າເຊື່ອຖືສະເຫມີ. ຕົວຊີ້ວັດຖືກນໍາໃຊ້ເພື່ອກໍານົດລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານ. ຄວາມໄດ້ປຽບ – ລະດັບການປ່ຽນແປງກັບຕະຫຼາດ, ການເຫນັງຕີງຖືກພິຈາລະນາ.

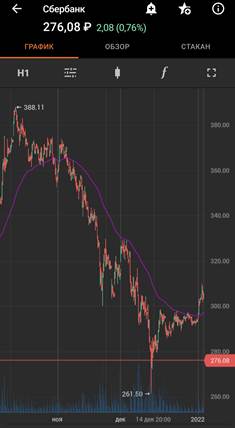

ການເຄື່ອນຍ້າຍສະເລ່ຍ, ແຖບ Bollinger

ເພື່ອກໍານົດລະດັບທີ່ລາຄາມີແນວໂນ້ມທີ່ຈະປີ້ນກັບກັນ, ມັນໄດ້ຖືກສະເຫນີໃຫ້ໃຊ້ຕົວຊີ້ວັດໂດຍອີງໃສ່ຂໍ້ມູນປະຫວັດສາດສະເລ່ຍ –

moving averages ແລະ

Bollinger bands . ຕົວເລກສະແດງໃຫ້ເຫັນຢູ່ໃນຮຸ້ນຂອງ Sberbank ວິທີທີ່ EMA233 ໃນຕາຕະລາງຊົ່ວໂມງຖືແນວໂນ້ມ. ມັນເຮັດຫນ້າທີ່ເປັນການສະຫນັບສະຫນູນສໍາລັບແນວໂນ້ມຂາຂຶ້ນ, ຫຼັງຈາກການທໍາລາຍແລະການທົດສອບ, ທ່າອ່ຽງຫຼຸດລົງໄດ້ເລີ່ມຕົ້ນ, ເຊິ່ງສິ້ນສຸດລົງພຽງແຕ່ຫຼັງຈາກລາຄາຄົງທີ່ຂ້າງເທິງການເຄື່ອນຍ້າຍ. ໃນຂະນະດຽວກັນ, ພໍ່ຄ້າທີ່ເຂົ້າມາໃນການຊື້ຂາຍໃນການທົດສອບສະເລ່ຍຂອງການເຄື່ອນຍ້າຍສາມາດຍ້າຍການຢຸດເຊົາການປະຕິບັດຕາມຕະຫຼາດໂດຍບໍ່ມີການຜູກມັດກັບລະດັບທີ່ບໍ່ກ່ຽວຂ້ອງອີກຕໍ່ໄປ. ຫຼັງຈາກການສໍາຜັດແລະການຟື້ນຕົວຂອງລາຄາແຕ່ລະຄົນ, ມັນເປັນໄປໄດ້ທີ່ຈະເປີດການເຮັດທຸລະກໍາໃຫມ່ຕາມແນວໂນ້ມ.

ລະດັບ Fibonacci

ເຄື່ອງມືແມ່ນອີງໃສ່ລໍາດັບ Fibonacci. ແຕ່ລະຕົວເລກແມ່ນຜົນບວກຂອງສອງອັນກ່ອນໜ້າ, ການຫານຕົວເລກໃດນຶ່ງດ້ວຍຕົວເລກກ່ອນໜ້າໃຫ້ 1.61. ເພື່ອຄາດຄະເນລະດັບການປີ້ນກັບລາຄາທີ່ສໍາຄັນໂດຍໃຊ້ລະດັບ Fibonacci, ເຄື່ອງມືແມ່ນຕິດກັບແນວໂນ້ມທີ່ມີຢູ່ແລ້ວ. ທ່ານສາມາດຄາດຄະເນການແກ້ໄຂຫຼືການພັດທະນາເພີ່ມເຕີມຂອງແນວໂນ້ມ. ການແກ້ໄຂແນວໂນ້ມແມ່ນປົກກະຕິແລ້ວ 23-38%, ໃນເວລາທີ່ extremum ຖືກແຍກ, ລາຄາມັກຈະໄປຮອດ 128 ຫຼື 161%.

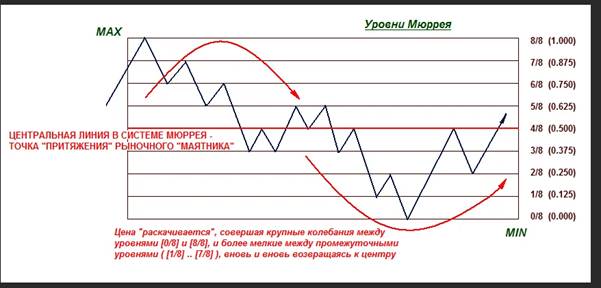

ລະດັບ Murray

ເພື່ອຄາດຄະເນລາຄາ, ລະບົບໄດ້ຖືກພັດທະນາທີ່ປະສົມປະສານລະດັບ Fibonacci ແລະລະບົບສີ່ຫລ່ຽມ Gann. ລະດັບແມ່ນຖືກສ້າງຂຶ້ນໂດຍອັດຕະໂນມັດໂດຍອີງໃສ່ທຽນໄຂ 64 ສຸດທ້າຍຂອງໄລຍະເວລາທີ່ເລືອກ (ໄລຍະເວລາສາມາດປ່ຽນແປງໄດ້). ຕົວຊີ້ວັດແມ່ນມີຢູ່ໃນບໍລິການ Tradeview ຫຼື terminal Metatrader (Match Murrey). ຕາຂ່າຍໄຟຟ້າທີ່ກໍ່ສ້າງປະກອບດ້ວຍ 8 ລະດັບ, ພວກມັນຖືກສ້າງໃຫມ່ຖ້າການເຫນັງຕີງຂອງການປ່ຽນແປງຫຼືລາຄາເກີນກວ່າສີ່ຫຼ່ຽມມົນ.

ຂັ້ນຕອນການຊື້ຂາຍຜ່ານລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານໃນການຊື້ຂາຍ

ລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານສະແດງໃຫ້ເຫັນພຶດຕິກໍາຂອງຜູ້ເຂົ້າຮ່ວມຈໍານວນຫລາຍ (“ຝູງຊົນ”) ໃນຕາຕະລາງ. ລາຄາລວມຢູ່ໃນລະດັບລາຄາ, ກໍາລັງຂອງ bulls ແລະຫມີສວນ່ແມ່ນເທົ່າທຽມກັນໃນເວລາທີ່ບໍ່ມີຂ່າວ. ຜູ້ເຂົ້າຮ່ວມໄດ້ຖືກແບ່ງອອກເປັນ 3 ກຸ່ມ – ຜູ້ທີ່ວາງເດີມພັນໃນການເຕີບໂຕ, ໃນການຫຼຸດລົງແລະບໍ່ໄດ້ຕັດສິນໃຈ. ຖ້າບາງຂ່າວອອກມາແລະລາຄາເພີ່ມຂຶ້ນຢ່າງຫຼວງຫຼາຍ, ຫຼັງຈາກນັ້ນຜູ້ທີ່ຂາຍເຂົ້າໃຈຄວາມຜິດພາດຂອງພວກເຂົາແລະຝັນທີ່ຈະປິດການຕົກລົງໃນ breakeven ຖ້າລາຄາກັບຄືນມາ. ຜູ້ທີ່ຊື້ຕ້ອງການຊື້ຫຼາຍ, ແລະຜູ້ທີ່ອອກຈາກຕະຫຼາດຕັດສິນໃຈວ່າສິ່ງທີ່ຈະເຕີບໂຕ. ເພາະສະນັ້ນ, impulse ເບື້ອງຕົ້ນແມ່ນພັດທະນາ. ຫຼາຍຄົນສຶກສາການວິເຄາະດ້ານວິຊາການ, ຮຽນຮູ້ທີ່ຈະເຮັດວຽກກ່ຽວກັບເສັ້ນແນວໂນ້ມ, ຫຼັງຈາກນັ້ນກໍານົດຕົວຊີ້ວັດດຽວກັນ, ວາງຄໍາສັ່ງຢຸດຢູ່ຫລັງຈຸດສໍາຄັນທີ່ສໍາຄັນ.

- ເຂດປີ້ນກັບກັນຢູ່ໃນຕາຕະລາງປະຫວັດສາດໃນໄລຍະເວລາບໍ່ຕ່ໍາກວ່າມື້ຫນຶ່ງ, ດີກວ່າເປັນປະຈໍາອາທິດຫຼືປະຈໍາເດືອນ;

- ລະດັບທີ່ສ້າງຂຶ້ນໃນປະລິມານທີ່ເພີ່ມຂຶ້ນ;

- ລະດັບທີ່ຖືກສ້າງຕັ້ງຂຶ້ນໂດຍ “ຂ່າວ” ທຽນໄຂ. ຕົວຢ່າງ, ປະທານປະເທດຂອງສະຫະລັດກໍາລັງກ່າວຄໍາປາໄສແລະຊັບສິນແມ່ນ impulsive. ຫຼັງຈາກເວລາໃດຫນຶ່ງ, ໃນກໍລະນີທີ່ບໍ່ມີຂ່າວ, ລາຄາຫຼຸດລົງ, ແຕ່ບໍ່ໄດ້ຂ້າມການເປີດຂອງທຽນຂ່າວ, bounce off ລະດັບໃນແຕ່ລະເວລາທີ່ມັນເຂົ້າໃກ້. ລະດັບນີ້ສາມາດຢູ່ໄດ້ຫຼາຍກວ່າຫນຶ່ງປີ.

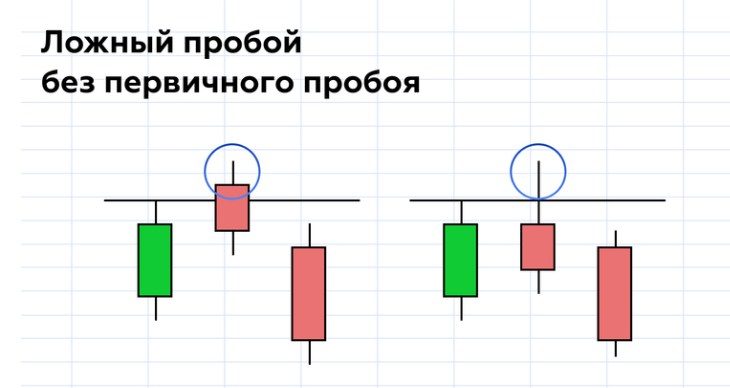

ວິທີການຄ້າໃນການປະຕິບັດ – ຍຸດທະສາດ

ເມື່ອເຂົ້າໃກ້ລະດັບ, ລາຄາອາດຈະ bounce ກັບຄືນໄປບ່ອນ “ກ່ຽວກັບການຟື້ນຕົວ”) ຫຼືໄປຕື່ມອີກ. (“ສໍາລັບການທົດສອບ”).

ກ່ຽວກັບການຟື້ນຕົວ

ພໍ່ຄ້າສ້າງຕາຂ່າຍໄຟຟ້າຂອງລະດັບໃນປາຍ, ດ້ວຍແຕ່ລະວິທີການໃນລະດັບທີ່ເຂັ້ມແຂງຫຼືຂະຫນາດກາງ, ຂໍ້ຕົກລົງແມ່ນເປີດໃນທິດທາງກົງກັນຂ້າມແລະຖືຈົນກ່ວາລະດັບຕໍ່ໄປ. ຖ້າລາຄາເຂົ້າໃກ້ລະດັບຄວາມຕ້ານທານ, ສັ້ນເປີດ, ແລະຍາວແມ່ນເປີດຢູ່ໃນການສະຫນັບສະຫນູນ. ວິທີການຊື້ຂາຍນີ້ແມ່ນທົ່ວໄປໃນຕະຫຼາດຮາບພຽງ, ໃນການຊື້ຂາຍພາຍໃນມື້, ຫຼືເມື່ອເຫັນໄດ້ຊັດເຈນວ່າຊັບສິນແມ່ນຢູ່ໃນຂອບເຂດ.

ສໍາລັບການແຍກ

ພໍ່ຄ້າລໍຖ້າຈົນກ່ວາລາຄາ breaks ໂດຍຜ່ານລະດັບແລະ consolidates ສູງຂຶ້ນ. ການແກ້ໄຂແມ່ນຖືວ່າເປັນການປິດທຽນໄຂຂອງໄລຍະເວລາທີ່ມີການຊື້ຂາຍຂ້າງເທິງລະດັບ. ການຄ້າແມ່ນເປີດໃນທິດທາງຂອງການເຄື່ອນໄຫວລາຄາ. ພໍ່ຄ້າສ້າງຊ່ອງທາງແນວໂນ້ມ, ແລະເປີດຂໍ້ຕົກລົງໃຫມ່ທັງຫມົດໃນທິດທາງດຽວເມື່ອຜ່ານແຕ່ລະລະດັບຕໍ່ໄປ, ຕາບໃດທີ່ແນວໂນ້ມທີ່ຈະມີຜົນບັງຄັບໃຊ້.

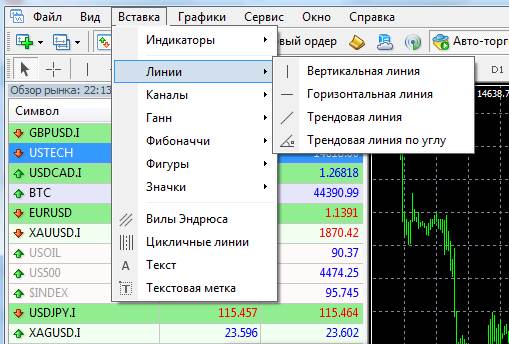

ສະຖານີ

ໂດຍບໍ່ຄໍານຶງເຖິງຕະຫຼາດໃດ (ຫຼັກຊັບ, ໂລຫະ, ວັດຖຸດິບ, ແລະອື່ນໆ) ຂອງພໍ່ຄ້າ, ຈິດໃຈຂອງຜູ້ເຂົ້າຮ່ວມບໍ່ມີການປ່ຽນແປງ. ດັ່ງນັ້ນລະດັບເຮັດວຽກ. ດັ່ງນັ້ນ, terminal ໃດມີເຄື່ອງມືແຕ້ມພື້ນຖານ – ເສັ້ນແນວນອນແລະແນວໂນ້ມ, ຮູບສີ່ຫລ່ຽມ, ຊ່ອງທາງ, ລະດັບ Fibonacci. ການເຄື່ອນຍ້າຍສະເລ່ຍ, ແຖບ Bollinger, ແລະອື່ນໆ. ແມ່ນລວມຢູ່ໃນຊຸດມາດຕະຖານຂອງຕົວຊີ້ວັດຂອງສະຖານີໃດໆ. ຖ້າການທໍາງານທີ່ຈໍາເປັນຂາດຫາຍໄປ, ຫຼືເບິ່ງຄືວ່າບໍ່ສະດວກໃນການສ້າງຕາຂ່າຍໄຟຟ້າຂອງລະດັບ, ທ່ານສາມາດນໍາໃຊ້ບໍລິການ Tradeview ຟຣີ.

ຂໍ້ດີແລະຂໍ້ເສຍ

ການນໍາໃຊ້ລະດັບຄວາມຕ້ານທານແລະການສະຫນັບສະຫນູນໃນການຊື້ຂາຍພາກປະຕິບັດມີຂໍ້ດີແລະຂໍ້ເສຍຂອງມັນ. ຂໍ້ດີ:

- ລະບົບເຮັດວຽກຢູ່ໃນທຸກໄລຍະຂອງຕະຫຼາດ – ບໍ່ມີຄວາມແຕກຕ່າງລະຫວ່າງທ່າອ່ຽງຫຼືຮາບພຽງ, ຖ້າຖືກນໍາໃຊ້ຢ່າງຖືກຕ້ອງ, ລະດັບຕ່າງໆຈະຊ່ວຍຄາດຄະເນພຶດຕິກໍາຂອງລາຄາຕື່ມອີກ;

- ຄວາມສ່ຽງທີ່ຊັດເຈນ – ເມື່ອການຊື້ຂາຍຕາມລະດັບ, ມັນບໍ່ມີຄວາມຮູ້ສຶກທີ່ເປັນປະໂຫຍດທີ່ຈະຢູ່ໃນຂໍ້ຕົກລົງຫຼັງຈາກການທໍາລາຍແລະການແກ້ໄຂລາຄາຫລັງລະດັບ. ທ່ານສາມາດວາງການຢຸດເຊົາທີ່ຊັດເຈນແລະກໍານົດຈໍານວນການສູນເສຍລ່ວງຫນ້າ;

- ເອົາກໍາໄລທີ່ໄດ້ກໍານົດໄວ້ດີ – ການອອກຈາກການຄ້າແມ່ນບໍ່ມີຄວາມສໍາຄັນຫນ້ອຍ. ເມື່ອການຊື້ຂາຍຈາກລະດັບໄປຫາລະດັບ, ມັນຈະແຈ້ງທັນທີບ່ອນທີ່ຈະອອກຈາກການເຮັດທຸລະກໍາ. ເອົາກໍາໄລແມ່ນຄິດໄລ່ລ່ວງຫນ້າ.

ຂໍ້ບົກພ່ອງ:

- ພໍ່ຄ້າສາມາດເລີ່ມຕົ້ນຈິນຕະນາການ “ແລະລາຄາຂອງຮ້ອຍປອນຈະຟື້ນຕົວ”, “ດີ, ພວກເຮົາຈະທໍາລາຍແນ່ນອນ”. ລະດັບແມ່ນອີງໃສ່ພຶດຕິກໍາຂອງຝູງຊົນ, ແລະໃນການຊື້ຂາຍຄູ່ມື, ພໍ່ຄ້າແມ່ນສ່ວນຫນຶ່ງຂອງຝູງຊົນນີ້;

- ປະສິດທິພາບຂອງການເຮັດວຽກອອກໃນລະດັບແມ່ນຂຶ້ນກັບໄລຍະຂອງຕະຫຼາດ – ທ່າອ່ຽງຫຼືຮາບພຽງ, ລະດັບບໍ່ໄດ້ໃຫ້ຄໍາຕອບສໍາລັບຄໍາຖາມນີ້, ສໍາລັບນີ້, ທ່ານຈໍາເປັນຕ້ອງໄດ້ນໍາໃຊ້ເຄື່ອງມືເພີ່ມເຕີມ.

ຄວາມຜິດພາດໃນການນໍາໃຊ້, ຄວາມສ່ຽງ

ຄວາມຜິດພາດທົ່ວໄປສໍາລັບຜູ້ເລີ່ມຕົ້ນແມ່ນການປະສົມປະສານຂອງວິທີການຈໍານວນຫລາຍສໍາລັບການກໍ່ສ້າງລະດັບການປີ້ນກັບກັນ. ດັ່ງນັ້ນ, ຕາຕະລາງເບິ່ງຄືວ່າເປັນຕາຂ່າຍໄຟຟ້າຢ່າງຕໍ່ເນື່ອງຂອງລະດັບ, ແຕ່ນີ້ບໍ່ໄດ້ນໍາເອົາຜົນປະໂຫຍດທາງປະຕິບັດໃດໆ. ພໍ່ຄ້າບໍ່ຮູ້ວິທີປະຕິກິລິຍາຖ້າລະດັບທີ່ໃກ້ຊິດ, ມີໂອກາດ 100% ທີ່ຈະມີການຖອນຄືນຈາກບາງເສັ້ນ. ບໍ່ມີ magic ໃນເລື່ອງນີ້. ພໍ່ຄ້າຕັດສິນໃຈວ່າເສັ້ນຈາກວິທີການນີ້ແມ່ນທີ່ເຂັ້ມແຂງທີ່ສຸດ, ແລະໃນເວລາຕໍ່ໄປບໍ່ມີການຖອນຄືນໃຫມ່. ດ້ວຍຄວາມຫມັ້ນໃຈຫຼາຍເກີນໄປໃນການເຮັດທຸລະກໍາແລະການຂາດການຢຸດເຊົາການສູນເສຍຈໍາກັດ, ການຊື້ຂາຍດັ່ງກ່າວຢ່າງໄວວານໍາໄປສູ່ການລະບາຍເງິນຝາກ.

ຍຸດທະສາດການທົດສອບ

ວິທີການຊື້ຂາຍແບບດຶງ ແລະ breakout ອະທິບາຍພຽງແຕ່ຫຼັກການທົ່ວໄປ. ຍຸດທະສາດການຄ້າຄວນປະກອບມີ:

- ກົດລະບຽບທີ່ຊັດເຈນຂອງຄໍານິຍາມຂອງລະດັບການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານ. ທ່ານຈໍາເປັນຕ້ອງເລືອກຫນຶ່ງຫຼື 2 ວິທີການສ້າງລະດັບແລະປະຕິບັດຕາມພວກມັນ;

- ກົດລະບຽບທີ່ຊັດເຈນສໍາລັບການເຂົ້າສູ່ການຄ້າ – ຂາເຂົ້າສໍາລັບການ breakout ຫຼືການຟື້ນຕົວ, ພາຍໃຕ້ເງື່ອນໄຂໃດ;

- ການກັ່ນຕອງ – ທ່ານຕ້ອງການຕົວຊີ້ວັດເພີ່ມເຕີມ, ດ້ານວິຊາການຫຼືພື້ນຖານ, ເຊິ່ງສາມາດບອກທ່ານວ່າມັນເປັນມູນຄ່າເປີດ deals. ບໍ່ມີລະບົບການຄ້າທີ່ເຮັດວຽກເທົ່າທຽມກັນໃນທຸກຂັ້ນຕອນຂອງຕະຫຼາດ. ຖ້າມີແນວໂນ້ມການຊື້ຂາຍສໍາລັບການທໍາລາຍ, ຕະຫຼາດຮາບພຽງຈະນໍາໄປສູ່ການສູນເສຍ;

- ການຄຸ້ມຄອງຄວາມສ່ຽງ – ທ່ານຈໍາເປັນຕ້ອງກໍານົດຢ່າງຊັດເຈນຂະຫນາດຂອງການຢຸດເຊົາຫຼືເງື່ອນໄຂທີ່ການເຮັດທຸລະກໍາຈະຖືກປິດ;

- ເອົາກໍາໄລ – ກໍານົດຢ່າງຈະແຈ້ງກົດລະບຽບການປິດ.

ຫຼັງຈາກກົດລະບຽບທັງຫມົດຢ່າງເປັນທາງການ, ທ່ານສາມາດວິເຄາະຜົນກໍາໄລຂອງຍຸດທະສາດກ່ຽວກັບຂໍ້ມູນປະຫວັດສາດ. ມັນດີກວ່າທີ່ຈະກວດເບິ່ງ 5-20 ປີ, ຕະຫຼາດແມ່ນຮອບວຽນ, ຖ້າລະບົບສະແດງໃຫ້ເຫັນຜົນໄດ້ຮັບທີ່ດີໃນປັດຈຸບັນ, ທ່ານຈໍາເປັນຕ້ອງຮູ້ວ່າມີໄລຍະເວລາທີ່ບໍ່ເປັນປະໂຫຍດໃນປະຫວັດສາດແລະໄລຍະເວລາທີ່ເຂົາເຈົ້າໃຊ້ເວລາດົນປານໃດ. ໂດຍອີງໃສ່ຜົນໄດ້ຮັບ, ທ່ານຈໍາເປັນຕ້ອງໄດ້ສະຫຼຸບກ່ຽວກັບປະສິດທິຜົນຂອງການຄ້າ. ບາງທີເຈົ້າສາມາດປ່ຽນຕົວກໍານົດການບາງຢ່າງເພື່ອເຮັດໃຫ້ການຊື້ຂາຍມີກໍາໄລຫຼາຍ. ບາງຄັ້ງມັນພຽງພໍທີ່ຈະປ່ຽນໄລຍະເວລາຂອງການເຄື່ອນຍ້າຍໂດຍສະເລ່ຍຫຼືເພີ່ມການຢຸດເຊົາເພື່ອເພີ່ມກໍາໄລຂອງລະບົບການຊື້ຂາຍຢ່າງຫຼວງຫຼາຍ.

ການທົດສອບດ້ວຍມື

ຍຸດທະສາດທີ່ມີການກໍ່ສ້າງແບບກຣາຟິກຢູ່ໃນຂອບເວລາຂະຫນາດໃຫຍ່ສາມາດກວດສອບໄດ້ດ້ວຍຕົນເອງ. ມັນຈໍາເປັນຕ້ອງກວດເບິ່ງຢ່າງຫນ້ອຍຫນຶ່ງປີ, ດີກວ່າ 5-10 ປີ. ເພື່ອເຮັດສິ່ງນີ້, ທ່ານຈໍາເປັນຕ້ອງກໍານົດຕົວຊີ້ວັດທີ່ຈໍາເປັນແລະເລື່ອນຕາຕະລາງໄປທາງຂວາເພື່ອຊອກຫາສັນຍານແລະບັນທຶກຜົນຂອງການຊື້ຂາຍ virtual. ໃນຄໍາສັ່ງທີ່ຈະບໍ່ peep “ເຂົ້າໄປໃນອະນາຄົດ”, ທ່ານສາມາດນໍາໃຊ້ simulator ການຊື້ຂາຍ, ສໍາລັບການຍົກຕົວຢ່າງ, ໃນການບໍລິການ Tradeview. ເພື່ອເຮັດສິ່ງນີ້, ເປີດຕາຕະລາງແລະກົດປຸ່ມ “Market Simulator” ຢູ່ເທິງສຸດຂອງຫນ້າຈໍ. ທ່ານສາມາດເລືອກເວລາເລີ່ມຕົ້ນຂອງການຈໍາລອງ (ເສັ້ນສີຟ້າຕັ້ງ) ແລະຄວາມໄວທີ່ທຽນໄຂໃຫມ່ຈະປາກົດຢູ່ໃນຕາຕະລາງ.

ການທົດສອບອັດຕະໂນມັດໃນ Metatrader

ເພື່ອທົດສອບຍຸດທະສາດໃນໂຄງການ Metatrader, ທ່ານຈໍາເປັນຕ້ອງຂຽນທີ່ປຶກສາ. ຖ້າບໍ່ມີທັກສະການຂຽນໂປລແກລມ, ທ່ານສາມາດຫັນໄປຫາບໍລິການພິເສດ, ສໍາລັບທີ່ປຶກສາງ່າຍໆ, ພວກເຂົາຈະຄິດຄ່າບໍລິການ $ 50-200. ຕໍ່ໄປ, ພວກເຮົາຕ້ອງການທີ່ຈະເຂົ້າໄປໃນໂຄງການແລະໃຫ້ຄລິກໃສ່ “ຕົວທົດສອບຍຸດທະສາດ”.

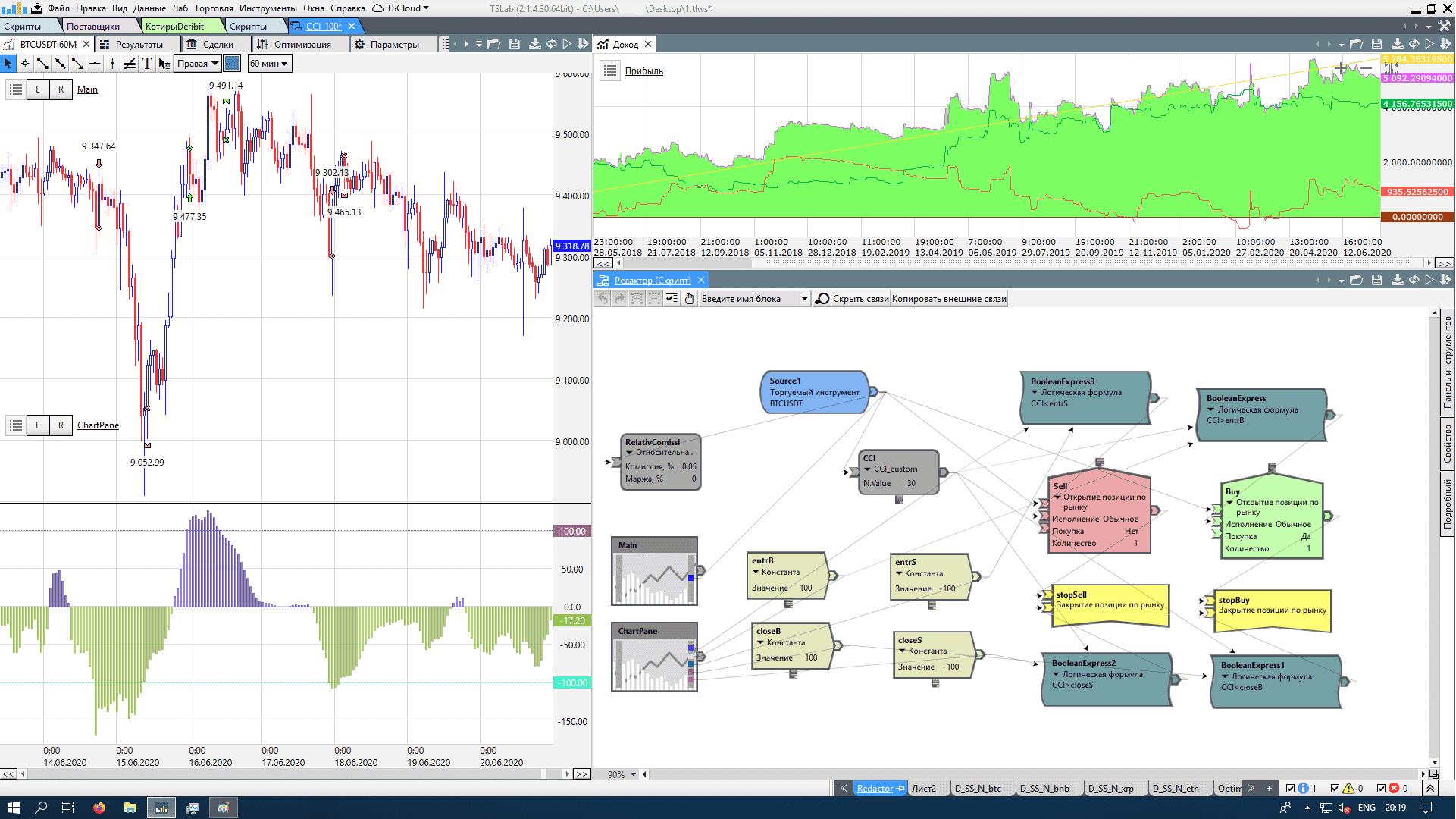

ການທົດສອບຢູ່ TSLAB

ຖ້າຫາກທ່ານບໍ່ມີປະສົບການໃນການດໍາເນີນໂຄງການ, ທ່ານສາມາດທົດສອບຍຸດທະສາດສໍາລັບການຟຣີໃນໂຄງການ TSLAB.

ທ່ານຍັງຕ້ອງຄິດມັນອອກ, ແຕ່ທ່ານບໍ່ຕ້ອງການທັກສະພິເສດເພື່ອເຮັດວຽກກັບຄໍາຮ້ອງສະຫມັກ cubes, ຄວາມຮູ້ພຽງພໍສໍາລັບໂຮງຮຽນສູງແລະຄວາມອົດທົນ. ເພື່ອທົດສອບຍຸດທະສາດທີ່ທ່ານຕ້ອງການ:

ທ່ານຍັງຕ້ອງຄິດມັນອອກ, ແຕ່ທ່ານບໍ່ຕ້ອງການທັກສະພິເສດເພື່ອເຮັດວຽກກັບຄໍາຮ້ອງສະຫມັກ cubes, ຄວາມຮູ້ພຽງພໍສໍາລັບໂຮງຮຽນສູງແລະຄວາມອົດທົນ. ເພື່ອທົດສອບຍຸດທະສາດທີ່ທ່ານຕ້ອງການ:

- ດາວໂຫຼດ ແລະຕິດຕັ້ງໂປຣແກຣມ TSLAB.

- ດາວໂຫລດວົງຢືມປະຫວັດສາດໃນຮູບແບບ .txt, ຕົວຢ່າງ, ຈາກເວັບໄຊທ໌ Finam https://www.finam.ru/profile/moex-akcii/gazprom/export/ .

- ສ້າງ algorithm ໃນໂຄງການ TSLAB ແລະທົດສອບຍຸດທະສາດ.

ສິ່ງທີ່ຕ້ອງອ່ານກ່ຽວກັບຫົວຂໍ້

ໃນລະຫວ່າງການສ້າງຕັ້ງຂອງພໍ່ຄ້າ, ມັນເປັນປະໂຫຍດທີ່ຈະອ່ານປະສົບການຂອງຜູ້ອື່ນ, ພໍ່ຄ້າທີ່ມີຊື່ສຽງຫຼາຍຄົນໄດ້ແບ່ງປັນປະສົບການຂອງເຂົາເຈົ້າ. ພໍ່ຄ້າທີ່ມີຊື່ສຽງເວົ້າກ່ຽວກັບການເດີນທາງ, ການຄົ້ນຄວ້າແລະການວິເຄາະດ້ານວິຊາການຂອງພວກເຂົາ. ບາງປື້ມທີ່ດີທີ່ສຸດກ່ຽວກັບການວິເຄາະດ້ານວິຊາການຈາກຜູ້ຂຽນທີ່ມີຊື່ສຽງ – ພໍ່ຄ້າ, ນັກວິເຄາະແລະນັກລົງທຶນ:

Jack Schwager. “ການວິເຄາະດ້ານວິຊາການ. ຫຼັກສູດເຕັມ.

ຫນັງສືຄລາສສິກຂອງການວິເຄາະດ້ານວິຊາການ, ພໍ່ຄ້າທີ່ມີຊື່ສຽງເວົ້າກ່ຽວກັບການວິເຄາະຕາຕະລາງ, ວິທີການເຂົ້າໃຈການເຄື່ອນໄຫວຂອງລາຄາ. ແບ່ງປັນປະສົບການຂອງລາວ, ວິເຄາະສະຖານະການສະເພາະ. ການກໍ່ສ້າງເສັ້ນແນວໂນ້ມ, ລະດັບ, ການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານແລະຕົວຊີ້ວັດແມ່ນໄດ້ອະທິບາຍ. ຜູ້ຂຽນໃຫ້ຄໍາແນະນໍາແລະຂໍ້ສັງເກດການປະຕິບັດໃນການຊື້ຂາຍແລະການຄຸ້ມຄອງຄວາມສ່ຽງ.

ກົນໄກການຄ້າ. Timofey Martynov

ຜູ້ຂຽນເປັນຜູ້ສ້າງເວັບໄຊທ໌ທີ່ນິຍົມສໍາລັບພໍ່ຄ້າແລະນັກລົງທຶນ smart-lab.ru. ສໍາລັບຫຼາຍກວ່າ 10 ປີ, ລາວໄດ້ປະຕິບັດຕາມພຶດຕິກໍາຂອງຕະຫຼາດ, ແລະເປັນຜູ້ນໍາສະເຫນີໃນຊ່ອງທາງ RBC. ບໍ່ເຫມືອນກັບຜູ້ຂຽນອື່ນໆ, ຕົວຢ່າງທີ່ແທ້ຈິງຂອງການສູນເສຍການຄ້າແມ່ນໃຫ້. Martynov ອະທິບາຍປະສົບການຂອງລາວໃນການຊື້ຂາຍທີ່ສູນເສຍເວລາ 5 ປີ. ລາວແບ່ງປັນຄວາມລັບຂອງວິທີທີ່ລາວຈັດການເພື່ອປ່ຽນວິທີການຊື້ຂາຍແລະເລີ່ມສ້າງລາຍໄດ້ທີ່ດີ. ແນະນໍາໃຫ້ອ່ານສໍາລັບພໍ່ຄ້າຈົວ.

Thomas Demark. “ການວິເຄາະດ້ານວິຊາການແມ່ນວິທະຍາສາດໃຫມ່”.

Demark ໄດ້ອຸທິດ 25 ປີຂອງຊີວິດຂອງລາວໃນການສຶກສາພຶດຕິກໍາຂອງຕະຫຼາດຫຼັກຊັບ. ລາວໄດ້ອະທິບາຍປະສົບການທັງຫມົດຂອງລາວໃນຫນັງສືເຫຼັ້ມນີ້, ບອກລັກສະນະຕົ້ນຕໍແລະບັນຫາຂອງການວິເຄາະດ້ານວິຊາການ. ແບ່ງປັນວິທີການກໍ່ສ້າງເສັ້ນສະຫຼຽງຂອງຕົນເອງ. ຜູ້ຂຽນໄດ້ໂຕ້ຖຽງຈາກທັດສະນະທາງວິທະຍາສາດ, ໃນການຊື້ຂາຍບໍ່ມີບ່ອນສໍາລັບການຄາດເດົາແລະວິທີການ intuitive. ເຫດຜົນທັງໝົດຂອງຜູ້ຂຽນແມ່ນໄດ້ພິສູດຢ່າງເຫັນໄດ້ຊັດເຈນ.

John J. Murphy. “ການວິເຄາະດ້ານວິຊາການຂອງຕະຫຼາດອະນາຄົດ: ທິດສະດີແລະການປະຕິບັດ”.

ປື້ມນີ້ແມ່ນຄລາສສິກຂອງການວິເຄາະດ້ານວິຊາການ. ຜູ້ຂຽນເປັນ guru ຮັບຮູ້ຂອງການວິເຄາະດ້ານວິຊາການ, ເປັນພໍ່ຄ້າທີ່ມີພອນສະຫວັນແລະນັກລົງທຶນ. ໃນການພິມເຜີຍແຜ່, ຜູ້ຂຽນບອກກ່ຽວກັບການວິເຄາະດ້ານວິຊາການ, ໂດຍເນື້ອແທ້ແລ້ວຂອງແນວຄວາມຄິດ, ວິທີການນໍາໃຊ້ໃນການປະຕິບັດ. Murphy ເວົ້າກ່ຽວກັບວ່າເປັນຫຍັງວິທີການເຫຼົ່ານີ້ເຮັດວຽກ, ກໍາໄລຂອງວິທີການໄດ້ຖືກຄິດໄລ່. .

Larry Williams “ຄວາມລັບໃນໄລຍະຍາວຂອງການຊື້ຂາຍໄລຍະສັ້ນ”.

ການຊື້ຂາຍມື້ແມ່ນຫນຶ່ງໃນວິທີການທີ່ມີກໍາໄລຫຼາຍທີ່ສຸດແລະສະລັບສັບຊ້ອນ. ຜູ້ຂຽນ, ຫນຶ່ງໃນພໍ່ຄ້າທີ່ປະສົບຜົນສໍາເລັດຫຼາຍທີ່ສຸດຂອງສະຕະວັດທີ 20, ແບ່ງປັນປະສົບການສ່ວນຕົວຂອງລາວ, ສະແດງໃຫ້ເຫັນຮູບແບບແລະກົນລະຍຸດໂດຍຕົວຢ່າງ. ລາວເວົ້າກ່ຽວກັບໄລຍະຂອງຕະຫຼາດ, ສໍາຜັດກັບຫົວຂໍ້ຂອງການຄຸ້ມຄອງຄວາມສ່ຽງ. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

Bollinger ໃນແຖບ Bollinger. John Bollinger.

ຜູ້ຂຽນແມ່ນຜູ້ສ້າງຕົວຊີ້ວັດ, ເຊິ່ງຢູ່ໃນທຸກໆຈຸດ. ແນະນໍາໃຫ້ອ່ານສໍາລັບທຸກຄົນທີ່ຕັດສິນໃຈໃຊ້ Bollinger Bands. ໃຜ, ຖ້າບໍ່ແມ່ນຜູ້ຂຽນ, ຈະບອກກ່ຽວກັບ nuances ຂອງຄໍາຮ້ອງສະຫມັກແລະຄວາມຫມາຍຂອງຕົວຊີ້ວັດ.

“ວິທີການຄ້າ Fibonacci ໃຫມ່”. Robert Fisher

ຜູ້ຂຽນສະເຫນີວິທີການໃຫມ່ຂອງການນໍາໃຊ້ເຄື່ອງມືທີ່ນິຍົມ. ປື້ມບັນທຶກການວິເຄາະຄວາມສໍາຄັນຂອງແນວຄວາມຄິດແລະເປີດເຜີຍຄວາມຫມາຍການປະຕິບັດຂອງມັນ.

“ສາລານຸກົມທີ່ສົມບູນຂອງຮູບແບບຕາຕະລາງລາຄາ”. Thomas N. Bulkovsky

ຄລາສສິກຂອງການວິເຄາະດ້ານວິຊາການ, ພໍ່ຄ້າທີ່ມີຊື່ສຽງຫຼາຍຄົນໃນຕົ້ນສະຕະວັດທີ 21 ໄດ້ສຶກສາຈາກຫນັງສືເຫຼັ້ມນີ້. ປະກອບມີຂໍ້ມູນທິດສະດີທີ່ສົມບູນທີ່ສຸດກ່ຽວກັບຕົວແບບກາຟິກ. ປື້ມທີ່ນໍາສະເຫນີສະຖິຕິການຊື້ຂາຍ, ອະທິບາຍຂໍ້ດີແລະຂໍ້ເສຍຂອງຕົວແບບ. ສິ່ງພິມຈະເປັນປະໂຫຍດທີ່ຈະອ່ານໃຫ້ນັກລົງທຶນເອກະຊົນແລະນັກຄາດເດົາ. ບໍ່ແມ່ນແຕ່ເພື່ອປະຕິບັດ, ເປັນການພັດທະນາທົ່ວໄປ.

“ການຊື້ຂາຍກັບດຣ. ແອວເດີ: Encyclopedia of the Stock Game” ແອວເດີ Alexander

ຜູ້ຂຽນເປັນ guru ການວິເຄາະດ້ານວິຊາການທີ່ມີຊື່ສຽງຂອງໂລກ. ປື້ມບັນປະກອບດ້ວຍປະສົບການຂອງຜູ້ຂຽນ, ສະຫນອງການວິເຄາະສະຖານະການສະເພາະ. ມັນເປັນສິ່ງສໍາຄັນທີ່ຜູ້ຂຽນບອກວິທີການຈັດລະບຽບການຊື້ຂາຍແລະສະຫຼຸບຈາກຄວາມຜິດພາດ. ປື້ມບັນທຶກການຄ້າສະແດງໃຫ້ເຫັນເຖິງຂະບວນການຄິດຂອງຜູ້ຂຽນແລະຊ່ວຍໃຫ້ທ່ານສາມາດຕິດຕາມການຂຶ້ນແລະລົງໄດ້. ໃນຕອນທ້າຍຂອງຫນັງສືມີການທົດສອບທີ່ມີຄໍາຕອບທີ່ຈະຊ່ວຍໃຫ້ທ່ານເຂົ້າໃຈວ່າຜູ້ອ່ານກຽມພ້ອມສໍາລັບການຊື້ຂາຍ.