कसे ठरवायचे आणि व्यापारात समर्थन आणि प्रतिकार पातळी म्हणजे काय – चार्टवर प्लॉटिंग आणि ट्रेडिंगमध्ये अर्ज करणे, स्तरांनुसार व्यापार करणे. किंमत झिगझॅग पद्धतीने हलते, ठराविक बिंदूंवर वेळोवेळी विसंबून राहते – पातळी ज्यामधून उलट होते आणि उलट हालचाल सुरू होते. या बिंदूंना समर्थन स्तर (जेव्हा किंमत कमी होते) आणि प्रतिकार पातळी (जेव्हा किंमत वाढते) म्हणतात, जे तांत्रिक विश्लेषणातील मूलभूत संकल्पना आहेत. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm किंमत समर्थन आणि प्रतिकार पातळी दरम्यान हलते. किंमतीच्या वर वेगवेगळ्या शक्तींचे प्रतिकार स्तर आहेत, खाली – समर्थन. जेव्हा तांत्रिक पातळी तुटलेली असते आणि किंमत निश्चित होते, तेव्हा व्यापारी पुढील स्तरावर पुढील किंमतीच्या हालचालीचा अंदाज लावतात.

- समर्थन आणि प्रतिकार पातळी निर्धारित करण्यासाठी पद्धती

- क्षैतिज पातळी

- डायनॅमिक (तिरकस) पातळी

- निर्देशक वापरून स्तर तयार करणे

- मूव्हिंग एव्हरेज, बोलिंगर बँड

- फिबोनाची पातळी

- मरे पातळी

- व्यापारातील समर्थन आणि प्रतिकार पातळीद्वारे ट्रेडिंग अल्गोरिदम

- व्यवहारात व्यापार कसा करावा – धोरणे

- प्रतिक्षेप वर

- ब्रेकडाउनसाठी

- टर्मिनल्स

- फायदे आणि तोटे

- वापरातील त्रुटी, धोके

- चाचणी धोरणे

- मॅन्युअल चाचणी

- मेटाट्रेडरमध्ये स्वयंचलित चाचणी

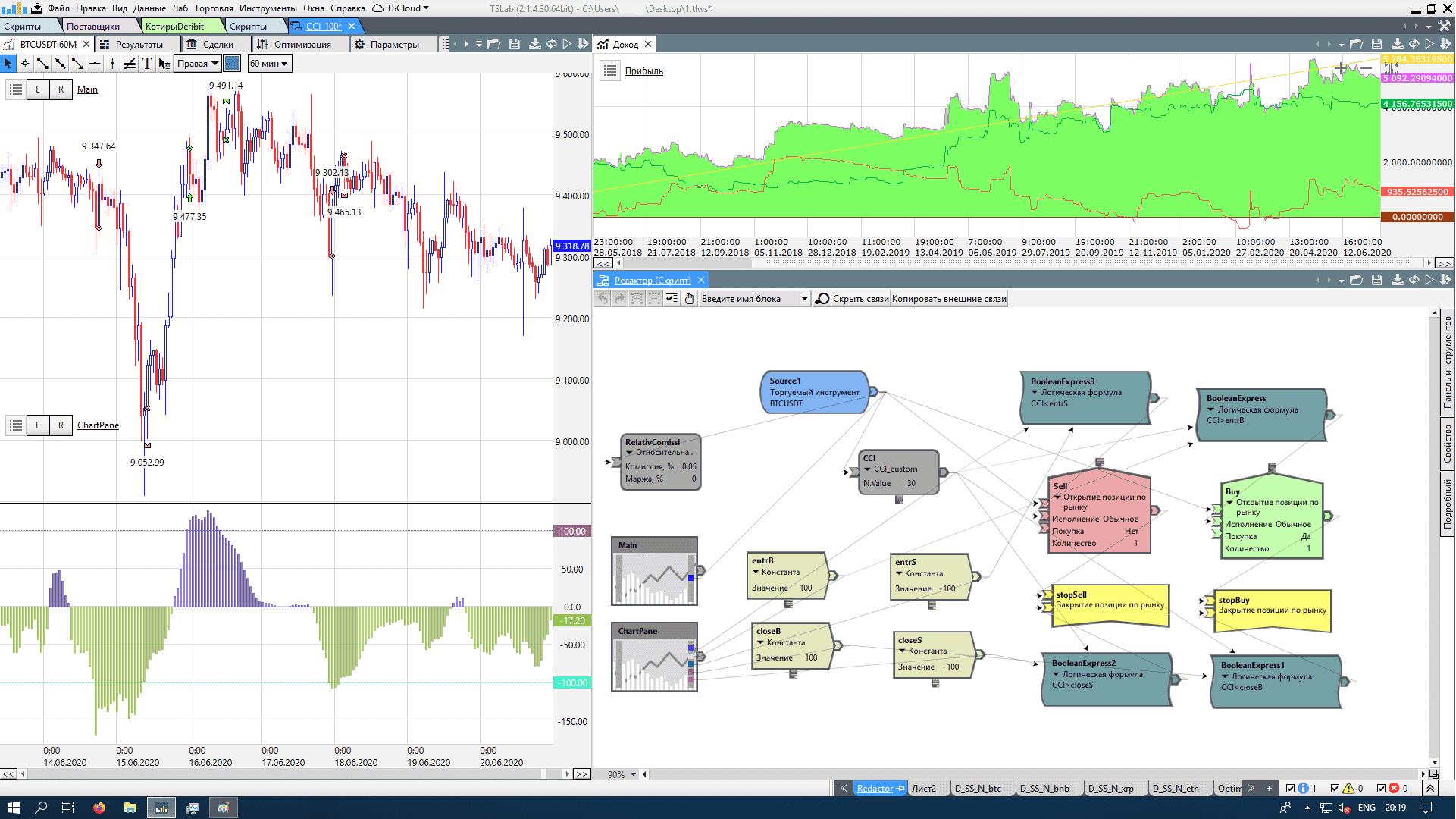

- TSLAB वर चाचणी

- विषयावर काय वाचावे

- जॅक श्वागर. “तांत्रिक विश्लेषण. पूर्ण अभ्यासक्रम.

- व्यापार यंत्रणा. टिमोफे मार्टिनोव्ह

- थॉमस डेमार्क. “तांत्रिक विश्लेषण हे एक नवीन विज्ञान आहे”.

- जॉन जे मर्फी. “फ्यूचर्स मार्केट्सचे तांत्रिक विश्लेषण: सिद्धांत आणि सराव”.

- लॅरी विल्यम्स “लॉन्ग टर्म सिक्रेट्स ऑफ शॉर्ट टर्म ट्रेडिंग”.

- बोलिंगर बँडवर बोलिंगर. जॉन बोलिंगर.

- “नवीन फिबोनाची ट्रेडिंग पद्धती”. रॉबर्ट फिशर

- “द कम्प्लीट एनसायक्लोपीडिया ऑफ चार्ट प्राइस पॅटर्न”. थॉमस एन. बुल्कोव्स्की

- “डॉ. एल्डरसोबत व्यापार: स्टॉक गेमचा विश्वकोश” एल्डर अलेक्झांडर

समर्थन आणि प्रतिकार पातळी निर्धारित करण्यासाठी पद्धती

योजनाबद्धपणे, अवतरणांच्या वर्तनाचे वर्णन खालीलप्रमाणे केले जाऊ शकते: किंमत खाली सरकते, एका विशिष्ट क्षणी ती एका महत्त्वाच्या पातळीशी टक्कर देते जी किंमत उलट करते. ऊर्ध्वगामी हालचाल प्रतिकार पातळीद्वारे मर्यादित आहे. एका विशिष्ट स्तरावर, किमतीला आधार मिळतो आणि उलट होतो. या झिगझॅग हालचाली नेहमीच घडतात. व्यापार्याचे कार्य हे की उलटसुलट पातळी ओळखणे, योग्य दिशेने व्यापार प्रविष्ट करणे आणि प्रत्यावर्तनाच्या उच्च संभाव्यतेसह मजबूत पातळी गाठताना किंवा बाजारातील परिस्थिती बदलल्यानंतर लगेच बंद करणे. हे काहीही क्लिष्ट वाटणार नाही, परंतु प्रत्येक लेखकाची पातळी तयार करण्याची स्वतःची पद्धत आहे, काही चिन्हांकित बिंदू (रेषा), इतर क्षेत्रे, इतर डायनॅमिक स्तर वापरतात किंवा निर्देशक वापरतात. कोणाची पद्धत “योग्य” आहे हे सांगणे अशक्य आहे, तसेच पातळी गाठताना नेमके काय होईल हे निश्चित करणे – ब्रेकडाउन किंवा रिबाउंड. व्यापार्याचे कार्य “अंदाज” करणे नाही, परंतु प्रत्येक बाबतीत काय करावे आणि चुकीचा अंदाज आल्यास तोटा कसा मर्यादित करावा हे स्पष्टपणे समजून घेणे आहे. स्तर तयार करण्याच्या मुख्य पद्धतींचा विचार करूया.

क्षैतिज पातळी

व्यापारात, समर्थन आणि प्रतिकार पातळी ऐतिहासिक तक्त्याचा अभ्यास करून काढलेल्या आडव्या रेषा समजल्या जातात. की रिव्हर्सल स्तर तयार करण्यासाठी, तुम्हाला हे आवश्यक आहे:

- एक दिवस किंवा आठवड्याच्या कालमर्यादेवर ऐतिहासिक चार्ट उघडा;

- “क्षैतिज रेषा काढा” टूल निवडा;

- उच्च आणि नीचांक लक्षात घ्या जिथून किमतीत लक्षणीय वाढ झाली. हे अतिरेक लक्षात घेण्यासारखे आहे ज्यातून दोन किंवा तीनपेक्षा जास्त वेळा उलटसुलट होते;

- 4h किंवा 1h चार्टवर जा आणि तेच करा. दैनंदिन किंवा साप्ताहिकात न दिसणारे टोकाचे इथे असतील;

- m15 चार्टवर जा आणि शेवटच्या 3-5 ट्रेडिंग सत्रांचा डेटा उघडा;

- चिन्हांकित पातळी;

- प्रत्येक कालावधीसाठी भिन्न रंग वापरणे चांगले आहे;

- क्षैतिज समर्थन आणि प्रतिकार स्तर तयार केले जातात (दीर्घकालीन, मध्यम-मुदतीचे, अल्प-मुदतीचे).

कोणती पातळी जास्तीत जास्त घ्यायची, की बंद झाली यावर विश्लेषक वाद घालत आहेत. काही सावल्यांवर बांधतात (अगदी, जर किंमत असेल तर याचा अर्थ असा आहे की काही कारणास्तव ते आवश्यक आहे), इतर शरीरावर (मेणबत्ती बंद करणे निर्णायक आहे) आणि तरीही इतरांचा असा विश्वास आहे की पातळी एक नाही. बिंदू, परंतु एक झोन आणि रेषेऐवजी आयत काढा. हे अनेक जवळच्या अंतराच्या टोकापासून तयार होते.

डायनॅमिक (तिरकस) पातळी

क्षैतिज समर्थन आणि प्रतिकार पातळी सपाट किंवा मोठ्या टाइमफ्रेममध्ये चांगले कार्य करतात. जेव्हा किंमत ट्रेंडिंग मूव्हमेंटमध्ये असते, तेव्हा येणारे सर्व स्तर तोडले जातात आणि दुरुस्त्या लहान असतात, समर्थनापर्यंत पोहोचत नाहीत. समर्थन किंवा प्रतिकार पातळी निर्धारित करण्यासाठी व्यापारी दोन सलग उच्च किंवा निम्न दरम्यान काढलेल्या ट्रेंड रेषा काढतात. ट्रेंड चॅनेल ट्रेंड रिव्हर्सल पॉइंटपासून तयार केले आहे. रेषेने 2 लगतच्या टोकांना (उतरत्या वाहिनीसाठी कमाल, चढत्या वाहिनीसाठी किमान) आणि त्यांच्यामधील एक टोकाला तोडले पाहिजे.

निर्देशक वापरून स्तर तयार करणे

व्यापार्यांचा असा विश्वास आहे की ऐतिहासिक पातळी किंवा उतार रेषा निश्चित करणे पुरेसे नाही आणि ते नेहमीच विश्वसनीय नसते. समर्थन आणि प्रतिकार पातळी निर्धारित करण्यासाठी निर्देशक वापरले जातात. फायदा – बाजारानुसार पातळी बदलतात, अस्थिरता लक्षात घेतली जाते.

मूव्हिंग एव्हरेज, बोलिंगर बँड

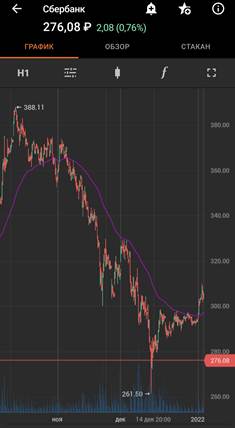

किंमत उलटण्याची शक्यता असलेल्या स्तरांचे निर्धारण करण्यासाठी, सरासरी ऐतिहासिक डेटा –

मूव्हिंग अॅव्हरेज आणि

बोलिंगर बँडवर आधारित निर्देशक वापरण्याचा प्रस्ताव आहे . आकृती Sberbank च्या शेअर्सवर दर्शवते की तासाच्या चार्टवर EMA233 कसा ट्रेंड ठेवतो. याने अपट्रेंडसाठी समर्थन म्हणून काम केले, ब्रेकडाउन आणि चाचणीनंतर, डाउनट्रेंड सुरू झाला, जो किमतीच्या वर निश्चित केलेल्या किंमतीनंतरच संपला. त्याच वेळी, चलनमान सरासरीच्या चाचणीवर व्यापारात प्रवेश केलेले व्यापारी यापुढे संबंधित नसलेल्या स्तरांशी बांधले न जाता बाजाराच्या मागे थांबू शकतात. किंमतीच्या प्रत्येक टच आणि रिबाउंडनंतर, ट्रेंडनुसार नवीन व्यवहार उघडणे शक्य होते.

फिबोनाची पातळी

हे टूल फिबोनाची क्रमावर आधारित आहे. प्रत्येक संख्या ही मागील दोनची बेरीज आहे, कोणत्याही संख्येला मागील एकाने भागल्यास 1.61 मिळते. फिबोनाची पातळी वापरून मुख्य किमतीच्या उलट पातळीचा अंदाज लावण्यासाठी, साधन विद्यमान ट्रेंडशी जोडलेले आहे. आपण ट्रेंडमध्ये सुधारणा किंवा पुढील विकासाचा अंदाज लावू शकता. ट्रेंड सुधारणा सहसा 23-38% असते, जेव्हा एक्स्ट्रीमम तुटलेला असतो तेव्हा किंमत सामान्यतः 128 किंवा 161% पर्यंत पोहोचते.

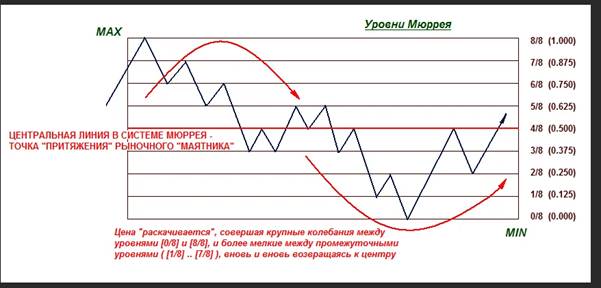

मरे पातळी

किमतीचा अंदाज लावण्यासाठी, फिबोनाची पातळी आणि गॅन स्क्वेअर प्रणाली एकत्र करणारी प्रणाली विकसित केली गेली. निवडलेल्या टाइमफ्रेमच्या शेवटच्या 64 मेणबत्त्यांच्या आधारे स्तर स्वयंचलितपणे तयार केले जातात (कालावधी बदलला जाऊ शकतो). इंडिकेटर ट्रेडव्ह्यू सेवेमध्ये किंवा मेटाट्रेडर टर्मिनल (मॅच मरे) मध्ये उपलब्ध आहे. बांधलेल्या ग्रिडमध्ये 8 स्तर असतात, अस्थिरता बदलल्यास किंवा किंमत चौरसाच्या पलीकडे गेल्यास ते पुन्हा तयार केले जातात.

व्यापारातील समर्थन आणि प्रतिकार पातळीद्वारे ट्रेडिंग अल्गोरिदम

समर्थन आणि प्रतिकार पातळी चार्टवर मोठ्या संख्येने सहभागींचे (“गर्दी”) वर्तन दर्शवते. किंमत पातळीवर एकत्रित केलेली किंमत, बातम्या नसतानाही बैल आणि अस्वलांची शक्ती समान असते. सहभागींना 3 गटांमध्ये विभागले गेले आहे – जे वाढीवर, घसरणीवर आणि अनिश्चिततेवर पैज लावतात. जर काही बातम्या आल्या आणि किंमत एकदम वाढली, तर ज्यांनी विक्री केली त्यांना त्यांची चूक समजते आणि किंमत परत आल्यास ब्रेकइव्हनवर सौदा बंद करण्याचे स्वप्न पाहतात. ज्यांनी खरेदी केली त्यांना अधिक खरेदी करायची आहे आणि जे बाजाराच्या बाहेर होते ते वाढीवर काय ठेवायचे ते ठरवतात. म्हणून, प्रारंभिक आवेग विकसित केला जातो. बरेच लोक तांत्रिक विश्लेषणाचा अभ्यास करतात, ट्रेंड लाइनवर काम करायला शिकतात, नंतर समान निर्देशक सेट करतात, महत्त्वाच्या टोकाच्या मागे थांबण्याचे आदेश देतात.

- दैनंदिन पेक्षा कमी नसलेल्या कालखंडातील ऐतिहासिक चार्टवर रिव्हर्सल झोन, शक्यतो साप्ताहिक किंवा मासिक आधारावर;

- वाढलेल्या खंडांवर तयार होणारे स्तर;

- “बातम्या” मेणबत्त्यांनी तयार केलेले स्तर. उदाहरणार्थ, युनायटेड स्टेट्सचे अध्यक्ष भाषण देत आहेत आणि मालमत्ता आवेगपूर्ण आहे. काही काळानंतर, बातम्यांच्या अनुपस्थितीत, किंमत कमी होते, परंतु बातमीची मेणबत्ती उघडत नाही, प्रत्येक वेळी ती पातळी गाठते. ही पातळी एक वर्षापेक्षा जास्त काळ टिकू शकते.

व्यवहारात व्यापार कसा करावा – धोरणे

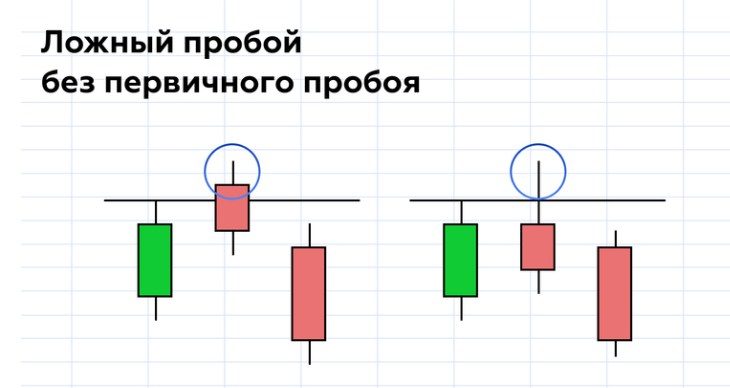

पातळी गाठताना, किंमत “रीबाउंड वर” परत येऊ शकते) किंवा पुढे जाऊ शकते. (“चाचणीसाठी”).

प्रतिक्षेप वर

व्यापारी टर्मिनलमध्ये स्तरांचा एक ग्रिड तयार करतो, प्रत्येक दृष्टीकोन मजबूत किंवा मध्यम सामर्थ्य पातळीपर्यंत, एक डील उलट दिशेने उघडला जातो आणि पुढील स्तरापर्यंत ठेवला जातो. जर किंमत प्रतिकार पातळीपर्यंत पोहोचली तर शॉर्ट्स उघडले जातात आणि समर्थनांवर लाँग उघडले जातात. व्यवहाराची ही पद्धत फ्लॅट मार्केट्समध्ये, इंट्राडे ट्रेडिंगमध्ये किंवा मालमत्तेच्या मर्यादेत असल्याचे स्पष्टपणे दिसत असताना सामान्य आहे.

ब्रेकडाउनसाठी

किंमत पातळी तोडून उच्च एकत्रित होईपर्यंत व्यापारी प्रतीक्षा करतो. फिक्सिंगला पातळीच्या वरच्या ट्रेड केलेल्या कालावधीची मेणबत्ती बंद करणे मानले जाते. किमतीच्या हालचालीच्या दिशेने व्यापार उघडला जातो. ट्रेडर एक ट्रेंड चॅनेल तयार करतो आणि जोपर्यंत ट्रेंड प्रभावी आहे तोपर्यंत प्रत्येक पुढच्या स्तरावर ब्रेक केल्यावर सर्व नवीन सौदे एकाच दिशेने उघडतो.

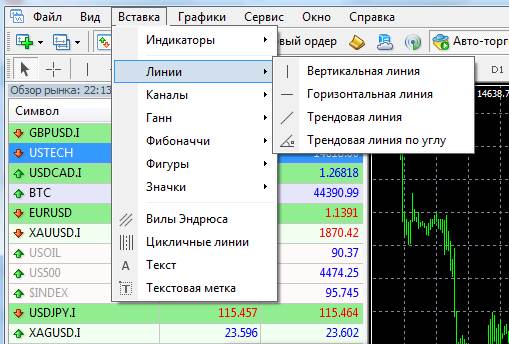

टर्मिनल्स

व्यापारी कोणत्या बाजारपेठेत (साठा, धातू, कच्चा माल इ.) व्यापार करत असला तरी सहभागींचे मानसशास्त्र बदलत नाही. त्यामुळे स्तर काम करतात. म्हणून, कोणत्याही टर्मिनलमध्ये मूळ रेखाचित्र साधने असतात – क्षैतिज आणि कल रेषा, आयत, चॅनेल, फिबोनाची पातळी. मूव्हिंग एव्हरेज, बोलिंगर बँड इ. कोणत्याही टर्मिनलच्या निर्देशकांच्या मानक पॅकेजमध्ये समाविष्ट केले जातात. आवश्यक कार्यक्षमता गहाळ असल्यास, किंवा स्तरांचा ग्रिड तयार करणे गैरसोयीचे वाटत असल्यास, आपण विनामूल्य ट्रेडव्ह्यू सेवा वापरू शकता.

फायदे आणि तोटे

प्रात्यक्षिक व्यापारात प्रतिकार आणि समर्थन पातळीच्या वापराचे फायदे आणि तोटे आहेत. फायदे:

- प्रणाली बाजाराच्या कोणत्याही टप्प्यात कार्य करते – ट्रेंड किंवा फ्लॅटमध्ये फरक नाही, योग्यरित्या वापरल्यास, पातळी पुढील किंमतीच्या वर्तनाचा अंदाज लावण्यास मदत करतील;

- एक स्पष्ट जोखीम – लेव्हलनुसार ट्रेडिंग करताना, ब्रेकडाउन आणि लेव्हलच्या मागे किंमत निश्चित केल्यानंतर डीलमध्ये राहण्यात काहीच अर्थ नाही. आपण एक स्पष्ट थांबा आणि आगाऊ नुकसान रक्कम सेट करू शकता;

- चांगला परिभाषित नफा घ्या – व्यापारातून बाहेर पडणे कमी महत्वाचे नाही. लेव्हल ते लेव्हल ट्रेडिंग करताना, व्यवहारातून कोठून बाहेर पडायचे हे लगेच स्पष्ट होते. नफा घ्या आगाऊ गणना केली जाते.

दोष:

- एक व्यापारी कल्पना करणे सुरू करू शकतो “आणि शंभर पौंडांची किंमत पुन्हा वाढेल”, “ठीक आहे, आम्ही नक्कीच तोडून टाकू”. स्तर गर्दीच्या वर्तनावर आधारित असतात आणि मॅन्युअल ट्रेडिंगमध्ये, व्यापारी या गर्दीचा भाग असतो;

- स्तरांवर कार्य करण्याची कार्यक्षमता बाजाराच्या टप्प्यावर अवलंबून असते – ट्रेंड किंवा फ्लॅट, स्तर या प्रश्नाचे उत्तर देत नाहीत, यासाठी आपल्याला अतिरिक्त साधने वापरण्याची आवश्यकता आहे.

वापरातील त्रुटी, धोके

नवशिक्यांसाठी एक सामान्य चूक म्हणजे उलट पातळी तयार करण्यासाठी मोठ्या संख्येने पद्धतींचे संयोजन. परिणामी, चार्ट सतत स्तरांच्या ग्रिडसारखा दिसतो, परंतु यामुळे कोणताही व्यावहारिक फायदा होत नाही. स्तर इतके जवळ असल्यास कसे प्रतिक्रिया द्यायची हे व्यापाऱ्याला माहित नसते, काही ओळीतून उलट होण्याची 100% शक्यता असते. यात कोणतीही जादू नाही. व्यापारी ठरवतो की या पद्धतीतील ओळ सर्वात मजबूत आहे आणि पुढच्या वेळी उलट नाही. व्यवहारावर अत्याधिक आत्मविश्वास आणि तोटा मर्यादित ठेवणारा स्टॉप लॉस नसल्यामुळे, अशा व्यापारामुळे ठेवींवर फार लवकर निचरा होतो.

चाचणी धोरणे

पुलबॅक आणि ब्रेकआउट ट्रेडिंग पद्धती केवळ सामान्य तत्त्वाचे वर्णन करतात. ट्रेडिंग धोरणामध्ये हे समाविष्ट असावे:

- समर्थन आणि प्रतिकार पातळीच्या व्याख्येचा स्पष्ट नियम. स्तर तयार करण्यासाठी आणि त्यांचे अनुसरण करण्यासाठी आपल्याला एक किंवा 2 मार्ग निवडण्याची आवश्यकता आहे;

- व्यापारात प्रवेश करण्यासाठी स्पष्ट नियम – ब्रेकआउट किंवा रिबाउंडसाठी प्रवेश, कोणत्या परिस्थितीत;

- फिल्टर – तुम्हाला तांत्रिक किंवा मूलभूत, अतिरिक्त निर्देशक आवश्यक आहे, जे तुम्हाला सांगू शकेल की ते सौदे उघडणे योग्य आहे की नाही. बाजाराच्या सर्व टप्प्यांमध्ये समानपणे कार्य करणार्या कोणत्याही व्यापार प्रणाली नाहीत. ब्रेकडाउनसाठी ट्रेंड ट्रेडिंग असल्यास, फ्लॅट मार्केटमुळे तोटा होईल;

- जोखीम व्यवस्थापन – तुम्हाला स्टॉपचा आकार स्पष्टपणे परिभाषित करणे आवश्यक आहे किंवा कोणत्या परिस्थितीत व्यवहार बंद केला जाईल;

- नफा घ्या – बंद करण्याचे नियम स्पष्टपणे परिभाषित करा.

सर्व नियमांची औपचारिकता केल्यानंतर, आपण ऐतिहासिक डेटावरील रणनीतीच्या नफ्याचे विश्लेषण करू शकता. 5-20 वर्षे तपासणे चांगले आहे, बाजार चक्रीय आहेत, जर सिस्टम आता चांगले परिणाम दर्शविते, तर इतिहासात फायदेशीर कालावधी होते का आणि ते किती काळ टिकले हे आपल्याला माहित असणे आवश्यक आहे. परिणामांवर आधारित, तुम्हाला व्यापाराच्या परिणामकारकतेबद्दल निष्कर्ष काढणे आवश्यक आहे. व्यापार अधिक फायदेशीर करण्यासाठी कदाचित तुम्ही काही पॅरामीटर्स बदलू शकता. व्यापार प्रणालीची नफा लक्षणीयरीत्या वाढवण्यासाठी काहीवेळा मूव्हिंग अॅव्हरेजचा कालावधी बदलणे किंवा स्टॉप वाढवणे पुरेसे असते.

मॅन्युअल चाचणी

मोठ्या टाइमफ्रेमवर ग्राफिकल बांधकाम असलेली रणनीती व्यक्तिचलितपणे तपासली जाऊ शकते. किमान एक वर्ष तपासणे आवश्यक आहे, शक्यतो 5-10 वर्षे. हे करण्यासाठी, तुम्हाला आवश्यक संकेतक सेट करणे आवश्यक आहे आणि सिग्नल शोधण्यासाठी आणि आभासी व्यापाराचे परिणाम रेकॉर्ड करण्यासाठी चार्ट उजवीकडे स्क्रोल करणे आवश्यक आहे. “भविष्यात” डोकावू नये म्हणून, तुम्ही ट्रेडिंग सिम्युलेटर वापरू शकता, उदाहरणार्थ, ट्रेडव्ह्यू सेवेमध्ये. हे करण्यासाठी, चार्ट उघडा आणि स्क्रीनच्या शीर्षस्थानी असलेल्या “मार्केट सिम्युलेटर” बटणावर क्लिक करा. आपण सिम्युलेशनची प्रारंभ वेळ (उभ्या निळ्या रेषा) आणि चार्टवर नवीन मेणबत्त्या कोणत्या गतीने दिसतील ते निवडू शकता.

मेटाट्रेडरमध्ये स्वयंचलित चाचणी

मेटाट्रेडर प्रोग्राममधील धोरणाची चाचणी घेण्यासाठी, तुम्हाला सल्लागार लिहावा लागेल. प्रोग्रामिंग कौशल्ये नसल्यास, तुम्ही विशेष सेवांकडे वळू शकता, साध्या सल्लागारासाठी ते $50-200 आकारतील. पुढे, आम्हाला प्रोग्राममध्ये प्रवेश करायचा आहे आणि “स्ट्रॅटेजी टेस्टर” वर क्लिक करायचे आहे.

TSLAB वर चाचणी

तुम्हाला प्रोग्रामिंगचा अनुभव नसल्यास, तुम्ही TSLAB प्रोग्राममध्ये विनामूल्य रणनीती तपासू शकता.

तुम्हाला अजून हे शोधून काढायचे आहे, परंतु तुम्हाला अॅप्लिकेशन क्यूब्ससह काम करण्यासाठी विशेष कौशल्ये, हायस्कूलसाठी पुरेसे ज्ञान आणि चिकाटीची आवश्यकता नाही. आपल्याला आवश्यक असलेल्या धोरणाची चाचणी घेण्यासाठी:

तुम्हाला अजून हे शोधून काढायचे आहे, परंतु तुम्हाला अॅप्लिकेशन क्यूब्ससह काम करण्यासाठी विशेष कौशल्ये, हायस्कूलसाठी पुरेसे ज्ञान आणि चिकाटीची आवश्यकता नाही. आपल्याला आवश्यक असलेल्या धोरणाची चाचणी घेण्यासाठी:

- TSLAB प्रोग्राम डाउनलोड आणि स्थापित करा.

- .txt फॉरमॅटमध्ये ऐतिहासिक कोट्स डाउनलोड करा, उदाहरणार्थ, Finam वेबसाइट https://www.finam.ru/profile/moex-akcii/gazprom/export/ वरून .

- TSLAB प्रोग्राममध्ये अल्गोरिदम तयार करा आणि धोरणाची चाचणी घ्या.

विषयावर काय वाचावे

ट्रेडर बनवताना दुसऱ्याचा अनुभव वाचणे उपयुक्त ठरते, अनेक प्रसिद्ध व्यापाऱ्यांनी त्यांचे अनुभव सांगितले. प्रसिद्ध व्यापारी त्यांचा प्रवास, संशोधन आणि तांत्रिक विश्लेषण पद्धतींबद्दल बोलतात. सुप्रसिद्ध लेखक – व्यापारी, विश्लेषक आणि गुंतवणूकदारांकडील तांत्रिक विश्लेषणावरील काही सर्वोत्तम पुस्तके:

जॅक श्वागर. “तांत्रिक विश्लेषण. पूर्ण अभ्यासक्रम.

तांत्रिक विश्लेषणाचे क्लासिक पुस्तक, एक सुप्रसिद्ध व्यापारी चार्टच्या विश्लेषणाबद्दल, किंमतींच्या हालचाली समजून घेण्याच्या पद्धतींबद्दल बोलतो. त्याचा अनुभव शेअर करतो, विशिष्ट परिस्थितींचे विश्लेषण करतो. ट्रेंड लाइन्स, रेंज, सपोर्ट आणि रेझिस्टन्स लेव्हल आणि इंडिकेटर्सचे बांधकाम वर्णन केले आहे. लेखक व्यापार आणि जोखीम व्यवस्थापनावर सल्ला आणि व्यावहारिक टिप्पण्या देतो.

व्यापार यंत्रणा. टिमोफे मार्टिनोव्ह

लेखक व्यापारी आणि गुंतवणूकदारांसाठी smart-lab.ru या लोकप्रिय साइटचे निर्माते आहेत. 10 वर्षांहून अधिक काळ, तो बाजाराच्या वर्तनाचे अनुसरण करीत आहे आणि RBC चॅनेलवर सादरकर्ता होता. इतर लेखकांप्रमाणे, व्यापार गमावण्याची वास्तविक उदाहरणे दिली आहेत. मार्टिनोव्हने 5 वर्षांच्या तोट्यातील व्यापाराचा अनुभव सांगितला. त्याने व्यापाराचा दृष्टीकोन कसा बदलला आणि चांगले पैसे कमवायला सुरुवात केली याची गुपिते तो शेअर करतो. नवशिक्या व्यापार्यांसाठी शिफारस केलेले वाचन.

थॉमस डेमार्क. “तांत्रिक विश्लेषण हे एक नवीन विज्ञान आहे”.

डेमार्कने आपल्या आयुष्यातील 25 वर्षे स्टॉक मार्केटच्या वर्तनाचा अभ्यास करण्यासाठी समर्पित केली. त्यांनी या पुस्तकात त्यांचे सर्व अनुभव सांगितले आहेत, तांत्रिक विश्लेषणाचे मुख्य पैलू आणि समस्या सांगितल्या आहेत. तिरकस रेषा बांधण्याची स्वतःची पद्धत शेअर करतो. लेखक वैज्ञानिक दृष्टिकोनातून युक्तिवाद करतात, व्यापारात सट्टा आणि अंतर्ज्ञानी दृष्टिकोनाला स्थान नाही. लेखकाचे सर्व तर्क प्रायोगिकरित्या सिद्ध झाले आहेत.

जॉन जे मर्फी. “फ्यूचर्स मार्केट्सचे तांत्रिक विश्लेषण: सिद्धांत आणि सराव”.

हे पुस्तक तांत्रिक विश्लेषणाचे उत्कृष्ट आहे. लेखक तांत्रिक विश्लेषणाचे मान्यताप्राप्त गुरू, प्रतिभावान व्यापारी आणि गुंतवणूकदार आहेत. प्रकाशनात, लेखक तांत्रिक विश्लेषण, त्याचे वैचारिक सार, सराव मध्ये वापरण्याच्या पद्धतींबद्दल सांगतात. मर्फी या पद्धती का कार्य करतात याबद्दल बोलतात, पद्धतीची नफा मोजली जाते. .

लॅरी विल्यम्स “लॉन्ग टर्म सिक्रेट्स ऑफ शॉर्ट टर्म ट्रेडिंग”.

डे ट्रेडिंग ही सर्वात फायदेशीर आणि जटिल पद्धतींपैकी एक आहे. लेखक, 20 व्या शतकातील सर्वात यशस्वी व्यापार्यांपैकी एक, आपला वैयक्तिक अनुभव सामायिक करतो, उदाहरणाद्वारे नमुने आणि धोरणे दर्शवतो. तो बाजाराच्या टप्प्यांबद्दल बोलतो, जोखीम व्यवस्थापनाच्या विषयाला स्पर्श करतो. https://articles.opexflow.com/analysis-methods-and-tools/svechnye-formacii-v-tradinge.htm

बोलिंगर बँडवर बोलिंगर. जॉन बोलिंगर.

लेखक हा निर्देशकाचा निर्माता आहे, जो प्रत्येक टर्मिनलमध्ये आहे. बोलिंगर बँड वापरण्याचा निर्णय घेणाऱ्या प्रत्येकासाठी शिफारस केलेले वाचन. कोण, लेखक नसल्यास, अनुप्रयोगाच्या बारकावे आणि निर्देशकाचा अर्थ सांगेल.

“नवीन फिबोनाची ट्रेडिंग पद्धती”. रॉबर्ट फिशर

लेखक लोकप्रिय साधन वापरण्याची एक नवीन पद्धत प्रस्तावित करतो. पुस्तक संकल्पनेच्या साराचे विश्लेषण करते आणि त्याचा व्यावहारिक अर्थ प्रकट करते.

“द कम्प्लीट एनसायक्लोपीडिया ऑफ चार्ट प्राइस पॅटर्न”. थॉमस एन. बुल्कोव्स्की

तांत्रिक विश्लेषणाचा एक उत्कृष्ट, 21 व्या शतकाच्या सुरुवातीच्या अनेक प्रसिद्ध व्यापाऱ्यांनी या पुस्तकातून अभ्यास केला. ग्राफिक मॉडेल्सबद्दल सर्वात संपूर्ण सैद्धांतिक माहिती समाविष्ट आहे. पुस्तक ट्रेडिंग आकडेवारी सादर करते, मॉडेलचे फायदे आणि तोटे वर्णन करते. खाजगी गुंतवणूकदार आणि सट्टेबाजांना वाचण्यासाठी हे प्रकाशन उपयुक्त ठरेल. सामान्य विकासाप्रमाणे व्यवहारात आणण्यासाठी देखील नाही.

“डॉ. एल्डरसोबत व्यापार: स्टॉक गेमचा विश्वकोश” एल्डर अलेक्झांडर

लेखक हे जगप्रसिद्ध तांत्रिक विश्लेषण गुरू आहेत. पुस्तकात लेखकाचा अनुभव आहे, विशिष्ट परिस्थितींचे विश्लेषण आहे. हे महत्त्वाचे आहे की लेखकाने ट्रेडिंग कसे आयोजित करावे आणि चुकांमधून निष्कर्ष कसे काढावे हे सांगितले आहे. ट्रेड डायरी लेखकाची विचार प्रक्रिया दर्शवतात आणि तुम्हाला चढ-उतारांचा मागोवा घेण्याची परवानगी देतात. पुस्तकाच्या शेवटी उत्तरांसह एक चाचणी आहे जी तुम्हाला वाचक व्यापारासाठी तयार आहे की नाही हे समजण्यास मदत करेल.