Статтю створено за мотивами серії постів із Телеграм каналу OpexBot , доповнено баченням автора та думкою ІІ. Сьогодні обговоримо найважливішу тему: “психологи трейдингу та трейдера”, про емоції, азарт і жадібність, різні підходи, реальні практичні приклади та історичні паралелі. Трохи теорії та багато цікавих фактів про те, як психологія впливає на (не) успіх трейдера на біржі. Отже, про психологію трейдингу, як позбутися емоцій у трейдингу, страх, жадібність, азарт та інші слабкості трейдера.

- Психологія трейдингу та емоційна складова торгівлі на ринках

- Лудоман добрим трейдером не стане, як азарт вбиває шанси на успіх

- Ринок, як казино, трейдер, як гравець: шлях у нікуди

- Алготрейдер та азартний трейдер: два підходи, дві долі

- Емоції – ворог трейдера

- Три цитати про холодну голову трейдера від Чарльза Мангера, які важливо знати трейдеру

- Запам’ятай трейдер — емоційна криза та підйом не час для торгівлі!

- Якщо ви не керуєте своїми емоціями, ви не керуєте своїми грошима, або чому не варто вестися на думку натовпу

Психологія трейдингу та емоційна складова торгівлі на ринках

Психологія трейдингу грає величезну роль світі фінансових ринків. Коли йдеться про трейдінг, це не лише знання навичок та аналіз ринку, а й уміння контролювати свої емоції. Одним із найпоширеніших психологічних аспектів трейдингу є азартний трейдер . Азартний трейдер – це людина, яка замість раціонального та заснованого на аналізі підходу, ґрунтується на емоціях та хвилюванні. Він шукає швидкі вигоди та хвилювання від швидких змін на ринку. Для азартного трейдера емоції часто стають основним двигуном його рішень. Він може відчувати ейфорію від успіхів, які можуть призвести до надмірної впевненості та неконтрольованих ризиків. У той же час, він може відчувати страх, паніку та розчарування у разі невдалих та втрат. Основною проблемою азартного трейдера є його непередбачуваність та непослідовність у прийнятті рішень. Замість того, щоб дотримуватися стратегії та обґрунтованого плану, азартний трейдер реагуватиме на різні емоційні імпульси, що може призвести до втрат і незадоволеності. Однак, подолання азартної поведінки та емоційного впливу є ключовим фактором успіху у трейдингу. Це потребує розвитку навичок самоаналізу та самодисципліни. Трейдер повинен розуміти, які емоції впливають на його вирішення, та навчитися контролювати їх. Це може бути досягнуто різними шляхами, такими як планування торгових операцій із чіткими правилами, використання стоп-лоссів, регулярні практики медитації чи звернення до психолога. Трейдинг – це процес, який вимагає вміння раціонально мислити та приймати обґрунтовані рішення. Психологія трейдингу та управління емоціями відіграють ключову роль у досягненні успіху на ринку. Азартний трейдер може подолати свої негативні емоції та стати більш усвідомленим та успішним трейдером, якщо він готовий вкласти час та зусилля у розвиток своїх психологічних навичок.

Для азартного трейдера емоції часто стають основним двигуном його рішень. Він може відчувати ейфорію від успіхів, які можуть призвести до надмірної впевненості та неконтрольованих ризиків. У той же час, він може відчувати страх, паніку та розчарування у разі невдалих та втрат. Основною проблемою азартного трейдера є його непередбачуваність та непослідовність у прийнятті рішень. Замість того, щоб дотримуватися стратегії та обґрунтованого плану, азартний трейдер реагуватиме на різні емоційні імпульси, що може призвести до втрат і незадоволеності. Однак, подолання азартної поведінки та емоційного впливу є ключовим фактором успіху у трейдингу. Це потребує розвитку навичок самоаналізу та самодисципліни. Трейдер повинен розуміти, які емоції впливають на його вирішення, та навчитися контролювати їх. Це може бути досягнуто різними шляхами, такими як планування торгових операцій із чіткими правилами, використання стоп-лоссів, регулярні практики медитації чи звернення до психолога. Трейдинг – це процес, який вимагає вміння раціонально мислити та приймати обґрунтовані рішення. Психологія трейдингу та управління емоціями відіграють ключову роль у досягненні успіху на ринку. Азартний трейдер може подолати свої негативні емоції та стати більш усвідомленим та успішним трейдером, якщо він готовий вкласти час та зусилля у розвиток своїх психологічних навичок.

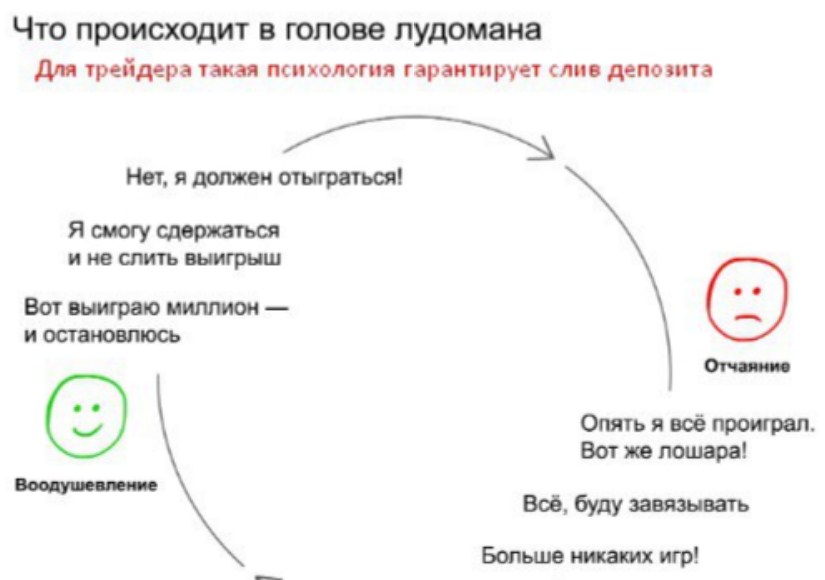

Лудоман добрим трейдером не стане, як азарт вбиває шанси на успіх

Азартний терйдер програє з великою ймовірністю – Так. Чому? Вся справа у психології гравця. Лудоман постійно прагне бути у грі, що у біржі самогубно. Так, професійні трейдери торгують не більше 2-3 годин на день, решту часу проводять за аналізом, спостереженням та вивченням ринку та інфополя. “Одне з кращих правил, яке кожен має засвоїти, – не робити нічого, абсолютно нічого, поки не буде що робити. Більшість людей (не тому, що я вважаю себе кращою за більшість) хочуть завжди бути в грі, вони хочуть завжди щось робити”. – Джим РоджерсДля лудоману трейдинг це полювання, де він думає, що він мисливець, хоча полюють саме на нього. Лудомани звикли до ризику, а трейдинг – заняття, яке прямо штовхає їх до цього. Тут показники прибутковості та збитків залежать від прийнятого ризику. Чим ризик вищий, тим вищий потенціал, але чудес не буває, тим вищий і ризик все втратити. Азартного гравця завжди переслідують яскраві емоції – то страх, то жадібність, то ейфорія. Успішний трейдер чітко знає свою систему та коригує її усвідомлено, а не відштовхуючись від угоди до угоди.

Трейдерство має бути нудним, але прибутковим заняттям.

Ринок, як казино, трейдер, як гравець: шлях у нікуди

Продовжимо про азарт у трейдингу. Історія трейдера Омара Гіас. Він заробив 1,5 мільйона доларів, торгуючи акціями, використовуючи велике кредитне плече. Паралельно зі зростанням доходу зростала кількість ставок на спорт, ночей у казино, жінок та авто. Росли доходи, але витрати зростали ще швидше. Вечірка закінчилася зненацька. Гроші також. Найбільшим одкровенням із цієї історії стало визнання Гіаса: «Я справді почав ставитись до ринку, як до казино». “Я починаю з нуля”, – сказав 25-річний містер Гіас. Має шанс. Трейдер працює з ймовірністю, а гравець вангує та розважається. До пори до часу.

Алготрейдер та азартний трейдер: два підходи, дві долі

Ед Сейкот одним із перших почав застосовувати програму для тестування своїх торгових ідей. Один із успіхів: розгойдав депозит із $5000 до $15 млн, завдяки власній комп’ютерній системі для торгівлі на ф’ючерсних ринках. Під час розробки власної стратегії торгівлі спирався на довгостроковий тренд, аналіз актуальних графічних моделей і вибір точок для входу/виходу угоди. Зараз на трейдинг витрачає лише кілька хвилин, основну роботу робить робот. Ед Сейкота: «Ризуйте сумою, яку ви можете дозволити собі втратити, і яка також буде достатня, щоб прибуток був для вас значним»Один із подібних роботів Opexbot, реєстрація можлива прямо зараз.

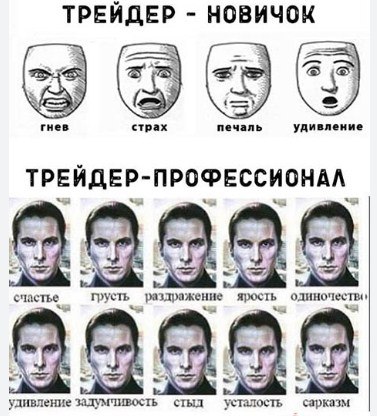

Емоції – ворог трейдера

Трейдерські рішення, які ухвалюються на емоціях, майже завжди неправильні. Це основна думка, яку я хочу вам сьогодні донести. Люди — це завжди психологія та емоції. А отже, людьми можна маніпулювати. Чим і займаються трейдери, які вміють контролювати насамперед себе. Це найчастіше трейдери, які торгують строго за стратегією, щоб не трапилося (їх до 10-15%). Щоправда, і це вже ставати минулим. Багато хто давно використовує алгоритмічну торгівлю, щоб знизити людський фактор. Виключити повністю, на жаль, поки що не можна. Що ж можу порадити тим, хто ще не перейшов на автоматизацію торгівлі?

СТОП! Зупинися, не торгуй, якщо миготять думки: страх втрати, мало, хочу ще, що я зробив, я втратив вигідну точку входу… краще пересидіти на паркані, ніж прогаяти момент переходу в тільт.

Три цитати про холодну голову трейдера від Чарльза Мангера, які важливо знати трейдеру

1. “Ви повинні змусити себе розглянути протилежні аргументи. Особливо коли вони кидають виклик вашим улюбленим ідеям”. Ця цитата Чарльза Мангера вкрай важлива для трейдера, який знаходиться на біржі, щоб заробити, а не грати в ігри. Ключовий фактор, який слід враховувати перед тим, як робити “100% заявки”. Вона про вміння подивитися на свою торгівлю збоку. Про вміння кинути виклик самому собі та вирватися зі звичної парадигми. “Забування своїх помилок — жахлива помилка, якщо ви хочете покращити своє розуміння. Що стосується трейдингу — без аналізу та обліку своїх успіхів і невдач на ринку, без внесення коректив у торговельну систему, не варто очікувати прогресу на біржі. Не здійснюючи нічого нового, не варто чекати на нові результати”. “Я кажу, що певний темперамент важливіший за мозок. Вам потрібно тримати під контролем невгамовні ірраціональні емоції. Емоційний трейдер горе для сім’ї. На ринку, де править хаос, тільки холодна голова і система допоможуть бути в профіті. А не емоційні рішення на гарячу голову” .

Запам’ятай трейдер — емоційна криза та підйом не час для торгівлі!

Як вже говорив вище, якщо вами керують емоції, краще навіть не запускайте термінал. Заходьте в угоди тільки, якщо у вас рівноважний стан, голова чиста від інших думок, крім роботи. Це стосується як поганого настрою, так і зайво піднесеного. Ідеальна торгова система, рівний та зрозумілий мані-менеджмент, десятки прочитаних книг все це летить у потерть, якщо у вас розлучення, народження дитини, або покупка авто. Доктор Ван Тарп розбивав процес торгівлі на три категорії, які впливають на трейдерів, важливість на його думку така: Торгова стратегія (10%). Управління капіталом (30%). Психологія (60%).

Моя порада: торгуйте тільки в зоні емоційної рівноваги, або довірте всі алгоритми і не втручайтесь!

Якщо ви не керуєте своїми емоціями, ви не керуєте своїми грошима, або чому не варто вестися на думку натовпу

Бійтеся інвестувати, коли інші жадібні і скуповують все поспіль, і навпаки. Це найрозумніша порада, якій найважче слідувати більшості людей. Більшість людей стають жадібними, коли інші жадібні, і боязливими, коли інші бояться. Так, багато інвесторів впали в депресивний інвестиційний аут і не могли купувати акції після того, як у 2020 році розпочався Covid-19. Під час сильнішої паніки акції падали на 10% на день. Ринок упав на 50%, перш ніж розпочалося відновлення. Мало хто хотів увійти на ринок на дні, побоюючись подальшого падіння ринку. А лише через три-чотири місяці, коли ринок почав відновлюватися, інвестори повернулися. Виграли ті, хто ризикнув грати біля дна.