Die artikel is geskep op grond van ‘n reeks plasings van die OpexBot Telegram-kanaal , aangevul deur die skrywer se visie en die mening van die KI. Vandag sal ons die belangrikste onderwerp bespreek: “sielkundiges van handel en die handelaar”, oor emosies, passie en hebsug, verskillende benaderings, werklike praktiese voorbeelde en historiese parallelle. ‘n Bietjie teorie en baie interessante feite oor hoe sielkunde die (on)sukses van ‘n handelaar op die aandelebeurs beïnvloed. Dus, oor die sielkunde van handel, hoe om ontslae te raak van emosies in handel, vrees, gierigheid, passie en ander swakhede van ‘n handelaar.

- Sielkunde van handel en die emosionele komponent van handel in die markte

- ‘n Dobbelaar sal nie ‘n goeie handelaar word nie, aangesien passie die kanse op sukses doodmaak

- Die mark is soos ‘n casino, die handelaar is soos ‘n speler: die pad na nêrens

- Algotrader en dobbelhandelaar: twee benaderings, twee lotgevalle

- Emosies is die vyand van ‘n handelaar

- Drie aanhalings oor ‘n handelaar se koelkop van Charles Munger wat belangrik is vir ‘n handelaar om te weet

- Onthou handelaar – emosionele krisis en herstel is nie die tyd vir handel nie!

- As jy nie jou emosies bestuur nie, bestuur jy nie jou geld nie, of waarom jy nie deur die skare se opinies geflous moet word nie

Sielkunde van handel en die emosionele komponent van handel in die markte

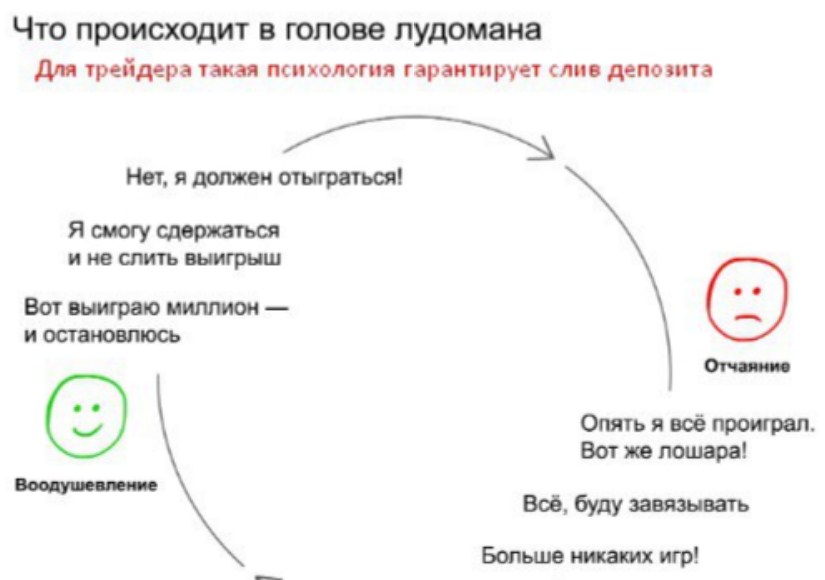

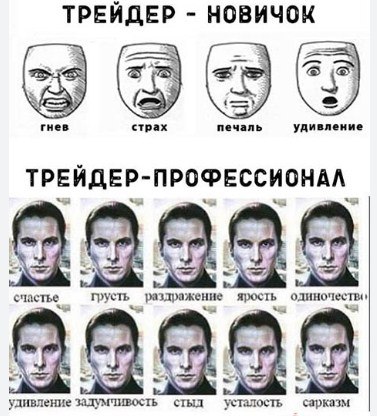

Handelsielkunde speel ‘n groot rol in die wêreld van finansiële markte. Wanneer dit by handel kom, gaan dit nie net oor kennis van vaardighede en markontleding nie, maar ook oor die vermoë om jou emosies te beheer. Een van die mees algemene sielkundige aspekte van handel is die dobbelhandelaar . ‘n Dobbelhandelaar is ‘n persoon wat, in plaas van ‘n rasionele en analitiese benadering, gebaseer is op emosies en opgewondenheid. Hy soek vinnige winste en die opwinding van vinnige veranderinge in die mark. Vir ‘n dobbelhandelaar word emosies dikwels die hoofdrywer van sy besluite. Hy kan eufories voel van sukses, wat kan lei tot oormoed en onbeheerbare risiko’s. Terselfdertyd kan hy vrees, paniek en teleurstelling ervaar in die geval van mislukkings en verliese. Die hoofprobleem van ‘n dobbelhandelaar is sy onvoorspelbaarheid en inkonsekwentheid in besluitneming. In plaas daarvan om ‘n strategie en ‘n gesonde plan te volg, sal ‘n dobbelhandelaar op verskeie emosionele impulse reageer, wat tot verliese en ontevredenheid kan lei. Die oorwinning van dobbelgedrag en emosionele invloede is egter ‘n sleutelfaktor in handelssukses. Dit vereis die ontwikkeling van vaardighede van selfrefleksie en selfdissipline. ‘n Handelaar moet verstaan watter emosies sy besluite beïnvloed en leer om dit te beheer. Dit kan op verskeie maniere bereik word, soos om handelsbedrywighede met duidelike reëls te beplan, stopverliese te gebruik, gereelde meditasiepraktyke of ‘n sielkundige te raadpleeg. Handel is ‘n proses wat die vermoë vereis om rasioneel te dink en ingeligte besluite te neem. Handelssielkunde en die bestuur van emosies speel ‘n sleutelrol in die bereiking van sukses in die mark. ‘n Dobbelhandelaar kan sy negatiewe emosies oorkom en ‘n meer bewus en suksesvolle handelaar word as hy bereid is om tyd en moeite te belê in die ontwikkeling van sy sielkundige vaardighede.

Vir ‘n dobbelhandelaar word emosies dikwels die hoofdrywer van sy besluite. Hy kan eufories voel van sukses, wat kan lei tot oormoed en onbeheerbare risiko’s. Terselfdertyd kan hy vrees, paniek en teleurstelling ervaar in die geval van mislukkings en verliese. Die hoofprobleem van ‘n dobbelhandelaar is sy onvoorspelbaarheid en inkonsekwentheid in besluitneming. In plaas daarvan om ‘n strategie en ‘n gesonde plan te volg, sal ‘n dobbelhandelaar op verskeie emosionele impulse reageer, wat tot verliese en ontevredenheid kan lei. Die oorwinning van dobbelgedrag en emosionele invloede is egter ‘n sleutelfaktor in handelssukses. Dit vereis die ontwikkeling van vaardighede van selfrefleksie en selfdissipline. ‘n Handelaar moet verstaan watter emosies sy besluite beïnvloed en leer om dit te beheer. Dit kan op verskeie maniere bereik word, soos om handelsbedrywighede met duidelike reëls te beplan, stopverliese te gebruik, gereelde meditasiepraktyke of ‘n sielkundige te raadpleeg. Handel is ‘n proses wat die vermoë vereis om rasioneel te dink en ingeligte besluite te neem. Handelssielkunde en die bestuur van emosies speel ‘n sleutelrol in die bereiking van sukses in die mark. ‘n Dobbelhandelaar kan sy negatiewe emosies oorkom en ‘n meer bewus en suksesvolle handelaar word as hy bereid is om tyd en moeite te belê in die ontwikkeling van sy sielkundige vaardighede.

‘n Dobbelaar sal nie ‘n goeie handelaar word nie, aangesien passie die kanse op sukses doodmaak

‘n Dobbelhandelaar sal met ‘n hoë mate van waarskynlikheid verloor – Ja. Hoekom? Dit gaan alles oor die speler se sielkunde. ‘n Dobbelaar streef altyd daarna om in die spel te wees, wat selfmoord op die aandelebeurs is. Professionele handelaars verhandel dus nie meer as 2-3 uur per dag nie, en spandeer die res van die tyd om die mark- en inligtingsveld te ontleed, waar te neem en te bestudeer. “Een van die beste reëls wat almal moet leer, is om niks, absoluut niks te doen nie, totdat daar iets is om te doen. Die meeste mense (nie omdat ek myself beter as die meeste ag nie) wil altyd in die spel wees, hulle wil altyd hê iets moet doen. “. – Jim RogersVir ‘n dobbelaar is handeldryf ‘n jag, waar hy dink dat hy ‘n jagter is, alhoewel hy die een is wat gejag word. Ludomaniacs is gewoond aan risiko, en handel is ‘n aktiwiteit wat hulle direk hiertoe stoot. Hier hang winsgewendheid en verlies aanwysers direk af van die risiko wat geneem word. Hoe hoër die risiko, hoe hoër die potensiaal, maar wonderwerke gebeur nie, hoe groter is die risiko om alles te verloor. ’n Dobbelaar word altyd deur aanskoulike emosies geteister – vrees, hebsug, euforie. ‘N Suksesvolle handelaar ken duidelik sy stelsel en pas dit bewustelik aan, en nie gebaseer op transaksie om te hanteer nie.

Handel moet ‘n vervelige maar winsgewende aktiwiteit wees.

Die mark is soos ‘n casino, die handelaar is soos ‘n speler: die pad na nêrens

Kom ons gaan voort oor die opwinding in handel. Die storie van die handelaar Omar Geas. Hy het $1,5 miljoen handelsaandele gemaak deur hoë hefboomfinansiering te gebruik. Parallel met die toename in inkomste het die aantal sportweddenskappe, casino-aande, vroue en motors toegeneem. Inkomste het gegroei, maar uitgawes het selfs vinniger gegroei. Die partytjie het onverwags geëindig. Geld ook. Die grootste onthulling uit hierdie storie was Geass se bekentenis: “Ek het regtig begin om die mark soos ‘n casino te behandel.” “Ek begin van voor af,” het mnr. Geas (25) gesê. Hy het ‘n kans. Die handelaar werk met waarskynlikheid, en die speler wankel en het pret. Vir tyd en wyl.

Algotrader en dobbelhandelaar: twee benaderings, twee lotgevalle

Ed Seykota was een van die eerstes wat die program gebruik het om sy handelsidees te toets. Een van die suksesse: Ek het my deposito van $5 000 tot $15 miljoen verhoog, danksy my eie rekenaarstelsel vir verhandeling op termynmarkte. By die ontwikkeling van my eie handelstrategie het ek staatgemaak op ‘n langtermyn-tendens, ontleding van huidige grafiese modelle en seleksie van punte om ‘n transaksie te betree / te verlaat. Nou spandeer hy net ‘n paar minute aan handel; die robot doen die meeste van die werk. Ed Seykota: “Waag ‘n bedrag wat jy kan bekostig om te verloor en dit sal ook genoeg wees om die wins vir jou betekenisvol te maak.”Een van hierdie robotte is Opexbot, registrasie is nou moontlik.

Jesse Livermorehy het verskeie kere ‘n fortuin in aandeleverhandeling gemaak en dit net soveel keer verloor. Hy het sy eerste geld by ‘n beroepswedder gewen deur die styging of daling van aandele te voorspel. Maar ek het alles verloor op die regte ruil. Jesse het ‘n fortuin gemaak toe al die ander dit verloor het. Die ineenstorting van 1907 het hom $3 miljoen besorg. Die krisis van 1929 het hom $100 miljoen in die sak gebring. Maar hy het weer alles verloor, toe geskei omdat hy juweliersware begin verpand het om op die aandelebeurs te verhandel. Hy was mal daaroor om groot te leef. Onvergelykbaar wyd met sy inkomste. Geld het hom nooit bygebly nie, selfs nie grotes nie. Hy het in 1940 selfmoord gepleeg weens erge depressie. Jesse Livermore: “Daar is idiote wat heeltyd alles verkeerd doen. En daar is idiote op Wall Street wat glo dat jy elke dag moet handel.”Emosies is die vyand van ‘n handelaar

Handelsbesluite wat op emosies geneem word, is byna altyd verkeerd. Dit is die hoofgedagte wat ek vandag aan jou wil oordra. Mense is altyd sielkunde en emosies. Dit beteken mense kan gemanipuleer word. Dit is wat handelaars wat weet hoe om hulself te beheer hoofsaaklik doen. Dit is meestal handelaars wat streng volgens ‘n strategie handel dryf, maak nie saak wat gebeur nie (daar is tot 10-15% van hulle). Dit is waar dat dit reeds iets van die verlede word. Baie het lankal algoritmiese handel gebruik om die menslike faktor te verminder. Ongelukkig is dit nog nie moontlik om dit heeltemal uit te sluit nie. Maar dit is vir nou.Wat kan ek raad gee aan diegene wat nog nie oorgeskakel het na handelsoutomatisering nie?

STOP! Hou op, moenie handel dryf nie, as gedagtes deur jou kop flits: vrees vir verlies, nie genoeg nie, ek wil meer hê, wat het ek gedoen, ek het ‘n winsgewende toegangspunt gemis… dit is beter om op die heining te sit as om die te mis. oomblik van aangaan kantel.

Drie aanhalings oor ‘n handelaar se koelkop van Charles Munger wat belangrik is vir ‘n handelaar om te weet

1. “Jy moet jouself dwing om opponerende argumente te oorweeg. Veral wanneer hulle jou gunsteling idees uitdaag.” Hierdie aanhaling van Charles Munger is uiters belangrik vir ‘n handelaar wat op die aandelebeurs is om geld te maak, nie om speletjies te speel nie. Sleutelfaktor om te oorweeg voordat ‘n “100%-bod” gemaak word. Dit gaan oor die vermoë om van buite na jou handel te kyk. Oor die vermoë om jouself uit te daag en uit die gewone paradigma te breek. “Om jou foute te vergeet is ‘n verskriklike fout as jy jou begrip wil verbeter. Van toepassing op handel – sonder om jou suksesse en mislukkings in die mark te ontleed en in ag te neem, sonder om aanpassings aan die handelstelsel te maak, moet jy nie vordering op die beurs verwag nie. . Sonder om iets nuuts te doen, kan jy nie Ons moet nuwe resultate verwag.” “Ek sê ‘n sekere temperament is belangriker as breine. Jy moet ongebreidelde irrasionele emosies onder beheer hou. ‘n Emosionele handelaar is ‘n ramp vir die gesin. In ‘n mark waar chaos heers, sal net ‘n koelkop en ‘n stelsel jou help winsgewend wees. Nie emosionele besluite op ‘n warm kop nie” .

Onthou handelaar – emosionele krisis en herstel is nie die tyd vir handel nie!

Soos ek hierbo gesê het, as jy deur emosies gedryf word, is dit beter om nie eers die terminaal te begin nie. Gaan slegs in ambagte as jy in ‘n gebalanseerde toestand is, jou kop is skoon van ander gedagtes as werk. Dit geld vir beide ‘n slegte bui en ‘n té opgewonde bui. ‘n Ideale handelstelsel, gladde en verstaanbare geldbestuur, dosyne boeke gelees, dit alles gaan tot niet as jy ‘n egskeiding het, die geboorte van ‘n kind of ‘n motor koop. Dr Van Tharp het die verhandelingsproses in drie kategorieë verdeel wat handelaars beïnvloed, die belangrikheid na sy mening is soos volg: Handelstrategie (10%). Kapitaalbestuur (30%). Sielkunde (60%).

My raad: handel slegs in die sone van emosionele balans, of vertrou alles aan die algoritmes en moenie inmeng nie!

As jy nie jou emosies bestuur nie, bestuur jy nie jou geld nie, of waarom jy nie deur die skare se opinies geflous moet word nie

Wees bang om te belê wanneer ander gulsig is en alles koop, en omgekeerd. Dit is die mees sinvolle raad en die moeilikste vir die meeste mense om te volg. Die meeste mense word gulsig wanneer ander gulsig is en bang wanneer ander bang is. Baie beleggers het dus in ‘n bedrukte beleggingsmodus verval en kon nie aandele koop nadat Covid-19 in 2020 begin het nie. Tydens die ergste paniek het aandele met 10% per dag gedaal. Die mark het met 50% gedaal voordat dit herstel het. Min mense wou die mark aan die onderkant betree, uit vrees dat die mark verder sou daal. En ná net drie of vier maande, toe die mark begin herstel het, het beleggers teruggekeer. Diegene wat dit gewaag het om naby die onderkant te speel, het gewen.