บทความนี้สร้างขึ้นจากชุดโพสต์จาก ช่อง OpexBot Telegramเสริมด้วยวิสัยทัศน์ของผู้เขียนและความคิดเห็นของ AI วันนี้เราจะพูดถึงหัวข้อที่สำคัญที่สุด: “นักจิตวิทยาของการเทรดและเทรดเดอร์” เกี่ยวกับอารมณ์ ความหลงใหลและความโลภ แนวทางที่แตกต่างกัน ตัวอย่างในทางปฏิบัติจริง และความคล้ายคลึงทางประวัติศาสตร์ ทฤษฎีเล็กๆ น้อยๆ และข้อเท็จจริงที่น่าสนใจมากมายว่าจิตวิทยาส่งผลต่อความสำเร็จ (ไม่) ของเทรดเดอร์ในตลาดหลักทรัพย์อย่างไร ดังนั้นเกี่ยวกับจิตวิทยาของการเทรด วิธีกำจัดอารมณ์ในการเทรด ความกลัว ความโลภ ความหลงใหล และจุดอ่อนอื่นๆ ของเทรดเดอร์

- จิตวิทยาการซื้อขายและองค์ประกอบทางอารมณ์ของการซื้อขายในตลาด

- นักพนันจะไม่กลายเป็นเทรดเดอร์ที่ดี เพราะความหลงใหลทำลายโอกาสในการประสบความสำเร็จ

- ตลาดก็เหมือนกับคาสิโน เทรดเดอร์ก็เหมือนกับผู้เล่น หนทางสู่ความไม่มีที่ไหนเลย

- Algotrader และผู้ค้าการพนัน: สองแนวทาง สองชะตากรรม

- อารมณ์เป็นศัตรูของเทรดเดอร์

- คำพูด สาม

- โปรดจำไว้ว่าเทรดเดอร์–วิกฤตทางอารมณ์และการฟื้นตัวไม่ใช่เวลาสำหรับการซื้อขาย!

- ถ้าคุณไม่จัดการอารมณ์ คุณก็จัดการเงินไม่ได้ หรือทำไมคุณจึงไม่ควรถูกหลอกโดยความคิดเห็นของฝูงชน

จิตวิทยาการซื้อขายและองค์ประกอบทางอารมณ์ของการซื้อขายในตลาด

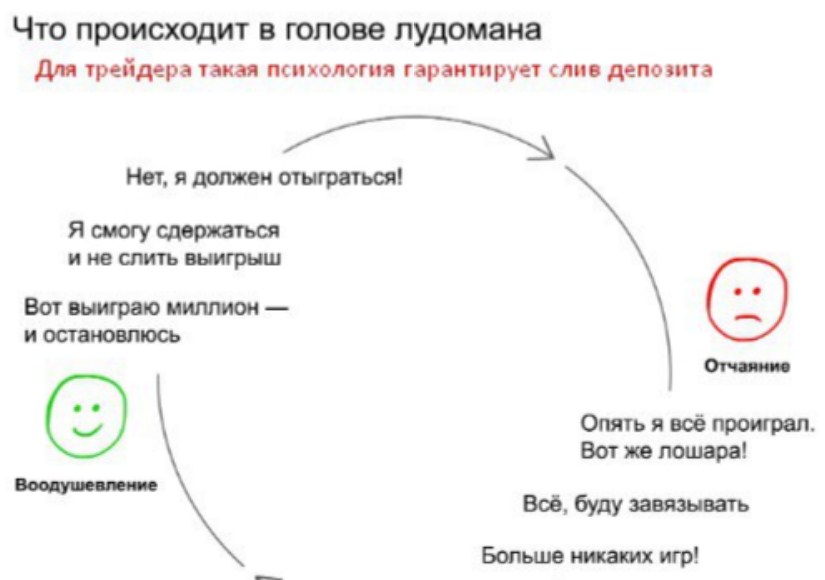

จิตวิทยาการซื้อขายมีบทบาทอย่างมากในโลกของตลาดการเงิน เมื่อพูดถึงการซื้อขาย ไม่เพียงแต่เกี่ยวกับความรู้ทักษะและการวิเคราะห์ตลาดเท่านั้น แต่ยังรวมถึงความสามารถในการควบคุมอารมณ์ของคุณด้วย ด้านจิตวิทยาที่ พบบ่อยที่สุดประการหนึ่งของการซื้อขายคือผู้ค้าการพนัน ผู้ค้าการพนันคือบุคคลที่แทนที่จะใช้แนวทางที่มีเหตุผลและเชิงวิเคราะห์ โดยยึดตามอารมณ์และความตื่นเต้น เขาแสวงหาผลกำไรอย่างรวดเร็วและความตื่นเต้นจากการเปลี่ยนแปลงอย่างรวดเร็วในตลาด สำหรับนักค้าการพนัน อารมณ์มักจะกลายเป็นตัวขับเคลื่อนหลักในการตัดสินใจของเขา เขาอาจรู้สึกมีความสุขเมื่อประสบความสำเร็จ ซึ่งอาจนำไปสู่ความมั่นใจมากเกินไปและความเสี่ยงที่ไม่สามารถควบคุมได้ ในเวลาเดียวกันเขาอาจประสบกับความกลัว ความตื่นตระหนก และความผิดหวังในกรณีของความล้มเหลวและความสูญเสีย ปัญหาหลักของผู้ค้าการพนันคือความคาดเดาไม่ได้และความไม่สอดคล้องกันในการตัดสินใจ แทนที่จะปฏิบัติตามกลยุทธ์และแผนการที่ดี ผู้ค้าการพนันจะตอบสนองต่อแรงกระตุ้นทางอารมณ์ต่างๆ ซึ่งอาจนำไปสู่การสูญเสียและความไม่พอใจได้ อย่างไรก็ตาม การเอาชนะพฤติกรรมการพนันและอิทธิพลทางอารมณ์เป็นปัจจัยสำคัญในความสำเร็จในการซื้อขาย สิ่งนี้ต้องอาศัยการพัฒนาทักษะการไตร่ตรองตนเองและมีวินัยในตนเอง เทรดเดอร์จะต้องเข้าใจว่าอารมณ์ใดมีอิทธิพลต่อการตัดสินใจของเขาและเรียนรู้ที่จะควบคุมอารมณ์เหล่านั้น ซึ่งสามารถทำได้หลายวิธี เช่น การวางแผนการดำเนินการซื้อขายด้วยกฎเกณฑ์ที่ชัดเจน การใช้จุดหยุดขาดทุน การฝึกสมาธิเป็นประจำ หรือการปรึกษานักจิตวิทยา การซื้อขายเป็นกระบวนการที่ต้องใช้ความสามารถในการคิดอย่างมีเหตุผลและตัดสินใจอย่างมีข้อมูล จิตวิทยาการซื้อขายและการจัดการอารมณ์มีบทบาทสำคัญในการบรรลุความสำเร็จในตลาด ผู้ค้าการพนันสามารถเอาชนะอารมณ์ด้านลบของเขาและกลายเป็นผู้ค้าที่ตระหนักรู้และประสบความสำเร็จมากขึ้นหากเขาเต็มใจที่สละเวลาและความพยายามในการพัฒนาทักษะทางจิตวิทยาของเขา

สำหรับนักค้าการพนัน อารมณ์มักจะกลายเป็นตัวขับเคลื่อนหลักในการตัดสินใจของเขา เขาอาจรู้สึกมีความสุขเมื่อประสบความสำเร็จ ซึ่งอาจนำไปสู่ความมั่นใจมากเกินไปและความเสี่ยงที่ไม่สามารถควบคุมได้ ในเวลาเดียวกันเขาอาจประสบกับความกลัว ความตื่นตระหนก และความผิดหวังในกรณีของความล้มเหลวและความสูญเสีย ปัญหาหลักของผู้ค้าการพนันคือความคาดเดาไม่ได้และความไม่สอดคล้องกันในการตัดสินใจ แทนที่จะปฏิบัติตามกลยุทธ์และแผนการที่ดี ผู้ค้าการพนันจะตอบสนองต่อแรงกระตุ้นทางอารมณ์ต่างๆ ซึ่งอาจนำไปสู่การสูญเสียและความไม่พอใจได้ อย่างไรก็ตาม การเอาชนะพฤติกรรมการพนันและอิทธิพลทางอารมณ์เป็นปัจจัยสำคัญในความสำเร็จในการซื้อขาย สิ่งนี้ต้องอาศัยการพัฒนาทักษะการไตร่ตรองตนเองและมีวินัยในตนเอง เทรดเดอร์จะต้องเข้าใจว่าอารมณ์ใดมีอิทธิพลต่อการตัดสินใจของเขาและเรียนรู้ที่จะควบคุมอารมณ์เหล่านั้น ซึ่งสามารถทำได้หลายวิธี เช่น การวางแผนการดำเนินการซื้อขายด้วยกฎเกณฑ์ที่ชัดเจน การใช้จุดหยุดขาดทุน การฝึกสมาธิเป็นประจำ หรือการปรึกษานักจิตวิทยา การซื้อขายเป็นกระบวนการที่ต้องใช้ความสามารถในการคิดอย่างมีเหตุผลและตัดสินใจอย่างมีข้อมูล จิตวิทยาการซื้อขายและการจัดการอารมณ์มีบทบาทสำคัญในการบรรลุความสำเร็จในตลาด ผู้ค้าการพนันสามารถเอาชนะอารมณ์ด้านลบของเขาและกลายเป็นผู้ค้าที่ตระหนักรู้และประสบความสำเร็จมากขึ้นหากเขาเต็มใจที่สละเวลาและความพยายามในการพัฒนาทักษะทางจิตวิทยาของเขา

นักพนันจะไม่กลายเป็นเทรดเดอร์ที่ดี เพราะความหลงใหลทำลายโอกาสในการประสบความสำเร็จ

ผู้ค้าการพนันจะแพ้ด้วยความน่าจะเป็นในระดับสูง – ใช่ ทำไม มันคือทั้งหมดที่เกี่ยวกับจิตวิทยาของผู้เล่น นักพนันมักจะมุ่งมั่นที่จะอยู่ในเกมซึ่งถือเป็นการฆ่าตัวตายในตลาดหลักทรัพย์ ดังนั้น เทรดเดอร์มืออาชีพจะเทรดไม่เกิน 2-3 ชั่วโมงต่อวัน โดยใช้เวลาที่เหลือในการวิเคราะห์ สังเกต และศึกษาตลาดและสาขาข้อมูล “กฎที่ดีที่สุดข้อหนึ่งที่ทุกคนควรเรียนรู้คือการไม่ทำอะไรเลย จนกว่าจะมีอะไรทำ คนส่วนใหญ่ (ไม่ใช่เพราะฉันคิดว่าตัวเองดีกว่าคนส่วนใหญ่) ต้องการอยู่ในเกมตลอดเวลา พวกเขามักจะต้องการบางสิ่งบางอย่างทำ “. – จิม โรเจอร์สสำหรับนักพนัน การค้าขายคือการล่าโดยที่เขาคิดว่าตัวเองเป็นนักล่าแม้ว่าเขาจะเป็นผู้ถูกล่าก็ตาม ชาว Ludomaniacs คุ้นเคยกับความเสี่ยง และการซื้อขายเป็นกิจกรรมที่ผลักดันพวกเขาโดยตรงไปสู่สิ่งนี้ ในที่นี้ ตัวบ่งชี้ความสามารถในการทำกำไรและการสูญเสียขึ้นอยู่กับความเสี่ยงที่ได้รับโดยตรง ยิ่งมีความเสี่ยงสูง โอกาสก็จะยิ่งสูงขึ้น แต่ไม่มีปาฏิหาริย์เกิดขึ้น ความเสี่ยงที่จะสูญเสียทุกสิ่งทุกอย่างก็จะยิ่งสูงขึ้น นักพนันมักถูกหลอกหลอนด้วยอารมณ์ที่สดใส – ความกลัว ความโลภ ความอิ่มเอิบ เทรดเดอร์ที่ประสบความสำเร็จรู้จักระบบของเขาอย่างชัดเจนและปรับเปลี่ยนอย่างมีสติ และไม่ขึ้นอยู่กับข้อตกลงที่จะจัดการ

การซื้อขายควรเป็นกิจกรรมที่น่าเบื่อแต่ให้ผลกำไร

ตลาดก็เหมือนกับคาสิโน เทรดเดอร์ก็เหมือนกับผู้เล่น หนทางสู่ความไม่มีที่ไหนเลย

มาดูความตื่นเต้นในการซื้อขายกันต่อ เรื่องราวของเทรดเดอร์ Omar Geas เขาทำเงินได้ 1.5 ล้านดอลลาร์จากการซื้อขายหุ้นโดยใช้เลเวอเรจที่สูง ควบคู่ไปกับรายได้ที่เพิ่มขึ้น จำนวนการเดิมพันกีฬา คืนคาสิโน ผู้หญิงและรถยนต์ก็เพิ่มขึ้น รายได้เพิ่มขึ้น แต่รายจ่ายก็เพิ่มขึ้นเร็วขึ้นอีก งานปาร์ตี้จบลงอย่างกะทันหัน เงินก็เช่นกัน การเปิดเผยที่ยิ่งใหญ่ที่สุดจากเรื่องนี้คือคำสารภาพของ Geass: “ฉันเริ่มปฏิบัติต่อตลาดเหมือนคาสิโนจริงๆ” “ฉันเริ่มต้นใหม่” นาย Geas วัย 25 ปี กล่าว เขามีโอกาส เทรดเดอร์ทำงานด้วยความน่าจะเป็น และผู้เล่นก็ชักว่าวและสนุกสนาน ในขณะนี้.

Algotrader และผู้ค้าการพนัน: สองแนวทาง สองชะตากรรม

Ed Seykotaเป็นหนึ่งในคนกลุ่มแรกๆ ที่ใช้โปรแกรมนี้เพื่อทดสอบแนวคิดในการเทรดของเขา หนึ่งในความสำเร็จ: ฉันเพิ่มเงินฝากจาก $5,000 เป็น $15 ล้าน ต้องขอบคุณระบบคอมพิวเตอร์ของฉันเองสำหรับการซื้อขายในตลาดฟิวเจอร์ส เมื่อพัฒนากลยุทธ์การซื้อขายของตัวเอง ฉันอาศัยแนวโน้มระยะยาว การวิเคราะห์โมเดลกราฟิกในปัจจุบัน และการเลือกจุดสำหรับการเข้า/ออกจากธุรกรรม ตอนนี้เขาใช้เวลาเพียงไม่กี่นาทีในการซื้อขาย หุ่นยนต์จะทำงานส่วนใหญ่ Ed Seykota: “เสี่ยงในจำนวนเงินที่คุณสามารถจะสูญเสียได้ และนั่นก็เพียงพอแล้วที่จะทำให้กำไรมีความหมายต่อคุณ”หนึ่งในหุ่นยนต์เหล่านี้คือ Opexbot คุณสามารถลงทะเบียนได้ในขณะนี้ [ปุ่ม href=”https://opexflow.com/pricing” Hide_link=”yes” background_color=”#d11b1b” color=”#0d0505″ size=”normal” target=”_self”]การลงทะเบียน[/button] เจสซี ลิเวอร์มอร์หลายครั้งที่เขาร่ำรวยจากการซื้อขายหุ้นและสูญเสียมันไปหลายครั้ง เขาได้รับเงินก้อนแรกจากเจ้ามือรับแทงโดยทำนายการขึ้นหรือลงของหุ้น แต่ฉันสูญเสียทุกอย่างจากการแลกเปลี่ยนที่แท้จริง เจสซี่สร้างโชคลาภเมื่อทุกคนสูญเสียมันไป การล่มสลายในปี 1907 ทำให้เขามีรายได้ 3 ล้านเหรียญ วิกฤตในปี 1929 ทำให้เขามีรายได้ 100 ล้านเหรียญ แต่เขาสูญเสียทุกสิ่งทุกอย่างอีกครั้งจากนั้นจึงหย่าร้างเพราะเขาเริ่มรับจำนำเครื่องประดับเพื่อซื้อขายในตลาดหลักทรัพย์ เขาชอบที่จะมีชีวิตที่ยิ่งใหญ่ กว้างไม่สมกับรายได้ของเขา เงินไม่เคยอยู่กับเขาแม้แต่เงินก้อนโต เขาฆ่าตัวตายในปี พ.ศ. 2483 เนื่องจากภาวะซึมเศร้าอย่างรุนแรง เจสซี ลิเวอร์มอร์: “มีคนโง่ที่ทำอะไรผิดตลอดเวลา และมีคนโง่ใน Wall Street ที่เชื่อว่าคุณต้องซื้อขายทุกวัน”

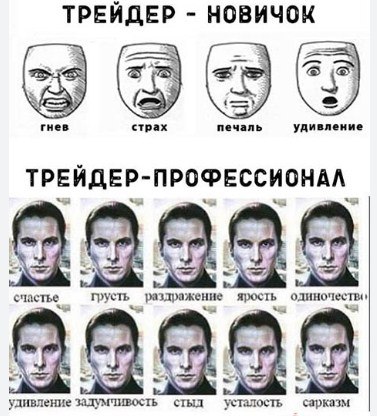

อารมณ์เป็นศัตรูของเทรดเดอร์

การตัดสินใจซื้อขายโดยใช้อารมณ์มักจะผิดเสมอไป นี่คือแนวคิดหลักที่ฉันต้องการถ่ายทอดให้คุณทราบในวันนี้ ผู้คนมักมีจิตวิทยาและอารมณ์ ซึ่งหมายความว่าผู้คนสามารถถูกบงการได้ นี่คือสิ่งที่เทรดเดอร์ที่รู้วิธีควบคุมตัวเองทำเป็นหลัก เหล่านี้ส่วนใหญ่มักเป็นเทรดเดอร์ที่ซื้อขายตามกลยุทธ์อย่างเคร่งครัด ไม่ว่าจะเกิดอะไรขึ้น (มีมากถึง 10-15% ในจำนวนนั้น) เป็นเรื่องจริงที่เรื่องนี้กลายเป็นเรื่องในอดีตไปแล้ว หลายคนใช้อัลกอริทึมการซื้อขายมายาวนานเพื่อลดปัจจัยด้านมนุษย์ น่าเสียดายที่ยังไม่สามารถยกเว้นได้ทั้งหมด แต่นี่คือตอนนี้ ฉันจะแนะนำอะไรให้กับผู้ที่ยังไม่ได้เปลี่ยนมาใช้การซื้อขายอัตโนมัติได้บ้าง?

หยุด! หยุด อย่าค้าขาย ถ้าความคิดแวบเข้ามาในหัวของคุณ กลัวการสูญเสีย ไม่เพียงพอ ฉันต้องการมากกว่านี้ ฉันทำอะไรไปแล้ว ฉันพลาดจุดเริ่มต้นที่มีกำไร… นั่งบนรั้วดีกว่าพลาด ช่วงเวลาของการเอียง

คำพูด สาม

1. “คุณต้องบังคับตัวเองให้พิจารณาข้อโต้แย้งที่ขัดแย้งกัน โดยเฉพาะอย่างยิ่งเมื่อพวกเขาท้าทายความคิดที่คุณชื่นชอบ” คำพูดจาก Charles Munger นี้มีความสำคัญอย่างยิ่งสำหรับเทรดเดอร์ที่อยู่ในตลาดหลักทรัพย์เพื่อสร้างรายได้ ไม่ใช่เพื่อเล่นเกม ปัจจัยสำคัญที่ต้องพิจารณาก่อนตัดสินใจ “เสนอราคา 100%” มันเกี่ยวกับความสามารถในการมองการซื้อขายของคุณจากภายนอก เกี่ยวกับความสามารถในการท้าทายตัวเองและหลุดพ้นจากกระบวนทัศน์ปกติ “การลืมข้อผิดพลาดถือเป็นความผิดพลาดร้ายแรงหากคุณต้องการปรับปรุงความเข้าใจ ใช้ได้กับการซื้อขาย – โดยไม่ต้องวิเคราะห์และคำนึงถึงความสำเร็จและความล้มเหลวของคุณในตลาด โดยไม่ทำการปรับเปลี่ยนระบบการซื้อขาย คุณไม่ควรคาดหวังความคืบหน้าในการแลกเปลี่ยน . หากไม่ทำอะไรใหม่คุณก็ทำไม่ได้เราควรคาดหวังผลลัพธ์ใหม่” “ฉันบอกว่าอารมณ์บางอย่างสำคัญกว่าสมอง คุณต้องควบคุมอารมณ์ที่ไร้เหตุผลอย่างไร้การควบคุม พ่อค้าที่มีอารมณ์คือหายนะสำหรับครอบครัว ในตลาดที่ความวุ่นวายครอบงำ มีเพียงหัวที่เยือกเย็นและระบบเท่านั้นที่จะช่วยคุณได้ มีกำไร ไม่ใช่การตัดสินใจด้วยอารมณ์ร้อน” .

โปรดจำไว้ว่าเทรดเดอร์–วิกฤตทางอารมณ์และการฟื้นตัวไม่ใช่เวลาสำหรับการซื้อขาย!

ดังที่ฉันได้กล่าวไว้ข้างต้น หากคุณถูกขับเคลื่อนด้วยอารมณ์ จะเป็นการดีกว่าที่จะไม่เปิดเทอร์มินัลด้วยซ้ำ เข้าสู่การซื้อขายเฉพาะในกรณีที่คุณอยู่ในสภาวะที่สมดุล สมองของคุณปลอดจากความคิดอื่นนอกเหนือจากการทำงาน สิ่งนี้ใช้ได้กับทั้งอารมณ์ไม่ดีและอารมณ์ดีเกินเหตุ ระบบการซื้อขายในอุดมคติ การจัดการเงินที่ราบรื่นและเข้าใจง่าย อ่านหนังสือหลายสิบเล่ม ทั้งหมดนี้คุณจะสูญเปล่าหากคุณหย่าร้าง คลอดบุตร หรือซื้อรถยนต์ Dr. Van Tharp แบ่งกระบวนการซื้อขายออกเป็นสามประเภทที่มีอิทธิพลต่อเทรดเดอร์ ความสำคัญในความคิดเห็นของเขามีดังนี้: กลยุทธ์การซื้อขาย (10%) การจัดการเงินทุน (30%) จิตวิทยา (60%)

คำแนะนำของฉัน: ซื้อขายเฉพาะในโซนสมดุลทางอารมณ์หรือเชื่อทุกอย่างกับอัลกอริธึมและอย่าเข้าไปยุ่ง!

ถ้าคุณไม่จัดการอารมณ์ คุณก็จัดการเงินไม่ได้ หรือทำไมคุณจึงไม่ควรถูกหลอกโดยความคิดเห็นของฝูงชน

จงกลัวที่จะลงทุนเมื่อคนอื่นโลภและซื้อทุกอย่าง และในทางกลับกัน นี่เป็นคำแนะนำที่สมเหตุสมผลที่สุดและยากที่สุดสำหรับคนส่วนใหญ่ที่จะปฏิบัติตาม คนส่วนใหญ่กลายเป็นคนโลภเมื่อคนอื่นโลภและหวาดกลัวเมื่อคนอื่นกลัว ดังนั้นนักลงทุนจำนวนมากจึงตกอยู่ในโหมดการลงทุนที่ตกต่ำและไม่สามารถซื้อหุ้นได้หลังจากการแพร่ระบาดของไวรัส Covid-19 ในปี 2020 ในช่วงที่เลวร้ายที่สุด หุ้นตก 10% ต่อวัน ตลาดร่วงลง 50% ก่อนที่จะฟื้นตัว มีเพียงไม่กี่คนที่อยากเข้าสู่ตลาดที่อยู่ด้านล่างสุด เพราะกลัวว่าตลาดจะตกลงไปมากกว่านี้ และหลังจากนั้นเพียงสามหรือสี่เดือน เมื่อตลาดเริ่มฟื้นตัว นักลงทุนก็กลับมา ผู้ที่กล้าเล่นใกล้จุดต่ำสุดชนะ