Написот е создаден врз основа на серија објави од телеграмскиот канал OpexBot , дополнети со визијата на авторот и мислењето на вештачката интелигенција. Денес ќе разговараме за најважната тема: „Психолозите на тргувањето и трговецот“, за емоциите, страста и алчноста, различните пристапи, вистинските практични примери и историските паралели. Малку теорија и многу интересни факти за тоа како психологијата влијае на (не)успехот на трговецот на берзата. Значи, за психологијата на тргувањето, како да се ослободите од емоциите во тргувањето, стравот, алчноста, страста и другите слабости на трговецот.

- Психологија на тргувањето и емоционалната компонента на тргувањето на пазарите

- Коцкар нема да стане добар трговец, бидејќи страста ги убива шансите за успех

- Пазарот е како казино, трговецот е како играч: патот до никаде

- Алготрејдер и трговец со коцкање: два пристапи, две судбини

- Емоциите се непријател на трговецот

- Три цитати за студената глава на трговецот од Чарлс Мангер кои се важни за трговецот да ги знае

- Запомнете трговец – емоционалната криза и закрепнувањето не е време за тргување!

- Ако не управувате со вашите емоции, не управувате со вашите пари или зошто не треба да бидете измамени од мислењата на толпата

Психологија на тргувањето и емоционалната компонента на тргувањето на пазарите

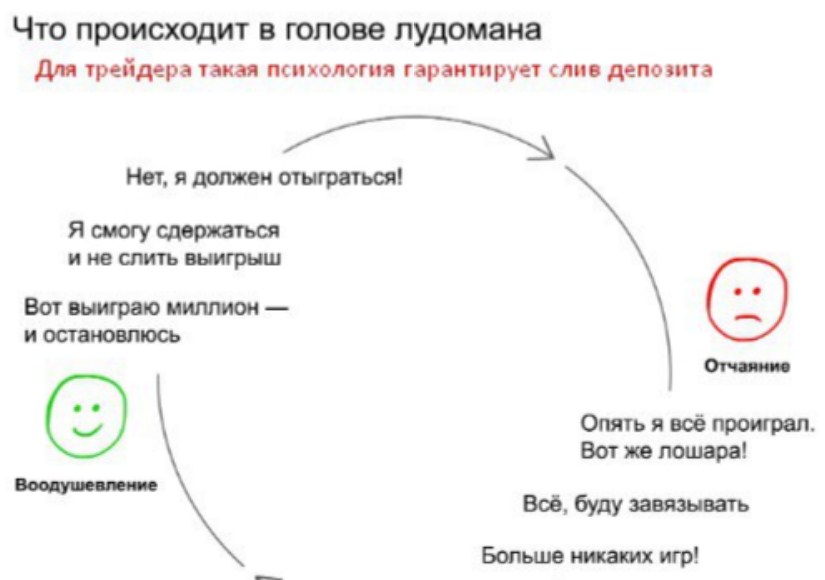

Трговската психологија игра огромна улога во светот на финансиските пазари. Кога станува збор за тргување, не се работи само за познавање на вештини и анализа на пазарот, туку и за способност да ги контролирате вашите емоции. Еден од најчестите психолошки аспекти на тргувањето е трговецот со коцкање . Трговец со коцкање е личност која наместо на рационален и аналитички пристап, се заснова на емоции и возбуда. Тој бара брзи придобивки и возбуда од брзите промени на пазарот. За трговецот со коцкање, емоциите често стануваат главен двигател на неговите одлуки. Може да се чувствува еуфорично од успехот, што може да доведе до прекумерна самодоверба и неконтролирани ризици. Во исто време, тој може да доживее страв, паника и разочарување во случај на неуспеси и загуби. Главниот проблем на трговецот со коцкање е неговата непредвидливост и недоследност во одлучувањето. Наместо да следи стратегија и издржан план, трговецот со коцкање ќе реагира на различни емоционални импулси, што може да доведе до загуби и незадоволство. Сепак, надминувањето на коцкарското однесување и емоционалните влијанија е клучен фактор за успехот на тргувањето. Ова бара развивање на вештини за саморефлексија и самодисциплина. Трговецот мора да разбере кои емоции влијаат на неговите одлуки и да научи да ги контролира. Ова може да се постигне на различни начини, како што се планирање трговски операции со јасни правила, користење стоп загуби, редовни практики на медитација или консултација со психолог. Тргувањето е процес кој бара способност за рационално размислување и донесување информирани одлуки. Трговската психологија и управувањето со емоциите играат клучна улога во постигнувањето успех на пазарот. Трговецот со коцкање може да ги надмине своите негативни емоции и да стане посвесен и успешен трговец доколку е подготвен да вложи време и напор во развивањето на своите психолошки вештини. [Caption id=”attachment_17130″ align=”aligncenter” width=”428″] Тргувањето е процес кој бара способност за рационално размислување и донесување информирани одлуки. Трговската психологија и управувањето со емоциите играат клучна улога во постигнувањето успех на пазарот. Трговецот со коцкање може да ги надмине своите негативни емоции и да стане посвесен и успешен трговец доколку е подготвен да вложи време и напор во развивањето на своите психолошки вештини. [Caption id=”attachment_17130″ align=”aligncenter” width=”428″] Тргувањето е процес кој бара способност за рационално размислување и донесување информирани одлуки. Трговската психологија и управувањето со емоциите играат клучна улога во постигнувањето успех на пазарот. Трговецот со коцкање може да ги надмине своите негативни емоции и да стане посвесен и успешен трговец доколку е подготвен да вложи време и напор во развивањето на своите психолошки вештини. [Caption id=”attachment_17130″ align=”aligncenter” width=”428″]

За трговецот со коцкање, емоциите често стануваат главен двигател на неговите одлуки. Може да се чувствува еуфорично од успехот, што може да доведе до прекумерна самодоверба и неконтролирани ризици. Во исто време, тој може да доживее страв, паника и разочарување во случај на неуспеси и загуби. Главниот проблем на трговецот со коцкање е неговата непредвидливост и недоследност во одлучувањето. Наместо да следи стратегија и издржан план, трговецот со коцкање ќе реагира на различни емоционални импулси, што може да доведе до загуби и незадоволство. Сепак, надминувањето на коцкарското однесување и емоционалните влијанија е клучен фактор за успехот на тргувањето. Ова бара развивање на вештини за саморефлексија и самодисциплина. Трговецот мора да разбере кои емоции влијаат на неговите одлуки и да научи да ги контролира. Ова може да се постигне на различни начини, како што се планирање трговски операции со јасни правила, користење стоп загуби, редовни практики на медитација или консултација со психолог. Тргувањето е процес кој бара способност за рационално размислување и донесување информирани одлуки. Трговската психологија и управувањето со емоциите играат клучна улога во постигнувањето успех на пазарот. Трговецот со коцкање може да ги надмине своите негативни емоции и да стане посвесен и успешен трговец доколку е подготвен да вложи време и напор во развивањето на своите психолошки вештини. [Caption id=”attachment_17130″ align=”aligncenter” width=”428″] Тргувањето е процес кој бара способност за рационално размислување и донесување информирани одлуки. Трговската психологија и управувањето со емоциите играат клучна улога во постигнувањето успех на пазарот. Трговецот со коцкање може да ги надмине своите негативни емоции и да стане посвесен и успешен трговец доколку е подготвен да вложи време и напор во развивањето на своите психолошки вештини. [Caption id=”attachment_17130″ align=”aligncenter” width=”428″] Тргувањето е процес кој бара способност за рационално размислување и донесување информирани одлуки. Трговската психологија и управувањето со емоциите играат клучна улога во постигнувањето успех на пазарот. Трговецот со коцкање може да ги надмине своите негативни емоции и да стане посвесен и успешен трговец доколку е подготвен да вложи време и напор во развивањето на своите психолошки вештини. [Caption id=”attachment_17130″ align=”aligncenter” width=”428″] Емоциите и страста не се пријател на трговецот[/caption]

Емоциите и страста не се пријател на трговецот[/caption]

Коцкар нема да стане добар трговец, бидејќи страста ги убива шансите за успех

Трговецот со коцкање ќе загуби со висок степен на веројатност – Да. Зошто? Се е до психологијата на играчот. Коцкар секогаш се стреми да биде во играта, што е самоубиствено на берзата. Така, професионалните трговци тргуваат не повеќе од 2-3 часа на ден, трошејќи го остатокот од времето анализирајќи, набљудувајќи и проучувајќи го пазарот и информациското поле. „Едно од најдобрите правила што секој треба да ги научи е да не прави ништо, апсолутно ништо, додека нема што да се направи. Повеќето луѓе (не затоа што се сметам себеси за подобар од повеќето) сакаат секогаш да бидат во играта, тие секогаш сакаат нешто да се направи. “. – Џим РоџерсЗа коцкар тргувањето е лов, каде што мисли дека е ловец, иако тој е тој што го ловат. Лудоманците се навикнати на ризик, а тргувањето е активност што директно ги турка кон тоа. Овде, индикаторите за профитабилност и загуба директно зависат од преземениот ризик. Колку е поголем ризикот, толку е поголем потенцијалот, но чуда не се случуваат, толку е поголем ризикот да изгубите сè. Коцкар секогаш е прогонуван од живи емоции – страв, алчност, еуфорија. Успешниот трговец јасно го знае својот систем и го прилагодува свесно, а не врз основа на договор до договор.

Тргувањето треба да биде здодевна, но профитабилна активност.

Пазарот е како казино, трговецот е како играч: патот до никаде

Да продолжиме со возбудата во тргувањето. Приказната за трговецот Омар Геас. Тој заработи 1,5 милиони долари за тргување со акции користејќи висока потпора. Паралелно со зголемувањето на приходите, се зголемил и бројот на спортски облози, ноќевања во казино, жени и автомобили. Приходите пораснаа, но трошоците пораснаа уште побрзо. Забавата заврши неочекувано. Пари исто така. Најголемото откритие од оваа приказна беше исповедта на Геас: „Навистина почнав да го третирам пазарот како казино“. „Почнувам од нула“, рече г-дин Геас (25). Тој има шанса. Трговецот работи со веројатност, а играчот тапка и се забавува. Засега.

Алготрејдер и трговец со коцкање: два пристапи, две судбини

Ед Сејкота беше еден од првите што ја искористи програмата за да ги тестира своите идеи за тргување. Еден од успесите: го зголемив мојот депозит од 5.000 долари на 15 милиони долари, благодарение на мојот сопствен компјутерски систем за тргување на фјучерс пазарите. Кога развивав сопствена стратегија за тргување, се потпирав на долгорочен тренд, анализа на тековните графички модели и избор на точки за влез/излез од трансакција. Сега тој троши само неколку минути на тргување; роботот го врши најголемиот дел од работата. Ед Сејкота: „Ризизирајте сума што можете да си дозволите да ја изгубите и која исто така ќе биде доволна за да ја направи добивката значајна за вас“.Еден од овие роботи е Opexbot, регистрацијата е можна токму сега.

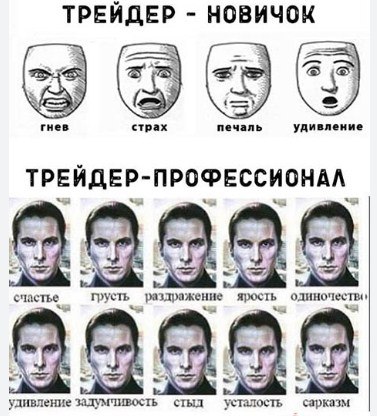

Емоциите се непријател на трговецот

Одлуките за тргување кои се носат врз основа на емоции се скоро секогаш погрешни. Ова е главната идеја што сакам да ви ја пренесам денес. Луѓето се секогаш психологија и емоции. Ова значи дека луѓето можат да бидат манипулирани. Ова го прават трговците кои првенствено знаат да се контролираат. Тоа се најчесто трговци кои тргуваат строго според стратегија, што и да се случи (ги има и до 10-15%. Вистина е дека ова веќе станува минато. Многумина долго време користат алгоритамско тргување за да го намалат човечкиот фактор. За жал, сè уште не е можно целосно да се исклучи. Но, ова е засега.Што можам да им советувам на оние кои сè уште не се префрлиле на автоматизација на тргување?

СТОП! Застани, не тргувај, ако ти летаат мисли: страв од загуба, недоволно, сакам повеќе, што направив, пропуштив профитабилна влезна точка… подобро е да седнеш на оградата отколку да го пропуштиш момент на одење на навалување.

Три цитати за студената глава на трговецот од Чарлс Мангер кои се важни за трговецот да ги знае

1. “Морате да се присилите да размислите за спротивставените аргументи. Особено кога тие ги предизвикуваат вашите омилени идеи.” Овој цитат од Чарлс Мангер е исклучително важен за трговецот кој е на берза да заработи пари, а не да игра игри. Клучен фактор што треба да се земе предвид пред да се направи „100% понуда“. Станува збор за способноста да го гледате вашето тргување однадвор. За способноста да се предизвикате себеси и да излезете од вообичаената парадигма. „Заборавањето на вашите грешки е ужасна грешка доколку сакате да го подобрите вашето разбирање. Применливо за тргување – без анализирање и земање предвид на вашите успеси и неуспеси на пазарот, без приспособување на системот за тргување, не треба да очекувате напредок на берзата Без да направите ништо ново, не можете да очекуваме нови резултати“. “Велам дека одреден темперамент е поважен од мозокот. Треба да ги држите под контрола нескротливите ирационални емоции. Емотивниот трговец е катастрофа за семејството. На пазар каде владее хаос, само ладна глава и систем ќе ви помогнат бидете профитабилни. Не емотивни одлуки на жешка глава“ .

Запомнете трговец – емоционалната криза и закрепнувањето не е време за тргување!

Како што реков погоре, ако ве водат емоциите, подобро е да не го ни стартувате терминалот. Влезете во занаети само ако сте во урамнотежена состојба, вашата глава е чиста од мисли освен работа. Ова се однесува и на лошото расположение и на премногу возбуденото. Идеален систем за тргување, непречено и разбирливо управување со парите, десетици прочитани книги, сето ова оди залудно ако имате развод, раѓање на дете или купување автомобил. Д-р Ван Тарп го подели процесот на тргување на три категории кои влијаат на трговците, важноста според него е следнава: Стратегија за тргување (10%). Управување со капитал (30%). Психологија (60%).

Мој совет: тргувајте само во зоната на емоционална рамнотежа или верувајте сè на алгоритмите и не се мешајте!

Ако не управувате со вашите емоции, не управувате со вашите пари или зошто не треба да бидете измамени од мислењата на толпата

Плашете се да инвестирате кога другите се алчни и купуваат сè, и обратно. Ова е најразумниот совет и најтешко да го следат повеќето луѓе. Повеќето луѓе стануваат алчни кога другите се алчни и се плашат кога другите се плашат. Така, многу инвеститори паднаа во депресивен режим на инвестирање и не беа во можност да купат акции откако Ковид-19 започна во 2020 година. За време на најлошата паника, акциите паднаа за 10% дневно. Пазарот падна за 50% пред да закрепне. Малкумина сакаа да влезат на пазарот на дното, плашејќи се дека пазарот дополнително ќе падне. И по само три или четири месеци, кога пазарот почна да закрепнува, инвеститорите се вратија. Победија оние кои се осмелија да играат блиску до дното.