Мақала OpexBot Telegram арнасының авторлық көзқарасы мен АИ пікірімен толықтырылған жазбалар сериясы негізінде жасалған . Бүгін біз ең маңызды тақырыпты талқылаймыз: «сауда және трейдер психологтары», эмоциялар, құмарлық пен ашкөздік, әртүрлі тәсілдер, нақты практикалық мысалдар және тарихи параллельдер. Психологияның қор биржасында трейдердің табысына қалай әсер ететіні туралы кішкене теория және көптеген қызықты фактілер. Сонымен, сауда психологиясы туралы, саудадағы эмоциялардан, қорқыныштан, ашкөздіктен, құмарлықтан және трейдердің басқа да әлсіз жақтарынан қалай арылуға болады.

- Сауда психологиясы және нарықтардағы сауданың эмоционалдық құрамдас бөлігі

- Құмар ойыншы жақсы трейдер бола алмайды, өйткені құмарлық табысқа жету мүмкіндігін жояды

- Нарық ойынхана сияқты, саудагер ойыншы сияқты: ешқайда бармайтын жол

- Algotrader және ойын трейдері: екі көзқарас, екі тағдыр

- Эмоциялар – трейдердің жауы

- Чарльз Мунгерден трейдердің керемет басы туралы үш

- Трейдерлерді есте сақтаңыз – эмоционалдық дағдарыс және қалпына келтіру сауда үшін уақыт емес!

- Егер сіз эмоцияларыңызды басқара алмасаңыз, ақшаңызды басқара алмайсыз немесе неге көпшіліктің пікіріне алданбау керек?

Сауда психологиясы және нарықтардағы сауданың эмоционалдық құрамдас бөлігі

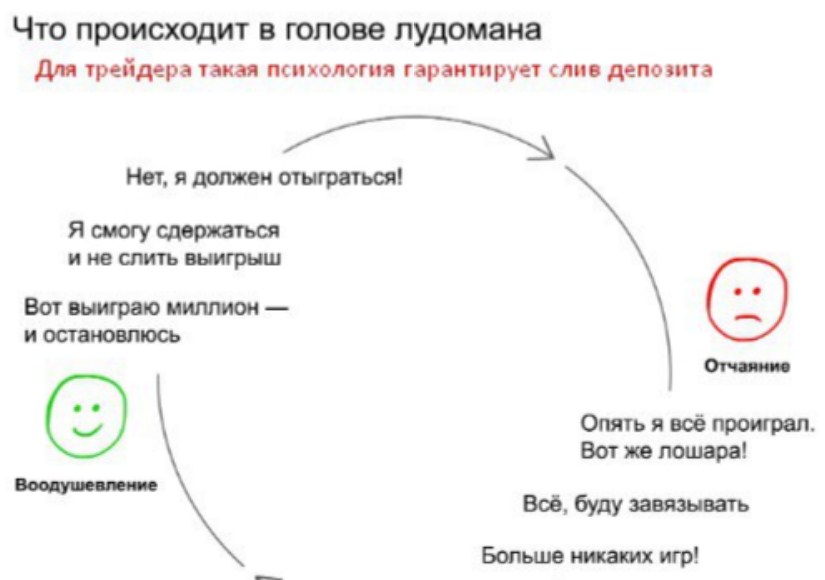

Сауда психологиясы қаржы нарықтары әлемінде үлкен рөл атқарады. Сауда-саттыққа келетін болсақ, бұл тек дағдылар мен нарықты талдау туралы білім ғана емес, сонымен қатар эмоцияларыңызды басқару қабілеті туралы. Сауда-саттықтың ең кең тараған психологиялық аспектілерінің бірі – ойын трейдері . Құмар ойынының трейдері – ұтымды және аналитикалық тәсілдің орнына эмоциялар мен толқуларға негізделген адам. Ол тез табыс пен нарықтағы жылдам өзгерістердің толқуын іздейді. Құмар ойынының трейдері үшін эмоциялар көбінесе оның шешімдерінің негізгі қозғаушы күшіне айналады. Ол сәттіліктен эйфорияны сезінуі мүмкін, бұл шамадан тыс сенімділікке және бақыланбайтын тәуекелдерге әкелуі мүмкін. Сонымен бірге ол сәтсіздіктер мен жоғалтулар кезінде қорқыныш, үрей және көңілсіздікті сезінуі мүмкін. Құмар ойынының трейдерлерінің басты мәселесі – оның болжауға болмайтындығы және шешім қабылдаудағы сәйкессіздігі. Ойын трейдері стратегия мен дұрыс жоспарды ұстанудың орнына, әртүрлі эмоционалдық импульстарға жауап береді, бұл шығындар мен қанағаттанбаушылыққа әкелуі мүмкін. Дегенмен, құмар ойындарының мінез-құлқы мен эмоционалдық әсерлерін жеңу сауда табысының негізгі факторы болып табылады. Бұл өзіндік рефлексия және өзін-өзі реттеу дағдыларын дамытуды талап етеді. Трейдер оның шешімдеріне қандай эмоциялар әсер ететінін түсінуі және оларды басқаруды үйренуі керек. Бұған әртүрлі жолдармен қол жеткізуге болады, мысалы, нақты ережелермен сауда операцияларын жоспарлау, тоқтату жоғалтуларды пайдалану, тұрақты медитация тәжірибесі немесе психологпен кеңесу. Сауда – бұл ұтымды ойлау және негізделген шешім қабылдау қабілетін талап ететін процесс. Сауда психологиясы және эмоцияларды басқару нарықта табысқа жетуде шешуші рөл атқарады. Құмар ойынының трейдері өзінің психологиялық дағдыларын дамытуға уақыт пен күш салуға дайын болса, өзінің жағымсыз эмоцияларын жеңіп, неғұрлым хабардар және табысты трейдер бола алады. [ Caption id=”attachment_17130″ align=”aligncenter” ені=”428″] Сауда – бұл ұтымды ойлау және негізделген шешім қабылдау қабілетін талап ететін процесс. Сауда психологиясы және эмоцияларды басқару нарықта табысқа жетуде шешуші рөл атқарады. Құмар ойынының трейдері өзінің психологиялық дағдыларын дамытуға уақыт пен күш салуға дайын болса, өзінің жағымсыз эмоцияларын жеңіп, неғұрлым хабардар және табысты трейдер бола алады. [ Caption id=”attachment_17130″ align=”aligncenter” ені=”428″] Сауда – бұл ұтымды ойлау және негізделген шешім қабылдау қабілетін талап ететін процесс. Сауда психологиясы және эмоцияларды басқару нарықта табысқа жетуде шешуші рөл атқарады. Құмар ойынының трейдері өзінің психологиялық дағдыларын дамытуға уақыт пен күш салуға дайын болса, өзінің жағымсыз эмоцияларын жеңіп, неғұрлым хабардар және табысты трейдер бола алады. [ Caption id=”attachment_17130″ align=”aligncenter” ені=”428″]

Құмар ойынының трейдері үшін эмоциялар көбінесе оның шешімдерінің негізгі қозғаушы күшіне айналады. Ол сәттіліктен эйфорияны сезінуі мүмкін, бұл шамадан тыс сенімділікке және бақыланбайтын тәуекелдерге әкелуі мүмкін. Сонымен бірге ол сәтсіздіктер мен жоғалтулар кезінде қорқыныш, үрей және көңілсіздікті сезінуі мүмкін. Құмар ойынының трейдерлерінің басты мәселесі – оның болжауға болмайтындығы және шешім қабылдаудағы сәйкессіздігі. Ойын трейдері стратегия мен дұрыс жоспарды ұстанудың орнына, әртүрлі эмоционалдық импульстарға жауап береді, бұл шығындар мен қанағаттанбаушылыққа әкелуі мүмкін. Дегенмен, құмар ойындарының мінез-құлқы мен эмоционалдық әсерлерін жеңу сауда табысының негізгі факторы болып табылады. Бұл өзіндік рефлексия және өзін-өзі реттеу дағдыларын дамытуды талап етеді. Трейдер оның шешімдеріне қандай эмоциялар әсер ететінін түсінуі және оларды басқаруды үйренуі керек. Бұған әртүрлі жолдармен қол жеткізуге болады, мысалы, нақты ережелермен сауда операцияларын жоспарлау, тоқтату жоғалтуларды пайдалану, тұрақты медитация тәжірибесі немесе психологпен кеңесу. Сауда – бұл ұтымды ойлау және негізделген шешім қабылдау қабілетін талап ететін процесс. Сауда психологиясы және эмоцияларды басқару нарықта табысқа жетуде шешуші рөл атқарады. Құмар ойынының трейдері өзінің психологиялық дағдыларын дамытуға уақыт пен күш салуға дайын болса, өзінің жағымсыз эмоцияларын жеңіп, неғұрлым хабардар және табысты трейдер бола алады. [ Caption id=”attachment_17130″ align=”aligncenter” ені=”428″] Сауда – бұл ұтымды ойлау және негізделген шешім қабылдау қабілетін талап ететін процесс. Сауда психологиясы және эмоцияларды басқару нарықта табысқа жетуде шешуші рөл атқарады. Құмар ойынының трейдері өзінің психологиялық дағдыларын дамытуға уақыт пен күш салуға дайын болса, өзінің жағымсыз эмоцияларын жеңіп, неғұрлым хабардар және табысты трейдер бола алады. [ Caption id=”attachment_17130″ align=”aligncenter” ені=”428″] Сауда – бұл ұтымды ойлау және негізделген шешім қабылдау қабілетін талап ететін процесс. Сауда психологиясы және эмоцияларды басқару нарықта табысқа жетуде шешуші рөл атқарады. Құмар ойынының трейдері өзінің психологиялық дағдыларын дамытуға уақыт пен күш салуға дайын болса, өзінің жағымсыз эмоцияларын жеңіп, неғұрлым хабардар және табысты трейдер бола алады. [ Caption id=”attachment_17130″ align=”aligncenter” ені=”428″] Эмоциялар мен құмарлық трейдердің досы емес[/caption]

Эмоциялар мен құмарлық трейдердің досы емес[/caption]

Құмар ойыншы жақсы трейдер бола алмайды, өйткені құмарлық табысқа жету мүмкіндігін жояды

Құмар ойын трейдері жоғары ықтималдықпен ұтылады – Иә. Неліктен? Мұның бәрі ойыншының психологиясына байланысты. Құмар ойыншы әрқашан ойында болуға ұмтылады, бұл қор биржасында өз-өзіне қол жұмсайды. Осылайша, кәсіпқой трейдерлер күніне 2-3 сағаттан артық емес сауда жасайды, қалған уақытты нарық пен ақпарат өрісін талдауға, бақылауға және зерттеуге жұмсайды. “Әркім үйренуі керек ең жақсы ережелердің бірі – бірдеңе болмайынша, ештеңе жасамау, мүлдем ештеңе істемеу. Адамдардың көпшілігі (мен өзімді көпшіліктен жақсы деп санағандықтан емес) әрқашан ойында болғысы келеді, олар әрқашан бірдеңе істеуді қалайды. «. – Джим РоджерсҚұмар ойыншы үшін сауда – бұл аңшылық, ол жерде өзін аңшы деп санайды, бірақ аң аулайтын адам болса да. Людоманиялар тәуекелге үйренген, ал сауда – бұл оларды тікелей итермелейтін әрекет. Мұнда кірістілік пен шығын көрсеткіштері тікелей қабылданған тәуекелге байланысты. Тәуекел неғұрлым жоғары болса, соғұрлым әлеует жоғары болады, бірақ кереметтер болмайды, бәрін жоғалту қаупі соғұрлым жоғары болады. Құмар ойыншыны әрқашан жарқын эмоциялар – қорқыныш, ашкөздік, эйфория. Табысты трейдер өз жүйесін анық біледі және оны мәмілеге негізделмей, саналы түрде реттейді.

Сауда қызықсыз, бірақ пайдалы қызмет болуы керек.

Нарық ойынхана сияқты, саудагер ойыншы сияқты: ешқайда бармайтын жол

Саудадағы толқуды жалғастырайық. Трейдер Омар Геастың оқиғасы. Ол жоғары левередж арқылы 1,5 миллион долларлық сауда акцияларын жасады. Табыстың өсуімен қатар спорттық бәс тігулер, казино түндері, әйелдер мен автокөліктер саны артты. Табыс өсті, бірақ шығыстар одан да жылдам өсті. Кеш күтпеген жерден аяқталды. Ақша да. Бұл оқиғаның ең үлкен ашылуы Геасстың мойындауы болды: «Мен нарыққа шынымен казино сияқты қарай бастадым». «Мен нөлден бастап жатырмын», – деді 25 жастағы Геас мырза. Оның мүмкіндігі бар. Трейдер ықтималдықпен жұмыс істейді, ал ойыншы тонады және көңілді. Уақытша.

Algotrader және ойын трейдері: екі көзқарас, екі тағдыр

Эд Сейкота өзінің сауда идеяларын сынау үшін бағдарламаны алғашқылардың бірі болды. Жетістіктердің бірі: фьючерстік нарықтарда сауда жасауға арналған жеке компьютерлік жүйемнің арқасында депозитімді 5000 доллардан 15 миллион долларға дейін арттырдым. Өзімнің жеке сауда стратегиямды жасаған кезде мен ұзақ мерзімді трендке, ағымдағы графикалық модельдерді талдауға және транзакцияға кіру/шығу нүктелерін таңдауға сүйендім. Қазір ол саудаға бірнеше минут жұмсайды, робот жұмыстың көп бөлігін жасайды. Эд Сейкота: «Жоғалта алатын сомаға тәуекел етіңіз және бұл табыс сіз үшін маңызды болуы үшін жеткілікті болады».Осы роботтардың бірі – Opexbot, қазір тіркеуге болады.

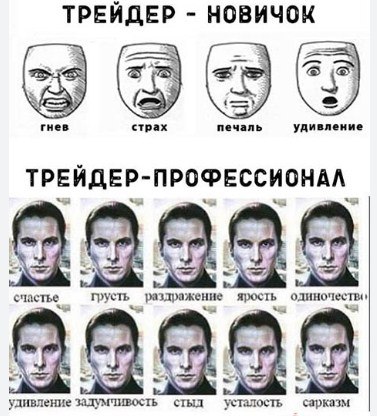

Эмоциялар – трейдердің жауы

Эмоциялар бойынша қабылданған сауда шешімдері әрдайым дерлік қате. Бүгін сіздерге жеткізгім келген негізгі ойым осы. Адамдар әрқашан психология және эмоциялар. Бұл адамдарды манипуляциялауға болатынын білдіреді. Бұл, ең алдымен, өзін қалай басқаруды білетін трейдерлермен айналысады. Бұл, көбінесе, қандай жағдай болмасын, қатаң түрде стратегияға сәйкес сауда жасайтын трейдерлер (олардың 10-15% -ы бар). Бұл қазірдің өзінде өткен нәрсеге айналып бара жатқаны рас. Көптеген адамдар адам факторын азайту үшін ұзақ уақыт бойы алгоритмдік сауданы қолданды. Өкінішке орай, оны толығымен жоққа шығару әлі мүмкін емес. Бірақ бұл әзірге.Сауданы автоматтандыруға әлі ауыспағандарға не кеңес бере аламын?

ТОҚТА! Тоқта, сауда жасама, егер миыңда ойлар жыпылықтаса: жоғалтудан қорқу, жеткіліксіз, мен көбірек қалаймын, мен не істедім, мен пайдалы кіру нүктесін жіберіп алдым… еңкею сәті.

Чарльз Мунгерден трейдердің керемет басы туралы үш

1. “Сіз өзіңізді қарсы дәлелдерді қарастыруға мәжбүрлеуіңіз керек. Әсіресе олар сіздің сүйікті идеяларыңызға қарсы шыққанда.” Чарльз Мунгердің бұл дәйексөзі қор биржасында тұрған трейдер үшін ойын ойнау үшін емес, ақша табу үшін өте маңызды. «100% ұсыныс» жасамас бұрын ескеру қажет негізгі фактор. Бұл сіздің саудаңызға сырттан қарау мүмкіндігі туралы. Өзіңізді сынау және әдеттегі парадигмадан шығу мүмкіндігі туралы. “Қателіктеріңізді ұмыту – егер сіз өз түсінігіңізді жақсартқыңыз келсе, қорқынышты қателік. Сауда-саттыққа қатысты – нарықтағы жетістіктеріңіз бен сәтсіздіктеріңізді талдамай және есепке алмай, сауда жүйесіне түзетулер енгізбей, биржада ілгерілеуді күтуге болмайды. Жаңа ештеңе жасамайынша, сіз жаңа нәтиже күте алмайсыз». “Мен белгілі бір темперамент миға қарағанда маңыздырақ деп айтамын. Тымсыз иррационалды эмоцияларды бақылауда ұстау керек. Эмоционалды саудагер – отбасы үшін апат. Хаос билеген нарықта сізге тек салқын бас пен жүйе көмектеседі. Пайдалы болыңыз. Ыстық бастағы эмоциялық шешімдер емес».

Трейдерлерді есте сақтаңыз – эмоционалдық дағдарыс және қалпына келтіру сауда үшін уақыт емес!

Жоғарыда айтқанымдай, егер сізді эмоциялар жетегінде кетсе, тіпті терминалды іске қоспағаныңыз жөн. Сауда-саттыққа егер сіз теңгерімді күйде болсаңыз ғана кіріңіз, сіздің басыңыз жұмыстан басқа ойлардан тазарады. Бұл нашар көңіл-күйге де, шамадан тыс көңіл-күйге де қатысты. Мінсіз сауда жүйесі, ақшаны тегіс және түсінікті басқару, ондаған оқылған кітаптар, мұның бәрі ажырасқанда, бала туылғанда немесе көлік сатып алғанда босқа кетеді. Доктор Ван Тарп сауда процесін трейдерлерге әсер ететін үш санатқа бөлді, оның пікірінше маңыздылығы келесідей: Сауда стратегиясы (10%). Капиталды басқару (30%). Психология (60%).

Менің кеңесім: тек эмоционалдық тепе-теңдік аймағында сауда жасаңыз немесе бәрін алгоритмдерге сеніңіз және араласпаңыз!

Егер сіз эмоцияларыңызды басқара алмасаңыз, ақшаңызды басқара алмайсыз немесе неге көпшіліктің пікіріне алданбау керек?

Басқалар ашкөз болып, бәрін сатып алғанда, инвестициялаудан қорқыңыз және керісінше. Бұл ең ақылға қонымды кеңес және адамдардың көпшілігі үшін ең қиыны. Басқалар ашкөз болса, адамдардың көпшілігі ашкөз болып, басқалар қорқатын кезде қорқады. Осылайша, көптеген инвесторлар депрессиялық инвестициялау режиміне түсіп, Ковид-19 2020 жылы басталғаннан кейін акцияларды сатып ала алмады. Дүрбелеңнің ең нашар кезінде акциялар күніне 10% төмендеді. Нарық қалпына келгенге дейін 50% төмендеді. Нарық одан әрі құлдырай ма деп қорқып, төменгі жақтағы нарыққа кіргісі келгендер аз болды. Небәрі үш-төрт айдан кейін, нарық қалпына келе бастағанда, инвесторлар оралды. Төменгі жағында ойнауға батылы барғандар жеңді.