تریلینگ استاپ چیست، مفاهیم کلی در مورد تریلینگ استاپ، چرا به آن نیاز است و در کجا باید آن را قرار داد، نحوه انتخاب ایستگاه تریلینگ مناسب، عواملی که باید در هنگام تعیین محل قرارگیری توقفگاه در نظر گرفت. یک دستور توقف انتهایی می تواند به معامله گران سهامی که می خواهند به طور بالقوه

روند را در حین مدیریت استراتژی خروج خود دنبال کنند، کمک کند.

- توقف دنباله دار چیست

- چرا شما نیاز به یک توقفگاه دارید؟

- چرا باید در معاملات عملی در بورس از تریل استاپ استفاده کنید؟

- پس از توقف فروش

- چه زمانی باید از یک توقف انتهایی استفاده کرد

- خطرات ناشی از قرار دادن بدون فکر دستور توقف چیست؟

- چرا تریلینگ استاپ بسیار مهم است و چگونه کار می کند

- به کجا نگاه کنیم و چگونه یک ایستگاه انتهایی تعیین کنیم؟

- چه زمانی کار پایانی شروع یا متوقف می شود؟

- مورد استفاده عملی در یک بازار پرطرفدار

- ویژگی های استفاده از تریلینگ استاپ

- مزایا و معایب توقف های دنباله دار

توقف دنباله دار چیست

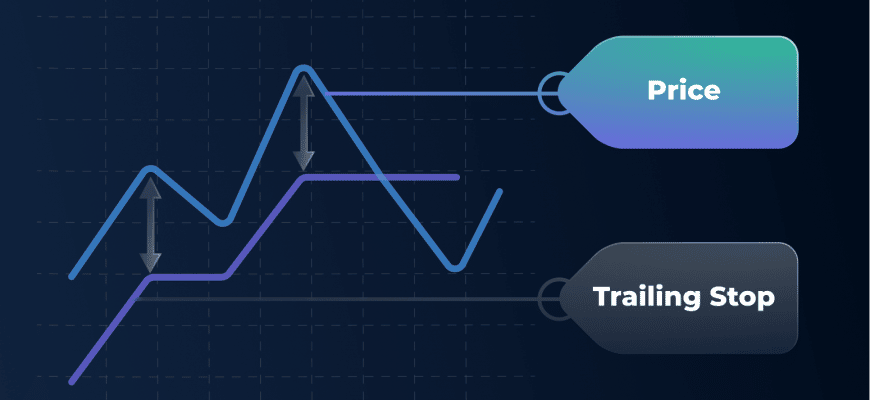

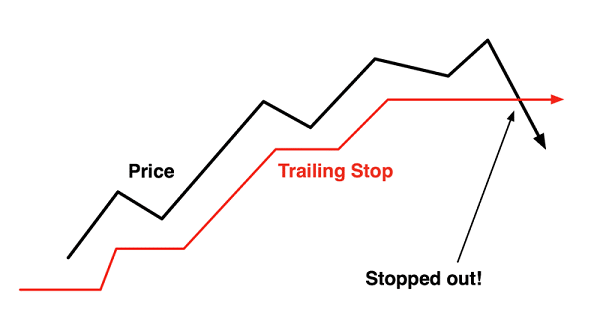

توقف انتهایی سفارشی است که روی یک دارایی قرار میگیرد و در صورت افزایش یا کاهش ارزش آن با درصد تعیینشده، باعث فروش خودکار آن میشود. انعطاف پذیرتر از

توقف ضرر است، زیرا اجازه می دهد ارزش دارایی قبل از هر کاهش بعدی باعث فروش شود، افزایش یابد. استاپ های انتهایی به موقعیت ها اجازه می دهند در حالی که قیمت در جهت درست حرکت می کند، باز بماند. تریلینگ استاپ دارای محافظت در برابر نوسانات بسیار سریع است.

چرا شما نیاز به یک توقفگاه دارید؟

توقف های انتهایی راهی برای محافظت از درآمد شما از معاملات اوراق بهادار با قرار دادن خودکار سفارش فروش در صورت کاهش ارزش آنها با درصد ثابت است. با این حال، این مقدار روی قیمت بازار اعمال خواهد شد و فرصت سود باز می ماند.

چرا باید در معاملات عملی در بورس از تریل استاپ استفاده کنید؟

توقف های دنباله دار می توانند راه های موثری برای مدیریت ریسک ارائه دهند. معامله گران اغلب از آنها به عنوان بخشی از استراتژی خروج از تجارت استفاده می کنند.

پس از توقف فروش

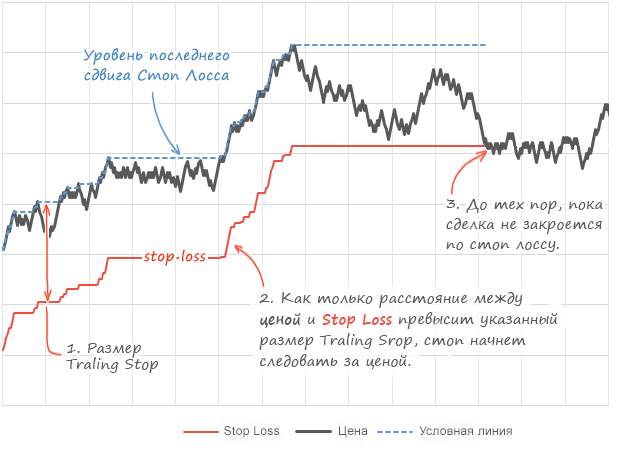

همانطور که نرخ داخلی به بالاترین حد جدید افزایش می یابد، قیمت ماشه بر اساس نرخ بالای جدید مجددا محاسبه می شود. “بالا” اولیه، نرخ داخلی است زمانی که توقف انتهایی برای اولین بار فعال می شود، بنابراین اوج “جدید” بالاترین قیمتی است که سهام به بالاتر از مقدار اولیه می رسد. از آنجایی که قیمت از شرط اولیه فراتر می رود، قیمت ماشه به بالاترین حد جدید بازنشانی می شود. اگر قیمت ثابت بماند، یا از قیمت پیشنهادی اصلی کاهش یابد، یا بالاترین قیمت پس از آن کاهش یابد، توقف انتهایی قیمت ماشه فعلی خود را حفظ میکند. اگر قیمت قطع شده شرط به قیمت ماشه برسد یا از آن عبور کند، توقف انتهایی یک دستور بازار برای فروش را آغاز می کند.

چه زمانی باید از یک توقف انتهایی استفاده کرد

تریلینگ استاپ فقط در طول جلسه استاندارد بازار از ساعت 9:30 صبح تا 4:00 بعد از ظهر می تواند فعال شود. در طول جلسات ساعتی طولانی، مانند جلسات قبل از بازار یا خارج از ساعت، یا زمانی که سهام معامله نمی شود (به عنوان مثال، در زمان توقف سهام، یا در تعطیلات آخر هفته یا تعطیلات بازار)، هیچ راه اندازی وجود نخواهد داشت.

خطرات ناشی از قرار دادن بدون فکر دستور توقف چیست؟

مدیریت موقعیت در معاملات ضروری است و لازم است خطراتی را که در هنگام استفاده از تریل استاپ می توان با آنها روبرو شد، درک کرد:

- توقفهای انتهایی نسبت به شکافهای قیمتی آسیبپذیر هستند ، که گاهی اوقات میتواند بین جلسات معاملاتی یا در طول توقف رخ دهد. قیمت اعتصاب می تواند بالاتر یا کمتر از توقف انتهایی باشد.

- بسته شدن بازار توقف های انتهایی را فقط می توان در طول یک جلسه عادی بازار راه اندازی کرد. در صورت تعطیلی بازار به هر دلیلی، تا زمان بازگشایی بازار، توقف های انتهایی اجرا نمی شود.

- زمانی که بازار نوسان دارد، به ویژه در دورههایی که حجم معاملات بالاست، ممکن است قیمتی که سفارش با آن انجام میشود، با قیمتی که سفارش برای اجرا ارسال شده است، نباشد .

- نقدینگی . امکان دریافت قیمت های مختلف برای قطعات یک سفارش وجود دارد، به خصوص برای سفارش هایی که تعداد سهام زیادی را شامل می شود.

چرا تریلینگ استاپ بسیار مهم است و چگونه کار می کند

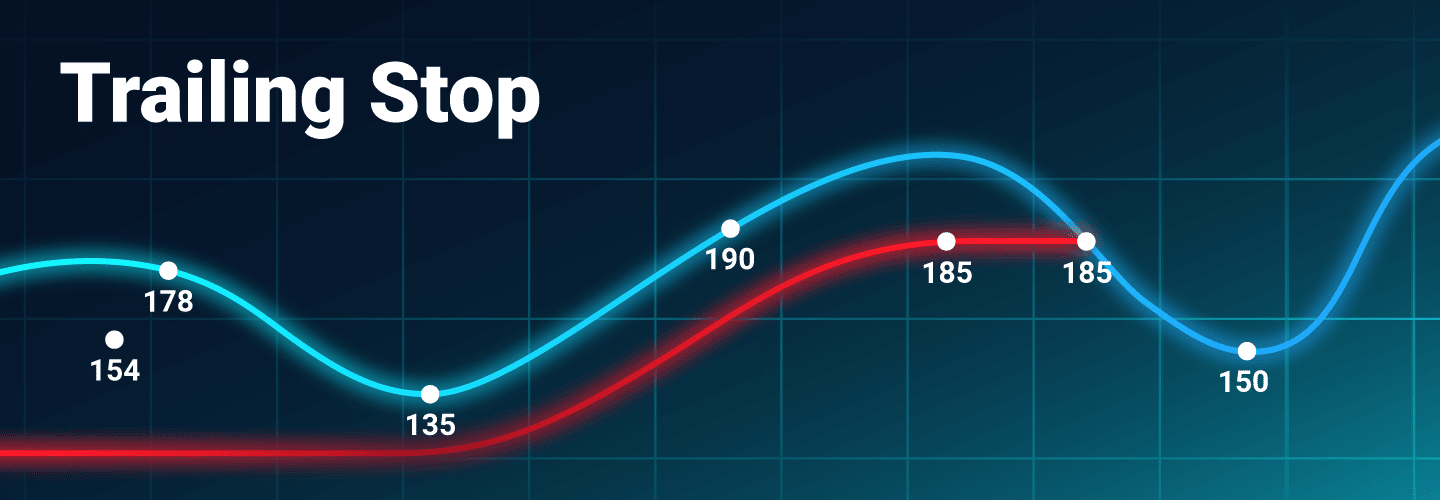

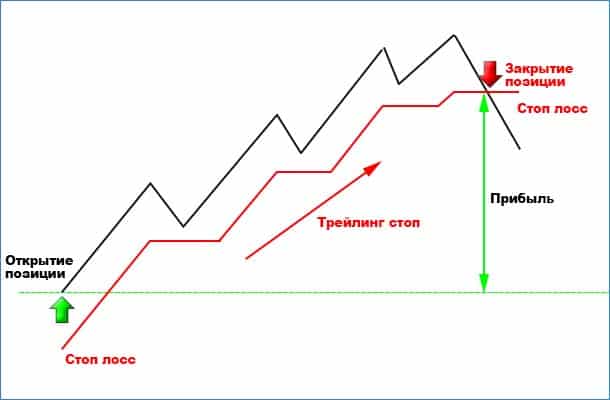

قبل از ورود به بازار، مهم است که مطمئن شوید که استراتژی خروج مناسب را در اختیار دارید. حداکثر کردن سود و به حداقل رساندن ضرر در یک حرکت آسان است. بسیاری از مردم احساسات ناشی از سرمایه گذاری خود را تجربه می کنند. اینها اشتباهاتی هستند که هزینه زیادی را به همراه دارند. حتی اسطوره های سرمایه گذاری مانند وارن بافت همیشه درست نیستند. توقف عقب به شما امکان می دهد خطرات را کاهش دهید. در اینجا نحوه کار آن آمده است. فرض کنید یک معامله سهام با قیمت 100 دلار وجود دارد. اگر تریلینگ استاپ روی 25 درصد تعیین شود، توقف پایانی سرمایه گذار 25 درصد کمتر از 100 دلار یا 75 دلار خواهد بود. اگر سهام در هر زمان به 75 دلار سقوط کرد، می توان آنها را فروخت. با این حال، این همه چیز نیست. فرض کنید سهام یک سرمایه گذار به 200 دلار افزایش یافت. با رسیدن سهام به 125، 150 و 175 دلار، توقف عقبنشینی افزایش مییابد.

به کجا نگاه کنیم و چگونه یک ایستگاه انتهایی تعیین کنیم؟

گاهی اوقات از توقف عقبنشینی به عنوان «ضرر توقف شناور» یاد میشود. همچنین می توان از آن به عنوان یک ابزار کمکی یا به عنوان یک مشاور مستقل استفاده کرد. در حالت اول به صورت اسکریپتی ارائه می شود که روی ترمینال کلاینت نصب می شود. Trailing stop روی پایانه معاملاتی کاربر کار میکند و نه روی سرور، مانند

توقف ضرر و کسب سود. کارگزار آلپاری فرصت های معاملاتی پیشرفته ای را به مشتریان ارائه می دهد. این ابزار قبلاً در ترمینال MetaTrader 4 ادغام شده است و می تواند در هر زمان مورد استفاده قرار گیرد.

مهم!

انتخاب کارگزار مناسب یکی از کلیدهای اصلی تجارت موفق است.

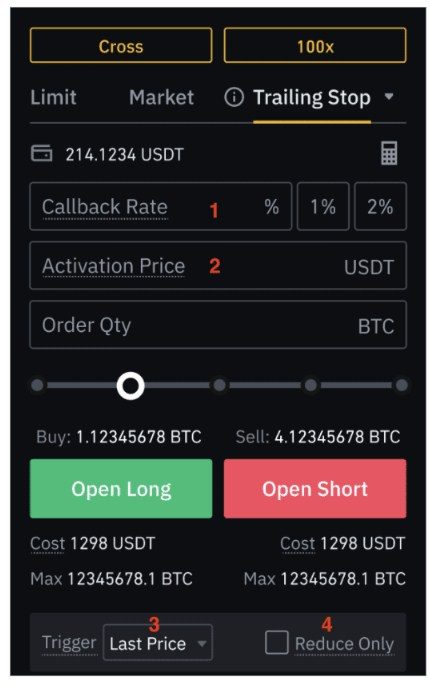

برای تنظیم توقف انتهایی:

- تجارت جدیدی را شروع کنید. روی دکمه “سفارش جدید” کلیک کنید، جفت ارز را تنظیم کنید و حجم را تنظیم کنید.

- استاپ ضرر تنظیم کنید و وارد معامله خرید شوید. پس از آن، یک موقعیت جدید در نمودار ظاهر می شود.

- در تب “Trade”، کلیک راست کرده و “Trailing Stop” را انتخاب کنید.

- اندازه را بین 15 تا 715 امتیاز تنظیم کنید.

چه زمانی کار پایانی شروع یا متوقف می شود؟

برای فعال کردن یک توقف انتهایی، سفارش باید برای تعداد مشخصی امتیاز سودآور باشد. این ویژگی تنها پس از برآورده شدن این شرط در دسترس خواهد بود. اگر پایانه معاملاتی از کار بیفتد، بسته شود یا کامپیوتر خاموش شود، توقف انتهایی حذف می شود زیرا در سرور ذخیره نمی شود. برای جلوگیری از این امر، می توانید از سرویس رایگان Exness VPS استفاده کنید.

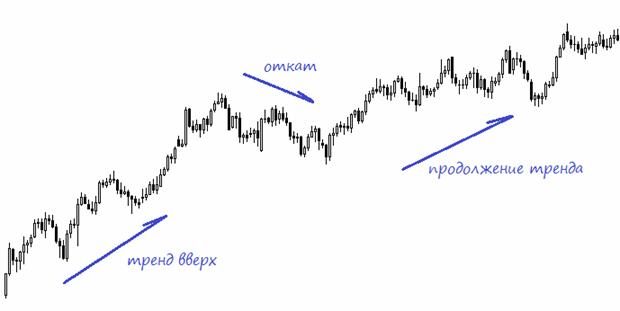

مورد استفاده عملی در یک بازار پرطرفدار

هر روندی شامل بالا و پایین شدن افزایش است. این بدان معنی است که شما می توانید یک استاپ انتهایی را در زیر مرز هر عقب نشینی (کم قبل از حرکت قیمت) قرار دهید. هنگامی که استاپ زده می شود، به این معنی است که روند از ساختار خارج شده و احتمالا متوقف یا معکوس می شود.

ویژگی های استفاده از تریلینگ استاپ

بدون جهت، تغییرات قیمت چرخه ای است. فراز و نشیب هایی دارد. در یک روند صعودی، افزایش بیشتر از نزولی است و در مورد روند نزولی، ریزش بیشتر از صعود است. علاوه بر این، روندهای بلندمدت همیشه یک “بازگشت” دارند. این بدان معنی است که روند همیشه می تواند به طور موقت معکوس شود و به مسیر اصلی خود بازگردد.

مزایا و معایب توقف های دنباله دار

مزایای اصلی این ابزار عبارتند از:

- تنظیم توقف های انتهایی می تواند استرس ذهنی مرتبط با نظارت مداوم بر موقعیت های باز را کاهش دهد.

- با انتقال خودکار دستورات توقف ضرر به منطقه سود، معامله گران می توانند (با استفاده صحیح از این ابزار) زیان را به حداقل برسانند و سود بالقوه را افزایش دهند.

البته معایبی نیز دارد که بارزترین آنها عبارتند از:

- انعطاف ناپذیری فقط به این دلیل است که استاپ ضرر به شدت در یک فاصله ثابت کشیده می شود. از یک طرف، این اجازه نمی دهد قیمت ها آزادانه حرکت کنند و ممکن است منجر به بسته شدن زودهنگام موقعیت ها از طریق ضررهای توقف (مقدارهای توقف انتهایی کوچکتر) شود. از سوی دیگر، اگر استاپ انتهایی خیلی بالا باشد، در نهایت (زمانی که قیمت معکوس میشود و به استاپ میرسد) میتواند بیشتر سود کاغذ را از بین ببرد.

- همانطور که در بالا ذکر شد، توقف های انتهایی تقریباً همیشه به یک پلت فرم معاملاتی با اتصال اینترنت بدون وقفه نیاز دارند.