Ano ang trailing stop, mga pangkalahatang konsepto tungkol sa Trailing Stop, bakit ito kailangan at kung saan ito ilalagay, kung paano pipiliin ang tamang trailing stop, mga salik na dapat isaalang-alang kapag tinutukoy kung saan maglalagay ng trailing stop. Makakatulong ang isang trailing stop order sa mga stock trader na gustong sumunod sa

trend habang pinamamahalaan ang kanilang exit strategy.

- Ano ang trailing stop

- Bakit kailangan mo ng trailing stop

- Bakit kailangan mong gumamit ng trailing stop sa praktikal na pangangalakal sa stock exchange

- Trailing Stop Sell

- Kailan Gumamit ng Trailing Stop

- Ano ang mga panganib ng walang pag-iisip na paglalagay ng mga stop order

- Bakit napakahalaga ng trailing stop at kung paano ito gumagana

- Saan titingin at paano magtakda ng trailing stop?

- Kailan magsisimula/hihinto sa paggana ang trailing stop?

- Praktikal na kaso ng paggamit sa isang trending market

- Mga tampok ng paggamit ng trailing stop

- Mga kalamangan at kahinaan ng mga trailing stop

Ano ang trailing stop

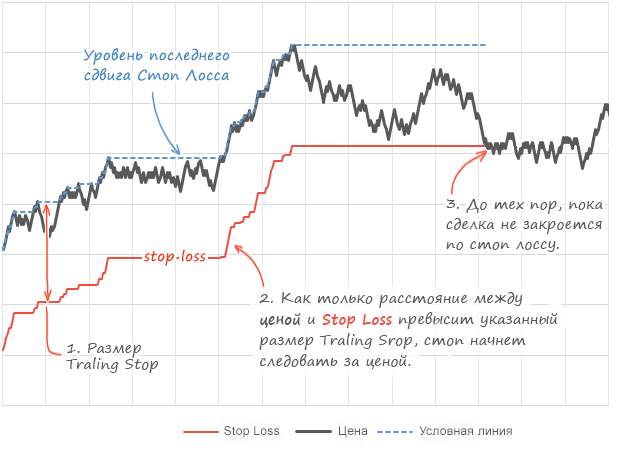

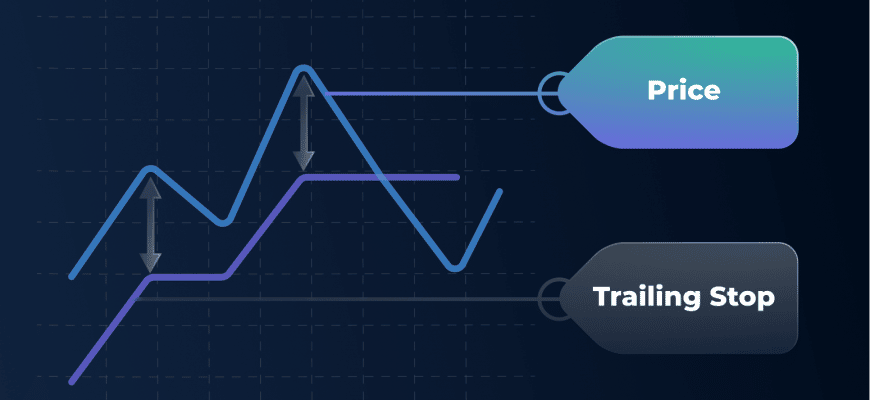

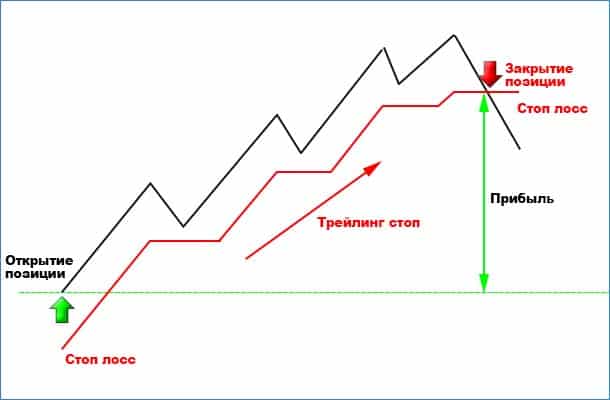

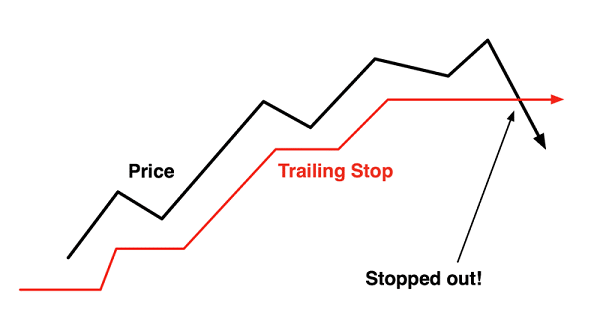

Ang trailing stop ay isang order na inilagay sa isang asset na magiging sanhi ng awtomatikong pagbebenta nito kung ang halaga nito ay pataas o pababa sa isang itinakdang porsyento. Mas flexible ito kaysa sa

stop loss , dahil pinapayagan nitong tumaas ang halaga ng asset bago mag-trigger ng benta ang anumang kasunod na pagtanggi. Ang mga trailing stop ay nagbibigay-daan sa isang posisyon na manatiling bukas habang ang presyo ay gumagalaw sa tamang direksyon. Ang trailing stop ay may proteksyon laban sa napakabilis na pagbabagu-bago.

Bakit kailangan mo ng trailing stop

Ang mga trailing stop ay isang paraan upang maprotektahan ang iyong kita mula sa mga securities sa pangangalakal sa pamamagitan ng awtomatikong paglalagay ng sell order kung bumaba ang halaga ng mga ito sa isang nakapirming porsyento. Gayunpaman, ang halagang ito ay ilalapat sa presyo ng merkado, na iniiwan ang pagkakataong kumita na bukas.

Bakit kailangan mong gumamit ng trailing stop sa praktikal na pangangalakal sa stock exchange

Ang mga trailing stop ay maaaring magbigay ng mga epektibong paraan upang pamahalaan ang panganib. Kadalasang ginagamit ng mga mangangalakal ang mga ito bilang bahagi ng isang diskarte sa paglabas ng kalakalan.

Trailing Stop Sell

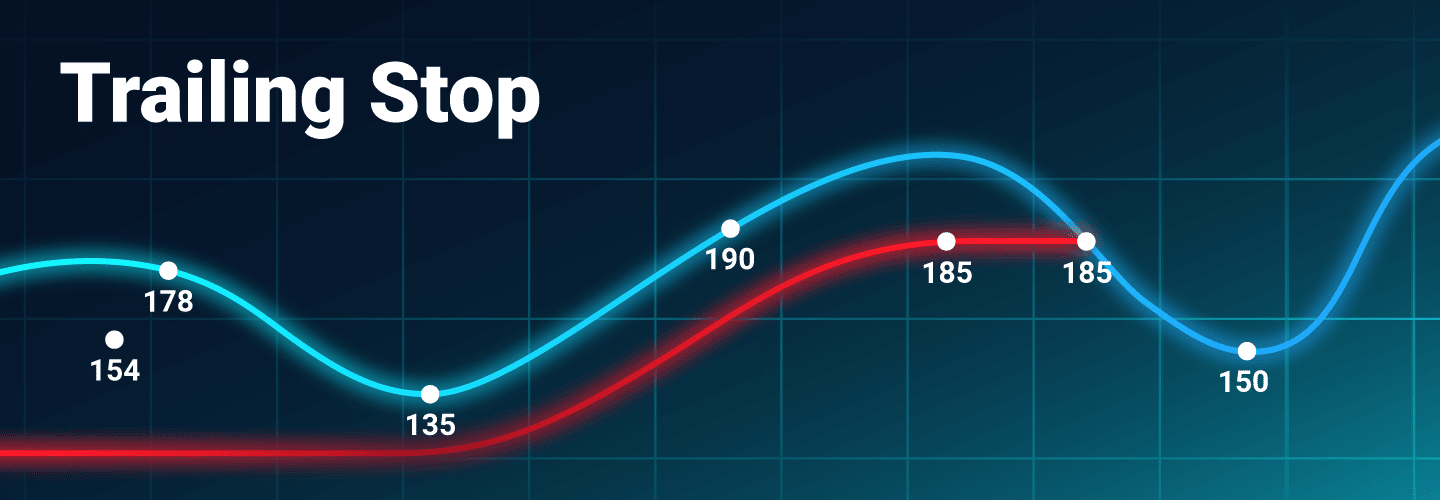

Habang tumataas ang inside rate sa mga bagong pinakamataas, muling kinakalkula ang trigger price batay sa bagong mataas na rate. Ang paunang “high” ay ang inside rate kapag ang trailing stop ay unang na-activate, kaya ang “bagong” high ay ang pinakamataas na presyo na naabot ng stock sa itaas ng paunang halaga na iyon. Habang ang presyo ay lumampas sa paunang taya, ang trigger na presyo ay nagre-reset sa isang bagong mataas. Kung mananatiling pareho ang presyo, o bumaba mula sa orihinal na bid, o ang pinakamataas na kasunod na mataas, pinapanatili ng trailing stop ang kasalukuyang trigger na presyo nito. Kung ang cut price ng taya ay umabot o lumampas sa trigger price, ang trailing stop ay magti-trigger ng market order na magbenta.

Kailan Gumamit ng Trailing Stop

Ang trailing stop ay maaari lamang i-activate sa panahon ng karaniwang market session mula 9:30 am hanggang 4:00 pm. Hindi magkakaroon ng paglulunsad sa mga pinahabang oras-oras na session, tulad ng mga sesyon bago ang merkado o wala sa oras, o kapag ang stock ay hindi nakikipagkalakalan (hal., sa panahon ng paghinto ng stock, o sa katapusan ng linggo o mga pista opisyal sa merkado).

Ano ang mga panganib ng walang pag-iisip na paglalagay ng mga stop order

Ang pamamahala ng posisyon ay mahalaga sa pangangalakal at ito ay kinakailangan upang maunawaan ang mga panganib na maaaring harapin kapag gumagamit ng isang trailing stop:

- Ang mga trailing stop ay mahina sa mga agwat sa presyo , na kung minsan ay maaaring mangyari sa pagitan ng mga sesyon ng kalakalan o sa panahon ng mga pag-pause. Ang strike price ay maaaring mas mataas o mas mababa kaysa sa trailing stop.

- Pagsara ng merkado . Maaari lang ma-trigger ang mga trailing stop sa panahon ng regular na sesyon ng market. Kung ang merkado ay sarado para sa anumang kadahilanan, ang mga trailing stop ay hindi isasagawa hanggang sa muling magbukas ang merkado.

- Kapag nagbabago ang market , lalo na sa mga panahon ng mataas na dami ng kalakalan, ang presyo kung saan napunan ang order ay maaaring hindi pareho sa presyo kung saan isinumite ang order para sa pagpapatupad .

- Pagkatubig . Maaari kang makakuha ng iba’t ibang mga presyo para sa mga bahagi ng isang order, lalo na para sa mga order na may kasamang malaking bilang ng mga pagbabahagi.

Bakit napakahalaga ng trailing stop at kung paano ito gumagana

Bago pumasok sa merkado, mahalagang tiyakin na mayroon kang tamang diskarte sa paglabas sa lugar. Madaling i-maximize ang kita at bawasan ang pagkalugi sa isang galaw. Napakaraming tao ang nakakaranas ng mga emosyon mula sa kanilang mga pamumuhunan. Ito ay mga pagkakamali na nagkakahalaga ng maraming pera. Kahit na ang mga alamat ng pamumuhunan tulad ni Warren Buffett ay hindi palaging tama. Binibigyang-daan ka ng Trailing stop na bawasan ang mga panganib. Narito kung paano ito gumagana. Ipagpalagay na mayroong stock trade sa presyong $100. Kung nakatakda ang trailing stop sa 25%, ang trailing stop ng investor ay magiging 25% na mas mababa sa $100 o $75. Kung ang mga pagbabahagi ay bumaba sa $75 anumang oras, maaari silang ibenta. Gayunpaman, hindi lang iyon. Sabihin nating tumaas ang share ng isang investor sa $200. Habang umabot ang stock sa $125, $150, at $175, tataas ang trailing stop.

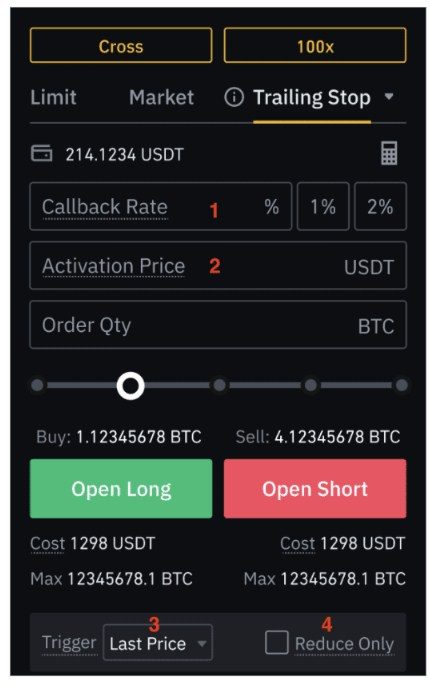

Saan titingin at paano magtakda ng trailing stop?

Ang isang trailing stop ay minsang tinutukoy bilang isang “floating stop loss”. Maaari rin itong gamitin bilang pantulong na tool o bilang isang standalone na tagapayo. Sa unang kaso, ito ay ibinigay bilang isang script na naka-install sa terminal ng kliyente. Gumagana ang trailing stop sa terminal ng kalakalan ng user, at hindi sa server, tulad ng

stop loss at take profit. Ang Alpari Broker ay nag-aalok sa mga kliyente ng mga advanced na pagkakataon sa pangangalakal. Ang tool ay isinama na sa MetaTrader 4 terminal at maaaring gamitin anumang oras.

Mahalaga!

Ang pagpili ng tamang broker ay isa sa mga pangunahing susi sa matagumpay na pangangalakal.

Para magtakda ng trailing stop:

- Magsimula ng bagong kalakalan. I-click ang button na “Bagong order”, itakda ang pares ng pera at itakda ang volume.

- Magtakda ng stop loss at pumasok sa isang buy trade. Pagkatapos nito, may lalabas na bagong posisyon sa chart.

- Sa tab na “Trade”, i-right-click at piliin ang “Trailing Stop”.

- Itakda ang laki sa pagitan ng 15 at 715 puntos.

Kailan magsisimula/hihinto sa paggana ang trailing stop?

Upang i-activate ang isang trailing stop, ang order ay dapat na kumikita para sa isang tiyak na bilang ng mga puntos. Magiging available lang ang feature na ito pagkatapos matugunan ang kundisyong ito. Kung ang terminal ng kalakalan ay nag-crash, nagsasara o nag-shut down ang computer, ang trailing stop ay aalisin dahil hindi ito naka-save sa server. Upang maiwasan ito, maaari mong gamitin ang libreng serbisyo ng Exness VPS.

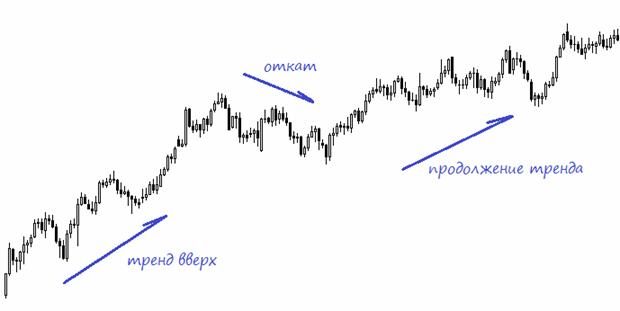

Praktikal na kaso ng paggamit sa isang trending market

Ang anumang trend ay binubuo ng tumataas na mataas at mababang. Nangangahulugan ito na maaari kang maglagay ng trailing stop sa ibaba ng hangganan ng bawat pullback (ang mababa bago ang paglipat ng presyo). Kapag na-hit ang stop, ito ay nangangahulugan na ang trend ay umalis sa istraktura at malamang na huminto o baligtarin.

Mga tampok ng paggamit ng trailing stop

Kung walang direksyon, paikot ang mga pagbabago sa presyo. May ups and downs. Sa isang uptrend, ang pagtaas ay mas mahaba kaysa sa pagbagsak, at sa kaso ng isang downtrend, ang pagbagsak ay mas mahaba kaysa sa pagtaas. Bukod dito, ang mga pangmatagalang uso ay laging may “pullback”. Nangangahulugan ito na ang trend ay maaaring palaging pansamantalang baligtarin at bumalik sa orihinal nitong direksyon.

Mga kalamangan at kahinaan ng mga trailing stop

Ang pangunahing bentahe ng tool na ito ay:

- Ang pagtatakda ng mga trailing stop ay maaaring mabawasan ang mental stress na nauugnay sa patuloy na pagsubaybay sa mga bukas na posisyon.

- Sa pamamagitan ng awtomatikong paglipat ng mga stop-loss order sa profit zone, ang mga mangangalakal ay maaaring (sa tamang paggamit ng tool na ito) na mabawasan ang mga pagkalugi at pataasin ang mga potensyal na kita.

Siyempre, mayroon ding mga kawalan, ang pinaka-halata sa mga ito ay:

- Ang inflexibility ay dahil lamang sa katotohanan na ang stop loss ay iginuhit nang mahigpit sa isang nakapirming distansya. Sa isang banda, hindi nito pinapayagan ang mga presyo na malayang gumalaw at maaaring humantong sa maagang pagsasara ng mga posisyon sa pamamagitan ng mga stop loss (mas maliit na trailing stop value). Sa kabilang banda, kung masyadong mataas ang trailing stop, maaari nitong kainin sa kalaunan (kapag bumaligtad ang presyo at tumama sa stop) ang karamihan sa tubo ng papel.

- Gaya ng nabanggit sa itaas, ang mga trailing stop ay halos palaging nangangailangan ng isang trading platform na may walang patid na koneksyon sa internet.