Qu’est-ce qu’un stop suiveur, concepts généraux sur le stop suiveur, pourquoi est-il nécessaire et où le placer, comment choisir le bon stop suiveur, facteurs à prendre en compte pour déterminer où placer un stop suiveur. Un ordre stop suiveur peut aider les négociants en bourse qui souhaitent potentiellement suivre la

tendance tout en gérant leur stratégie de sortie.

- Qu’est-ce que le trailing stop

- Pourquoi avez-vous besoin d’un stop suiveur

- Pourquoi vous devez utiliser un stop suiveur dans le trading pratique en bourse

- Vente stop suiveur

- Quand utiliser un stop suiveur

- Quels sont les risques de passer inconsidérément des ordres stop

- Pourquoi le trailing stop est si important et comment il fonctionne

- Où chercher et comment définir un stop suiveur ?

- Quand le stop suiveur commence/arrête-t-il de fonctionner ?

- Cas d’utilisation pratique dans un marché en vogue

- Caractéristiques de l’utilisation d’un stop suiveur

- Avantages et inconvénients des arrêts suiveurs

Qu’est-ce que le trailing stop

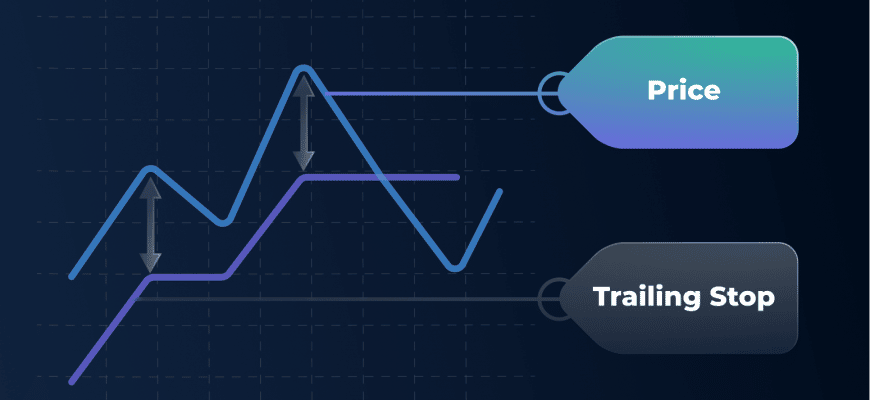

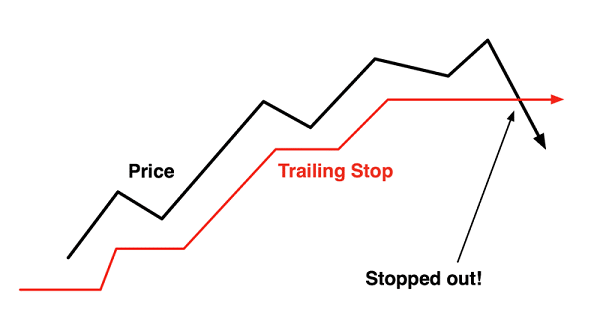

Un stop suiveur est un ordre placé sur un actif qui le fera vendre automatiquement si sa valeur augmente ou diminue d’un pourcentage défini. Il est plus flexible qu’un

stop loss , car il permet à la valeur d’un actif d’augmenter avant que toute baisse ultérieure ne déclenche une vente. Les arrêts suiveurs permettent à une position de rester ouverte pendant que le prix évolue dans la bonne direction. Le trailing stop a une protection contre les fluctuations très rapides.

Pourquoi avez-vous besoin d’un stop suiveur

Les arrêts suiveurs sont un moyen de protéger vos revenus de la négociation de titres en passant automatiquement un ordre de vente si leur valeur baisse d’un pourcentage fixe. Cependant, cette valeur sera appliquée au prix du marché, laissant la possibilité de profit ouverte.

Pourquoi vous devez utiliser un stop suiveur dans le trading pratique en bourse

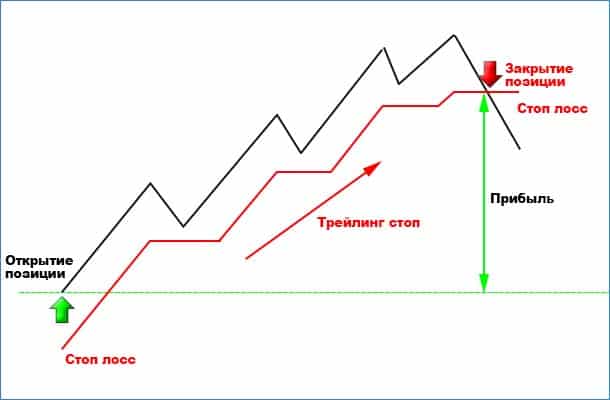

Les arrêts suiveurs peuvent fournir des moyens efficaces de gérer les risques. Les commerçants les utilisent le plus souvent dans le cadre d’une stratégie de sortie commerciale.

Vente stop suiveur

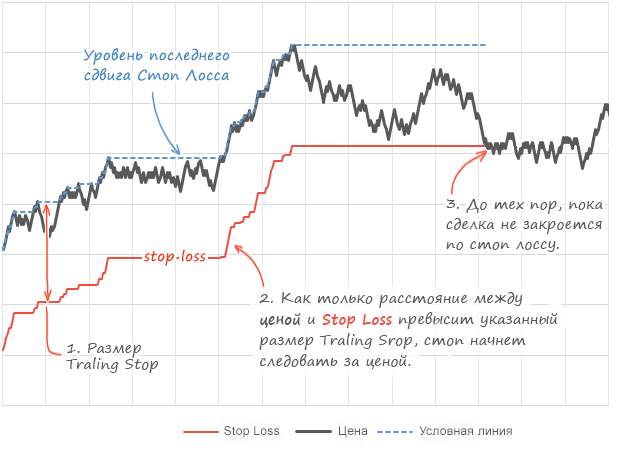

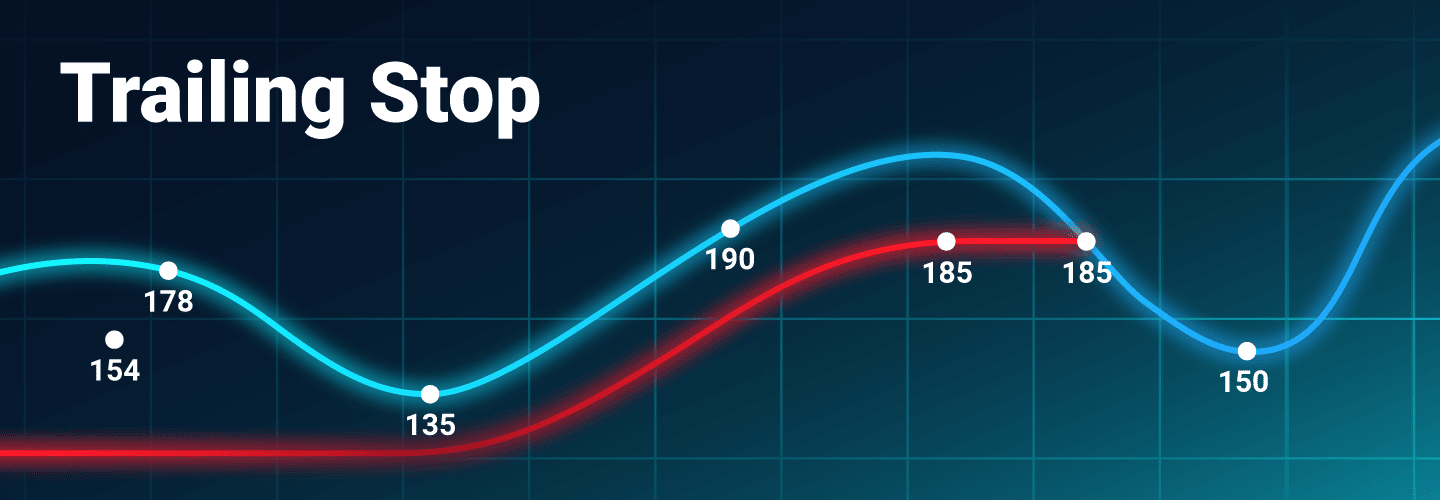

Au fur et à mesure que le taux intérieur augmente pour atteindre de nouveaux sommets, le prix de déclenchement est recalculé en fonction du nouveau taux élevé. Le « plus haut » initial est le taux intérieur lorsque le stop suiveur est activé pour la première fois, de sorte que le « nouveau » plus haut sera le prix le plus élevé atteint par l’action au-dessus de cette valeur initiale. Lorsque le prix dépasse le pari initial, le prix de déclenchement se réinitialise à un nouveau sommet. Si le prix reste le même, ou tombe par rapport à l’offre initiale, ou au plus haut ultérieur le plus élevé, le stop suiveur maintient son prix de déclenchement actuel. Si le prix coupé du pari atteint ou dépasse le prix de déclenchement, le stop suiveur déclenche un ordre de vente au marché.

Quand utiliser un stop suiveur

Le stop suiveur ne peut être activé que pendant la séance de marché standard de 9h30 à 16h00. Il n’y aura pas de lancement pendant les sessions horaires prolongées, telles que les sessions de pré-commercialisation ou en dehors des heures d’ouverture, ou lorsque l’action ne se négocie pas (par exemple, lors d’un arrêt boursier, ou le week-end ou les jours fériés).

Quels sont les risques de passer inconsidérément des ordres stop

La gestion de position est essentielle dans le trading et il est nécessaire de comprendre les risques auxquels on peut être confronté lors de l’utilisation d’un stop suiveur :

- Les arrêts suiveurs sont vulnérables aux écarts de prix , qui peuvent parfois se produire entre les séances de trading ou pendant les pauses. Le prix d’exercice peut être supérieur ou inférieur au stop suiveur.

- Clôture du marché . Les arrêts suiveurs ne peuvent être déclenchés que pendant une session de marché régulière. Si le marché est fermé pour une raison quelconque, les arrêts suiveurs ne seront pas exécutés avant la réouverture du marché.

- Lorsque le marché fluctue , en particulier pendant les périodes de fort volume de transactions, le prix auquel l’ordre est exécuté peut ne pas être le même que le prix auquel l’ordre a été soumis pour exécution .

- Liquidité . Il est possible d’obtenir des prix différents pour certaines parties d’un ordre, en particulier pour les ordres comprenant un grand nombre d’actions.

Pourquoi le trailing stop est si important et comment il fonctionne

Avant d’entrer sur le marché, il est important de vous assurer que vous avez mis en place la bonne stratégie de sortie. Il est facile de maximiser les profits et de minimiser les pertes en un seul geste. Trop de gens éprouvent des émotions à cause de leurs investissements. Ce sont des erreurs qui coûtent très cher. Même les légendes de l’investissement comme Warren Buffett n’ont pas toujours raison. Le trailing stop vous permet de réduire les risques. Voici comment ça fonctionne. Supposons qu’il y ait une transaction boursière à un prix de 100 $. Si le stop suiveur est fixé à 25 %, le stop suiveur de l’investisseur sera de 25 % inférieur à 100 $ ou 75 $. Si les actions tombent à 75 $ à tout moment, elles peuvent être vendues. Cependant, ce n’est pas tout. Disons que les actions d’un investisseur ont atteint 200 $. Lorsque le stock atteint 125 $, 150 $ et 175 $, le stop suiveur augmentera.

Où chercher et comment définir un stop suiveur ?

Un stop suiveur est parfois appelé « stop loss flottant ». Il peut également être utilisé comme outil auxiliaire ou comme conseiller autonome. Dans le premier cas, il est fourni sous forme de script installé sur le terminal client. Le stop suiveur fonctionne sur le terminal de trading de l’utilisateur, et non sur le serveur, comme le

stop loss et le take profit. Alpari Broker offre à ses clients des opportunités de trading avancées. L’outil est déjà intégré au terminal MetaTrader 4 et peut être utilisé à tout moment.

Important!

Choisir le bon courtier est l’une des principales clés d’un trading réussi.

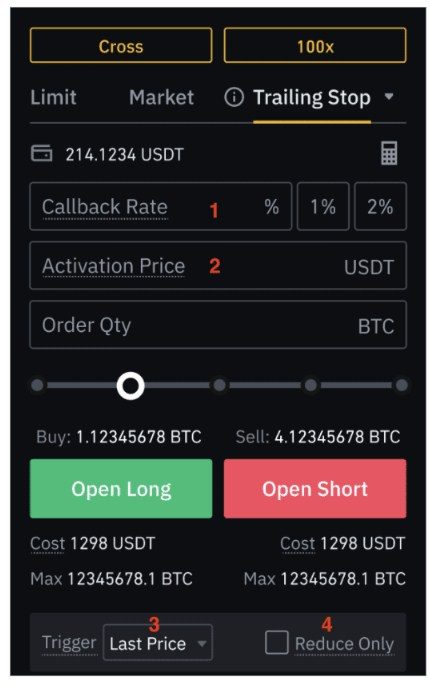

Pour définir un stop suiveur :

- Démarrer un nouveau commerce. Cliquez sur le bouton « Nouvel ordre », définissez la paire de devises et définissez le volume.

- Définissez un stop loss et entrez dans une transaction d’achat. Après cela, une nouvelle position apparaîtra sur le graphique.

- Sur l’onglet « Trade », faites un clic droit et sélectionnez « Trailing Stop ».

- Réglez la taille entre 15 et 715 points.

Quand le stop suiveur commence/arrête-t-il de fonctionner ?

Pour activer un stop suiveur, l’ordre doit être rentable pour un certain nombre de points. Cette fonctionnalité ne sera disponible qu’une fois cette condition remplie. Si le terminal de trading tombe en panne, se ferme ou si l’ordinateur s’arrête, le stop suiveur est supprimé car il n’est pas enregistré sur le serveur. Pour éviter cela, vous pouvez utiliser le service gratuit Exness VPS.

Cas d’utilisation pratique dans un marché en vogue

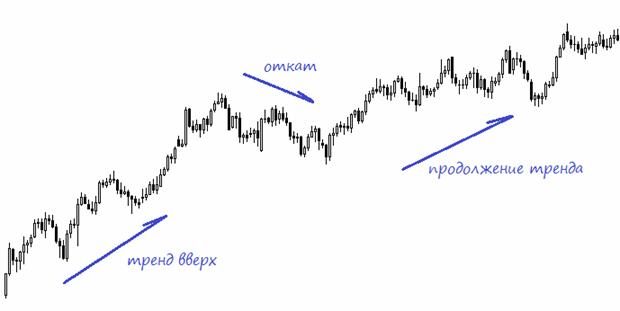

Toute tendance consiste en une hausse des hauts et des bas. Cela signifie que vous pouvez placer un stop suiveur sous la limite de chaque pullback (le plus bas avant le mouvement des prix). Lorsque l’arrêt est atteint, cela signifie que la tendance a quitté la structure et est susceptible de s’arrêter ou de s’inverser.

Caractéristiques de l’utilisation d’un stop suiveur

Sans direction, les variations de prix sont cycliques. Il y a des hauts et des bas. Dans une tendance haussière, la hausse est plus longue que la baisse, et dans le cas d’une tendance baissière, la baisse est plus longue que la hausse. De plus, les tendances à long terme ont toujours un « recul ». Cela signifie que la tendance peut toujours s’inverser temporairement et revenir à sa direction d’origine.

Avantages et inconvénients des arrêts suiveurs

Les principaux avantages de cet outil sont :

- La définition de stop suiveurs peut réduire le stress mental associé à la surveillance constante des positions ouvertes.

- En déplaçant automatiquement les ordres stop-loss dans la zone de profit, les traders peuvent (avec la bonne utilisation de cet outil) minimiser les pertes et augmenter les profits potentiels.

Bien sûr, il y a aussi des inconvénients, dont les plus évidents sont :

- La rigidité est due uniquement au fait que le stop loss est tracé strictement à une distance fixe. D’une part, cela ne permet pas aux prix de bouger librement et peut conduire à une fermeture prématurée des positions via des stop loss (valeurs stop suiveuses plus petites). D’un autre côté, si le stop suiveur est réglé trop haut, il peut éventuellement (lorsque le prix s’inverse et atteint le stop) absorber la majeure partie du bénéfice sur papier.

- Comme mentionné ci-dessus, les arrêts suiveurs nécessitent presque toujours une plateforme de trading avec une connexion Internet ininterrompue.