Mi az utómegálló, a Trailing Stop általános fogalmai, miért van rá szükség és hol kell elhelyezni, hogyan válasszuk ki a megfelelő utómegállót, olyan tényezők, amelyeket figyelembe kell venni a követő megálló elhelyezésének meghatározásakor. A záró stop megbízás segíthet azoknak a részvénykereskedőknek, akik potenciálisan követni szeretnék a

trendet a kilépési stratégiájuk kezelése során.

- Mi az a trailing stop

- Miért van szüksége egy utólagos megállóra

- Miért kell záró stopot használni a gyakorlati kereskedésben a tőzsdén?

- Trailing Stop Sell

- Mikor használjunk utólagos megállót

- Milyen kockázatokkal jár a meggondolatlan stop parancsok leadása?

- Miért olyan fontos a lefutó stop és hogyan működik

- Hol keressünk és hogyan állítsunk be egy utólagos megállót?

- Mikor kezd/áll le a záró leállás?

- Praktikus használati eset egy felkapott piacon

- A záró ütköző használatának jellemzői

- Az utólagos megállók előnyei és hátrányai

Mi az a trailing stop

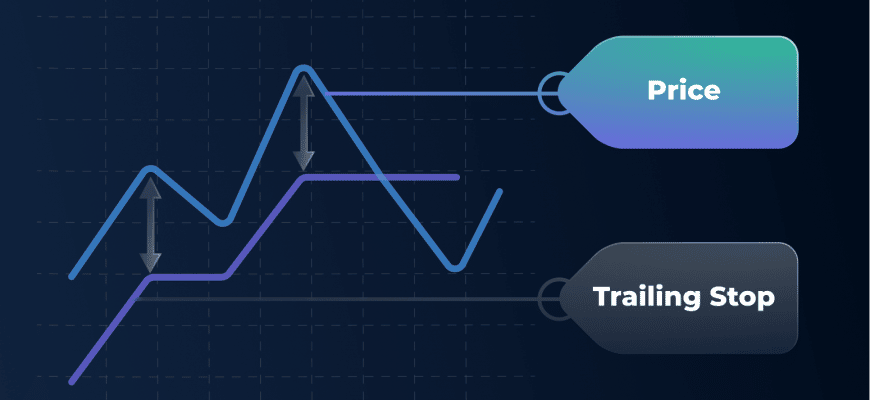

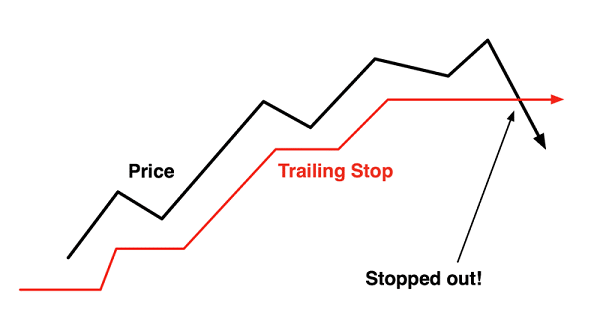

A záró stop egy eszközre adott megbízás, amely automatikusan eladásra készteti, ha az értéke egy meghatározott százalékkal felfelé vagy lefelé mozog. Rugalmasabb, mint a

stop loss , mivel lehetővé teszi egy eszköz értékének növekedését, mielőtt bármilyen későbbi csökkenés eladást váltana ki. A trailing stopok lehetővé teszik, hogy egy pozíció nyitva maradjon, miközben az árfolyam a megfelelő irányba mozog. A hátsó ütköző védelemmel rendelkezik a nagyon gyors ingadozások ellen.

Miért van szüksége egy utólagos megállóra

A trailing stop egy módja annak, hogy megvédje az értékpapírokkal való kereskedésből származó bevételét azáltal, hogy automatikusan eladási megbízást ad le, ha az értékük meghatározott százalékkal csökken. Ez az érték azonban a piaci árra vonatkozik, nyitva hagyva a profitlehetőséget.

Miért kell záró stopot használni a gyakorlati kereskedésben a tőzsdén?

Az utólagos megállók hatékony módszert jelenthetnek a kockázatkezelésre. A kereskedők leggyakrabban kereskedelmi kilépési stratégia részeként használják őket.

Trailing Stop Sell

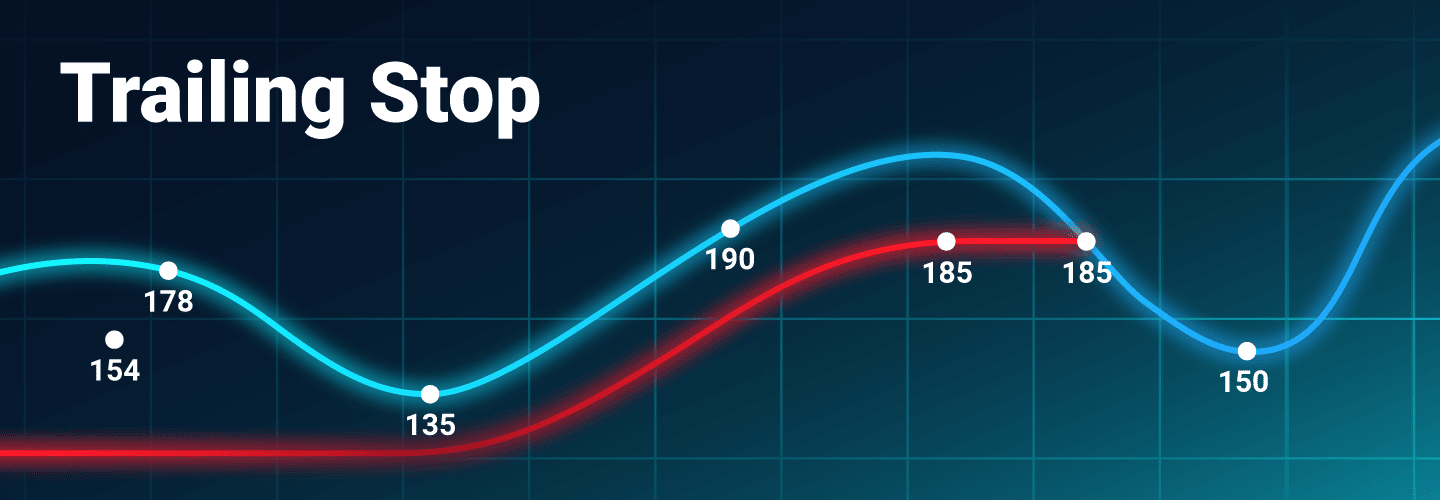

Ahogy a belső kamatláb új csúcsra növekszik, a küszöbár újraszámításra kerül az új magas árfolyam alapján. A kezdeti “magas” a belső árfolyam a záró stop első aktiválásakor, így az “új” csúcs az a legmagasabb ár, amelyet a részvény a kezdeti érték fölé ér. Amint az ár meghaladja a kezdeti tétet, a triggerár új csúcsra áll vissza. Ha az ár változatlan marad, vagy leesik az eredeti licittől, vagy a legmagasabb ezt követő csúcstól, akkor a záró stop megtartja az aktuális kiváltó árat. Ha a tét csökkentett ára eléri vagy átlépi a kiváltó árat, a záró stop piaci eladási megbízást vált ki.

Mikor használjunk utólagos megállót

Az utóstop csak a szokásos piaci ülésszak alatt aktiválható 9:30 és 16:00 óra között. Nem indul el a meghosszabbított óránkénti munkamenetek, például a piac előtti vagy a munkaidőn kívüli ülések, illetve amikor a részvényekkel nem kereskednek (pl. tőzsdei leálláskor, hétvégén vagy piaci ünnepnapokon).

Milyen kockázatokkal jár a meggondolatlan stop parancsok leadása?

A pozíciókezelés elengedhetetlen a kereskedésben, és meg kell érteni azokat a kockázatokat, amelyekkel szembesülhet a záró stop használata:

- Az utólagos leállások ki vannak téve az árréseknek , amelyek néha kereskedési munkamenetek között vagy szünetekben fordulhatnak elő. A kötési ár magasabb vagy alacsonyabb lehet, mint a záró stop.

- Piaczárás . Utólagos leállások csak egy szokásos piaci munkamenet során válthatók ki. Ha a piac bármilyen okból bezárt, a leállítások nem hajthatók végre a piac újranyitásáig.

- Amikor a piac ingadozik , különösen a nagy kereskedési volumen időszakában, előfordulhat, hogy a megbízás kitöltésének ár nem egyezik meg azzal az árral, amelyen a megbízást végrehajtásra benyújtották .

- Likviditás . Különböző árakat kaphat egy megbízás részeire, különösen a nagyszámú részvényt tartalmazó megbízásokra.

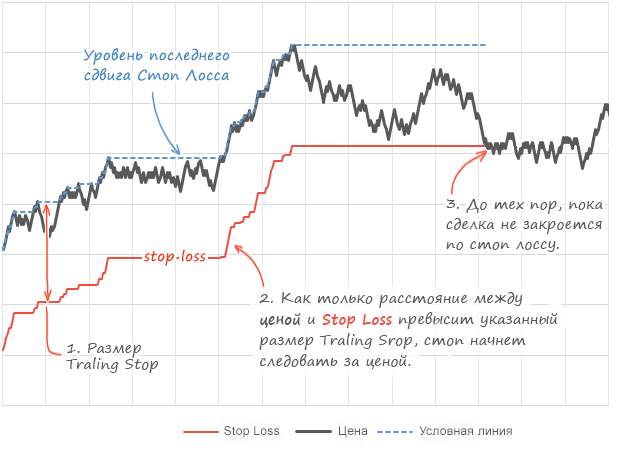

Miért olyan fontos a lefutó stop és hogyan működik

Mielőtt belép a piacra, fontos, hogy megbizonyosodjon arról, hogy a megfelelő kilépési stratégiát alkalmazza. Könnyű egy mozdulattal maximalizálni a nyereséget és minimalizálni a veszteségeket. Túl sok ember él át érzelmeket a befektetéseiből. Ezek olyan hibák, amelyek sok pénzbe kerülnek. Még az olyan befektetési legendáknak sem mindig van igaza, mint Warren Buffett. A trailing stop lehetővé teszi a kockázatok csökkentését. Íme, hogyan működik. Tegyük fel, hogy van egy részvénykereskedelem 100 dolláros áron. Ha a záró stop 25%-ra van beállítva, akkor a befektető záró stopja 25%-kal kisebb lesz, mint 100 dollár vagy 75 dollár. Ha a részvények bármikor 75 dollárra esnek, eladhatók. Ez azonban még nem minden. Tegyük fel, hogy egy befektető részvényei 200 dollárra emelkedtek. Ahogy a részvény eléri a 125, 150 és 175 dollárt, a záró stop növekszik.

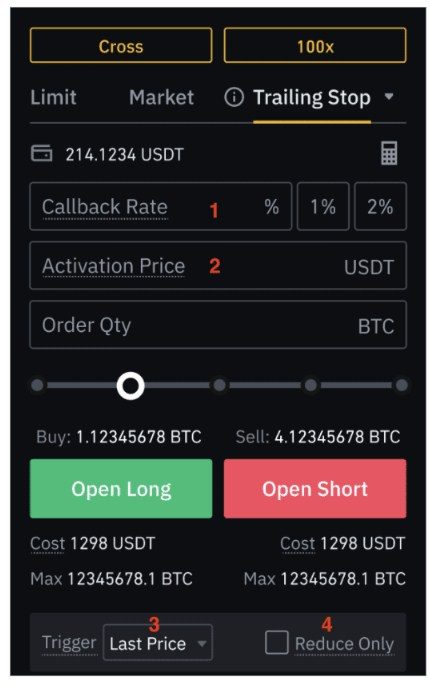

Hol keressünk és hogyan állítsunk be egy utólagos megállót?

A lebegő stopot néha „lebegő stop loss”-nak is nevezik. Használható segédeszközként vagy önálló tanácsadóként is. Az első esetben az ügyfélterminálra telepített szkriptként van megadva. A trailing stop a felhasználó kereskedési terminálján működik, és nem a szerveren, például

a veszteség leállítása és a profit bevétele. Az Alpari Broker fejlett kereskedési lehetőségeket kínál ügyfeleinek. Az eszköz már integrálva van a MetaTrader 4 terminálba, és bármikor használható.

Fontos!

A megfelelő bróker kiválasztása a sikeres kereskedés egyik kulcsa.

Utolsó stop beállításához:

- Kezdjen új kereskedést. Kattintson az “Új rendelés” gombra, állítsa be a devizapárt és állítsa be a hangerőt.

- Állítson be veszteségstopot, és kössön vételi kereskedést. Ezt követően egy új pozíció jelenik meg a diagramon.

- A “Kereskedés” lapon kattintson a jobb gombbal, és válassza a “Kismaradás” lehetőséget.

- Állítsa be a méretet 15 és 715 pont között.

Mikor kezd/áll le a záró leállás?

A záró stop aktiválásához a rendelésnek nyereségesnek kell lennie egy bizonyos számú pont erejéig. Ez a funkció csak akkor lesz elérhető, ha ez a feltétel teljesül. Ha a kereskedési terminál összeomlik, bezárul vagy a számítógép leáll, a záró stop eltávolításra kerül, mert nincs mentve a szerverre. Ennek elkerülésére használhatja az ingyenes Exness VPS szolgáltatást.

Praktikus használati eset egy felkapott piacon

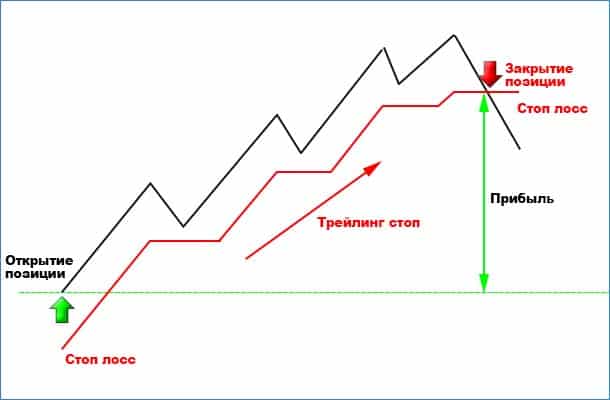

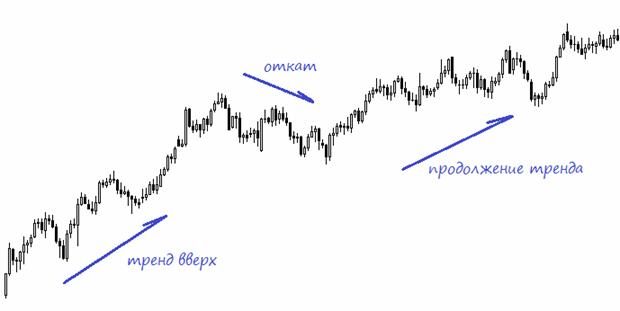

Minden trend emelkedő csúcsokból és mélypontokból áll. Ez azt jelenti, hogy elhelyezhet egy záró stopot minden visszahúzás határa alá (az ármozgás előtti mélypont). A stop elérése azt jelenti, hogy a trend elhagyta a struktúrát, és valószínűleg megáll vagy megfordul.

A záró ütköző használatának jellemzői

Irány nélkül az árváltozások ciklikusak. Vannak hullámvölgyek. Emelkedő trendben az emelkedés hosszabb, mint az esés, lefelé irányuló trend esetén az esés hosszabb, mint az emelkedés. Sőt, a hosszú távú trendeknek mindig van “visszahúzódása”. Ez azt jelenti, hogy a trend átmenetileg mindig megfordulhat, és visszatérhet eredeti irányába.

Az utólagos megállók előnyei és hátrányai

Ennek az eszköznek a fő előnyei a következők:

- A lefutó megállók beállítása csökkentheti a nyitott pozíciók állandó figyelésével járó mentális stresszt.

- A stop-loss megbízások automatikus áthelyezésével a profitzónába a kereskedők (az eszköz megfelelő használatával) minimalizálhatják a veszteségeket és növelhetik a potenciális nyereséget.

Természetesen vannak hátrányai is, amelyek közül a legszembetűnőbbek:

- A rugalmatlanság csak abból adódik, hogy a stop loss szigorúan meghatározott távolságra van meghúzva. Ez egyrészt nem teszi lehetővé az árak szabad mozgását, és a pozíciók idő előtti zárásához vezethet a stop lossokon (kisebb trailing stop értékek) keresztül. Másrészt, ha a záró stop túl magasra van állítva, végül (amikor az ár megfordul és eléri a stopot) felemészti a papírnyereség nagy részét.

- Ahogy fentebb említettük, a leállásokhoz szinte mindig szükség van egy megszakítás nélküli internetkapcsolattal rendelkező kereskedési platformra.