Czym jest trailing stop, ogólne koncepcje dotyczące trailing stopu, dlaczego jest potrzebny i gdzie go umieścić, jak wybrać właściwy trailing stop, czynniki, które należy wziąć pod uwagę przy ustalaniu miejsca umieszczenia trailing stopu. Zlecenie kroczącego stopu może pomóc inwestorom giełdowym, którzy chcą potencjalnie podążać za

trendem podczas zarządzania strategią wyjścia.

- Co to jest trailing stop

- Dlaczego potrzebujesz trailing stop

- Dlaczego w praktycznym handlu na giełdzie musisz używać trailing stop

- Trailing Stop Sell

- Kiedy używać Trailing Stop?

- Jakie jest ryzyko bezmyślnego składania zleceń stop?

- Dlaczego trailing stop jest tak ważny i jak to działa

- Gdzie szukać i jak ustawić trailing stop?

- Kiedy trailing przestaje działać?

- Praktyczny przypadek użycia na rynku trendów

- Cechy korzystania z trailing stop

- Plusy i minusy trailing stopów

Co to jest trailing stop

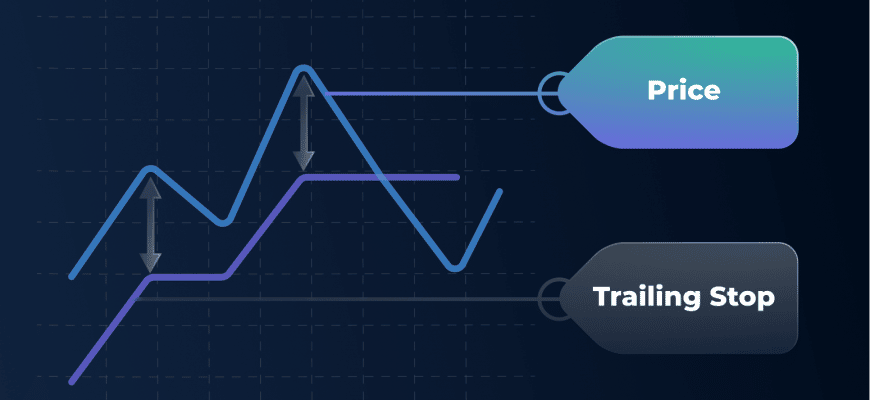

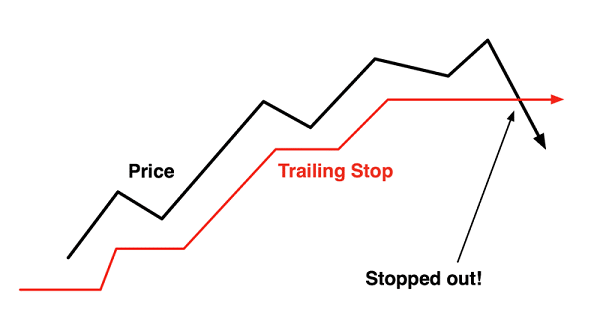

Trailing stop to zlecenie złożone na aktywie, które spowoduje jego automatyczną sprzedaż, jeśli jego wartość wzrośnie lub spadnie o określony procent. Jest bardziej elastyczny niż

stop loss , ponieważ pozwala na wzrost wartości aktywów, zanim jakikolwiek kolejny spadek spowoduje sprzedaż. Stopery kroczące pozwalają na pozostawienie pozycji otwartej, podczas gdy cena porusza się we właściwym kierunku. Trailing stop posiada zabezpieczenie przed bardzo szybkimi wahaniami.

Dlaczego potrzebujesz trailing stop

Trailing stop to sposób na ochronę dochodów z handlu papierami wartościowymi poprzez automatyczne składanie zlecenia sprzedaży, jeśli ich wartość spadnie o ustalony procent. Jednak ta wartość zostanie zastosowana do ceny rynkowej, pozostawiając otwartą możliwość zysku.

Dlaczego w praktycznym handlu na giełdzie musisz używać trailing stop

Trailing stop może zapewnić skuteczne sposoby zarządzania ryzykiem. Traderzy najczęściej używają ich jako części strategii wyjścia z handlu.

Trailing Stop Sell

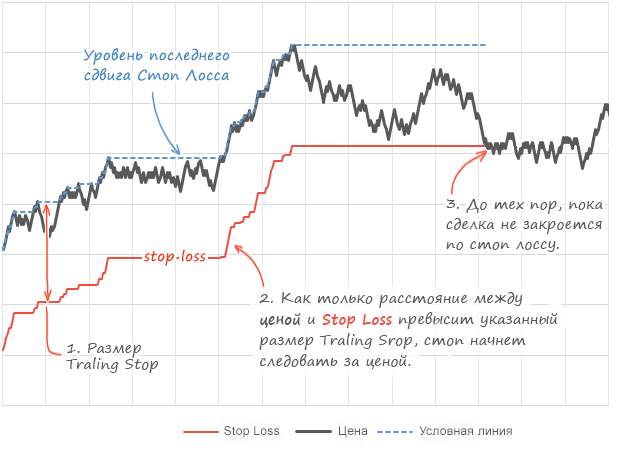

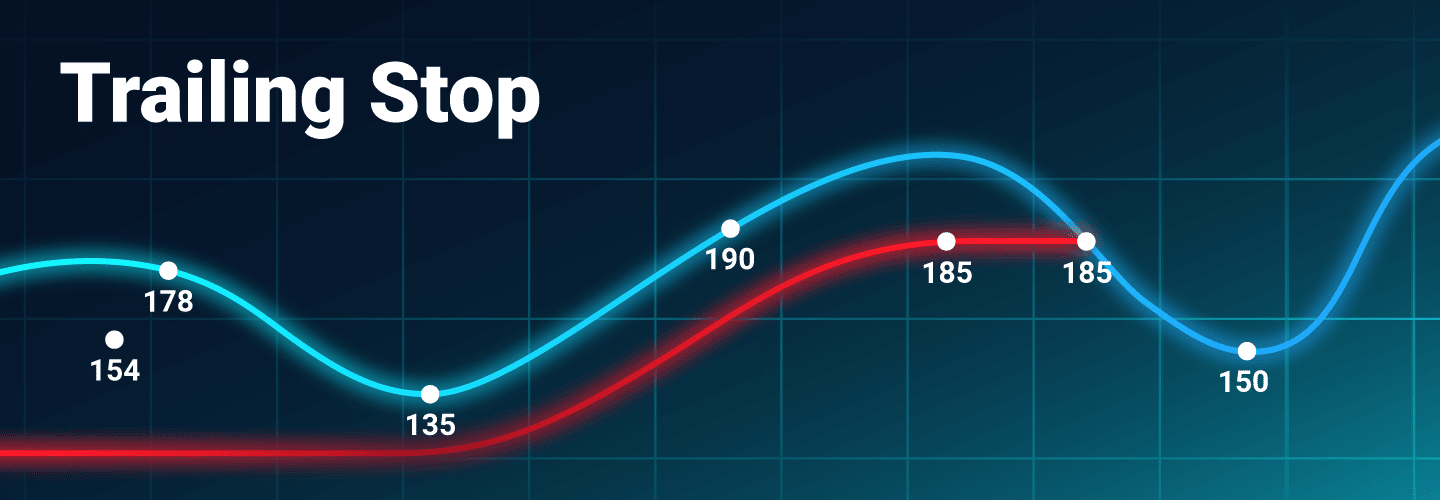

Gdy kurs wewnętrzny wzrasta do nowych maksimów, cena wyzwalająca jest ponownie obliczana na podstawie nowego najwyższego kursu. Początkowy „wysoki” to kurs wewnętrzny, gdy trailing stop jest aktywowany po raz pierwszy, więc „nowy” szczyt będzie najwyższą ceną, jaką akcje osiągną powyżej tej początkowej wartości. Gdy cena przekroczy początkowy zakład, cena wyzwalająca resetuje się do nowego maksimum. Jeśli cena pozostanie taka sama lub spadnie od pierwotnej oferty lub najwyższego kolejnego maksimum, trailing stop utrzymuje swoją aktualną cenę wyzwalającą. Jeśli cena cięcia zakładu osiągnie lub przekroczy cenę aktywacji, trailing stop uruchamia zlecenie rynkowe sprzedaży.

Kiedy używać Trailing Stop?

Trailing stop można aktywować tylko podczas standardowej sesji rynkowej od 9:30 do 16:00. Nie będzie startu podczas wydłużonych sesji godzinowych, takich jak sesje przedrynkowe lub poza godzinami pracy, lub gdy akcje nie są przedmiotem obrotu (np. podczas zatrzymania akcji lub w weekendy lub święta rynkowe).

Jakie jest ryzyko bezmyślnego składania zleceń stop?

Zarządzanie pozycją jest niezbędne w handlu i konieczne jest zrozumienie ryzyka, z którym można się zmierzyć podczas korzystania ze stopu trailingowego:

- Stopy kroczące są podatne na luki cenowe , które mogą czasami wystąpić między sesjami handlowymi lub podczas przerw. Cena wykonania może być wyższa lub niższa niż trailing stop.

- Zamknięcie rynku . Trailing stop można uruchomić tylko podczas zwykłej sesji rynkowej. Jeśli rynek zostanie zamknięty z jakiegokolwiek powodu, trailing stop nie zostanie wykonany do momentu ponownego otwarcia rynku.

- W przypadku wahań na rynku , szczególnie w okresach dużego wolumenu obrotu, cena, po której realizowane jest zlecenie, może nie być taka sama, jak cena, po której zlecenie zostało przekazane do realizacji .

- Płynność . Możliwe jest uzyskanie różnych cen za części zamówienia, szczególnie dla zamówień zawierających dużą liczbę akcji.

Dlaczego trailing stop jest tak ważny i jak to działa

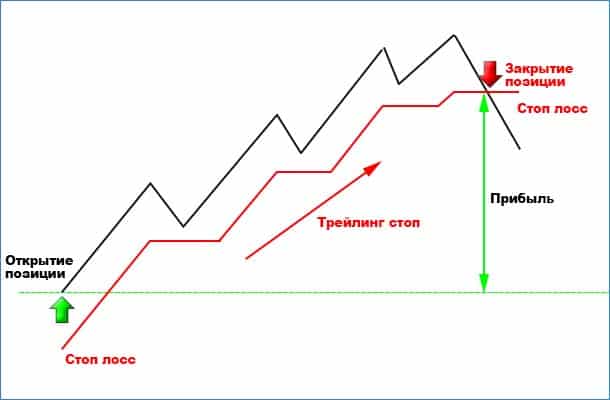

Przed wejściem na rynek ważne jest, aby upewnić się, że masz odpowiednią strategię wyjścia. Łatwo jest jednym ruchem zmaksymalizować zyski i zminimalizować straty. Zbyt wiele osób doświadcza emocji związanych z inwestycjami. Są to błędy, które kosztują dużo pieniędzy. Nawet legendy inwestycyjne, takie jak Warren Buffett, nie zawsze mają rację. Trailing stop pozwala zmniejszyć ryzyko. Oto jak to działa. Załóżmy, że istnieje handel akcjami po cenie 100 USD. Jeśli trailing stop jest ustawiony na 25%, wówczas trailing stop inwestora będzie o 25% niższy niż 100 USD lub 75 USD. Jeśli akcje spadną w dowolnym momencie do 75 USD, można je sprzedać. To jednak nie wszystko. Powiedzmy, że akcje inwestora wzrosły do 200 dolarów. Gdy cena akcji osiągnie 125, 150 i 175 USD, trailing stop wzrośnie.

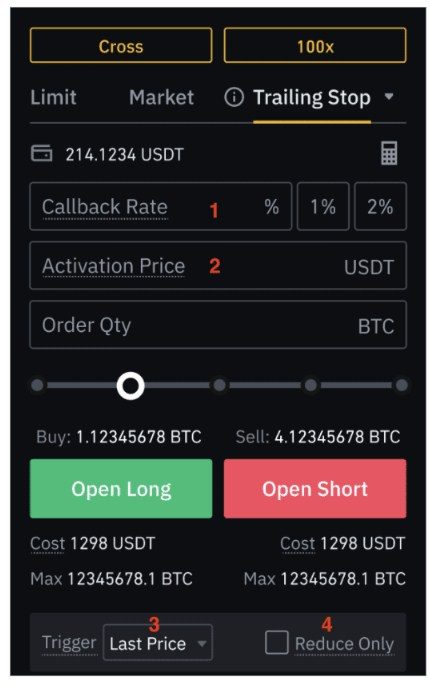

Gdzie szukać i jak ustawić trailing stop?

Trailing stop jest czasami określany jako „pływający stop loss”. Może być również używany jako narzędzie pomocnicze lub samodzielny doradca. W pierwszym przypadku jest dostarczany jako skrypt, który jest instalowany na terminalu klienta. Trailing stop działa na terminalu handlowym użytkownika, a nie na serwerze, podobnie jak

stop loss i take profit. Alpari Broker oferuje klientom zaawansowane możliwości handlowe. Narzędzie jest już zintegrowane z terminalem MetaTrader 4 i może być używane w dowolnym momencie.

Ważny!

Wybór odpowiedniego brokera jest jednym z głównych kluczy do udanego handlu.

Aby ustawić trailing stop:

- Rozpocznij nowy handel. Kliknij przycisk „Nowe zamówienie”, ustaw parę walutową i ustaw wolumen.

- Ustaw stop loss i wejdź w transakcję kupna. Następnie na wykresie pojawi się nowa pozycja.

- W zakładce „Handel” kliknij prawym przyciskiem myszy i wybierz „Trailing Stop”.

- Ustaw rozmiar od 15 do 715 punktów.

Kiedy trailing przestaje działać?

Aby aktywować trailing stop, zlecenie musi być opłacalne dla określonej liczby punktów. Ta funkcja będzie dostępna dopiero po spełnieniu tego warunku. Jeśli terminal handlowy ulegnie awarii, zamknie się lub komputer zostanie wyłączony, trailing stop jest usuwany, ponieważ nie jest zapisany na serwerze. Aby tego uniknąć, możesz skorzystać z bezpłatnej usługi Exness VPS.

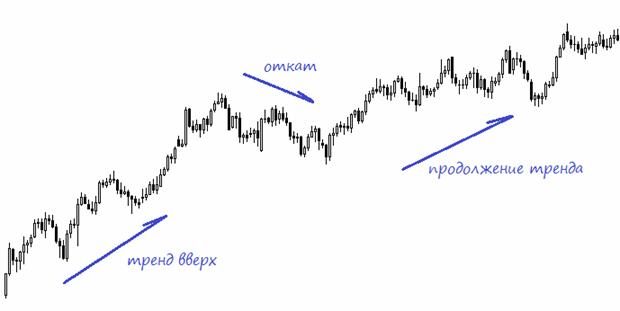

Praktyczny przypadek użycia na rynku trendów

Każdy trend składa się z rosnących szczytów i dołków. Oznacza to, że możesz umieścić trailing stop poniżej granicy każdego cofnięcia (dołek przed ruchem ceny). Kiedy stop zostanie osiągnięty, będzie to oznaczać, że trend opuścił strukturę i prawdopodobnie zatrzyma się lub odwróci.

Cechy korzystania z trailing stop

Bez kierunku zmiany cen są cykliczne. Są wzloty i upadki. W trendzie wzrostowym wzrost jest dłuższy niż spadek, a w przypadku trendu spadkowego spadek jest dłuższy niż wzrost. Co więcej, długoterminowe trendy zawsze mają „cofanie”. Oznacza to, że trend zawsze może się chwilowo odwrócić i powrócić do pierwotnego kierunku.

Plusy i minusy trailing stopów

Główne zalety tego narzędzia to:

- Ustawienie trailing stopów może zmniejszyć stres psychiczny związany z ciągłym monitorowaniem otwartych pozycji.

- Poprzez automatyczne przenoszenie zleceń stop-loss do strefy zysku, inwestorzy mogą (przy odpowiednim użyciu tego narzędzia) zminimalizować straty i zwiększyć potencjalne zyski.

Oczywiście są też wady, z których najbardziej oczywiste to:

- Brak elastyczności wynika tylko z faktu, że stop loss jest rysowany ściśle w ustalonej odległości. Z jednej strony nie pozwala to na swobodny ruch cen i może prowadzić do przedwczesnego zamykania pozycji poprzez stop loss (mniejsze wartości trailing stop). Z drugiej strony, jeśli trailing stop jest ustawiony zbyt wysoko, może w końcu (gdy cena odwróci się i osiągnie stop) pochłonąć większość papierowego zysku.

- Jak wspomniano powyżej, trailing stop prawie zawsze wymaga platformy transakcyjnej z nieprzerwanym połączeniem internetowym.