Was ist ein Trailing Stop, allgemeine Konzepte zum Trailing Stop, warum wird er benötigt und wo wird er platziert, wie man den richtigen Trailing Stop auswählt, Faktoren, die bei der Bestimmung, wo ein Trailing Stop platziert werden soll, zu berücksichtigen sind. Eine Trailing-Stop-Order kann Aktienhändlern helfen, die möglicherweise dem

Trend folgen und gleichzeitig ihre Ausstiegsstrategie verwalten möchten.

- Was ist Trailing-Stop

- Warum Sie einen Trailing Stop brauchen

- Warum Sie im praktischen Handel an der Börse einen Trailing Stop verwenden müssen

- Trailing-Stop-Verkauf

- Wann ein Trailing Stop verwendet werden sollte

- Welche Risiken bestehen, wenn Sie gedankenlos Stop-Orders platzieren?

- Warum der Trailing Stop so wichtig ist und wie er funktioniert

- Wo muss man suchen und wie setzt man einen Trailing Stop?

- Wann beginnt/endet der Trailing Stop zu arbeiten?

- Praktischer Anwendungsfall in einem Trendmarkt

- Merkmale der Verwendung eines Trailing Stops

- Vor- und Nachteile von Trailing Stops

Was ist Trailing-Stop

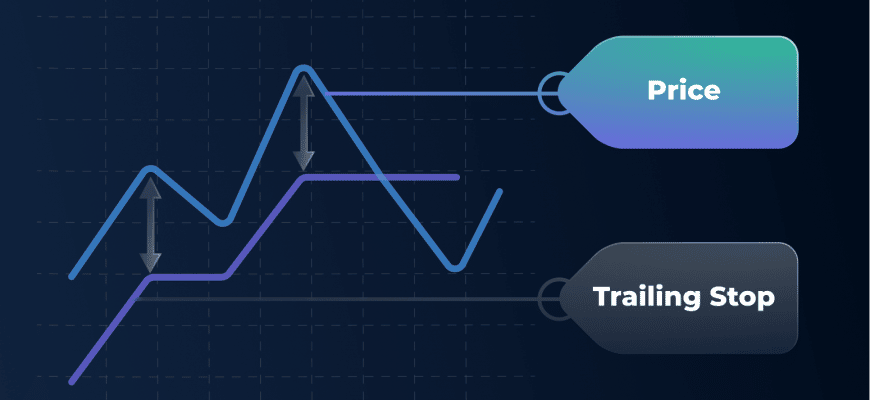

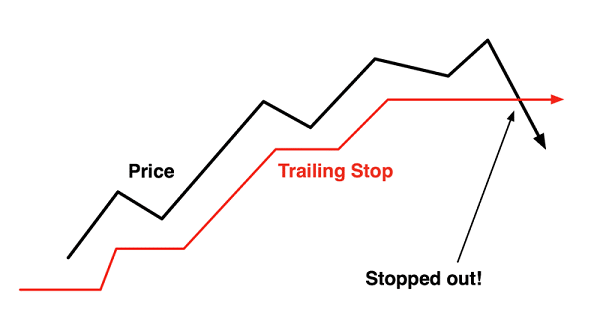

Ein Trailing Stop ist eine Order, die auf einen Vermögenswert platziert wird und automatisch zum Verkauf führt, wenn sich sein Wert um einen festgelegten Prozentsatz nach oben oder unten bewegt. Es ist flexibler als ein

Stop-Loss , da es den Wert eines Vermögenswerts steigen lässt, bevor ein nachfolgender Rückgang einen Verkauf auslöst. Trailing Stops ermöglichen es einer Position, offen zu bleiben, während sich der Preis in die richtige Richtung bewegt. Der Trailing Stop ist gegen sehr schnelle Schwankungen geschützt.

Warum Sie einen Trailing Stop brauchen

Trailing Stops sind eine Möglichkeit, Ihr Einkommen aus dem Handel mit Wertpapieren zu schützen, indem automatisch eine Verkaufsorder platziert wird, wenn ihr Wert um einen festen Prozentsatz fällt. Dieser Wert wird jedoch auf den Marktpreis angewendet, wodurch die Gewinnchance offen bleibt.

Warum Sie im praktischen Handel an der Börse einen Trailing Stop verwenden müssen

Trailing Stops können effektive Wege zum Risikomanagement bieten. Trader verwenden sie am häufigsten als Teil einer Trade-Exit-Strategie.

Trailing-Stop-Verkauf

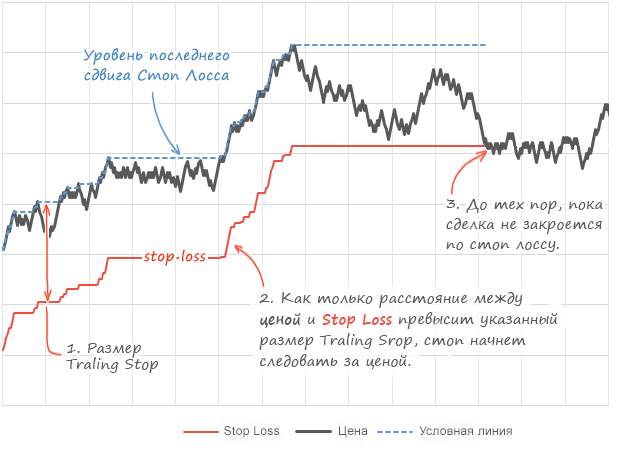

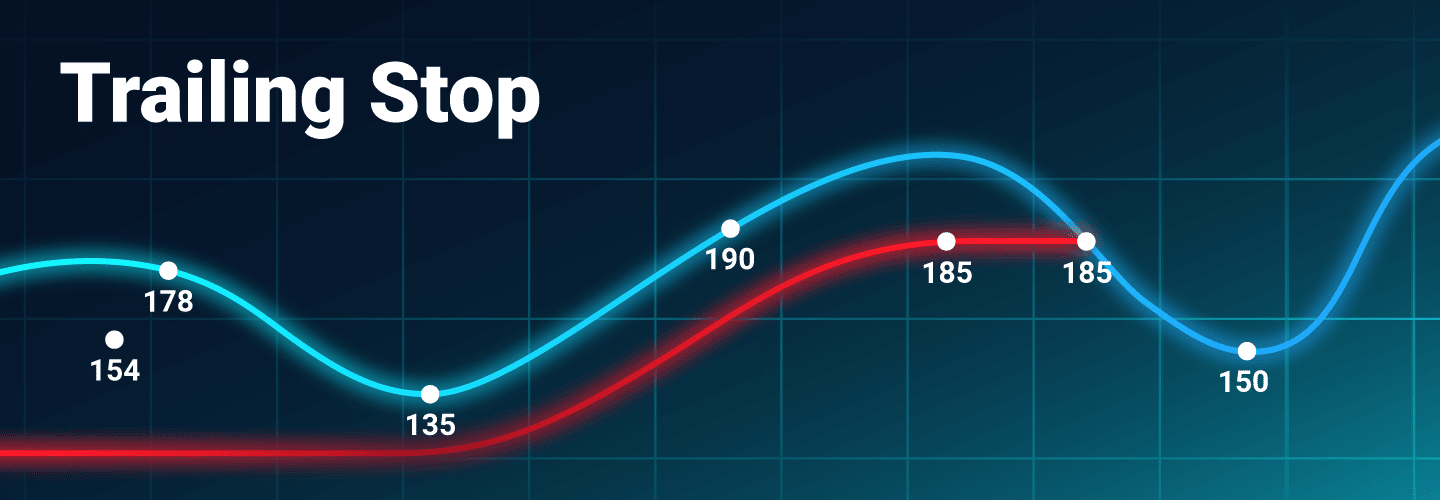

Wenn der Innenkurs auf neue Höchststände steigt, wird der Auslösepreis basierend auf dem neuen Höchstkurs neu berechnet. Das anfängliche „Hoch“ ist der Innenkurs, wenn der Trailing Stop zum ersten Mal aktiviert wird, sodass das „neue“ Hoch der höchste Preis ist, den die Aktie über diesem Anfangswert erreicht. Wenn der Preis den anfänglichen Einsatz übersteigt, wird der Auslösepreis auf ein neues Hoch zurückgesetzt. Wenn der Preis gleich bleibt oder vom ursprünglichen Gebot oder dem höchsten nachfolgenden Hoch abfällt, behält der Trailing Stop seinen aktuellen Auslösepreis bei. Wenn der Cut-Preis der Wette den Auslösepreis erreicht oder überschreitet, löst der Trailing Stop eine Marktorder zum Verkauf aus.

Wann ein Trailing Stop verwendet werden sollte

Der Trailing Stop kann nur während der Standard-Marktsitzung von 9:30 bis 16:00 Uhr aktiviert werden. Während längerer stündlicher Sitzungen, wie z. B. vorbörslicher oder außerhalb der Geschäftszeiten, oder wenn die Aktie nicht gehandelt wird (z. B. während eines Börsenstopps oder an Wochenenden oder Feiertagen), findet keine Einführung statt.

Welche Risiken bestehen, wenn Sie gedankenlos Stop-Orders platzieren?

Das Positionsmanagement ist beim Trading unerlässlich, und es ist notwendig, die Risiken zu verstehen, die bei der Verwendung eines Trailing Stop auftreten können:

- Trailing Stops sind anfällig für Preislücken , die manchmal zwischen Handelssitzungen oder während Pausen auftreten können. Der Ausübungspreis kann über oder unter dem Trailing Stop liegen.

- Marktschluss . Trailing Stops können nur während einer regulären Marktsitzung ausgelöst werden. Wenn der Markt aus irgendeinem Grund geschlossen ist, werden Trailing Stops nicht ausgeführt, bis der Markt wieder geöffnet wird.

- Wenn der Markt schwankt , insbesondere in Zeiten hohen Handelsvolumens, entspricht der Preis, zu dem der Auftrag ausgeführt wird, möglicherweise nicht dem Preis, zu dem der Auftrag zur Ausführung übermittelt wurde .

- Liquidität . Es ist möglich, unterschiedliche Preise für Teile einer Order zu erhalten, insbesondere bei Orders, die eine große Anzahl von Aktien umfassen.

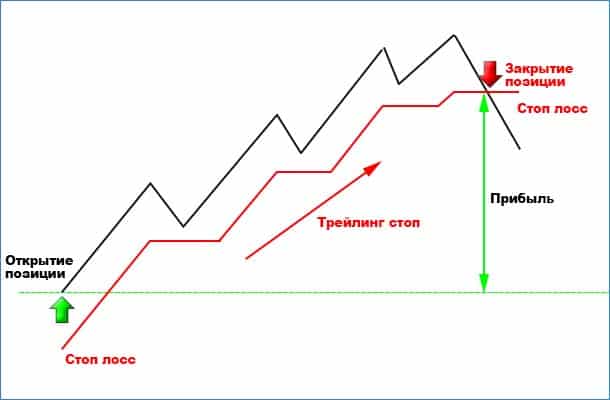

Warum der Trailing Stop so wichtig ist und wie er funktioniert

Bevor Sie in den Markt eintreten, ist es wichtig, sicherzustellen, dass Sie über die richtige Ausstiegsstrategie verfügen. Es ist einfach, Gewinne zu maximieren und Verluste in einem Zug zu minimieren. Zu viele Menschen erleben Emotionen durch ihre Investitionen. Das sind Fehler, die viel Geld kosten. Auch Investmentlegenden wie Warren Buffett liegen nicht immer richtig. Trailing Stop ermöglicht es Ihnen, Risiken zu reduzieren. So funktioniert das. Angenommen, es gibt einen Aktienhandel zu einem Preis von 100 $. Wenn der Trailing-Stop auf 25 % festgelegt ist, liegt der Trailing-Stop des Anlegers um 25 % unter 100 $ oder 75 $. Wenn die Aktien zu irgendeinem Zeitpunkt auf 75 $ fallen, können sie verkauft werden. Das ist jedoch noch nicht alles. Nehmen wir an, die Aktien eines Investors sind auf 200 $ gestiegen. Wenn die Aktie 125 $, 150 $ und 175 $ erreicht, wird der Trailing Stop steigen.

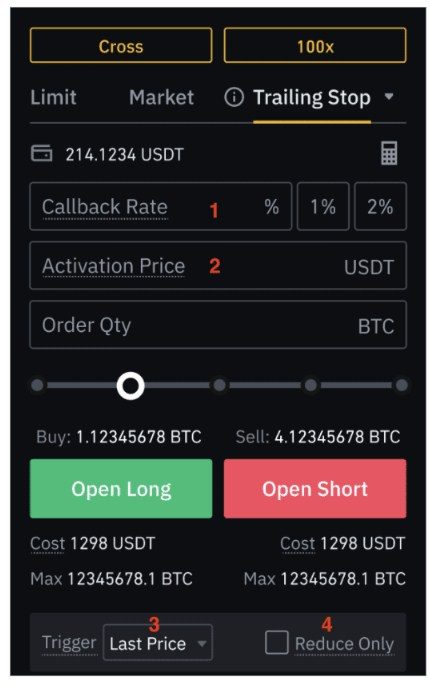

Wo muss man suchen und wie setzt man einen Trailing Stop?

Ein Trailing Stop wird manchmal auch als „Floating Stop Loss“ bezeichnet. Es kann auch als Hilfstool oder als eigenständiger Ratgeber verwendet werden. Im ersten Fall wird es als Skript bereitgestellt, das auf dem Client-Terminal installiert wird. Trailing Stop funktioniert auf dem Handelsterminal des Benutzers und nicht auf dem Server, wie

Stop-Loss und Take-Profit. Alpari Broker bietet Kunden fortschrittliche Handelsmöglichkeiten. Das Tool ist bereits in das Terminal MetaTrader 4 integriert und kann jederzeit verwendet werden.

Wichtig!

Die Wahl des richtigen Brokers ist einer der wichtigsten Schlüssel zum erfolgreichen Trading.

So setzen Sie einen Trailing-Stop:

- Starten Sie einen neuen Handel. Klicken Sie auf die Schaltfläche „Neue Order“, legen Sie das Währungspaar und das Volumen fest.

- Legen Sie einen Stop-Loss fest und gehen Sie einen Kauf-Trade ein. Danach erscheint eine neue Position auf dem Chart.

- Klicken Sie auf der Registerkarte „Trade“ mit der rechten Maustaste und wählen Sie „Trailing Stop“.

- Legen Sie eine Größe zwischen 15 und 715 Punkten fest.

Wann beginnt/endet der Trailing Stop zu arbeiten?

Um einen Trailing Stop zu aktivieren, muss die Order für eine bestimmte Anzahl von Punkten profitabel sein. Diese Funktion ist nur verfügbar, wenn diese Bedingung erfüllt ist. Wenn das Handelsterminal abstürzt, schließt oder der Computer herunterfährt, wird der Trailing Stop entfernt, da er nicht auf dem Server gespeichert wird. Um dies zu vermeiden, können Sie den kostenlosen VPS-Dienst von Exness nutzen.

Praktischer Anwendungsfall in einem Trendmarkt

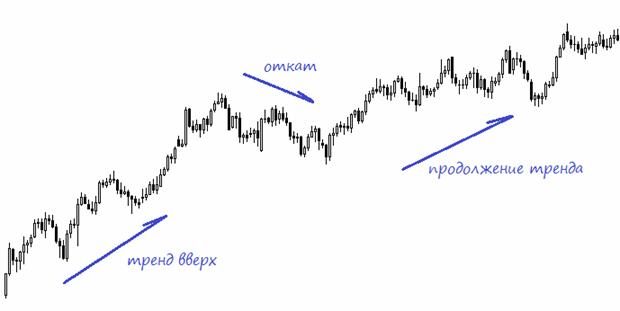

Jeder Trend besteht aus steigenden Hochs und Tiefs. Das bedeutet, dass Sie einen Trailing Stop unterhalb der Grenze jedes Pullbacks (dem Tief vor der Preisbewegung) platzieren können. Wenn der Stopp erreicht wird, bedeutet dies, dass der Trend die Struktur verlassen hat und wahrscheinlich stoppt oder sich umkehrt.

Merkmale der Verwendung eines Trailing Stops

Ohne Richtung sind Preisänderungen zyklisch. Es gibt Höhen und Tiefen. Bei einem Aufwärtstrend ist der Anstieg länger als der Rückgang, und bei einem Abwärtstrend ist der Rückgang länger als der Anstieg. Außerdem haben langfristige Trends immer einen „Pullback“. Dies bedeutet, dass sich der Trend jederzeit vorübergehend umkehren und in seine ursprüngliche Richtung zurückkehren kann.

Vor- und Nachteile von Trailing Stops

Die Hauptvorteile dieses Tools sind:

- Das Setzen von Trailing Stops kann den mentalen Stress reduzieren, der mit der ständigen Überwachung offener Positionen verbunden ist.

- Durch das automatische Verschieben von Stop-Loss-Aufträgen in die Gewinnzone können Händler (mit der richtigen Verwendung dieses Tools) Verluste minimieren und potenzielle Gewinne steigern.

Natürlich gibt es auch Nachteile, von denen die offensichtlichsten sind:

- Die Inflexibilität ist nur darauf zurückzuführen, dass der Stop-Loss strikt in einem festen Abstand gezogen wird. Dies lässt einerseits keine freien Kursbewegungen zu und kann durch Stop-Loss (kleinere Trailing-Stop-Werte) zu vorzeitigem Schließen von Positionen führen. Wenn der Trailing Stop andererseits zu hoch eingestellt ist, kann er schließlich (wenn sich der Preis umkehrt und den Stop erreicht) den größten Teil des Papiergewinns auffressen.

- Wie oben erwähnt, erfordern Trailing Stops fast immer eine Handelsplattform mit einer ununterbrochenen Internetverbindung.