Hva er et etterfølgende stopp, generelle konsepter om Trailing Stop, hvorfor er det nødvendig og hvor det skal plasseres, hvordan velge riktig etterfølgende stopp, faktorer å vurdere når man bestemmer hvor man skal plassere et etterfølgende stopp. En etterfølgende stoppordre kan hjelpe aksjehandlere som potensielt ønsker å følge

trenden mens de administrerer sin exit-strategi.

- Hva er etterfølgende stopp

- Hvorfor du trenger et etterfølgende stopp

- Hvorfor du må bruke et etterfølgende stopp i praktisk handel på børsen

- Etterfølgende Stoppsalg

- Når du skal bruke en etterfølgende stopp

- Hva er risikoen ved tankeløst å legge inn stoppordrer

- Hvorfor etterstoppet er så viktig og hvordan det fungerer

- Hvor skal du lete og hvordan sette et etterfølgende stopp?

- Når starter/slutter etterfølgende stopp å fungere?

- Praktisk bruk i et trendmarked

- Funksjoner ved å bruke et etterfølgende stopp

- Fordeler og ulemper med etterfølgende stopp

Hva er etterfølgende stopp

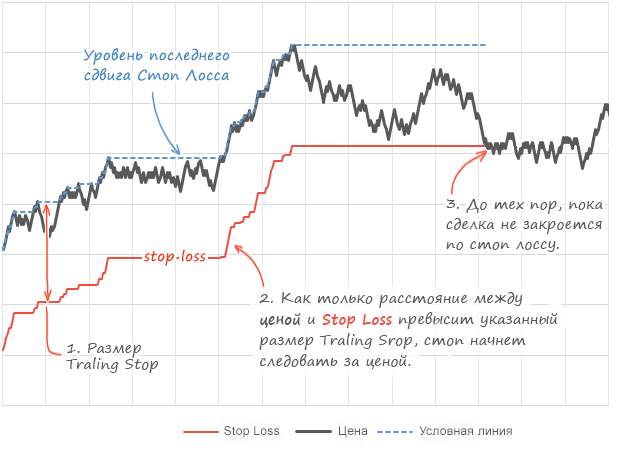

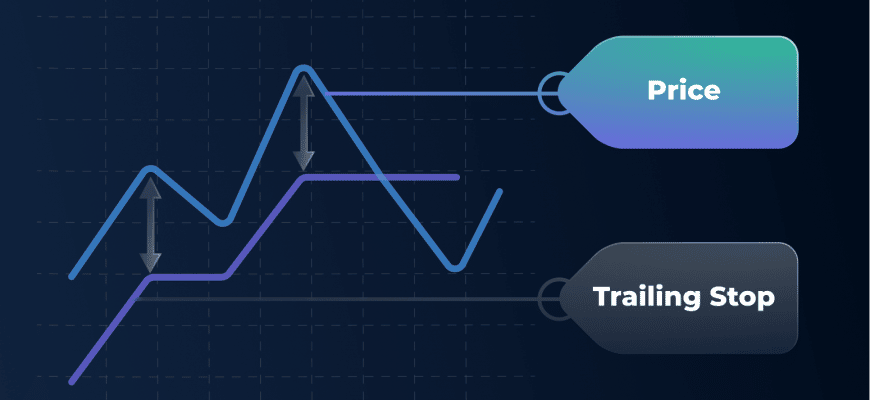

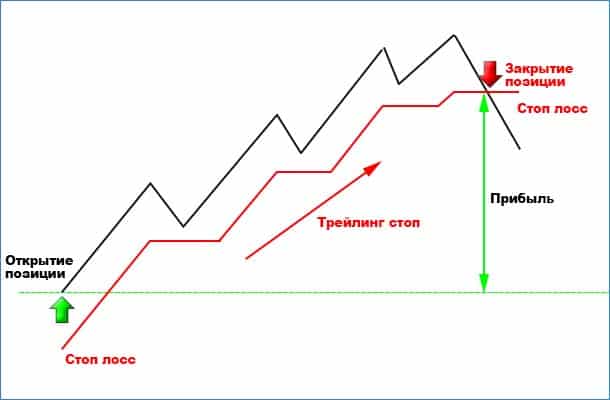

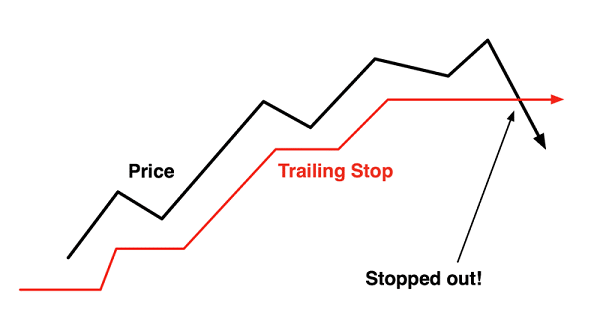

Et etterfølgende stopp er en ordre plassert på en eiendel som vil føre til at den selges automatisk hvis verdien beveger seg opp eller ned med en bestemt prosentandel. Det er mer fleksibelt enn et

stop loss , siden det lar verdien av en eiendel øke før en påfølgende nedgang utløser et salg. Etterfølgende stopp lar en posisjon forbli åpen mens prisen beveger seg i riktig retning. Bakstoppet har beskyttelse mot svært raske svingninger.

Hvorfor du trenger et etterfølgende stopp

Etterfølgende stopp er en måte å beskytte inntekten din mot å handle med verdipapirer ved automatisk å legge inn en salgsordre hvis verdien faller med en fast prosentandel. Denne verdien vil imidlertid bli brukt på markedsprisen, slik at fortjenestemuligheten er åpen.

Hvorfor du må bruke et etterfølgende stopp i praktisk handel på børsen

Etterfølgende stopp kan gi effektive måter å håndtere risiko på. Traders bruker dem oftest som en del av en handelsutgangsstrategi.

Etterfølgende Stoppsalg

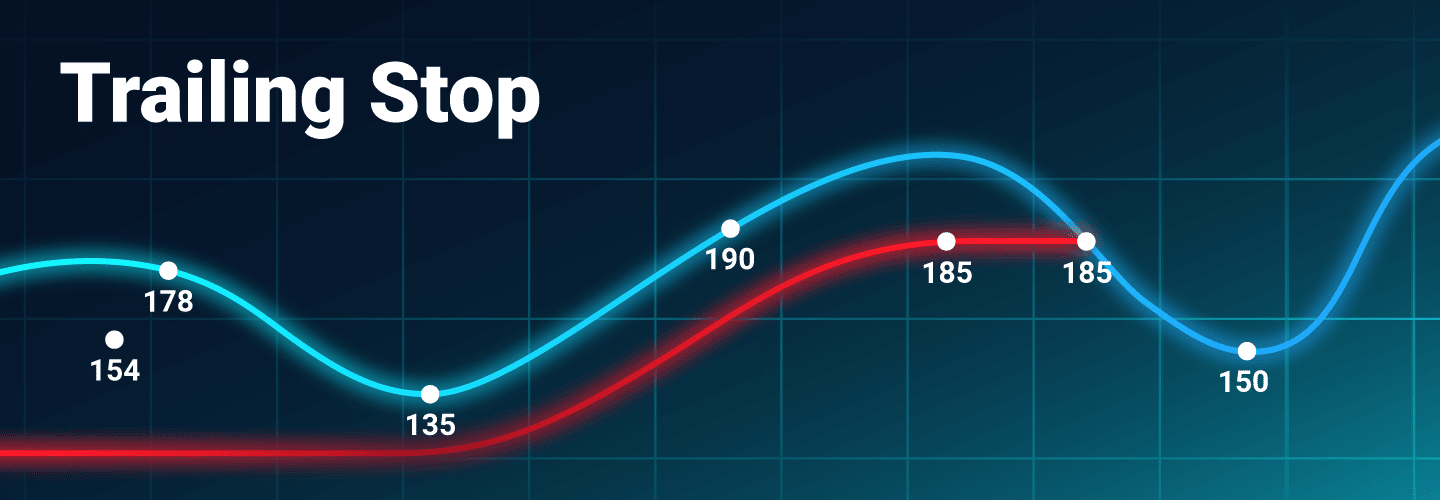

Når innsidekursen øker til nye høyder, beregnes triggerprisen på nytt basert på den nye høye prisen. Den innledende «høye» er innsidekursen når den etterfølgende stopp først aktiveres, så den «nye» høye vil være den høyeste prisen aksjen når over den opprinnelige verdien. Ettersom prisen overstiger den opprinnelige innsatsen, tilbakestilles triggerprisen til en ny høy. Hvis prisen forblir den samme, eller faller fra det opprinnelige budet, eller den høyeste etterfølgende høye, opprettholder den etterfølgende stopp sin nåværende utløserpris. Hvis kutteprisen på innsatsen når eller krysser triggerprisen, utløser den etterfølgende stopp en markedsordre om å selge.

Når du skal bruke en etterfølgende stopp

Det etterfølgende stoppet kan bare aktiveres under standard markedsøkt fra 9:30 til 16:00. Det vil ikke være noen lansering under utvidede timeøkter, for eksempel økter før markedet eller utenfor åpningstidene, eller når aksjen ikke handles (f.eks. under et aksjestopp eller i helger eller markedsferier).

Hva er risikoen ved tankeløst å legge inn stoppordrer

Posisjonsstyring er viktig i handel, og det er nødvendig å forstå risikoen som kan stå overfor når du bruker et etterfølgende stopp:

- Etterfølgende stopp er sårbare for prisgap , som noen ganger kan oppstå mellom handelsøkter eller under pauser. Utløsningsprisen kan være høyere eller lavere enn etterfølgende stopp.

- Markedsstenging . Etterfølgende stopp kan bare utløses under en vanlig markedsøkt. Hvis markedet er stengt av en eller annen grunn, vil etterfølgende stopp ikke bli utført før markedet åpner igjen.

- Når markedet svinger , spesielt i perioder med høyt handelsvolum, kan det hende at prisen som ordren fylles til, ikke er den samme som prisen ordren ble sendt til for utførelse .

- Likviditet . Det er mulig å få ulike priser for deler av en ordre, spesielt for ordre som inkluderer et stort antall aksjer.

Hvorfor etterstoppet er så viktig og hvordan det fungerer

Før du går inn på markedet er det viktig å sørge for at du har den riktige exitstrategien på plass. Det er enkelt å maksimere fortjenesten og minimere tap i ett trekk. Alt for mange mennesker opplever følelser fra investeringene sine. Dette er feil som koster mye penger. Selv investeringslegender som Warren Buffett har ikke alltid rett. Trailing stop lar deg redusere risikoen. Slik fungerer det. Anta at det er en aksjehandel til en pris på $100. Hvis etterfølgende stopp er satt til 25 %, vil investorens etterfølgende stopp være 25 % mindre enn $100 eller $75. Hvis aksjene når som helst faller til $75, kan de selges. Det er imidlertid ikke alt. La oss si at en investors aksjer steg til $200. Når aksjen når $125, $150 og $175, vil det etterfølgende stoppet øke.

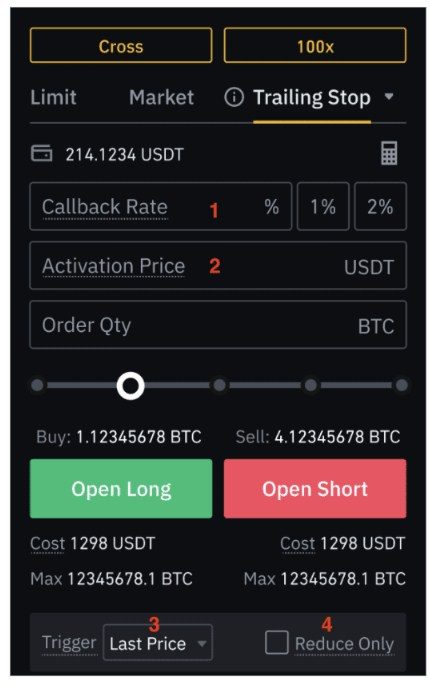

Hvor skal du lete og hvordan sette et etterfølgende stopp?

Et etterfølgende stopp blir noen ganger referert til som et «flytende stopptap». Den kan også brukes som et hjelpeverktøy eller som en frittstående rådgiver. I det første tilfellet leveres det som et skript som er installert på klientterminalen. Trailing stop fungerer på brukerens handelsterminal, og ikke på serveren, som

stop loss og take profit. Alpari Broker tilbyr kundene avanserte handelsmuligheter. Verktøyet er allerede integrert i MetaTrader 4-terminalen og kan brukes når som helst.

Viktig!

Å velge riktig megler er en av hovednøklene til vellykket handel.

Slik setter du et etterfølgende stopp:

- Start en ny handel. Klikk på «Ny bestilling»-knappen, still inn valutaparet og still inn volumet.

- Sett et stop loss og gå inn i en kjøpshandel. Etter det vil en ny posisjon vises på diagrammet.

- På «Handel»-fanen, høyreklikk og velg «Trailing Stop».

- Sett størrelse mellom 15 og 715 poeng.

Når starter/slutter etterfølgende stopp å fungere?

For å aktivere et etterfølgende stopp, må bestillingen være lønnsom for et visst antall poeng. Denne funksjonen vil bare være tilgjengelig etter at denne betingelsen er oppfylt. Hvis handelsterminalen krasjer, stenges eller datamaskinen slår seg av, fjernes den etterfølgende stopperen fordi den ikke er lagret på serveren. For å unngå dette kan du bruke den gratis Exness VPS-tjenesten.

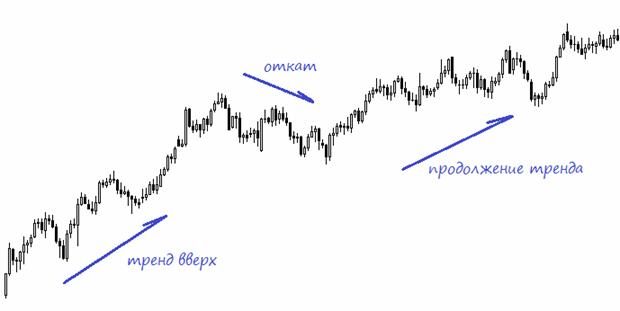

Praktisk bruk i et trendmarked

Enhver trend består av stigende oppturer og nedturer. Dette betyr at du kan plassere et etterfølgende stopp under grensen for hver tilbaketrekning (den laveste før kursbevegelsen). Når stoppet er truffet, vil det bety at trenden har forlatt strukturen og sannsynligvis vil stoppe eller snu.

Funksjoner ved å bruke et etterfølgende stopp

Uten retning er prisendringer sykliske. Det er oppturer og nedturer. I en opptrend er stigningen lengre enn fallet, og ved en nedtrend er fallet lengre enn stigningen. Dessuten har langsiktige trender alltid en «pullback». Dette betyr at trenden alltid kan snu midlertidig og gå tilbake til sin opprinnelige retning.

Fordeler og ulemper med etterfølgende stopp

De viktigste fordelene med dette verktøyet er:

- Å sette etterfølgende stopp kan redusere det mentale stresset forbundet med konstant overvåking av åpne posisjoner.

- Ved automatisk å flytte stop-loss-ordrer inn i profittsonen, kan tradere (med riktig bruk av dette verktøyet) minimere tap og øke potensiell fortjeneste.

Selvfølgelig er det også ulemper, de mest åpenbare er:

- Ufleksibiliteten skyldes kun det faktum at stopptapet trekkes strengt på en fast avstand. På den ene siden lar dette ikke prisene bevege seg fritt og kan føre til for tidlig stenging av posisjoner gjennom stopptap (mindre etterfølgende stoppverdier). På den annen side, hvis det etterfølgende stoppet er satt for høyt, kan det til slutt (når prisen snur og treffer stoppet) spise opp mesteparten av papirfortjenesten.

- Som nevnt ovenfor krever etterfølgende stopp nesten alltid en handelsplattform med en uavbrutt internettforbindelse.