एक पेशेवर व्यापारी के मुख्य कार्यों में से एक इस्तेमाल की गई संपत्ति की कीमत की भविष्यवाणी करना है। इसके लिए, विशेष गणितीय मॉडल हैं जो वर्तमान बाजार की प्रवृत्ति को ध्यान में रखते हैं, साथ ही मूल दर से संभावित विचलन भी करते हैं। यह सब किसी भी रूढ़िवादी निवेश नीति का आधार है। लेकिन कई ट्रेडर ट्रेडिंग में कैंडलस्टिक फॉर्मेशन का भी इस्तेमाल करते हैं। इनकी मदद से आप कीमत में रुझान का अनुमान लगा सकते हैं। और सबसे महत्वपूर्ण बात यह है कि व्यावहारिक रूप से जटिल गणितीय सूत्रों का उपयोग करने की कोई आवश्यकता नहीं है। इसके बजाय, ग्राफिकल विश्लेषण का मुख्य रूप से उपयोग किया जाता है, जो व्यापारी के लिए निर्णय लेने में काफी तेजी लाता है। उसी समय, मोमबत्ती संरचनाओं का उपयोग अल्पकालिक खरीद और परिसंपत्तियों में दीर्घकालिक निवेश दोनों में किया जा सकता है।

कैंडलस्टिक फॉर्मेशन पढ़ना

इससे पहले कि आप यह समझना शुरू करें कि

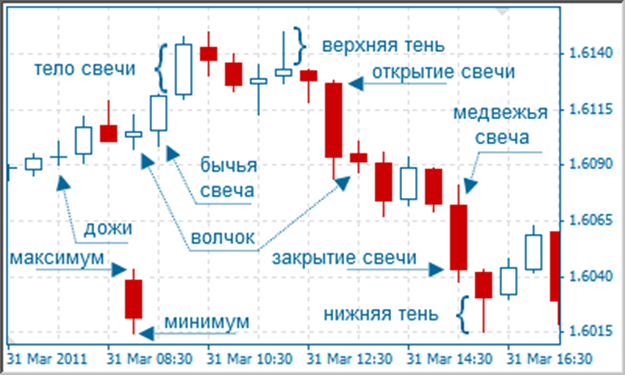

मोमबत्ती की संरचनाएं कैसे काम करती हैं और बनती हैं , आपको यह सीखना होगा कि उन्हें कैसे “पढ़ें”। परंपरागत रूप से, चार्ट पर प्रत्येक मोमबत्ती में “विभाग” होते हैं:

- ऊपरी ऊर्ध्वाधर रेखा अधिकतम प्रवृत्ति को इंगित करती है, अर्थात निर्दिष्ट अवधि के लिए परिसंपत्ति का मूल्य;

- ऊपरी क्षैतिज रेखा (आयताकार किनारा) समापन/उद्घाटन, या गणना अवधि की शुरुआत में अधिकतम मूल्य है;

- निचली क्षैतिज रेखा (आयताकार किनारा) गणना अवधि की शुरुआत में उद्घाटन/समापन या न्यूनतम मूल्य है;

- निचली ऊर्ध्वाधर रेखा संपत्ति की न्यूनतम कीमत है।

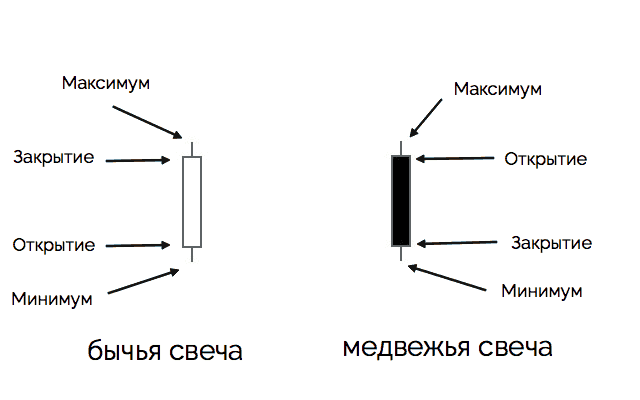

- “बैल” । आयताकार सफेद या अधूरा है। यानी, जब किसी पोजीशन के खुलने पर कीमत क्लोजिंग कॉस्ट से कम थी।

- “भालू” । “बुलिश” के संबंध में सब कुछ बिल्कुल विपरीत है। अर्थात्, किसी पोजीशन को खोलने की लागत समापन के समय कीमत से अधिक थी।

यह तुरंत ध्यान दिया जा सकता है कि कैंडलस्टिक्स वाला एक चार्ट एक संभावित व्यापारी को नियमित रूप से गिरने या बढ़ने वाली रेखा की तुलना में विश्लेषण के लिए अधिक जानकारी प्रदान करता है। यही कारण है कि अनुभवी निवेशक अक्सर मेटाट्रेडर के समान टर्मिनलों के साथ काम करते समय कैंडलस्टिक फॉर्मेशन का उपयोग करते हैं। एक व्यापारी अपने विवेक पर मोमबत्ती निर्माण अंतराल निर्धारित कर सकता है। यह 1 मिनट, 1 घंटा या 1 महीना हो सकता है। यह सब सीधे उसकी व्यक्तिगत मूल्य निर्धारण नीति पर निर्भर करता है।

कैंडलस्टिक चार्ट के मुख्य फायदे और नुकसान

स्पष्ट लाभ आगे के विश्लेषण के लिए अधिक दृश्य जानकारी है। और लंबी अवधि में मोमबत्तियां पूर्ण तकनीकी विश्लेषण का सहारा लिए बिना वर्तमान प्रवृत्ति को इंगित कर सकती हैं। यह अल्पकालिक और दीर्घकालिक दोनों स्थितियों के लिए सही है। दूसरा लाभ: मोमबत्तियों से प्राप्त जानकारी

बॉट्स का उपयोग करके अर्ध-स्वचालित व्यापार के लिए पर्याप्त है. लेकिन पोजीशन के टूटने का खतरा हमेशा बना रहता है, इसलिए स्टॉप लॉस छोड़ना जरूरी है। खुले बाजार की स्थिति में अचानक आए बदलाव के लिए हर व्यापारी को तैयार रहने की जरूरत है। और एकमात्र महत्वपूर्ण दोष चार्ट की चिकनाई की कमी है, जो विशेष रूप से बड़े अंतर के साथ व्यापार करते समय, विशेष रूप से खुले पदों (बिल्कुल ऊपर या नीचे के बिंदु पर) को खोलना मुश्किल बनाता है। लेकिन अधिकांश ब्रोकर अपने भुगतान टर्मिनलों में तथाकथित “मूविंग एवरेज” जोड़कर इस माइनस को भी बाहर कर देते हैं, जिसकी गणना कैंडलस्टिक संरचनाओं के साथ मूल चार्ट के आधार पर स्वचालित रूप से की जाती है। यह केवल समय की सटीक अवधि (जिसमें व्यापारी की रुचि है) के लिए प्रवृत्ति का मूल्यांकन करना संभव बनाता है। और अनुभवी व्यापारी आश्वासन देते हैं कि उन्हें चलती औसत का उपयोग करने की विशेष आवश्यकता नहीं है। जैसे, उचित अनुभव होने पर इसे अवचेतन स्तर पर माना जाता है। लेकिन यह विकल्प अब शुरुआती लोगों के लिए नहीं है। [कैप्शन आईडी = “अनुलग्नक_14156” संरेखित करें = “संरेखण” चौड़ाई = “715”]

कैंडलस्टिक पैटर्न के प्रकार

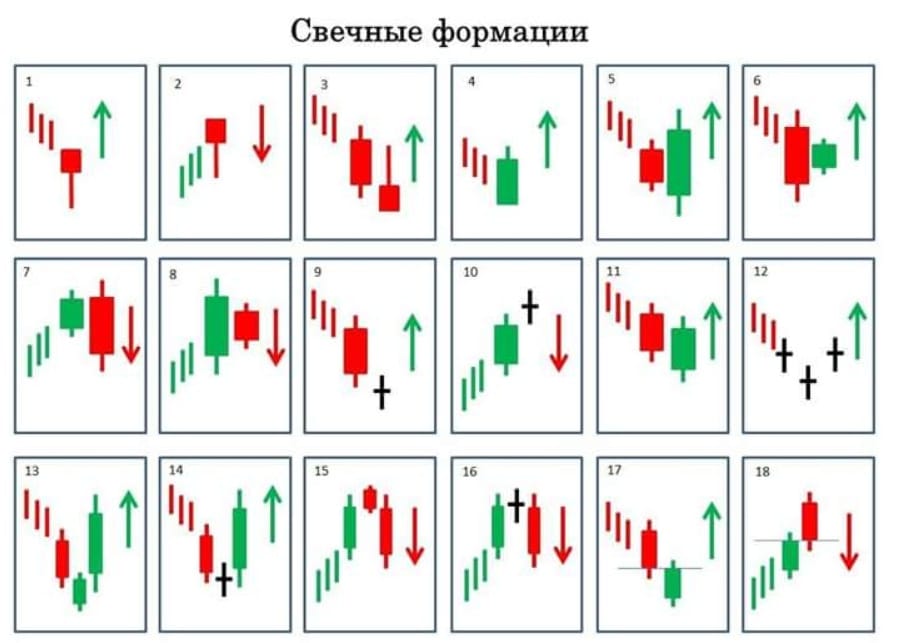

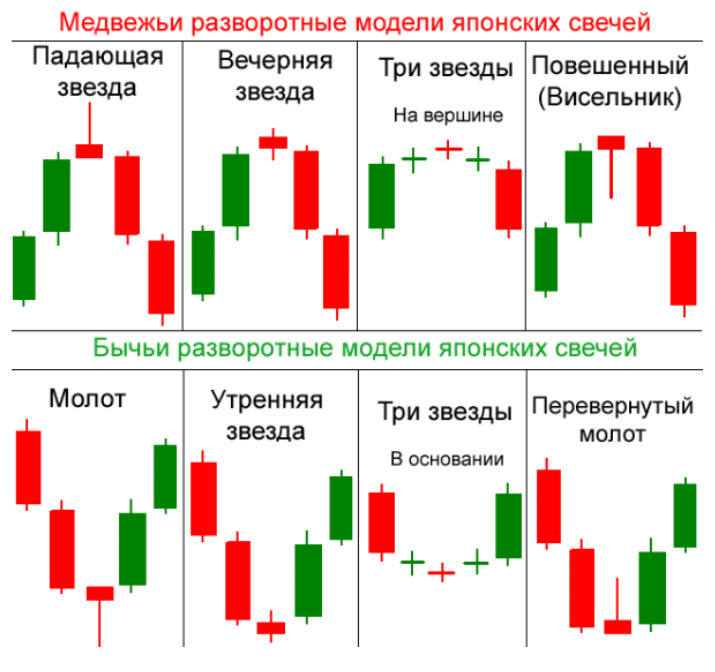

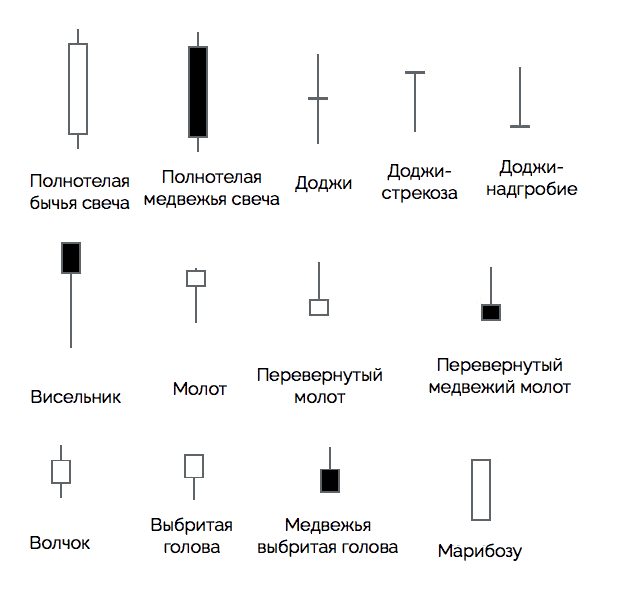

यह तुरंत ध्यान दिया जाना चाहिए कि कैंडलस्टिक पैटर्न गणितीय और तकनीकी डेटा विश्लेषण से अधिक संबंधित हैं। तदनुसार, वे संपत्ति की मूल्य निर्धारण नीति को प्रभावित करने वाली तृतीय-पक्ष घटनाओं को ध्यान में नहीं रखते हैं। कई पैटर्न हैं, और व्यापारी आज भी उनकी रचना करना जारी रखते हैं। लेकिन जो लोग अभी भी सीखने के स्तर पर हैं, उनके लिए कुछ सबसे लोकप्रिय लोगों को सीखना उपयोगी होगा:

- फुल बॉडी बुलिश कैंडल । इंगित करता है कि आने वाले समय में एक तेजी का रुझान जारी रहने की उम्मीद है।

- फुल बॉडी बियरिश कैंडल । इंगित करता है कि निकट भविष्य में मंदी की प्रवृत्ति जारी रहने की उम्मीद है।

- दोजी । यानि जब कोई मोमबत्ती नहीं होती है, क्योंकि अंतराल में खुलने और बंद होने में कोई अंतर नहीं होता है। अनुभवी निवेशक इस अवधि के दौरान किसी भी लेन-देन से परहेज करने की सलाह देते हैं, अर्थात यदि संभव हो तो बाजार में भाग न लें।

- जल्लाद । परिसंपत्ति की उच्च अस्थिरता को दर्शाता है। सबसे अधिक संभावना है कि इसके बाद एक डाउनट्रेंड होगा।

ट्रेडिंग के लिए क्लासिक कैंडलस्टिक फॉर्मेशन

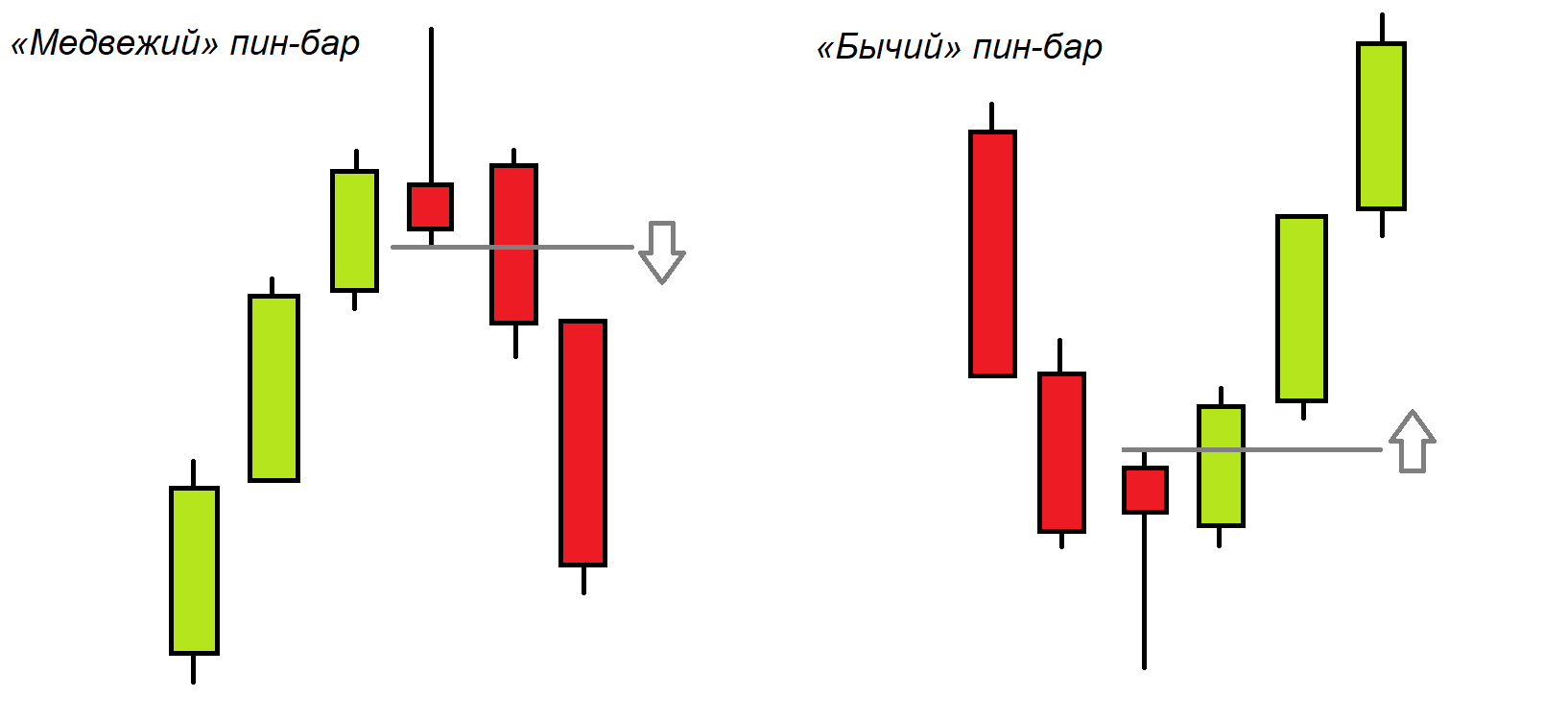

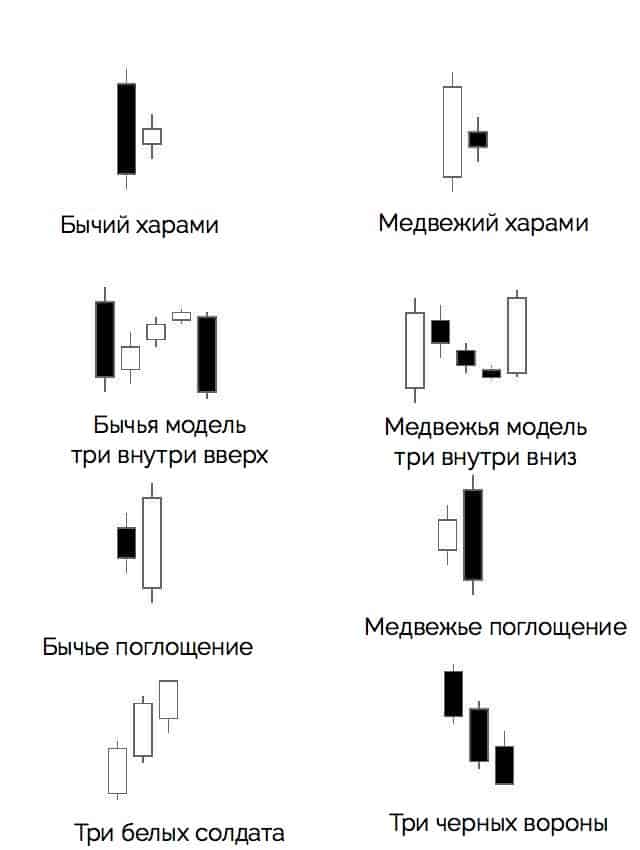

प्रत्येक व्यापारी की अपनी व्यापारिक शैली होती है। और यह प्रवृत्तियों के बारे में उनकी अपनी व्यक्तिगत दृष्टि से ही प्रभावित होता है। और यहां सबसे महत्वपूर्ण बात “ताल” को पकड़ना है जो बाजार के बुनियादी रुझानों का खंडन नहीं करेगी। यानी आपको अपनी खुद की रणनीति विकसित करने की जरूरत है, जिसके अनुसार ऑपरेशन किए जाएंगे। उदाहरण के लिए, कई व्यापारी “तीन श्वेत सैनिकों” की उपस्थिति के बाद ही व्यापार बंद करते हैं। यह एक रूढ़िवादी दृष्टिकोण है, लेकिन केवल छोटे ट्रेडों के लिए अत्यधिक अस्थिर संपत्ति के साथ काम करता है। और ऐसी कई आम तौर पर स्वीकृत रणनीतियाँ हैं जिनका उपयोग आप अपनी अनूठी बनाने के लिए कर सकते हैं:

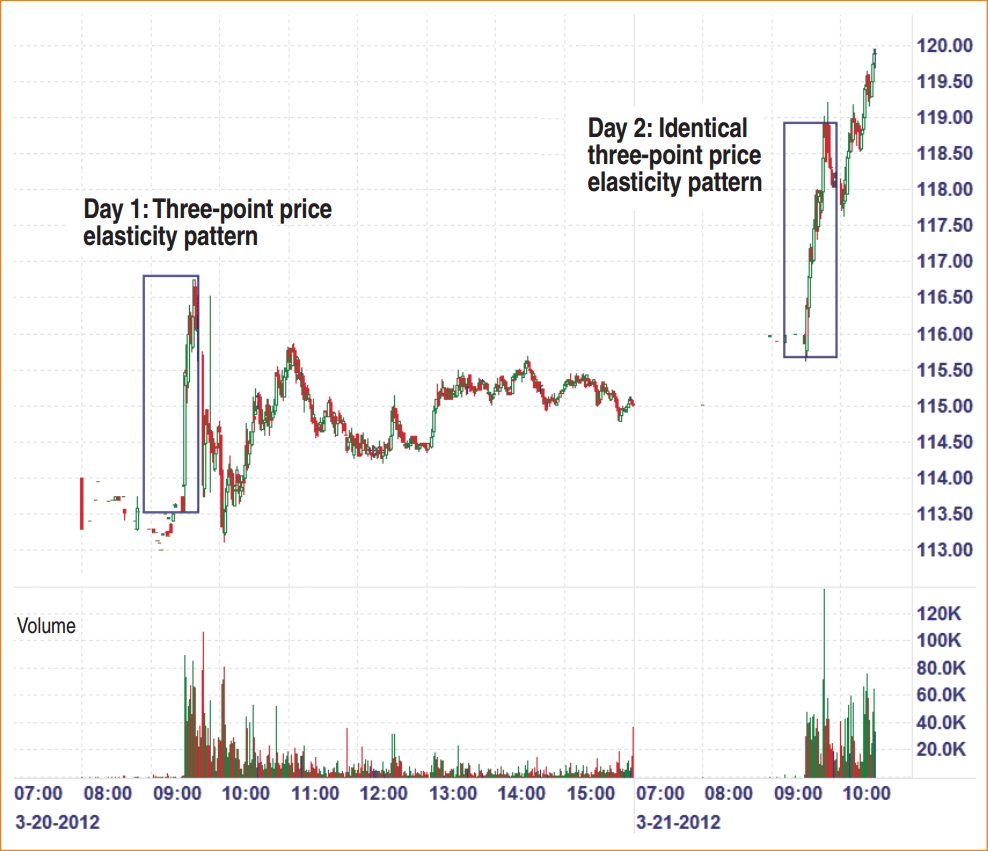

- दिन के भीतर ब्रेकआउट । ज्यादातर अक्सर किसी ऐसी खबर से जुड़ा होता है जो पूरे बाजार की निवेश पृष्ठभूमि को प्रभावित करती है। एक लंबे अंतराल के साथ ऊपर या नीचे। एक नियम के रूप में, यह सुबह होता है, जब बाजार बस खुलता है और कीमतें सही होती हैं। ट्रेडिंग रेंज स्वयं 9:30 से 9:50 (GMT) के अंतराल में बनती है। और उसके तुरंत बाद, ऑर्डर खोलने की सिफारिश की जाती है, यानी लगभग 9:50 से और अगले 20-30 मिनट में। फिर आपको एक लक्ष्य लाभ (प्रत्येक संपत्ति के लिए – व्यक्तिगत रूप से) बनाने की जरूरत है, एक स्वचालित आदेश (रोकें) रखें। एकमात्र चेतावनी: यदि 11:00 के बाद कोई व्यापार लाभ नहीं दिखाता है, तो आपको इसे जबरन बंद करने के विकल्प पर विचार करना चाहिए, भले ही नुकसान तय हो।

- ब्रेकआउट के खिलाफ ट्रेडिंग। यहां उन टूटने को ठीक करने में सक्षम होना महत्वपूर्ण है। यह अक्सर एक हथौड़ा मोमबत्ती गठन से पहले होता है।. आपको प्रत्येक ब्रेकडाउन पर “प्रतिक्रिया” नहीं करनी चाहिए और ऐसी स्थिति में तुरंत ऑर्डर खोलना या बंद करना चाहिए। यह ज्यादातर मामलों में 50% से अधिक नहीं सफल लेनदेन के प्रतिशत के साथ समाप्त होता है। इस मामले में ट्रेडिंग के सामान्य नियम: एसेट एक सक्रिय ब्रेकडाउन के साथ एक अंतर को ऊपर या नीचे करता है। इसके बाद, आपको ट्रेडिंग रेंज (9:30 से) की प्रतीक्षा करनी होगी। यदि 10:00 बजे से पहले उसी दिशा में एक और अंतराल हो, तो ब्रेकडाउन पूरा नहीं किया जा सकता है। अन्यथा, आपको 9:50 से 10:10 की अवधि में विपरीत दिशा में (यानी ब्रेकडाउन के खिलाफ) एक सौदा करने की आवश्यकता है। प्रतिफल अधिक है, इस तरह का गठन विशेष रूप से अस्थिर संपत्तियों के साथ अच्छी तरह से काम करता है, अर्थात, जिसकी कीमत प्रत्येक व्यापारिक अवधि में नाटकीय रूप से बदलती है। [कैप्शन आईडी = “अनुलग्नक_13897” संरेखित करें = “संरेखण” चौड़ाई = “550”]

- ट्रेड रेंज । यह सुबह 11 बजे से दोपहर 2 बजे के बीच ट्रेडिंग के लिए एक अच्छा विकल्प है। इस अवधि के लिए, ऊपरी और निचली श्रेणियों को बनाना आवश्यक है, जिसके बीच मूल्य में मुख्य उतार-चढ़ाव होता है। और यह तब होता है जब मोमबत्ती निचली सीमा पर जाती है कि आपको एक सौदा खोलना चाहिए। बिक्री “शीर्ष पर” की जाती है। आप कमीशन कटौती घटाकर और अपने लिए स्वीकार्य लाभ छोड़कर स्वचालित स्टॉप का उपयोग कर सकते हैं।

- दिन के अंत में टूटना । इसका उपयोग अंतराल में दोपहर लगभग 14:00 बजे, यानी बाजार बंद होने पर किया जाता है। एक ही समय में अस्थिरता स्वाभाविक रूप से बढ़ जाती है। व्यापारी का कार्य उस स्थिति को ठीक करना है जब कीमत सुबह की सीमा (मूल्य सीमा) “छोड़ती है”। यह इस तरह के व्यापार की शुरुआत में है कि आपको एक सौदा खोलने की जरूरत है। मूल्य रोलबैक पर स्टॉप लॉस लगाने की भी सिफारिश की जाती है, खासकर जब परिसंपत्ति के लिए बाहरी मूल्य नियंत्रण का जोखिम होता है (उदाहरण के लिए, शेयरों के मामले में लाभांश का अगला भुगतान या देय मुद्राओं के मूल्य का कृत्रिम विनियमन। हस्तक्षेप के लिए)।

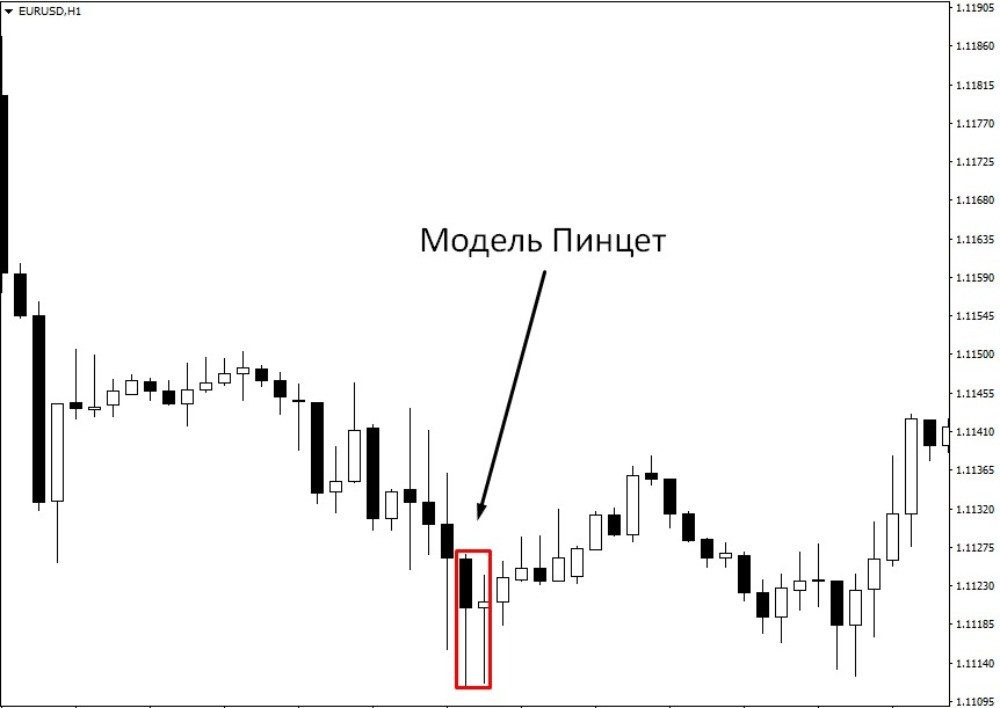

- गठन चिमटी मोमबत्ती । एक और लोकप्रिय रणनीति। और यह उत्क्रमण कैंडलस्टिक संरचनाओं का एक रूपांतर है । समय अवधि को ध्यान में नहीं रखा जाता है। उस क्षण से “शुरू होता है” जब एक ही प्रवृत्ति में लंबी छाया के साथ तीन मोमबत्तियां होती हैं। पहला इंगित करता है, उदाहरण के लिए, एक लंबी छाया के साथ एक अपट्रेंड। दूसरा वही है, लेकिन साथ ही इसकी प्रवृत्ति पहले की छाया से अधिक नहीं है। इस मामले में, तीसरी मोमबत्ती के विपरीत दिशा में जाने की संभावना बहुत अधिक है। तदनुसार, आप उद्घाटन और समापन दोनों आदेश कर सकते हैं।

- हैंडल कैंडल के साथ फॉर्मेशन कप । इसकी गणना अपेक्षाकृत लंबी अवधि में की जाती है, जिसमें कम से कम 10-15 मोमबत्तियां होती हैं। बाजार प्रतिरोध के समग्र स्तर को दर्शाता है। इस स्तर को तोड़ना केवल एक स्थिर प्रवृत्ति (बढ़ने के लिए) को इंगित करता है। गैर-अस्थिर संपत्तियों के साथ काम करने के लिए पैटर्न बहुत अच्छा है, यानी, जब कीमत में उतार-चढ़ाव नगण्य होता है। वैसे, एक समान “उल्टे कटोरा” पैटर्न है। यह गिरावट का भी संकेत देता है।

पैटर्न अनुपालन

फिर, ऐसे कई पैटर्न हैं। एक व्यापारी का कार्य प्रत्येक परिसंपत्ति के लिए अलग से मोमबत्ती संरचनाओं का मूल्यांकन करने में सक्षम होना है जिसके साथ वह काम करता है। यह आपको एक ऐसा अनुभव विकसित करने की अनुमति देता है जिसके द्वारा आप मूल्य में और वृद्धि या कमी की भविष्यवाणी कर सकते हैं। संक्षेप में, कैंडलस्टिक फॉर्मेशन एक प्रवृत्ति का शीघ्रता से आकलन करने के लिए एक सरल और प्रभावी उपकरण दोनों हैं। लेकिन इसका उपयोग कई जटिल रणनीतियों में किया जा सकता है। उनमें से 10 हजार से अधिक हैं, उन सभी का अध्ययन करना असंभव है। एक ट्रेडर को अपनी खुद की फॉर्मेशन बनाने के लिए बस उनकी एक बुनियादी समझ होनी चाहिए।