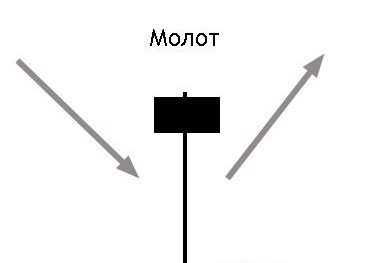

شمعدان ژاپنی “Hammer” – ساخت و ساز، توضیحات در نمودار و کاربرد در تجارت. چکش یک الگوی معکوس شمعدانی است که به شکل یک چکش آویزان به دیوار است. ویژگی – شمعدان دارای یک سایه طولانی است که حداقل دو بار از بدنه بیشتر می شود. ظاهر این الگو به معاملهگر میگوید که برای برگشت بازار آماده شود.

ویژگی های نشانگر چکش

چکش پس از یک حرکت رو به پایین طولانی تنها در انتهای بازار ظاهر می شود. اگر تاجری متوجه چکش در بالای بازار شد، نباید آن را علامتی برای خرید تلقی کند. چکش بالای بازار «مرد حلق آویز» نام دارد و از کاهش قریب الوقوع قیمت می گوید.

- یک بدن کوچک، به شکل نزدیک به یک مربع؛

- سایه بیش از 2 برابر از بدن فراتر می رود.

- عملا هیچ سایه دومی وجود ندارد.

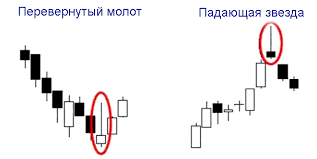

- سایه می تواند هم در زیر و هم در بالا باشد (سپس این الگو را چکش معکوس می نامند).

- شکل گرفته در یک روند نزولی؛

- نوسانات بالا – چکش باید فاصله قابل توجهی بین حداقل و حداکثر، بیش از 2-3 شمع همسایه داشته باشد.

قدرت الگو

هر چکشی آنطور که ما دوست داریم کار نمی کند – ورود ما در آغاز یک حرکت روند است. چندین نشانه وجود دارد که یک معامله گر می تواند قدرت الگو را مشخص کند:

- بدن سفید – در معاملات روزانه اعتماد به معامله را افزایش می دهد. گاوها بسیار قوی هستند، اما خرس ها قدرت کافی برای کنترل شمع را ندارند.

- چکش با افزایش حجم عمودی تشکیل می شود.

- شکاف ها – باز شدن یک شمع سیگنال با شکاف رخ داد، گاوها پس از یک استراحت کوتاه، ابتکار عمل را به دست گرفتند و قیمت را به شدت فشار دادند.

- این الگو در سطح حمایت قوی شکل می گیرد، در حالی که قیمت پایین تر ثابت نمی شود.

- بازه زمانی – الگو را می توان در هر بازه زمانی پیدا کرد، هر چه دوره بالاتر باشد، الگوی قابل اعتمادتر است. بالاترین درصد استخراج در نمودار هفتگی است.

- پس از چکش، یک شمعدان قوی صعودی تشکیل می شود.

- سیگنال های اضافی از نشانگرها وجود دارد، اگر چکش به طور همزمان با واگرایی در نشانگر RSI یا AO تشکیل شود، ورودی خوبی به دست می آید . ارزش توجه به سیگنال های موجود در بازه زمانی بالای 1 ساعت را دارد.

شمع چکشی در تحلیل تکنیکال: https://youtu.be/Dt2ItrqNGn0

نحوه معامله الگوی شمع – چکش در معامله در عمل

معامله گران با الگوی شمعدانی چکش و چکش معکوس در همه بازارها، اعم از بورس و نفت یا طلا، مواجه می شوند. شما می توانید آنها را در هر دوره ای معامله کنید، اما توصیه می شود از یک بازه زمانی بزرگتر استفاده کنید. چندین دلیل برای این وجود دارد:

- قابلیت اطمینان – هر چه دوره بالاتر باشد، احتمال استخراج بیشتر است.

- نوسانات – محدوده قیمت 4 ساعت و حتی روز بیشتر است و فرصتی برای ورود در ابتدای روندی وجود دارد که حداقل یک هفته طول می کشد.

- نسبت سود ریسک – لازم است حداقل 1 به 3 بین توقف و کسب سود حفظ شود. انجام این کار در نمودار دقیقه دشوار است، در این روش رایج ترین نسبت 1 به 1 است.

- برای تأیید بیشتر، میتوانید از نمودار خوشهای یا نمودار حجمهای افقی استفاده کنید. یک سیگنال خوب دارای حجم در سایه چکش است.

اگر معاملات در روز انجام

شود، که در آن معامله لزوماً در پایان روز بسته می شود، سیگنال ها را می توان در m15-m30 جستجو کرد. تراکنش های بیشتری انجام خواهد شد، اما کیفیت آنها بدتر است. با چنین معاملاتی، معامله گر باید برای ضررهای مکرر آماده باشد. چکش در نمودارهای روزانه یا هفتگی به ندرت اتفاق می افتد، گاهی اوقات باید یک ماه یا بیشتر برای معامله صبر کنید. و خود معامله می تواند یک هفته یا یک ماه طول بکشد. برای دریافت سیگنال های بیشتر، یک معامله گر باید نمودارهای بسیاری از ابزارها را زیر نظر داشته باشد. معامله بیشتر اندازه گیری می شود و پس از ظاهر شدن چکش، 1-2 روز دیگر برای تصمیم گیری برای ورود به معامله باقی می ماند. تصمیم گیری در معاملات روزانه باید به سرعت گرفته شود.

الگوریتم معاملاتی

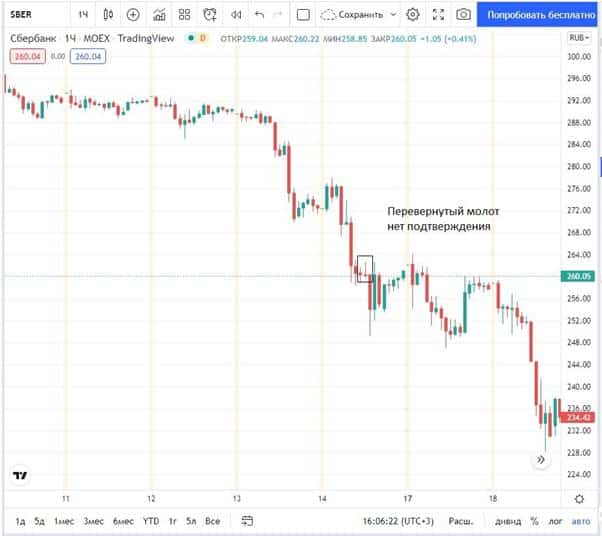

- بازار حداقل یک هفته در یک روند نزولی قوی قرار دارد.

- قیمت به سطح حمایت قابل توجهی نزدیک می شود. پیش نیازهایی وجود دارد که این سطح ممکن است برای مدتی به حداقل بازار تبدیل شود.

- یک شمع چکشی در سطح تشکیل می شود.

- زیر سطح حمایت، قیمت فقط با سایه رفت. ممکن است 2 یا 3 چکش در یک سطح وجود داشته باشد. این سیگنال را تقویت می کند. گاوها آنقدر قوی هستند که بسته شدن قیمت را بالاتر از سطح حمایت نگه دارند.

- پس از چکش، تأیید وجود دارد – یک شمع ماروبوزو یا دوجی قوی صعودی. مهم این است که قیمت زیر حمایت با بدنه قرار نگیرد.

- یک معامله خرید درست بالاتر از اوج شمع باز کنید.

- استاپ لاس پشت سایه قرار می گیرد.

- برداشت سود در سطحی 3 برابر بالاتر از استاپ تنظیم می شود. یا بیشتر.

- اگر شمع چکشی سایه بسیار بزرگی داشته باشد، می توان استاپ لاس را درست زیر دهانه شمع قرار داد.

- اگر پس از ورود به معامله، قیمت قدرت نشان ندهد – به آرامی کاهش یابد و ثابت بماند، معامله گر ترجیح می دهد پس از شکست خط روند کوتاه مدت از بازار خارج شود و منتظر حل شدن وضعیت باشد.

- اگر چکش سایه بلندی دارد و معاملهگر میخواهد نسبت ریسک به پاداش بهتری دریافت کند، میتوانید زمانی که قیمت 50 درصد سایه را برمیگرداند، یک اعلان تنظیم کنید. شما می توانید یک سفارش محدود در سطح قرار دهید. یا به یک بازه زمانی کوچکتر بروید و سعی کنید چکش دیگری در سطح پیدا کنید. توقف در زیر پایین شمع تنظیم شده است. برداشت سود در این حالت 10 برابر از توقف تعیین می شود.

- اغلب یک روند جدید با چکش در نمودار روزانه یا هفتگی شروع می شود. پس از رسیدن به سود برداشت، استاپ به نقطه سربه سر منتقل می شود و نه همه، بلکه تنها بخشی از موقعیت بسته می شود. ترجیحاً بیش از 50 درصد موقعیت بسته شود. باقی مانده را می توان تا زمانی که سیگنال مخالف ظاهر شود (آویزان) یا با حرکت دادن استاپ به منطقه سود نگه داشت.

- پس از تایید تغییر روند و رسیدن به سود برداشت، موقعیت بسته نمی شود. توقف ضرر به منطقه امن منتقل می شود و دارایی دیگری خریداری می شود. شما می توانید همان حجم یا 2-5 برابر کوچکتر بخرید. قانون اصلی این است که با رسیدن به حد ضرر، ریسک افزایش نمی یابد. در حالت ایدهآل، توقف فقط در نقطه سربهسر خواهد بود. برداشت سود تنظیم نشده است، معاملهگر بازار را رصد میکند و هنگامی که سیگنالی برای مدت طولانی رخ میدهد، معاملات جدید را باز میکند و استاپ را حرکت میدهد. خروج از تراکنش – در حالت دستی هنگامی که سیگنال معکوس ظاهر می شود یا زمانی که به توقف ضرر می رسد. این معامله می تواند هم کوتاه مدت باشد و هم چند روز یا حتی چند ماه طول بکشد.

اشتباهات معاملاتی چکشی

معامله گرانی که شروع به معامله چکش روی نمودار می کنند، اغلب به سرعت از این الگو ناامید می شوند. به نظر آنها مزیتی ندارد، 50/50 کار می کند. معامله گران هنگام معامله بر روی چکش، اشتباهات زیر را مرتکب می شوند:

- به دنبال الگوی حمایت ضعیف، در هر نقطه از نمودار، و نه در انتهای بازار باشید.

- وارد یک معامله بدون تایید در یک حرکت نزولی قوی شوید.

- نوسانات چکش کم است – محدوده قیمت باید بالاتر از 2-3 شمع همسایه باشد. این مفهوم ذهنی است، و حتی یک چکش بد نیز می تواند کارساز باشد، اما روانشناسی الگو پاسخ به یک حمله قوی است. اگر حمله ای نبود، پس چیزی برای شکست دادن وجود ندارد.

- سایه کوچک یا بدن خیلی بزرگ؛

- آنها شمع های مشابه را برای چکش می گیرند، اما با شمع های بزرگ در هر دو طرف – دوجی. دوجی شکل عدم اطمینان است، در حالی که چکش پیروزی گاوها را در لحظه نشان می دهد.

- مفهوم پایین و بالای بازار – ذهنی. معامله با روند مخالف در بازار در حال سقوط بسیار خطرناک است . قیمت فقط می تواند یک جهش کوچک ایجاد کند که برای رسیدن به سطح سود کافی نیست و حرکت نزولی را ادامه می دهد. معاملهگری که با یک جدول معامله میکند ممکن است 2-3 یا بیشتر معاملات ناموفق را پشت سر هم انجام دهد.

- اگر نسبت در معاملات 2 به 10 و بالاتر باشد، برای معاملات سودآور کافی است بیش از 1 معامله سودآور از 10 انجام شود. اشتباه اصلی روانشناسی است، میل به توقف ضرر. معامله گران توقف ضرر را حذف می کنند، این منجر به ضررهای بزرگ می شود.

- یکی دیگر از اشتباهات رایج دریافت سود با نسبت کمتر از 1 به 3 است. معامله گران باید درک کنند که این رویکرد از راه دور بی سود است. حتی اگر در آن لحظه احساسات خوشایندی را از یک معامله سودآور تجربه کنند.

چکش یک الگوی شمعدانی است که به راحتی در نمودار قابل مشاهده است. این می تواند به یک معامله گر کمک کند تا عملکرد قیمت آینده را پیش بینی کند. با این حال، اگر معاملهگری با نسبت پاداش ریسک کمتر از 1 به 3 معامله کند، معامله صرفاً بر روی چکش میتواند سودآور نباشد. باید به دنبال افزایش نسبت ریسک به پاداش باشیم. برای افزایش احتمال تراکنش موفق، باید از تأیید اضافی استفاده کنید – شمعهای زیر، قرائتهای نشانگر یا اطلاعات از نمودار خوشهای. یک تایید خوب میرابوزو صعودی است – شمعی با بدنی بلند و تقریباً بدون سایه. استفاده از چکش در تجزیه و تحلیل جامع می تواند کارایی معاملات را بهبود بخشد